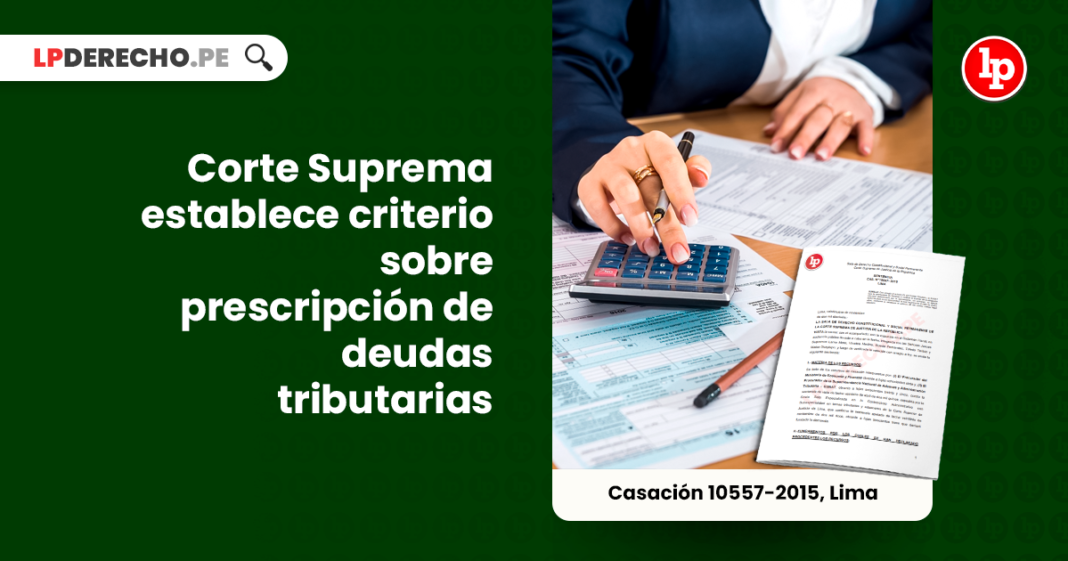

Fundamento destacado: Vigésimo: (..) Posteriormente, en una segunda fiscalización realizada a la demandante, la Administración Tributaria dictó la Resolución de Determinación Nº 012-003 –0004729, (…) mediante la cual se exigió a la actora el pago del Impuesto a la Renta derivado únicamente del reparo a la deducción como gasto de la provisión por deudas de cobranza, por el monto de dos millones seiscientos veintinueve mil quinientos noventa y cuatro nuevos soles (S/. 2´629,594.00), más intereses legales, conforme se aprecia de fojas veintiséis del expediente administrativo, debiendo reiterarse que en dicha resolución no se incluyó el monto adeudado reconocido por la demandante, puesto que ésta reconoció una deuda tributaria de quinientos treinta y cuatro mil ochocientos diecisiete nuevos soles (S/. 534, 817.00) (..), de conformidad con la facultad contemplada por el artículo 59 del Código Tributario, norma que permite la determinación de la obligación tributaria por el propio deudor; por tanto, en aplicación del artículo 61 de dicho Código la Administración tenía la potestad de fiscalizar o verificar dicha determinación; sin embargo, conforme a lo expuesto precedentemente, SUNAT no exigió dicho pago en uso de su facultad de cobro; por tal motivo, la referida deuda tributaria no formó parte ni de la primera ni segunda fiscalización (…)

Sumilla: Con arreglo al artículo 61 del Código Tributario, la SUNAT tuvo la oportunidad de fiscalizar o verificar el importe de la obligación tributaria determinada por la demandante, sin embargo, no ejerció dicha facultad en su oportunidad, la cual ha prescrito al cabo de cuatro años, conforme lo establece el artículo 43 del mismo cuerpo legal tributario.

Sala de Derecho Constitucional y Social Permanente

Corte Suprema de Justicia de la República

SENTENCIA

Casación 10557-2015, Lima

Lima, veintinueve de noviembre de dos mil dieciséis.-

VISTA la causa: con el acompañado; con lo expuesto en el Dictamen Fiscal; en audiencia pública llevada a cabo en la fecha, integrada con los Señores Jueces Supremos Lama More, Vinatea Medina, Rueda Fernández, Toledo Toribio y Malca Guaylupo; y luego de verificada la votación con arreglo a ley, se emite la siguiente sentencia:

I.- MATERIA DE LOS RECURSOS:

Se trata de los recursos de casación interpuestos por: (i) El Procurador del Ministerio de Economía y Finanzas obrante a fojas ochocientos siete y, (ii) El Procurador de la Superintendencia Nacional de Aduanas y Administración Tributaria – SUNAT, obrante a fojas setecientos treinta y cinco, contra la sentencia de vista de fecha veintidós de abril de dos mil quince, expedida por la Sexta Sala Especializada en lo Contencioso Administrativo con Subespecialidad en temas tributarios y aduaneros de la Corte Superior de Justicia de Lima, que confirma la sentencia apelada de fecha veintitrés de noviembre de dos mil doce, obrante a fojas trescientos trece que declaró fundada la demanda.

Lea también: Cómo ganar un juicio contencioso-administrativo: veinte reglas de oro

II.-FUNDAMENTOS POR LOS CUALES SE HAN DECLARADO PROCEDENTES LOS RECURSOS:

Mediante resoluciones de fecha veintiuno de marzo de dos mil dieciséis, obrante a fojas ciento ochenta y dos y ciento ochenta y siete del cuaderno de casación, este Supremo Tribunal declaró procedentes los recursos de casación por las siguientes causales: (i) Recurso de Casación interpuesto por el Procurador Público a cargo de los asuntos judiciales del Ministerio de Economía y Finanzas: Infracción normativa del artículo 50° inciso 6 del Código Procesal Civil y artículo del 139° numeral 5 de la Constitución Política del Estado; refiere que existe una motivación aparente por cuanto la Sala Superior, en los considerandos noveno al décimo cuarto de la sentencia impugnada, no tiene en cuenta los artículos 60° y 6 1° del Código Tributario, en lo que concierne a la determinación de la obligación tributaria, señala que esta se inicia por acto o declaración del deudor tributario, hecho que en el caso de autos se inició con la declaración rectificatoria presentada por la accionante el quince de setiembre de dos mil cuatro; sin perjuicio de ello, se tiene que la misma está sujeta a fiscalización o verificación por la SUNAT, emitiendo una resolución de determinación, orden de pago o resolución de multa, y es a partir de la notificación de dichos valores o a partir de que se presente la declaración rectificatoria que se interrumpe el plazo de prescripción; asimismo, si bien es cierto la interposición del recurso de reclamación contra la Resolución de Determinación N° 012-003-0004729 no enerva la exigi bilidad de la deuda reconocida en la declaración rectificatoria materia de las Órdenes de Pago N° 011-001-0090227 y 011-001-0092035, debido a que no se ha producido dos cómputos paralelos del plazo prescriptorio como alega la demandante. También, mediante la Resolución del Tribunal Fiscal N° 123464-1-2009 no se interrumpe el plazo de prescripción de las acciones de la administración para determinar la deuda, exigir su pago o aplicar sanciones, sin embargo, dicho plazo se suspende durante la tramitación del procedimiento contencioso tributario en el que se declara la nulidad de la resolución de determinación o de multa; (ii) Recurso de casación interpuesto por el Procurador Público a cargo de la Superintendencia Nacional de Aduanas y Administración Tributaria (SUNAT): a) Infracción normativa por inaplicación del inciso 6 del artículo 50° e inciso 4 del artículo 122° del Código Procesal Civil; señala que la sentencia de vista incurre en vicios de incongruencia procesal externa, pues omite pronunciarse respecto a la determinación de la obligación tributaria en los términos expuestos en el recurso de apelación, esto es, si pueden existir o no paralelamente dos actos de determinación de la obligación tributaria por el mismo tributo y periodo, y si la determinación de la obligación tributaria realizada por la SUNAT modifica o sustituye a la autodeterminación efectuada por San Fernando Sociedad Anónima. Refiere que la sentencia de vista incurre en vicios de incongruencia procesal interna, pues no se ha pronunciado sobre el argumento central de su recurso de apelación y presenta incoherencias en los fundamentos de la parte expositiva, pues se alega que la Administración Tributaria puede modificar la determinación de la obligación tributaria efectuada por el deudor tributario si detecta la omisión o la inexactitud de lo declarado, no obstante, de manera incoherente niega su propia afirmación al señalar que el monto de quinientos treinta y cuatro mil ochocientos diecisiete nuevos soles (S/. 534,817.00 nuevos soles) , autoliquidados por San Fernando Sociedad Anónima, no fue parte de la determinación de la obligación tributaria efectuada por la SUNAT, contenida en la Resolución de Determinación N° 012-003-0004729, pese a haber reconocido que la Administración determinó una mayor deuda a la declarada por el contribuyente; por lo que, resultaba lógico que la autoliquidación efectuada por la empresa se considere modificada, por ende, sustituida por la determinación realizada por la Administración Tributaria; b) Infracción normativa por inaplicación del inciso 5 del artículo 139° de la Constitución Política del Estado, concordante con el artículo 12° del Texto Único Ordenado de la Ley Orgánica del Poder Judicial; sostiene que la sentencia de vista incurre en motivación insuficiente y aparente, pues no se expone las razones por las cuales considera que la Resolución de Determinación N° 012-003-0004729 no modificó la autoliquidación realizada por San Fernando Sociedad Anónima con fecha quince de setiembre de dos mil cuatro y por el solo hecho de que la SUNAT en la Resolución de Determinación consignara el monto de autoliquidación por la demandante, ascendente a quinientos treinta y cuatro mil ochocientos diecisiete nuevos soles (S/ 534,817.00), para determinar el tributo omitido, es motivo suficiente para concluir que dicha autoliquidación es autónoma de la determinación efectuada por la Administración Tributaria; c) Infracción normativa por indebida interpretación de los artículos 59° y 61° del Código Tributario e indebida aplicación del literal a) del numeral 1 y último párrafo del artículo 46° y literal a) del artículo 115° del Código Tributario; en la sentencia de vista impugnada, por una indebida interpretación de los artículos 59° y 61° del Código Tributario, s e señala que pueden haber simultáneamente dos actos de determinación de la obligación tributaria por un mismo tributo y periodo, cuando ello es incorrecto, pues la acción de determinación es única, integral y definitiva, razón por la cual la determinación de la obligación tributaria realizada por la SUNAT mediante Resolución de Determinación N° 012-003-0004729 modificó y, por ende, sustituyó la autoliquidación efectuada por San Fernando Sociedad Anónima el quince de setiembre de dos mil cuatro; agrega a ello que la sentencia de vista ha inaplicado el literal a) del numeral 1 y último párrafo del artículo 46° del Código Tributario, al no considerar que el procedimiento contencioso tributario que motivó la nulidad de la Resolución de Determinación N° 012-0003-0004729 sí suspendió el plazo de prescripción para el cobro de la deuda contenida en la autoliquidación efectuada por la actora el quince de setiembre de dos mil cuatro y que no pueden computarse simultáneamente dos plazos de prescripción respecto de la acción de cobro por el mismo tributo y periodo, y que a razón de ello, la acción de cobro del monto rectificado ya había prescrito. Manifiesta que la sentencia de vista al señalar que no existió motivo y/o impedimento para que la SUNAT no exija el pago del monto de quinientos treinta y cuatro mil ochocientos diecisiete nuevos soles (S/. 534,817.000) en uso de su facultad de cobro, incurrió en infracción normativa, pues inaplica el literal a) del artículo 115 del Código Tributario mediante el cual se establece como deuda exigible, la contenida en la Resolución de Determinación no reclamada, por ende, la SUNAT se encontraría impedida de exigir el pago del referido monto, mientras se encontraba en controversia la Resolución de Determinación N°012-0003- 0004729, esto es, en tanto no se declare la nulidad del precitado valor.

III.- CONSIDERANDO:

Primero: El recurso de casación tiene como fines esenciales la correcta aplicación e interpretación del derecho objetivo y la unificación de la jurisprudencia nacional de la Corte Suprema de Justicia, conforme se señala en el artículo 384 del Código Procesal Civil. Respecto a la causal de infracción normativa, según De Pina “El recurso de casación ha de fundarse en motivos previamente señalados en la ley. Puede interponerse por infracción de ley o por quebrantamiento de forma. Los motivos de casación por infracción de ley se refieren a la violación en el fallo de leyes que debieran aplicarse al caso, a la falta de congruencia de la resolución judicial con las pretensiones deducidas por las partes, a la falta de competencia, etcétera; los motivos de la casación por quebrantamiento de forma afectan (…) a infracciones en el procedimiento”[1]. En ese sentido, se entiende que la causal de infracción normativa supone una violación a la ley, la que puede presentarse en la forma o en el fondo.

Segundo: En este caso, se han declarado procedentes los recursos de casación por las causales de infracción normativa procesal y material, teniendo en cuenta ello, es de advertirse que conforme lo dispone el artículo 396 del Código Procesal Civil, modificado por la Ley N° 293 64, cuando se declara fundado el recurso por infracción de la norma procesal que produjo la afectación del derecho a la tutela jurisdiccional efectiva o del debido proceso del impugnante, se debe devolver el proceso a la instancia inferior para que emita una nueva decisión, mientras que si se declara fundado el recurso por la infracción de una norma de derecho material, la Sala Suprema actuando en sede de instancia deberá resolver el conflicto según su naturaleza. Es por ello, que la revisión de las causales por las que han sido declarados procedentes los recursos de casación debe comenzar por el análisis de la alegación referida a la vulneración de las normas procesales.

Lea también: El proceso contencioso administrativo, por Maruja Hermoza Castro [VÍDEO]

Tercero: Respecto a la infracción normativa procesal, es pertinente señalar que el derecho a la debida motivación de las resoluciones judiciales, consagrado constitucionalmente en el artículo 139 inciso 5 de la Constitución Política del Estado, importa que los jueces, al resolver las causas, expresen las razones o justificaciones objetivas que los llevan a tomar una determinada decisión. La falta de motivación no consiste, simplemente, en que el juzgador no exponga la línea de razonamiento que lo determina a decidir la controversia, sino también en no ponderar los elementos introducidos en el proceso de acuerdo con el sistema legal, es decir, no justificar suficientemente la parte resolutiva de la sentencia a fin de legitimarla, pues se debe recordar que ésta será válida si es expresa, clara, legítima, lógica y congruente.

Esta garantía constitucional también ha sido acogida a nivel legal por el artículo 122 incisos 3 y 4 del Código Procesal Civil, modificado por la Ley N° 27524, así como por el artículo 12 del Texto Único Ordenado de la Ley Orgánica del Poder Judicial, normas que establecen que las resoluciones judiciales deben contener la mención sucesiva de los puntos sobre los que versa la resolución con las consideraciones, en orden numérico correlativo, de los fundamentos de hecho que sustentan la decisión, y los respectivos de derecho con la cita de la norma o normas aplicables en cada punto, según el mérito de lo actuado.

Cuarto: Para efectos de establecer si en autos se ha incurrido en infracción de las normas procesales denunciadas, es pertinente señalar que mediante demanda de fojas cuarenta, San Fernando Sociedad Anónima solicitó como pretensión principal, la nulidad total de la Resolución del Tribunal Fiscal N° 11920-8-2011 del trece de julio de dos mil once, así como de la Resolución de Intendencia N° 0011-20-0000284/SUNAT del veintisiete de setiembre de dos mil diez, mediante la cual, la SUNAT denegó la solicitud de la recurrente para que se declare la prescripción de la facultad de la Administración Tributaria para cobrar la deuda correspondiente al Impuesto a la Renta de mil novecientos noventa y ocho, determinada en la Declaración Jurada Anual Rectificatoria respectiva, presentada mediante Formulario N° 672 con fecha quince de setiembre de dos mil cuatro; asimismo, solicitó como pretensión accesoria la nulidad total de la Resolución de Intendencia N° 0011-20- 0000284/SUNAT del veintisiete de setiembre de dos mil diez, mediante la cual la SUNAT denegó su solicitud; y, finalmente como segunda pretensión principal, solicitó se declare prescrita la facultad de cobro de la Administración con relación a la deuda por concepto de Impuesto a la Renta del ejercicio mil novecientos noventa y ocho determinada mediante Declaración Jurada Rectificatoria presentada por Formulario N° 672.

Quinto: Entre los fundamentos de su demanda, la actora señaló que la Resolución de Determinación N° 012-003-0004729 no exigió deuda alguna por concepto del Impuesto a la Renta reconocido y liquidado por la recurrente mediante Declaración Rectificatoria presentada con fecha quince de setiembre de dos mil cuatro, la cual fue excluida de la exigencia contenida en la mencionada Resolución de Determinación. De la liquidación realizada en la Resolución de Determinación N° 012-003-0004729 se observó que no incluía como parte de la omisión liquidada, la deuda contenida en la Declaración Jurada Rectificatoria del quince de setiembre de dos mil cuatro por la suma de quinientos treinta y cuatro mil ochocientos diecisiete nuevos soles (S/. 534,817.00), pues se trata de una deuda aceptada por la recurrente, no existiendo controversia. Sin embargo, dicha obligación, cuya prescripción se discute en el presente proceso, no fue cobrada por la SUNAT dentro del plazo que tenía para hacerlo, puesto que la deuda no fue determinada por la Administración, sino por la recurrente en la mencionada Declaración Jurada Rectificatoria; agrega que antes de emitirse la Resolución de Determinación N° 012-003-0022793, de fecha cinco de mayo de dos mil diez, la actora solicitó la prescripción de la facultad de cobranza de la deuda por concepto del Impuesto a la Renta período mil novecientos noventa y ocho, determinada mediante la citada Declaración Jurada Rectificatoria del quince de setiembre de dos mil cuatro, por haber trascurrido en exceso el plazo de prescripción previsto por el artículo 43 del Código Tributario para que la SUNAT efectúe su cobro. En tal contexto, el cómputo de la prescripción se inicia a partir del primero de enero del año siguiente a la fecha de la determinación de la obligación tributaria, conforme lo dispone el inciso 1 del artículo 44 del Código Tributario; no obstante ello, el plazo de la prescripción está sujeto a causales de interrupción, entre ellas, el reconocimiento de la obligación por parte del deudor, ocurridas las cuales se vuelve a computar un nuevo plazo de cuatro años. Si bien interpuso recurso de reclamación contra la Resolución de Determinación N° 012-003-0004729, ello no suspendió la prescripción que corría contra la facultad del fisco de cobrar la deuda determinada en la Declaración Jurada Rectificatoria presentada el dieciséis de setiembre de dos mil cuatro, por cuanto aquella fue expresamente reconocida y aceptada por la demandante.

Sexto: Ante dichas pretensiones, el Juez de la causa dictó la sentencia de primera instancia de fojas trescientos trece, su fecha veintitrés de noviembre de dos mil doce que declaró fundada la demanda, nulas las resoluciones administrativas impugnadas y reconoce el derecho de la demandante a que se declare la prescripción de la potestad de cobro de SUNAT sobre el adeudo por concepto del Impuesto a la Renta del ejercicio mil novecientos noventa y ocho. Se argumenta que la impugnación de la Resolución de Determinación N° 012-003-0004729 no suspendió el plazo de prescripción en cuanto al monto de quinientos treinta y cuatro mil ochocientos diecisiete nuevos soles (S/. 534,817.00) autoliquidado por la actora en su Declaración Jurada Rectificatoria presentada el quince de setiembre del dos mil cuatro, en tanto que dicha suma no se incluyó como adeudo exigible en la referida resolución de determinación, por lo tanto, existe un vicio de motivación en dicho acto administrativo. Anota que hubo dos plazos de prescripción que corrieron paralelamente en cuanto a la exigencia de la obligación de pago: i) respecto del monto autodeterminado por la demandante ascendente a quinientos treinta y cuatro mil ochocientos diecisiete nuevos soles (S/. 534,817.00); ii) respecto de la suma de dos millones seiscientos veintinueve mil quinientos noventa y cuatro nuevos soles (S/. 2’629,594.00) exigida en la Resolución de Determinación N° 012-003- 0004729; y, dado que en el segundo monto pendiente de pago se excluyó el importe auto determinado por la demandante el quince de setiembre de dos mil cuatro, en consecuencia, acorde con lo establecido en el artículo 43 del Texto Único Ordenado del Código Tributario, la deuda prescribió el dieciséis de setiembre del dos mil ocho, pues no existió causales de suspensión o interrupción.

Lea también: ¿En qué casos la regularización de la deuda tributaria es eximente del delito fiscal?

Séptimo: Elevados los autos en apelación, la Sala Superior mediante resolución del veintidós de abril de dos mil quince, obrante a fojas seiscientos noventa y cinco, confirmó la sentencia de primera instancia, ratificando los fundamentos de la apelada, agregando que el artículo 61 del Código Tributario autoriza a la Administración Tributaria en caso constate omisión o inexactitud en la información proporcionada, modifique lo declarado, siendo así, la SUNAT no incluyó en la Resolución de Determinación Nº 012-003- 0004729, la cifra de quinientos treinta y cuatro mil ochocientos diecisiete nuevos soles (S/. 534,

817.00) autoliquidada por la actora, además tampoco la modificó sustentándose en omisiones o inexactitudes en su cálculo.

[Continúa]

Descargue en PDF la jurisprudencia tributaria aquí

[1] DE PINA, Rafael. Principios de Derecho Procesal Civil, Ediciones Jurídicas Hispano Americana, México DF, 1940, pág. 222.

![Abuso de autoridad: Tipo penal está excluido en casos donde la actividad concreta y el perjuicio causado formen parte de otros tipos penales específicos [Casación 950-2018, Tumbes]](https://img.lpderecho.pe/wp-content/uploads/2023/01/Logo-LP-con-fondo-rojo-LPDERECHO-218x150.png)

![Demandada no puede acudir a sede casatoria para pretender renovación de acto procesal si plazo impugnatorio precluyó por su negligencia [Casación 2272-2016, Cusco]](https://img.lpderecho.pe/wp-content/uploads/2024/04/justicia-balanza-defesa-civil-penal-LPDerecho-218x150.jpg)

![Abandono procesal: Incumplimiento de pago para notificar a colindantes es causa atribuible a demandantes, no al órgano jurisdiccional [Casación 677-2020, Arequipa]](https://img.lpderecho.pe/wp-content/uploads/2024/04/vivienda-casa-propiedad-posesion-divorcio-separacion-bienes-herencia-desalojo-civil-mazo-LPDerecho-218x150.jpg)

![Incumplimiento de acuerdo conciliatorio establecido en el acta de conciliación que se ejecuta judicialmente es irrecurrible mediante casación [Casación 4392-2017, Lima Este]](https://img.lpderecho.pe/wp-content/uploads/2024/04/mazo-juez-jueza-justicia-defensa-delito-civil-penal-acusacion-LPDerecho-218x150.jpg)

![Apelación formulada en audiencia preliminar es improcedente si la abogada incumplió fundamentarla por escrito [Exp. 00667-2019-0]](https://img.lpderecho.pe/wp-content/uploads/2024/04/mazo-juez-abogado-civil-corte-sentencia-juicio-LPDerecho-218x150.jpg)

![Contrato de compraventa no justifica posesión de ocupante si dicho título fue resuelto extrajudicialmente por falta de pago [Exp. 5726-2020-0]](https://img.lpderecho.pe/wp-content/uploads/2024/04/propiedad-civil-inmueble-casa-vivienda-mazo-familia-predio-llave-posecion-juez-LPDerecho-218x150.jpg)

![¿Funcionarios miembros del consejo directivo de un organismo técnico especializado pueden acceder al beneficio de defensa y asesoría? [Informe 0000184-2024-Servir-GPGSC]](https://img.lpderecho.pe/wp-content/uploads/2022/09/oficina-trabajo-presencial-trabajador-empleado-LPDerecho-218x150.png)

![¿Cómo se compensa el trabajo en sobretiempo y las horas extras en el sector público? [Informe 0000165-2024-Servir-GPGSC]](https://img.lpderecho.pe/wp-content/uploads/2024/04/laboral-horas-extras-sobretiempo-sobre-tiempo-trabajo-LPDerecho-218x150.jpg)

![¿Se puede suspender el descanso vacacional si el servidor se encuentra con descanso médico? [Informe 0000160-2024-Servir-GPGSC]](https://img.lpderecho.pe/wp-content/uploads/2024/04/progreso-trabajador-laboral-exito-superacion-LPDerecho-218x150.jpg)

![[VÍDEO] Del CNM a la JNJ: ¿Hemos mejorado? | Diálogo Constitucional | Ep.4 | 2.ª temp.](https://img.lpderecho.pe/wp-content/uploads/2024/04/Dialogo-constitucional-LPDerecho-1120x630-compressed-218x150.jpg)

![Designación de apoderado judicial en el proceso civil no genera conexamente un poder para interponer demanda constitucional [Exp. 03257-2013-PA/TC]](https://img.lpderecho.pe/wp-content/uploads/2024/03/designacion-de-apoderado-judicial-en-el-proceso-civil-no-genera-conexamente-un-poder-para-interponer-demanda-constitucional-LPDerecho-218x150.jpg)

![Vía hábeas corpus se puede exigir el otorgamiento del pasaporte a un menor [Exp. 03422-2022-PHC]](https://img.lpderecho.pe/wp-content/uploads/2024/04/nino-viaje-avion-pasaporte-LPDerecho-218x150.jpg)

![Universidad Nacional Mayor de San Marcos es declarada en emergencia [Resolución Rectoral 005680-2024-R/UNMSM]](https://img.lpderecho.pe/wp-content/uploads/2024/04/unmsm-universidad-nacional-mayor-san-marcos-LPDerecho-218x150.jpg)

![Designan a Alberto Villanueva Eslava como presidente del Indecopi [Resolución Suprema 114-2024-PCM]](https://img.lpderecho.pe/wp-content/uploads/2024/04/indecopi-fachada-LPDerecho-218x150.jpg)

![Nuevo Código Procesal Penal peruano [actualizado 2024]](https://img.lpderecho.pe/wp-content/uploads/2024/02/VENTA-CODIGO-PENAL-BANNER-POST-TAPA-DURA-LPDERECHO-218x150.jpg)

![Constitución Política del Perú [actualizada 2024]](https://img.lpderecho.pe/wp-content/uploads/2024/03/banner-Constitucion-Politica-del-Peru-Actualizada-LPDerecho-218x150.jpg)

![Reglamento operativo para acceder al bono familiar habitacional en la modalidad de construcción de viviendas en sitio propio [Resolución Ministerial 071-2024-Vivienda]](https://img.lpderecho.pe/wp-content/uploads/2024/03/banner-Reglamento-operativo-para-acceder-al-bono-familiar-habitacional-LPDerecho-218x150.jpg)

![Cláusula resolutoria expresa surte efectos, aunque demandado alegue excepción de incumplimiento, si este no logra acreditarlo [Casación 2740-2012, Lima Norte]](https://img.lpderecho.pe/wp-content/uploads/2024/04/mazo-juez-jueza-justicia-defensa-delito-balanza-civil-penal-acusacion-LPDerecho-218x150.jpg)

![Código Penal peruano [actualizado 2024]](https://img.lpderecho.pe/wp-content/uploads/2024/01/VENTA-CODIGO-PENAL-LP-BANNER-POST-TAPA-DURA-LPDERECHO-324x160.jpg)

![Código Civil peruano [realmente actualizado 2024]](https://img.lpderecho.pe/wp-content/uploads/2024/03/PRIMER-CONGRESO-JURISPRUDENCIA-CIVIL-MAYO-2024-LPDERECHO-100x70.jpg)

![Nuevo Código Procesal Penal peruano [actualizado 2024]](https://img.lpderecho.pe/wp-content/uploads/2024/02/VENTA-CODIGO-PENAL-BANNER-POST-TAPA-DURA-LPDERECHO-100x70.jpg)

![Abuso de autoridad: Tipo penal está excluido en casos donde la actividad concreta y el perjuicio causado formen parte de otros tipos penales específicos [Casación 950-2018, Tumbes]](https://img.lpderecho.pe/wp-content/uploads/2023/01/Logo-LP-con-fondo-rojo-LPDERECHO-100x70.png)

![¿Funcionarios miembros del consejo directivo de un organismo técnico especializado pueden acceder al beneficio de defensa y asesoría? [Informe 0000184-2024-Servir-GPGSC]](https://img.lpderecho.pe/wp-content/uploads/2022/09/oficina-trabajo-presencial-trabajador-empleado-LPDerecho-100x70.png)

![Código Penal peruano [actualizado 2024]](https://img.lpderecho.pe/wp-content/uploads/2024/01/VENTA-CODIGO-PENAL-LP-BANNER-POST-TAPA-DURA-LPDERECHO-100x70.jpg)