Sumario: 1. Introducción, 2. El Tributo, 3. La obligación tributaria, 4. El nacimiento de la obligación tributaria, 5. La determinación de la obligación tributaria, 6. La determinación de la obligación tributaria y la declaración jurada tributaria, 7. El procedimiento de fiscalización tributaria y los límites de la determinación de la obligación tributaria realizada por la SUNAT, 8. La obligación tributaria y el crédito tributario del contribuyente: diferencias, 9. La determinación del Impuesto a la Renta Empresarial, 10. Los créditos contra el Impuesto a la Renta determinado, 11. El saldo a favor de ejercicios anteriores, 12. Caso Telefónica vs. SUNAT.

1. Introducción

El 24 de julio de este año se llevará a cabo la audiencia pública en la Sala de Derecho Constitucional y Social Permanente de la Corte Suprema el caso Telefónica del Perú S.A.A. vs. SUNAT, uno de los casos más millonarios del país en materia tributaria pues se discute S/ 2,500 millones de soles.

En este caso se discuten dos aspectos: i) el arrastre del saldo a favor del ejercicio 1998 a través del ejercicio 1999 (prescrito) para determinar su incidencia en el ejercicio 2000; y ii) la supuesta pérdida de la denominada «Red Analógica Nortel». El reparo más importante económica y académicamente es el primero, por ende, procederemos a analizar dicho caso y dar nuestro punto de vista.

En principio, es de señalar que en el Derecho Tributario –que contiene una amplia gama de instituciones jurídicas-, se requiere del conocimiento de conceptos básicos para su cabal estudio y entendimiento. Estos conceptos básicamente están relacionados con el tributo.

En razón de su importancia y reiterado cuestionamiento, la «determinación de la obligación tributaria» suele ser equiparada con la «declaración jurada tributaria», pese a que ambos tienen una connotación distinta. A su vez, ha traído como consecuencia que conceptos que no forman parte de la determinación de la obligación tributaria, se entiendan como incluidas en ésta. Este es el caso de los créditos tributarios, específicamente, del saldo a favor de ejercicios (años) anteriores.

En efecto, la no comprensión de las cosas en su real dimensión conlleva a conclusiones que desnaturalizan las figuras o instituciones jurídicas del Derecho Tributario que, generalmente, se encuentran reguladas en el Código Tributario (CT) [1] y la Ley del Impuesto a la Renta (LIR)[2]. Lo que además trae como consecuencia, la errónea interpretación o indebida aplicación de las normas tributarias.

Por las razones antes expuestas, en el presente trabajo estudiaremos los conceptos claves que permitirán diferenciar la «determinación de la obligación tributaria» de la «declaración jurada tributaria», así como establecer si los créditos tributarios forman parte o no de la «determinación de la obligación tributaria», incidiendo concretamente en la figura jurídica del saldo a favor de ejercicios anteriores.

2. El Tributo

El CT, no define al tributo, únicamente establece su clasificación en impuestos, tasas y contribuciones. Ante tal omisión, el Tribunal Constitucional (TC)[3] – siguiendo las enseñanzas de Gerardo Ataliba– ha definido al «tributo», de la siguiente manera: «El tributo es definido como: la obligación jurídicamente pecuniaria, ex lege, que no constituye sanción de acto ilícito, cuyo sujeto activo es, en principio, una persona pública y cuyo sujeto pasivo es alguien puesto en esa situación por voluntad de la ley (…) A partir de esta noción, podemos establecer los elementos esenciales de un tributo, los cuales son: a) su creación por ley; b) la obligación pecuniaria basada en el ius imperium del Estado; y c) su carácter coactivo, pero distinto a la sanción por acto ilícito».

Entonces, para el TC el «tributo» es definido como una obligación pecuniaria, ex lege, que no constituye sanción de acto ilícito, cuyo sujeto activo es en principio una persona pública, y el sujeto pasivo es una persona puesta en esta situación por la ley.

Aunado a lo anterior, coincidimos con Walker Villanueva[4] que el término «tributo» también concierne a lo siguiente: «una noción formal del tributo, como prestación patrimonial impuesta con el fin de conseguir un ingreso, existiendo en tal noción el elemento del concurso al gasto público; mientras falta la indicación de la causa justificadora. O una noción material de tributo que tiene como causa justificadora el principio de capacidad contributiva que actuaría como fundamento del tributo, con mayor o menos medida, en las tres especies tributarias».

3. La obligación tributaria

El artículo 1° del CT establece que: «La obligación tributaria, que es de derecho público, es el vínculo entre el acreedor y el deudor tributario, establecido por ley, que tiene por objeto el cumplimiento de la prestación tributaria, siendo exigible coactivamente».

Al respecto, Bravo Cucci[5] puntualiza que: «[…] la obligación tributaria, como hecho jurídico, es una relación que importa un deber jurídico de prestación de dar una suma de dinero con carácter definitivo de un sujeto deudor a favor de otro acreedor (quien en contraposición detenta un derecho subjetivo o crédito tributario), cuya causa fuente es la incidencia de una norma jurídica en sentido estricto ante la ocurrencia, en el plano fáctico, de una supuesto de hecho previsto en la hipótesis de incidencia de dicha norma. La obligación tributaria es un deber jurídico de prestación que no deviene de la voluntad del deudor tributario (ex voluntate), sino de un fundamento externo a la misma: una norma jurídica y un hecho imponible (ex lege)».

A su turno, Huamaní Cueva indica que la obligación tributaria contiene tres elementos: a) el sujeto activo (el acreedor, aquel a favor del cual debe realizarse la prestación tributaria) b) El sujeto pasivo (persona obligada al cumplimiento de la prestación tributaria); c) El objeto (la prestación que debe cumplir el sujeto pasivo; el tributo a pagar)[6].

Sobre el particular, los juristas españoles Martín Queralt, Lozano Serrano y otros[7], señalan que: «la cuantía a ingresar por un determinado tributo puede no coincidir con la cuota tributaria, al englobar otros componentes eventuales de la deuda, pero en tal caso, estos últimos no serán objeto de la obligación tributaria principal, sino de otras obligaciones materiales surgidas de presupuestos de hecho distintos al hecho imponible. Con estas precisiones, puede afirmarse que los caracteres de la obligación tributaria principal son: obligación ex lege, de Derecho público, cuyo objeto consiste en una prestación patrimonial a favor del ente público, que es la cuota del tributo».

En síntesis, podemos definir a la obligación tributaria como la relación jurídica entre el sujeto activo (Estado) y el sujeto pasivo (deudor tributario), establecida ex lege, de contenido patrimonial, cuyo objeto es el cumplimiento de la prestación de dar una suma de dinero con carácter definitivo que, en esencia, es la cuota o cuantía del tributo.

4. El nacimiento de la obligación tributaria

El artículo 2° del CT señala que: «La obligación tributaria nace cuando se realiza el hecho previsto en la ley, como generador de dicha obligación».

Según Bravo Cucci, debemos entender por nacimiento de la obligación tributaria al momento en el cual el hecho imponible irradia sus efectos jurídicos[8]. Por su parte, Geraldo Ataliba indica que: «[el] hecho Imponible es el hecho concreto, localizado en el tiempo y en el espacio, acontecido efectivamente en el universo fenoménico, que –por corresponder rigurosamente a la descripción previa, hipotéticamente formulada por la hipótesis de incidencia legal- da nacimiento a la obligación tributaria. Cada hecho imponible determina el nacimiento de una obligación tributaria»[9].

En efecto, para que nazca la obligación tributaria y, por ende, se produzca una relación jurídica tributaria entre el acreedor y el deudor, es ineludible que acontezca el hecho imponible. Para ello, es necesario que exista subsunción, es decir, se aprecie el fenómeno consistente en que un hecho configure rigurosamente la previsión hipotética de la ley. Después de nacida la obligación tributaria, ésta debe ser cuantificada, por lo que se hace necesaria su determinación.

5. La determinación de la obligación tributaria

El artículo 59° del CT, respecto a la determinación de la obligación tributaria, señala lo siguiente: «Por el acto de la determinación de la obligación tributaria: a) El deudor tributario verifica la realización del hecho generador de la obligación tributaria, señala la base imponible y la cuantía del tributo; b) La Administración Tributaria verifica la realización del hecho generador de la obligación tributaria, identifica al deudor tributario, señala la base imponible y la cuantía del tributo».

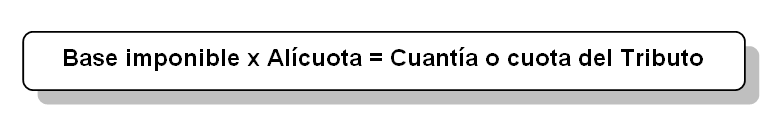

De acuerdo al referido artículo, para que el contribuyente realice la determinación de la obligación tributaria, también llamada autodeterminación, éste tiene que cumplir con tres aspectos: 1) Verificar la realización del hecho generador de la obligación tributaria; 2) Señalar la base imponible, y 3) Señalar la cuantía del tributo.

Por su parte, la Administración Tributaria, para efectuar la determinación de la obligación tributaria, tiene que cumplir con cuatro aspectos: 1) La Verificación del hecho generador de la obligación tributaria, 2) La identificación del deudor tributario; 3) La fijación de la base imponible; y 4) La fijación de la cuantía del tributo.

En suma, la determinación de la obligación tributaria puede definirse como el acto o conjunto de actos emanados de los deudores tributarios o de la Administración Tributaria a fin de verificar el hecho generador de la obligación tributaria, el sujeto pasivo, señalar la base imponible y la cuantía del tributo. Así lo reconoce Alfredo Becker[10] cuando indica que: «La determinación se va a limitar a reconocer los efectos del hecho imponible, en función de los criterios legales, aplicando la alícuota de la base calculada».

Para efectos del presente trabajo, analizaremos brevemente los cuatro aspectos de la determinación de la obligación tributaria realizada por la Administración. Veamos:

- Primer aspecto.- «La verificación del hecho generador de la obligación tributaria». Aquí la Administración debe corroborar que efectivamente son reales las operaciones económicas que han originado el nacimiento de obligaciones tributarias. Este aspecto también incumbe al principio de «realidad económica» recogido en el primer párrafo (vigente) del la Norma XVI del Título Preliminar del CT que señala: «Para determinar la verdadera naturaleza del hecho imponible, la SUNAT tomará en cuenta los actos, situaciones y relaciones económicas que efectivamente realicen, persigan o establezcan los deudores tributarios».

- Segundo aspecto.- «Identificación del deudor tributario». La Administración debe verificar quién es en realidad el sujeto pasivo de la obligación tributaria, a fin de determinar su calidad de contribuyente o responsable.

- Tercer aspecto.- «Señalar la base imponible». Una vez verificado el hecho generador de la obligación tributaria e identificado el deudor tributario, la Administración debe proseguir con el cálculo de la base imponible. Al respecto, Aires Barreto[11], citado por Ataliba, indica que: «La base imponible es una perspectiva mensurable del aspecto material de la hipótesis de incidencia que la ley califica, con la finalidad de fijar criterio para la determinación, en cada obligación tributaria concreta, del quantum debeatur». Por su parte, Geraldo Ataliba[12] indica que: «Ella [la base imponible] proporciona el criterio para la determinación del quantum tributario».

- Cuarto aspecto.- «Señalar la cuantía del tributo». A la base imponible calculada se le aplica la alícuota fijada por ley y se obtiene la «cuantía del tributo», que es finalmente el objeto de la obligación tributaria. El maestro Geraldo Ataliba[13] refiere que: «Aplicada la alícuota –inserta en el mandato- a la base calculada, se obtiene, en cada caso, el quantum debido, objeto de la obligación, nacida del hecho imponible». Para Paulo de Barros Carvalho[14]: «La alícuota es el factor que se debe aplicar a la base de cálculo para obtener la cuantía que podrá exigir el sujeto activo de la relación».

De esta forma, para que se afirme que la Administración ha ejercido su facultad de determinación de la obligación tributaria de un determinado tributo y periodo, tiene que cumplir de manera conjunta o copulativa con los cuatro aspectos antes analizados. En caso se verifique el incumplimiento de alguno de estos aspectos, no se podrá alegar que la Administración ha hecho uso de su facultad de determinación de la obligación tributaria.

6. La determinación de la obligación tributaria y la declaración jurada tributaria

El numeral 88.1 del artículo 88° del CT señala que: «La declaración tributaria es la manifestación de hechos comunicados a la Administración Tributaria en la forma y lugar establecidos por Ley, Reglamento, Resolución de Superintendencia o norma de rango similar, la cual podrá constituir la base para la determinación de la obligación tributaria. […] Se presume sin admitir prueba en contrario, que toda declaración tributaria es jurada».

Sobre el particular, Huamaní Cueva[15] dice que: «Uno de los deberes (jurídicos o legales) más importantes de los deudores tributarios (o, eventualmente, de los particulares), es la realización (y presentación) de la declaración tributaria. La declaración tributaria (también denominada declaración jurada tributaria), en general, es un acto formal por el cual se manifiesta o comunica a la Administración Tributaria de diversos hechos o datos que permitan determinar la obligación tributaria o conocer la situación tributaria del deudor tributario. […]».

De lo anterior, se desprende que la declaración tributaria –en general– es un deber formal o legal que tienen a cargo los contribuyentes mediante la cual se comunica a la Administración Tributaria hechos o datos vinculados a la determinación de la obligación tributaria, así como la situación del deudor tributario.

Debemos diferenciar que la determinación de la obligación tributaria realizada por el contribuyente debe constar en la declaración jurada del tributo, y ser presentada de acuerdo al plazo legalmente establecido. Mientras que la determinación de la obligación tributaria que realiza la Administración deberá estar consignada en la correspondiente Resolución de Determinación –este tema se analizará en el siguiente punto-.

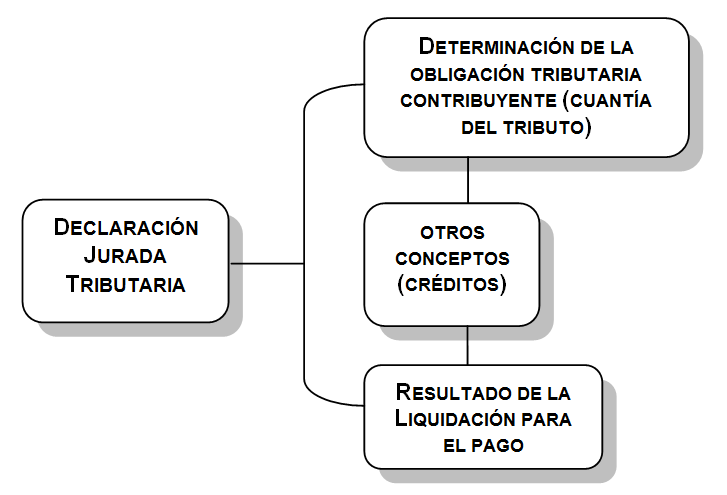

En ese contexto, la declaración tributaria es concebida como una obligación formal que contiene principalmente, aunque no exclusivamente, a la determinación de la obligación tributaria, que es, lógicamente, una obligación sustantiva. Ciertamente, los datos o cifras que se consignan en la declaración tributaria no solo corresponden a la determinación de la obligación tributaria sino también a otros conceptos (como son los créditos tributarios) que son posteriores a ésta, y por supuesto contienen también al resultado de la liquidación para efectos del pago. Veamos:

Como vemos, no se debe confundir la determinación de la obligación tributaria con la declaración jurada tributaria, ya que son dos conceptos claramente diferenciables. Un ejemplo que demuestra ésta clara distinción lo encontramos en el primer párrafo del artículo 43° del CT cuando establece que: «La acción de la Administración Tributaria para determinar la obligación tributaria, así como la acción para exigir su pago y aplicar sanciones prescribe a los cuatro (04) años, y a los seis (06) para quienes no hayan presentado la declaración respectiva». De este artículo se desprende notoriamente que para efectos de la prescripción de la acción de la Administración para determinar la obligación tributaria no importa si existe o no declaración tributaria, por lo tanto: i) Lo que prescribe no es la declaración tributaria sino la acción de determinar la obligación tributaria; y, ii) En caso que exista declaración, dicha prescripción no afectará a los conceptos, datos o cifras que sean distintos o no pertenezcan a la determinación de la obligación tributaria.

7. El procedimiento de fiscalización tributaria y los límites de la determinación de la obligación tributaria realizada por la SUNAT

El primer párrafo del artículo 61° del CT establece que: «La determinación de la obligación tributaria efectuada por el deudor tributario está sujeta a fiscalización o verificación por la Administración Tributaria, la que podrá modificarla cuando constate la omisión o inexactitud en la información proporcionada, emitiendo la Resolución de Determinación, Orden de Pago o Resolución de Multa».

En esa línea, el primer y segundo párrafo de artículos 62° del CT, dispone que: «La facultad de fiscalización de la Administración Tributaria se ejerce en forma discrecional, de acuerdo a lo establecido en el último párrafo de la Norma IV del Título Preliminar, el ejercicio de la función fiscalizadora incluye la inspección, investigación y el control del cumplimiento de obligaciones tributarias, incluso de aquellos sujetos que gocen de inafectación, exoneración o beneficios tributarios […]».

Al respecto, Huamaní Cueva[16], indica que: «La determinación efectuada por el deudor tributario está sujeta a verificación o fiscalización (inspección, control e investigación) por parte de la Administración Tributaria, puede ser modificada por ésta cuando constate la omisión o inexactitud en la información proporcionada, emitiendo la resolución de determinación, orden de pago o resolución de multa. Es decir, la Administración está facultada para re-determinar la obligación tributaria».

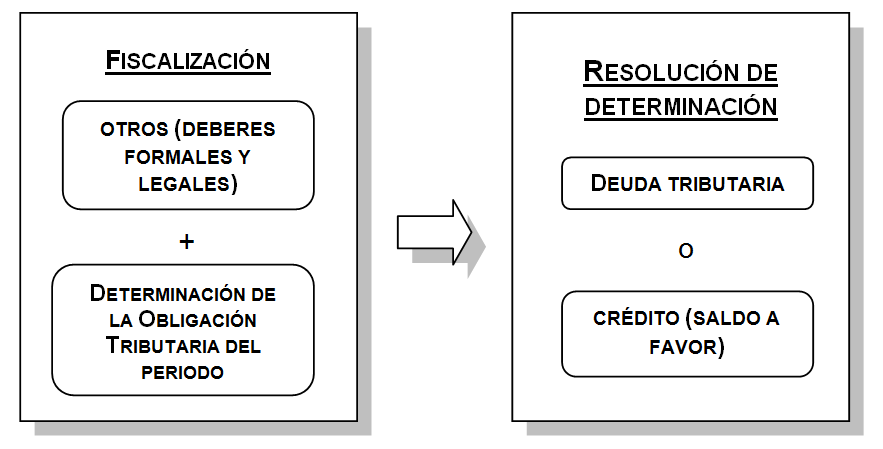

Conforme a lo expuesto, la Administración Tributaria, para efectos de controlar y comprobar el cumplimiento de las obligaciones tributarias de los deudores tributarios y demás deberes formales o legales, goza de la facultad de fiscalizar, la cual debe ser ejercida conforme a los parámetros establecidos en las normas tributarias. Asimismo, en el procedimiento de fiscalización la Administración puede modificar la autodeterminación de la obligación tributaria realizada por el contribuyente, en caso constate la omisión o inexactitud en la declaración presentada por éste, de ser el caso.

En síntesis, si bien la facultad de determinación de la obligación tributaria es un acto distinto a la facultad de fiscalización, el ejercicio de esta última incluye también a la facultad de determinación de la obligación tributaria realizada por la SUNAT.

Ahora bien, a través del Decreto Supremo Nº 087-2007-EF[17], modificado por Decreto Supremo N° 207-2012-EF[18], se aprobó el Reglamento del Procedimiento de Fiscalización de la SUNAT. En su artículo 1º establece que dicho procedimiento se inicia en la fecha en que surte efectos la notificación al sujeto fiscalizado de la carta que presenta al agente fiscalizador y el primer requerimiento. El literal ´a´ del artículo 3° señala que la SUNAT a través de las Cartas comunicará al Sujeto Fiscalizado –entre otros– si se trata de una fiscalización parcial o definitiva, así como los períodos y tributos a fiscalizar.

Así, la determinación de la obligación tributaria que realice la Administración Tributaria, estará delimitada, esencialmente, por estos tres elementos: i) tipo de fiscalización; ii) periodo y iii) tributo. Por lo tanto, la determinación de la obligación tributaria se va a circunscribir únicamente a verificar los hechos generadores de la obligación tributaria de un determinado periodo, hasta señalar la cuantía del tributo (literal ´b´ del artículo 59° del CT).

Por otro lado, el artículo 10° del Reglamento del Procedimiento de Fiscalización establece que: «El Procedimiento de Fiscalización concluye con la notificación de las resoluciones de determinación y/o, en su caso, de las resoluciones de multa, las cuales podrán tener anexos».

Por su parte, el artículo 76° del CT señala que: «La Resolución de Determinación es el acto por el cual la Administración Tributaria pone en conocimiento del deudor tributario el resultado de su labor destinada a controlar el cumplimiento de las obligaciones tributarias, y establece la existencia del crédito o de la deuda tributaria».

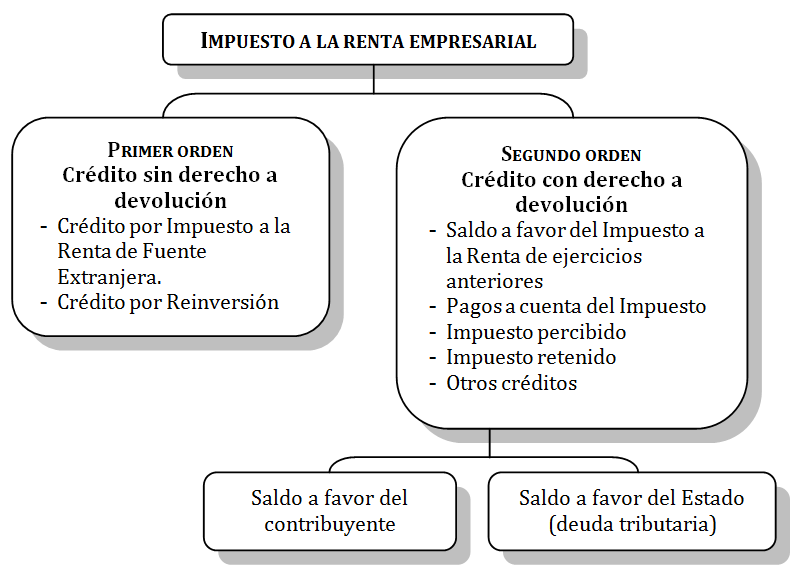

Con fundamento en lo anterior, podemos afirmar que la Administración Tributaria, como resultado final del procedimiento de fiscalización, emitirá –de ser el caso– la Resolución de Determinación correspondiente, la cual deberá contener: i) La determinación de la obligación tributaria; ii) La existencia o no de créditos por tributos; y iii) El resultado de la liquidación para efectos del pago, que finalmente revelará la existencia de saldos a favor del contribuyente o saldos a favor del Estado (deuda tributaria). Veamos el siguiente gráfico:

En efecto, el literal ´a´ del numeral 2, del artículo 40° del CT, menciona que: «La deuda tributaria podrá compensarse total o parcialmente con los créditos por tributos, sanciones, intereses y otros conceptos pagados en exceso o indebidamente, que correspondan a períodos no prescritos, […] A tal efecto, la compensación podrá realizarse en cualquiera de las siguientes formas: […] 2. Compensación de oficio por la Administración Tributaria: a) Si durante una verificación y/o fiscalización determina una deuda tributaria pendiente de pago y la existencia de los créditos a que se refiere el presente artículo […]».

8. La obligación tributaria y el crédito tributario del contribuyente: diferencias

En principio, debemos destacar que «obligación tributaria» y «crédito tributario» del contribuyente son dos conceptos completamente distintos. Las diferencias entre ambos conceptos radican fundamentalmente en tres puntos: i) En su naturaleza, ii) En su determinación, y iii) En cuanto a su prescripción.

En relación a su naturaleza, cabe señalar que la «obligación tributaria» –como se dijo– es el vínculo entre el acreedor y deudor tributario establecido por ley, que tiene por objeto el cumplimiento de la prestación tributaria, la cual es exigible coactivamente.

En cambio, los «créditos tributarios» constituyen sumas de dinero a favor de éste que pueden ser aplicados (compensados o arrastrados) de un periodo a otro –de ser el caso-, y son originados por pagos por tributos, anticipos, pagos en exceso, pagos indebidos o saldos a favor de ejercicios anteriores. Estos créditos pueden ser sujetos a devolución o compensación, conforme lo establecen los artículos 39° y 40° del CT, respectivamente. Efectivamente, según lo dispone el precitado artículo 40°, los créditos pueden ser compensados de forma automática, de oficio –realizado por la SUNAT– y a pedido de parte, y de esta manera extinguir la obligación tributaria. Evidentemente, los créditos tributarios irradian sus efectos, de ser el caso, de un periodo a otro. Al respecto, la maestra Robles Moreno[19] al comentar este tema señala que: «En relación a la compensación de oficio, se establece que esta podrá ser efectuada por la Administración Tributaria cuando en un procedimiento de fiscalización (auditoria integral) o verificación (comparación) encuentra la existencia de deuda y crédito tributario».

Respecto a su determinación, la «obligación tributaria» puede ser determinada por el contribuyente y/o por la Administración Tributaria. Para tal efecto, el artículo 59° del CT ha establecido los aspectos esenciales para la determinación, estos son: i) La verificación del hecho generador de la obligación tributaria; ii) La identificación del deudor tributario; iii) Señalización de la base imponible; y iv) La fijación de la cuantía del tributo. Estos aspectos deben cumplirse de forma concurrente.

Por el contrario, los «créditos tributarios» no tienen un procedimiento reglado para su determinación, ya que constituyen cifras o datos susceptibles de calcularse con simples operaciones matemáticas, que se materializan al momento de la presentación de la declaración jurada del tributo.

En cuanto a su prescripción, cabe señalar que el artículo 43° del CT establece que: «La acción de la Administración Tributaria para determinar la obligación tributaria, así como la acción para exigir su pago y aplicar sanciones prescribe a los cuatro (4) años, y a los seis (6) años para quienes no hayan presentado la declaración respectiva. […] La acción para solicitar o efectuar la compensación, así como para solicitar la devolución prescribe a los cuatro (4) años».

Como se observa, nuestro CT, al regular los plazos de prescripción, diferencia expresamente la prescripción de «la acción determinar la obligación tributaria» de la «acción para solicitar o efectuar la compensación (crédito tributario)». Sobre esta última –como ya se dijo-, la Administración, en el marco de un procedimiento de fiscalización o verificación puede compensar de oficio los créditos a efectos de extinguir obligaciones tributarias (numeral 2 del artículo 27° del CT).

Sobre el particular, Robles Moreno[20] refiere que: «[…] la deuda tributaria que tuviese el sujeto pasivo podrá ser compensada, sea total o parcialmente, por la Administración Tributaria, con los créditos que tuviere a su favor el sujeto pasivo, siempre que estos créditos no se encuentren prescritos (estos significa que el sujeto pasivo tiene todavía un crédito a su favor; ya que si este crédito estuviera prescrito, él no tendría la posibilidad de solicitar la devolución de ese crédito, y menos aún de pedir la compensación de ese crédito con una deuda tributaria, y en todo caso, la administración no tiene que otorgarla)».

Ciertamente, el tratamiento diferenciado que plasma el precitado artículo 43° ratifica que «obligación tributaria» y «crédito tributario» son conceptos distintos, por lo que, evidentemente, los plazos de prescripción de sus correspondientes acciones se computan de forma independiente. En ese contexto, si bien puede darse el caso que prescriba la acción de la SUNAT para determinar la obligación tributaria en un determinado periodo, ello no implica que también prescriba la acción de la Administración para efectuar la compensación de los créditos.

Como corolario de lo expuesto anteriormente, podemos afirmar categóricamente que los créditos tributarios no forman parte de la determinación de la obligación tributaria.

Habiéndose desarrollado precedentemente los conceptos básicos en torno a la obligación tributaria y su determinación, así como de otros conceptos y figuras jurídicas, procederemos a examinar la mecánica de la determinación del Impuesto a la Renta Empresarial.

9. La determinación del Impuesto a la Renta Empresarial

El Impuesto a la Renta es un tributo que grava las rentas que provengan de la explotación de un capital (bien mueble o inmueble), las que provengan del trabajo realizado en forma dependiente e independiente, así como las obtenidas de la aplicación conjunta de ambos factores (capital y trabajo) y las ganancias de capital.

Asimismo, el Impuesto a la Renta es un tributo de determinación anual. Efectivamente, para efectos de la LIR, cuyo Texto Único Ordenado fue aprobado por Decreto Supremo N° 179-2004-EF[21], las rentas deben ser medidas en un «ejercicio gravable», que comienza el 1 de enero y finaliza el 31 de diciembre de cada año, conforme lo dispone el artículo 57° de la misma ley. Al respecto, el Tribunal Fiscal en la Resolución N° 9518-2-2004 de fecha 07 de diciembre de 2004, estableció que: «La generación de renta en toda empresa en marcha es un hecho constante, pero para efecto del IR las rentas obtenidas deben ser medidas en un periodo o ejercicio determinado».

Ahora bien, analicemos la determinación del Impuesto a la Renta realizada por el contribuyente, según lo establecido por el artículo 59° del CT, y lo regulado por la LIR:

i) Primer aspecto.- «La verificación del hecho generador de la obligación tributaria». El deudor tributario deberá examinar las operaciones económicas realizadas, conforme a lo expuesto en el artículo 1° y 28° de la LIR, a fin de comprobar o constatar cuáles han originado el nacimiento de obligaciones tributarias.

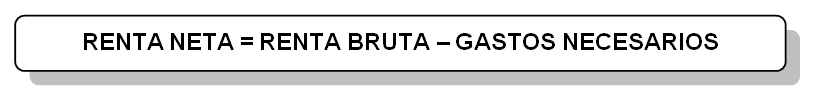

ii) Segundo aspecto.- «Señalar la base imponible». Para la determinación de la base o renta imponible se debe establecer en, primer lugar, la renta bruta y, en segundo lugar, la renta neta. El término «renta bruta» no se debe confundir con el de «ingresos brutos» sobre todo cuando se trata de ingresos obtenidos por la enajenación de bienes. Así lo indica García Mullín[22] «[…] en consecuencia, en tal caso la renta bruta no equivaldrá al ingreso bruto, sino que será preciso deducir el costo tributario del bien vendido (es decir, el costo calculado de modo especial, no necesariamente coincidente con el concepto comercial), de modo entonces que el concepto de renta bruta será el resultado de deducir, del ingreso bruto, el costo tributario de los bienes enajenados».

Ahora, la renta bruta, según el artículo 20° de la LIR, está constituida por el conjunto de ingresos afectos al Impuesto a la Renta que se obtengan en el ejercicio gravable. Dicho artículo agrega que cuando tales ingresos provengan de la enajenación de bienes, la renta bruta estará dada por la diferencia existente entre el ingreso neto total proveniente de dichas operaciones y el costo computable de los bienes transferidos, siempre que esté debidamente sustentado con comprobantes de pago, y que el ingreso neto total resultante de la enajenación de bienes se establecerá deduciendo del ingreso bruto las devoluciones, bonificaciones, descuentos y conceptos similares que respondan a las costumbres de la plaza.

A fin de establecer la renta neta[23] de tercera categoría, se deducirá de la renta bruta los gastos necesarios para producirla y mantener su fuente, así como los vinculados con la generación de ganancias de capital, en tanto la deducción no esté expresamente prohibida por la Ley, conforme lo establece el artículo 37° de la LIR.

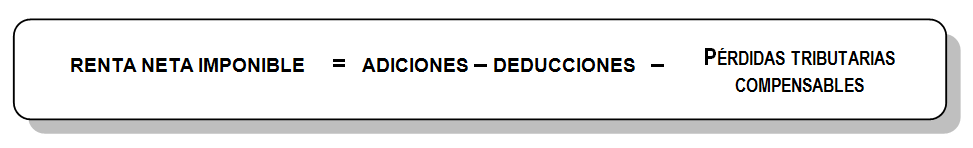

A dicha renta neta se suman las adiciones (conceptos reparables o gastos no deducibles) y se restan las deducciones previstas por ley (artículo 21° del Reglamento[24] de la LIR), así como las perdidas tributarias compensables de ejercicios anteriores, según lo estipulado en el artículo 50° de la LIR y artículo 29° de su reglamento, determinando con ello la renta neta imponible o pérdida, de ser el caso.

Conforme al artículo 59° del CT, con la fijación de la cuantía del tributo o Impuesto culmina la determinación de la obligación tributaria, la cual debe estar debidamente consignada en la Declaración Jurada Anual del Impuesto a la Renta, que debe ser presentada por el contribuyente ante la Administración Tributaria en el plazo fijado por ley. Así lo dispone el artículo 79º de la LIR al señalar que: «Los contribuyentes del impuesto, que obtengan rentas computables para los efectos de esta ley, deberán presentar declaración jurada de la renta obtenida en el ejercicio gravable».

10. Los créditos contra el Impuesto a la Renta determinado

Ahora bien, luego de haberse determinado el Impuesto a la Renta, solo para efectos de la «Declaración, Liquidación y Pago del Impuesto» –así lo denomina expresamente el Capítulo XI de la LIR-, se deducirán o aplicarán los «créditos» establecidos en el artículo 88° de la LIR, el cual señala lo siguiente:

«Artículo 88º.- Los contribuyentes obligados o no a presentar las declaraciones a que se refiere el Artículo 79º, deducirán de su impuesto los conceptos siguientes:

a) Las retenciones y las percepciones sufridas con carácter de pago a cuenta sobre las rentas del ejercicio gravable al que corresponda la declaración. En los casos de retenciones y percepciones realizadas a sujetos generadores de rentas de tercera categoría, éstos podrán deducirlas del Impuesto incluso cuando correspondan a rentas devengadas en ejercicios gravables anteriores al que corresponda la declaración.

b) Los pagos efectuados a cuenta del impuesto liquidado en la declaración jurada y los créditos contra dicho tributo.

c) Los saldos a favor del contribuyente reconocidos por la SUNAT o establecidos por el propio responsable en sus declaraciones juradas anteriores como consecuencia de los créditos autorizados en este artículo, siempre que dichas declaraciones no hayan sido impugnadas. La existencia y aplicación de estos últimos saldos quedan sujetos a verificación por parte de la mencionada Superintendencia.

e) Los impuestos a la renta abonados en el exterior por las rentas de fuente extranjera gravadas por esta Ley, siempre que no excedan del importe que resulte de aplicar la tasa

Del artículo de la referencia se desprende que los créditos se dirigen a disminuir o aminorar el impuesto determinado[25]. Así, la aplicación de créditos contra el Impuesto determinado permite establecer la existencia de saldo a favor del contribuyente (cuando el crédito es mayor al Impuesto) o de saldo por regularizar a favor del fisco (cuando el Impuesto es mayor al crédito). En ese sentido, la existencia o no de créditos solo es posible cuando culmina la determinación del Impuesto, consignada en la declaración jurada. Veamos lo que señala el artículo 52° del Reglamento de la LIR:

«Artículo 52°.- DETERMINACIÓN DE CRÉDITOS CONTRA EL IMPUESTO A LA RENTA

Los conceptos previstos en el Artículo 88° de la Ley constituyen crédito contra el Impuesto. A fin de aplicar lo dispuesto en el Artículo en mención, se observará las siguientes disposiciones:

- Al Impuesto determinado por el ejercicio gravable se le deducirá los siguientes créditos, en el orden que se señala:

- El crédito por Impuesto a la Renta de fuente extranjera.

- El crédito por reinversión.

- Otros créditos sin derecho a devolución.

- El saldo a favor del Impuesto de los ejercicios anteriores. Contra las rentas de tercera categoría sólo se podrá compensar el saldo a favor originado por rentas de la misma categoría.

- Los pagos a cuenta del Impuesto.

- El Impuesto percibido.

- El Impuesto retenido.

- Otros créditos con derecho a devolución».

Tal como lo establece expresamente el literal ´a´ del artículo 52° del Reglamento de la LIR, la deducción de créditos se efectuará luego de determinado el Impuesto a la Renta. Asimismo, este artículo ha establecido que los créditos previstos en el artículo 88º de la LIR, se deducirán del Impuesto determinado en el siguiente orden: i) el crédito por Impuesto a la Renta de fuente extranjera; ii) el crédito por reinversión; iii) otros créditos sin derecho a la devolución; iv) el saldo a favor del impuesto de los ejercicios anteriores; v) los pagos a cuenta del impuesto; vi) el impuesto percibido; vii) el impuesto retenido; y viii) otros créditos con derecho a devolución.

De ese modo, en primer orden se agotarán los «créditos sin derecho a devolución» y luego los «créditos con derecho a devolución». Entre los créditos que no están sujetos a devolución tenemos al Impuesto a la Renta de fuente extranjera, reinversión en Amazonía, inversión y/o reinversión de la Ley del Libro y otros. Por su parte, podemos dividir a los créditos que están sujetos a devolución en dos tipos: a) Los generados en el ejercicio gravable, tales como los pagos a cuenta del impuesto, los impuestos retenidos y percibidos, el saldo a favor materia de beneficio, la compensación por ITAN, los pagos indebidos, y otros, y b) Los provenientes de ejercicios anteriores, que es el denominado «saldo a favor del impuesto de ejercicios anteriores».

11. El saldo a favor de ejercicios anteriores

Resulta pertinente recalcar que la norma jurídica está estructurada por dos partes fundamentales, el supuesto de hecho y la consecuencia jurídica. Esta norma tiene la siguiente estructura lógica: si “P” entonces “q”.

Veamos lo que señala el artículo 87° de la LIR y el artículo 55° de su reglamento en torno a la figura jurídica del saldo a favor:

«Artículo 87º.- […] Si el monto de los pagos a cuenta excediera del impuesto que corresponda abonar al contribuyente según su declaración jurada anual, éste consignará tal circunstancia en dicha declaración y la SUNAT, previa comprobación, devolverá el exceso pagado. Los contribuyentes que así lo prefieran podrán aplicar las sumas a su favor contra los pagos a cuenta mensuales que sean de su cargo, por los meses siguientes al de la presentación de la declaración jurada, de lo que dejarán constancia expresa en dicha declaración, sujeta a verificación por la SUNAT».

«Artículo 55º.- CRÉDITOS CONTRA LOS PAGOS A CUENTA POR RENTAS DE TERCERA CATEGORÍA

Para aplicar los créditos tributarios contra los pagos a cuenta de tercera categoría, los contribuyentes observarán las siguientes disposiciones:

[…]

- El saldo a favor originado por rentas de tercera categoría, acreditado en la declaración jurada anual del ejercicio precedente al anterior por el cual no se haya solicitado devolución, deberá ser compensado contra los pagos a cuenta del ejercicio, inclusive a partir del mes de enero, hasta agotarlo. En ningún caso podrá ser aplicado contra el anticipo adicional.

- El saldo a favor originado por rentas de tercera categoría generado en el ejercicio inmediato anterior deberá ser compensado sólo cuando se haya acreditado en la declaración jurada anual y no se solicite devolución por el mismo y únicamente contra los pagos a cuenta cuyo vencimiento opere a partir del mes siguiente a aquél en que se presente la declaración jurada donde se consigne dicho saldo. En ningún caso podrá ser aplicado contra el anticipo adicional […]».

De los artículos en referencia se colige que el saldo a favor se configura cuando el contribuyente, al presentar su declaración jurada anual, establece que los pagos a cuenta realizados de enero a diciembre en un determinado ejercicio gravable, resultan superiores al Impuesto determinado, lo cual ocasiona una suma o saldo a favor para el contribuyente, el cual puede ser materia de devolución o de compensación.

Si el contribuyente decide compensar el saldo a favor, éste puede ser proyectado (aplicado) en el ejercicio posterior, inclusive, a los siguientes hasta agotarlo, siendo éstos reconocidos y denominados como «saldos a favor de ejercicios anteriores». En este caso, se tiene que el supuesto “P” es que la empresa haya realizado pagos a cuenta en exceso; entonces, la consecuencia “Q” es que el consiguiente saldo a favor del contribuyente se tiene que “proyectar o aplicar” en el siguiente ejercicio gravable.

Así tenemos que la indicada aplicación del saldo pasa de ser facultativo a ser un «deber» cuando el contribuyente no opta por la devolución, por lo que la aplicación del saldo deviene en pleno mandato expreso que es de observancia obligatoria, que solo puede ser dejada sin efecto por disposición expresa de otra norma prevista por una ley, conforme lo regula el primer párrafo de la Norma VI del Título Preliminar del CT.

12. Caso Telefónica vs. SUNAT

- Presupuesto:

La SUNAT inició un procedimiento de fiscalización a la empresa Telefónica del Perú S.A.C. por el Impuesto a la Renta del ejercicio gravable 1998, y procedió a emitir la resolución de determinación correspondiente, que dio como resultado un saldo a favor de la empresa por S/. 100,000.00[26], lo cual difería de lo declarado por la empresa, ya que ésta consignó como saldo a favor del ejercicio la suma de S/. 250,000.00. La resolución de determinación fue impugnada por la mencionada empresa, llegando a instancias del Tribunal Fiscal, el cual ordenó a la Administración que verificara el saldo a favor del ejercicio 1998.

A la fecha de la decisión del Tribunal Fiscal ya había prescrito la acción de fiscalizar el ejercicio 1999. En este ejercicio la empresa presentó declaración jurada anual y consignó como saldos a favor la suma de S/. 450,000.00, monto que está compuesto por los S/. 250,000.00 por el saldo a favor del ejercicio anterior (1998) declarado por la empresa, y S/. 200,000.00 por el saldo a favor generado en el ejercicio 1999.

En cumplimiento de lo ordenado por el Tribunal Fiscal, la Administración procedió a verificar el saldo a favor del ejercicio 1998 y emitió la respectiva Resolución de Intendencia, la misma que estableció que el monto correcto de dicho saldo era de S/. 150,000.00. Este monto no fue impugnado por la empresa, por ende, quedó firme dicho acto. Cabe señalar que la empresa al presentar su Declaración Jurada Anual del impuesto a la Renta del 1998 optó por aplicar su saldo a favor al ejercicio siguiente, conforme al artículo 88° de la LIR.

Por el ejercicio 2000, la empresa presentó Declaración Jurada Anual y consignó como deuda a pagar la suma de S/. 350,000.00, que es resultado de deducir el saldo a favor de ejercicios anteriores del Impuesto determinado.

- Enunciado:

Paralelamente a la emisión de la Resolución de Intendencia que estableció que el monto correcto de saldo a favor por el ejercicio 1998 (S/. 150,000.00), la SUNAT inició un procedimiento de fiscalización a la referida empresa por el Impuesto a la Renta del ejercicio gravable 2000. La Administración observó que la empresa aplicó en este ejercicio los saldos a favor que se originaron del ejercicio 1998 ascendente a S/. 250,000.00, y que transitaron a través del ejercicio 1999. Este saldo a favor fue aplicado contra los pagos a cuenta del ejercicio fiscalizado (2000).

En ese contexto, la Administración decidió arrastrar (compensar) el real saldo a favor del ejercicio 1998 (S/. 150,000.00), a través del ejercicio 1999, para efectos de establecer la correcta deuda por pagar por el ejercicio 2000. De esta forma, indicó que como consecuencia de aplicar el real saldo a favor del ejercicio 1998, el saldo a favor declarado del ejercicio 1999 disminuyó, agotándose dicho saldo restante en el mes de agosto del ejercicio 2000. Por lo que concluyó que en el ejercicio 2000 la empresa no tuvo saldos a favor de ejercicios anteriores por deducir del Impuesto determinado, resultando una deuda tributaria de S/. 750,000.00, que fue consignada en la resolución de determinación correspondiente.

La empresa cuestionó la actuación de la SUNAT, alegando que: i) Resultaba ilegal que la Administración haya proyectado el saldo a favor del ejercicio 1998, a través del ejercicio 1999, para establecer la deuda por pagar del ejercicio 2000, ya que no podía modificar ningún dato o cifra de la determinación de la obligación tributaria del ejercicio 1999 al encontrarse éste prescrito, conforme lo previsto en el artículo 43° del CT; y ii) Si la Administración modificó su saldo a favor del ejercicio prescrito 1999, ésta debió emitir la resolución de determinación correspondiente, conforme al artículo 76° del CT.

Este caso judicial tributaria va ser resuelto dentro de poco por la Sala de Derecho Constitucional y Social de la Corte Suprema de la República ¿Cómo resolverá la Corte Suprema esta controversia?

- Análisis

Para resolver esta controversia debemos preguntarnos ¿La Administración Tributaria, al fiscalizar el ejercicio 2000, realizó el acto de determinación de la obligación tributaria del ejercicio 1999? La respuesta es negativa, por los siguientes fundamentos:

- No se advierte que la SUNAT haya ejercido su facultad de determinación respecto de la obligación tributaria del ejercicio 1999, puesto que no se advierte que haya cumplido copulativamente los cuatros aspectos establecidos expresa- mente en el literal b) del artículo 59° del CT, los cuales son: 1) verificar el hecho generador de la obligación tributaria; 2) identificar al deudor tributario; 3) señalar la base imponible y 4) fijar la cuantía del tributo.

- Además, lo que prescribió en el ejercicio 1999 es la acción de la Administración para determinar la obligación tributaria y no la declaración de la obligación tributaria contenida propiamente en la declaración jurada anual del Impuesto de dicho ejercicio (que contiene –entre otros– la determinación de la obligación tributaria, créditos del propio ejercicio y de ejercicios anteriores), por lo tanto, el saldo a favor proveniente del ejercicio 1998 no se vio afectado, en razón de que no existe la autodeterminación del crédito fiscal o del saldo a favor.

- Así, debe precisarse que en el saldo a favor declarado en el ejercicio 1999 se diferencian claramente dos tipos de saldos[27]: el generado el mismo ejercicio y los provenientes de ejercicios anteriores (1998), en este caso, el único monto que se varió fue el saldo del ejercicio 1998, dejando intacto el saldo generado en el propio ejercicio 1999.

- El saldo a favor del IR del contribuyente constituye un crédito por pago en exceso de dicho Impuesto; siendo que conforme a la norma tal crédito puede ser arrastrado y, en su caso, compensado automáticamente por el contribuyente, o solicitarse su devolución.

- Al no formar parte el saldo a favor (crédito) de la determinación de la obligación tributaria, la proyección del saldo a favor del ejercicio 1998 que efectuó la Administración Tributaria no incidió en lo absoluto en la determinación de la obligación tributaria del ejercicio 1999, cuya acción se encontraba prescrita según el primer párrafo del artículo 43° del CT.

- Es más, la Administración por el pedido de compensación automática incluido en la declaración anual del ejercicio respectivo, estaba obligada a realizar la compensación (aplicar o proyectar) del saldo a favor del ejercicio 1998, a través del ejercicio 1999, a efectos de establecer la deuda a pagar en el ejercicio 2000, ya que la acción de compensar el saldo a favor del ejercicio 1998 con los ejercicios siguientes –que fue a opción de la empresa–, no se encontraba prescrita, en atención al último párrafo del precitado artículo 43°. Ciertamente, el arrastre del saldo a favor del 1998 realizado por la Administración obedeció al cumplimiento de su DEBER LEAL de tener que aplicar el saldo a favor del ejercicio 1998 para determinar la deuda tributaria del ejercicio 2000, en estricto cumplimiento del artículo 87° de la LIR, considerando también al principio de capacidad contributiva, en la medida que la empresa tribute conforme a su real capacidad económica.

- Debe quedar claro que el arrastre del saldo a favor no implica determinación de obligación tributaria, puesto que arrastrar saldo conlleva acumular crédito tributario y crédito tributario no es obligación tributaria. En consecuencia, lo que prescribe es la determinación de la obligación tributaria y no la acumulación del crédito pendiente de compensación.

Ahora bien todo crédito, al ser un derecho del contribuyen- te, debe estar correctamente liquidado por este en las declaraciones respectivas, y el plazo que tiene aquel, para so- licitar su compensación es de cuatro años contados a partir de la fecha en que nace cada crédito, plazo que se entiende interrumpido cuando el contribuyente solicita una nueva compensación.

Consecuentemente, cada saldo a favor por año, es independiente en cuanto a su cálculo y a su prescripción, por tanto su monto acumulado será el que corresponde a cada año, sea el que estableció el contribuyente o el que fijó la administración vía fiscalización o verificación. Finalmente el contribuyente acumulará en sus montos los diversos saldos a favor no utilizados (suma de los auto seña- lados y/o establecidos por la SUNAT).

- Por otro lado, no correspondía emitir resolución de determinación por el ejercicio 1999 (prescrito) a consecuencia del arrastre del saldo a favor del ejercicio 1998, puesto que, respecto del ejercicio prescrito no se realizó fiscalización alguna, menos determinación de la obligación tributaria que amerite una resolución de determinación, sino únicamente el arrastre de un saldo a favor del ejercicio 1998 para tomar en cuenta sus efectos en el ejercicio 2000.

- En consecuencia, la proyección del saldo a favor del ejercicio 1998 (no prescrito), a través del ejercicio 1999 (prescrito), realizada por la Administración, para efectos de establecer la deuda por pagar por el ejercicio 2000 (no prescrito), ES LEGAL al no haber vulnerado o incidido en la determinación de la obligación tributaria del ejercicio 1999.

- Así también lo avala el TF en la RTF N° 17618-1-2012 del 23 de octubre de 2012 que señala: «corresponde anotar que mediante la Resolución del Tribunal Fiscal N° 06638-9-2012, este Tribunal dejó sentado que para la determinación de la obligación tributaria de un de- terminado periodo es posible que la Administración verifique el arrastre y compensación de los saldos de periodos anteriores; hecho que no supone la realización de una fiscalización por la que se deba emitir un acto de determinación. Ello tiene sentido en tanto por dichos periodos, no fiscalizados, no se estaría determinando obligación tributaria».

- Nuestra posición lo confirma además la Corte Suprema en la Sentencia en Casación N° 4392-2013 en la que señala que los pagos a cuenta no son tributos, por lo que el saldo a favor del impuesto a la renta por pagos en exceso de los mismos no pueden formar parte de la determinación de la obligación tributaria.

En suma, en mi opinión la SUNAT debería ganar este caso judicial, al no tener Telefónica suficientes argumento que demuestren lo contrario.

[1] Cuyo TUO fue aprobado por D. S. N° 133-2013-EF el 22 de junio de 2013.

[2] Cuyo TUO fue aprobado por D. S. N° 179-2004-EF el 8 de diciembre de 2004.

[3] Criterio expuesto en el Fundamento N° 4 de la Sentencia del Tribunal Constitucional recaída en el Expediente N° 3303-2003-AA/TC, de fecha 28 de junio del 2004.

[4] ROBLES MORENO, Carmen; RUIZ DE CASTILLA PONCE DE LEÓN, Francisco Javier; VILLANUEVA GUTIÉRREZ, Walker y BRAVO CUCCI, Jorge. CT: doctrina y comentarios, Volumen I. Pacífico Editores, Lima, 2016, p. 30

[5] BRAVO CUCCI, Jorge. Fundamentos de Derecho Tributario. Jurista Editores. 5ta. Edición. Lima, 2015, pp. 330 y 331.

[6] HUAMANI CUEVA, Rosendo. CT Comentado. Jurista Editores. Lima, 2013, p. 212.

[7] MARTIN QUERALT, Juan; LOZANO SERRANO, Carmelo; TEJERIZO LÓPEZ, José Manuel y CASADO OLLERO, Gabriel. Curso de Derecho Financiero y Tributario. 25a Edición. Editorial TECNOS, Madrid, España, 2014, p. 237.

[8] BRAVO CUCCI, Jorge. Op. Cit., p. 341.

[9] ATALIBA, Geraldo. Hipótesis de Incidencia Tributaria. Ara Editores. Lima, 2011, p. 83.

[10] Ibíd., p. 153.

[11] Ibíd., p. 139.

[12] Ibíd., p. 138.

[13] Ibíd., p. 154.

[14] DE BARROS CARVALHO, Paulo. Teoría de la Norma Tributaria. Ara Editores. Lima, 2011, p. 136

[15] HUAMANI CUEVA, Rosendo. Op. Cit. p. 753.

[16] Ibíd., pp. 558 y 559.

[17] Publicado el 29 de junio de 2007 en el diario Oficial El Peruano.

[18] Publicado el 23 de octubre de 2012 en el diario Oficial El Peruano.

[19] En ROBLES MORENO, Carmen; RUIZ DE CASTILLA PONCE DE LEÓN, Francisco Javier; VILLANUEVA GUTIÉRREZ, Walker y BRAVO CUCCI, Jorge. Op. Cit., p. 433.

[20] Ibíd., p. 432.

[21] Publicado el 08 de diciembre de 2004.

[22] GARCÍA MULLÍN, Roque. Impuesto sobre la Renta – Teoría y Técnica sobre el Impuesto. p. 116 y 117.

[23] El Tribunal Fiscal en la Resolución N° 1003-4-2008 de fecha 25 de enero de 2008, ha señalado que «Del artículo 20° de la LIR se desprende que hay distinción entre renta bruta y renta neta, entendiéndose la primera como la diferencia resultante entre el ingreso obtenido y el costo del bien vendido; y la segunda, como la deducción de los gastos permitidos de la renta bruta a efectos de establecer la base imponible del impuesto. De ese modo, el impuesto no incide en el total de ingresos sino en la renta neta, y a ella se llega luego de extraer de tales ingresos el costo computable del bien vendido, importe que la ley define como renta bruta, siendo que a esta última se le deducen los gastos que la originaron a efectos de determinar la renta neta que es la suma incidida con la tasa del impuesto».

[24] Aprobado por Decreto Supremo Nº 122-94-EF.

[25] Recordemos que la compensación de créditos –entre otros-, es una forma de extinción de la obligación tributaria determinada, conforme lo establece el artículo 40° del CT.

[26] Monto referencial para efectos de al explicación.

[27] Se declaran en casillas distintas.

![Apariencia de objetividad: Los hechos objeto de indagación deben ser desconocidos para el fiscal hasta que reciba la «notitia criminis»; está prohibido que el fiscal posea un conocimiento personal, directo y previo sobre tales hechos (caso Mateo Castañeda) [Exp. 00903-2025-PHC/TC]](https://img.lpderecho.pe/wp-content/uploads/2024/03/tribunal-constitucional-LPDerecho-218x150.jpg)

![La demora en notificar al imputado —quien no asiste a la audiencia— la resolución que impone prisión preventiva impide que la apelación se interponga y se eleve con la debida oportunidad y celeridad, lo que vulnera los derechos a la pluralidad de instancia y a la defensa [Exp. 01180-2025-PHC/TC, ff. jj. 23-24]](https://img.lpderecho.pe/wp-content/uploads/2025/07/JUEZ-MAZO-ESPOSAS-MESA-LPDERECHO-218x150.jpg)

![Es improcedente el cese de la prisión preventiva si la medida no se ejecutó porque el encausado está no habido o prófugo; igualmente, si solo se hubiera ejecutado parcialmente [Apelación 433-2025, Suprema, f. j. 13.1]](https://img.lpderecho.pe/wp-content/uploads/2025/07/JUEZ-MAZO-ESPOSAS3-LPDERECHO-218x150.jpg)

![TC ordena emisión de decreto supremo con nueva metodología de pago de los bonos de la deuda agraria [Exp. 01350-2024-PA/TC]](https://img.lpderecho.pe/wp-content/uploads/2024/03/tribunal-constitucional-4-LPDerecho-218x150.jpg)

![Ley Orgánica del Registro Nacional de Identificación y Estado Civil (Ley 26497) [actualizada 2025]](https://img.lpderecho.pe/wp-content/uploads/2025/05/Ley-organica-del-registro-nacional-de-identificacion-y-estado-civil1-LPDERECHO-218x150.jpg)

![MTC: Estas son las multas que pagarán motociclistas que lleven pasajero [Decreto Supremo 002-2026-MTC]](https://img.lpderecho.pe/wp-content/uploads/2024/11/Banner-generico-prohiben-circulacion-de-2-personas-en-moto-lineal-218x150.jpg)

![Código Penal peruano [actualizado 2025]](https://img.lpderecho.pe/wp-content/uploads/2024/05/VENTA-CODIGO-PENAL-LPDERECHO-218x150.jpg)

![Código de Protección y Defensa del Consumidor (Ley 29571) [actualizado 2025] Codigo proteccion defensa consumidor - LPDercho](https://img.lpderecho.pe/wp-content/uploads/2024/05/Codigo-proteccion-defensa-consumidor-LPDercho-218x150.png)

![Decreto Legislativo del Notariado (Decreto Legislativo 1049) [actualizado 2025]](https://img.lpderecho.pe/wp-content/uploads/2025/10/DECRETO-LEGISLATIVO-NOTARIO-1049-2025-LPDERECHO-218x150.jpg)

![Ley Orgánica de Elecciones (Ley 26859) [actualizada 2025]](https://img.lpderecho.pe/wp-content/uploads/2025/05/Ley-organica-de-elecciones-LPDerecho-2025-218x150.jpg)

![[VÍDEO] ¿Quieres postular a la Fiscalía? Estas son las preguntas que hacen en las entrevistas](https://img.lpderecho.pe/wp-content/uploads/2021/10/postular-fiscalia-preguntas-entrevista-LP-218x150.jpg)

![¿Sunat puede emitir resoluciones de determinación sobre ejercicios ya prescritos, aunque no generen deuda exigible? [Casación 26823-2024, Lima]](https://img.lpderecho.pe/wp-content/uploads/2025/10/MAZO-JUEZ-SENTENCIA-PENAL-LPDERECHO-218x150.jpg)

![Servicio de intermediación entre pasajero y taxista mediante aplicativos Uber, Cabify, Indrive, etc. no está exonerado del IGV [Informe 000107-2025-SUNAT/7T0000]](https://img.lpderecho.pe/wp-content/uploads/2024/06/TAXI-APLICATIVO-LPDERECHO-218x150.jpg)

![Código Penal peruano [actualizado 2025]](https://img.lpderecho.pe/wp-content/uploads/2024/05/VENTA-CODIGO-PENAL-LPDERECHO-100x70.jpg)

![No es posible aplicar directamente una sentencia constitucional si su ratio essendi versa sobre la prolongación de prisión preventiva, cuando la institución jurídica cuestionada en el caso es la cesación (caso Pedro Castillo) [Apelación 370-2025, Suprema, f. j. 5]](https://img.lpderecho.pe/wp-content/uploads/2025/12/BANNER-GENERICO-PJ-PEDRO-CASTILLO-LP-PASION-POR-EL-DERECHO-100x70.jpg)

![Código Procesal Penal peruano [actualizado 2025]](https://img.lpderecho.pe/wp-content/uploads/2024/02/VENTA-CODIGO-PENAL-BANNER-POST-TAPA-DURA-LPDERECHO-100x70.jpg)

![Apariencia de objetividad: Los hechos objeto de indagación deben ser desconocidos para el fiscal hasta que reciba la «notitia criminis»; está prohibido que el fiscal posea un conocimiento personal, directo y previo sobre tales hechos (caso Mateo Castañeda) [Exp. 00903-2025-PHC/TC]](https://img.lpderecho.pe/wp-content/uploads/2024/03/tribunal-constitucional-LPDerecho-100x70.jpg)

![La demora en notificar al imputado —quien no asiste a la audiencia— la resolución que impone prisión preventiva impide que la apelación se interponga y se eleve con la debida oportunidad y celeridad, lo que vulnera los derechos a la pluralidad de instancia y a la defensa [Exp. 01180-2025-PHC/TC, ff. jj. 23-24]](https://img.lpderecho.pe/wp-content/uploads/2025/07/JUEZ-MAZO-ESPOSAS-MESA-LPDERECHO-100x70.jpg)

![TC ordena emisión de decreto supremo con nueva metodología de pago de los bonos de la deuda agraria [Exp. 01350-2024-PA/TC]](https://img.lpderecho.pe/wp-content/uploads/2024/03/tribunal-constitucional-4-LPDerecho-100x70.jpg)

![Sunat no puede cobrar intereses moratorios si demora es imputable a ella [STC 4532-2013-PA/TC]](https://img.lpderecho.pe/wp-content/uploads/2018/11/Sunat-no-puede-cobrar-intereses-moratorios-si-demora-es-imputable-a-ella-STC-4532-2013-PA-LP-324x160.png)