Sumario: 1. Introducción; 2. Definición; 3. Criterios aplicables para identificar gastos deducibles; 4. Principales gastos deducibles; 5. Jurisprudencia sobre criterios de deducción; 6. Conclusiones.

1. Introducción

Como sabemos, las empresas deben pagar el impuesto a la renta de tercera categoría. Este tributo grava las actividades realizadas por las empresas o personas naturales que realicen actividades empresariales.

Este tributo se determina y se paga anualmente. Generalmente estas rentas se producen por la participación conjunta de la inversión del capital y el trabajo.

Recordemos que para calcular la renta de tercera categoría (el monto a pagar a la autoridad administrativa) se deben realizar deducciones, descuentos (ingresos brutos) y toda vez que sus ganancias requieren ciertos costos necesarios. En este artículo hablaremos específicamente de los gastos deducibles reconocidos en la Ley de Impuesto a la Renta, los cuales pueden ser la base de imputación de la renta. Así, analizaremos los gastos que derivan de la contratación de trabajo.

2. Definición

Cualquier empresa rentable requiere invertir para poder generar ingresos. Así, se incurren en costos y gastos para producir utilidades. En esta línea de producción encontramos específicamente a los gastos operativos. Aquellos que se originan de las mismas actividades propias de la empresa.

Dentro de esta primera conceptualización, podremos asumir que incluso se producirán inversiones en el mantenimiento de las relaciones laborales. Una empresa que genera o produce tendrá una carga de costos superior mientras más colaboradores mantenga.

La ley distingue entre costos computables como aquellos montos para producir bienes materiales (materia prima por ejemplo) y, por otro lado, los gastos como aquellos valores que sí están determinados.

Distinto es el trato de los gastos derivados de la relación laboral y los costos para producir solamente utilidades. En ese sentido, «(…) en tanto que los gastos son determinantes para establecer la renta neta, que se convertirá en la base imponible del Impuesto a la Renta, mientras que de considerar únicamente costos, estos influirán en la determinación de la utilidad comercial o renta bruta (que es una etapa anterior a la generación de una renta neta)»[1].

Sobre esto, en el último párrafo del artículo 37 de la Ley del Impuesto a la renta está regulado el efecto de determinar que los gastos sean necesarios para producir y mantener la fuente.

Como característica principal, estos deberán ser normalmente para la actividad que genera la renta gravada, así como cumplir con criterios tales como razonabilidad, en relación con los ingresos del contribuyente, generalidad para los gastos a que se refieren los incisos l), ll), y a.2) del aludido artículo 37 de la Ley del Impuesto a la Renta.

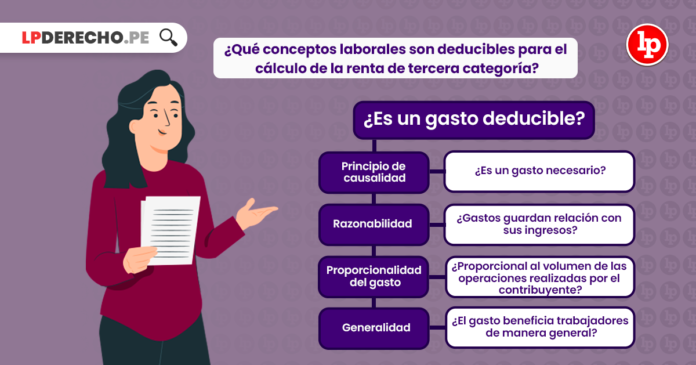

3. Criterios aplicables para identificar gastos deducibles

Para poder identificar si un gasto es o no es deducible para la renta de tercera categoría se deben considerar los siguientes criterios: la causalidad, razonabilidad, proporcionalidad y el criterio de generalidad.

3.1 Causalidad

Tal como lo explica el Villanueva: «La causalidad tributaria se refiere a la vinculación causal de los gastos con la generación de rentas o el mantenimiento de la fuente (actividad empresarial)»[2]. Este principio se fundamenta en la relación que existe entre la realización de la actividad económica y el costo hecho.

3.2 Razonabilidad

Para que un concepto sea identificado como deducible también debe ser un costo razonable. Así, «en aplicación de la razonabilidad, las erogaciones en que incurra el contribuyente deben guardar relación con sus ingresos»[3]. La razonabilidad atiende a la correspondencia entre todo el presupuesto invertido por la empresa y las ganancias adquiridas.

3.3 Proporcionalidad del gasto

Su relación con el principio de razonabilidad es clara, puesto que involucra al monto invertido por la empresa para generar ganancia; de este modo, el principio de proporcionalidad «se centra en que el gasto debe ser proporcional al volumen de las operaciones realizadas por el contribuyente, en el desarrollo de su actividad económica» [4].

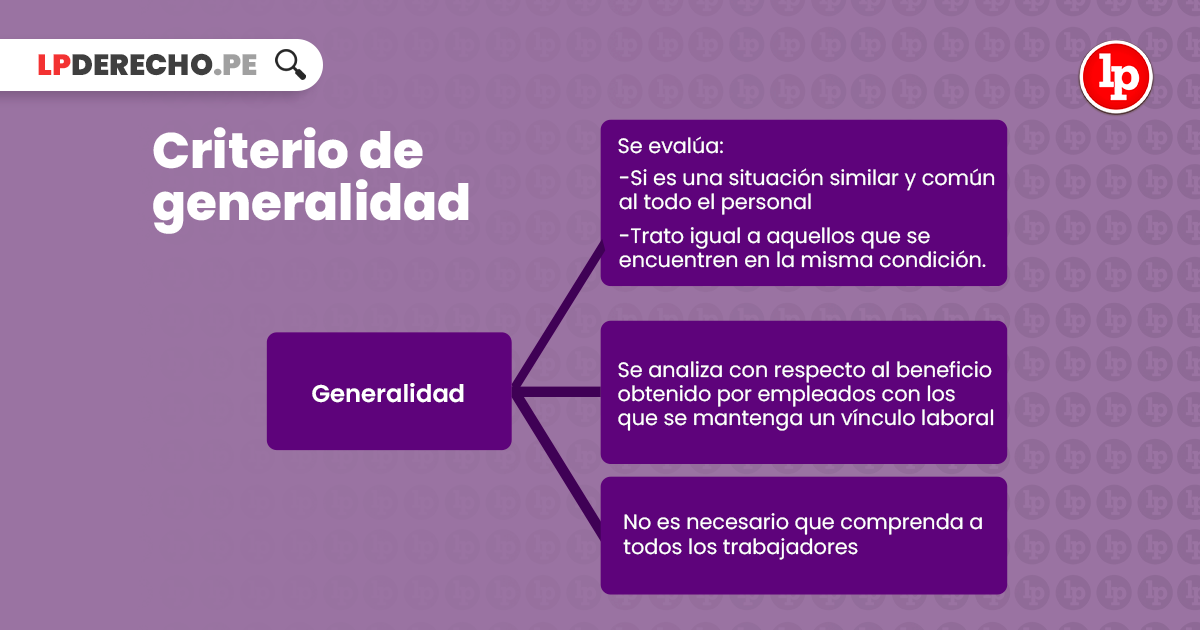

3.4 Criterio de generalidad vinculada a los gastos de personal

Tal como lo establece el artículo 37 de la LIR, la empresa debe aplicar el criterio de generalidad para los gastos señalados en el literal l), ll) y a2) del artículo 37 de la Ley del Impuesto a la Renta, es decir a (i) gastos incurridos respecto del personal en virtud del vínculo laboral o con motivo del cese, (ii) gastos por servicios de salud recreativos, culturales y educativos, y (iii) el aporte voluntario con fin previsional abonado en la Cuenta de Capitalización Individual de los trabajadores cuya remuneración no exceda los 28 RMV anuales, respectivamente.

4. Principales gastos deducibles

Como parte de la relación laboral, el empleador suele dirigir su presupuesto en gastos en los que se incurre. Además del mismo gasto efectuado en remuneraciones, a continuación compartimos otros conceptos deducibles.

4.1 Obligaciones asumidas por convenio colectivo

Por lo general son deducibles, pues el incumplimiento del convenio pondría en riesgo la fuente productora de renta, dado que los trabajadores podrían emplazar judicialmente, y con éxito, a la empresa.

Un ejemplo claro son los gastos de salud y farmacia a familiares de los trabajadores, becas de estudio a hijos de trabajadores fallecidos (Casos referidos a las Resoluciones del Tribunal Fiscal: 600-1-01; 7209-4-2002; 4907-5-2012; 1090-2-2008)

4.2 Gastos en salud

En caso el trabajador reciba aportes o reciba medios para financiar su atención médica sin que esto suponga la intervención del seguro. Así, implica todo tipo de atención médica; aunque aún hay cuestionamientos a gasto por medicinas para enfermedad específica (Casos referidos a las Resoluciones del Tribunal Fiscal: 900-1-2007 y 20236-5-2011).

4.3 Gastos de capacitación

Desde el año 2013, para deducir gastos de capacitación de trabajadores no es necesario que: i) cumplan con requisito de generalidad; y ii) no superen el 5% del total de gastos deducidos en el ejercicio.

El único requisito para lograr la deducibilidad es acreditar la causalidad delgasto de capacitación.

Pueden calificar como “gastos de capacitación” los programas que otorgan un título profesional, las maestrías y doctorados. (inciso k del art. 21° del reglamento de la LIR)

4.4 Gastos recreativos

Eventos: Comidas, festejos y –en general– todo tipo de distracción (fiestas patrias, Navidad, día de la empresa, etc). En ocasiones puede comprender también a la familia del trabajador.

Obsequios: Regalos por día de la madre, navidad y otras celebraciones. Puede deducirse como gasto siempre que se acredite su realización. Por lo general se encuentra afecto al IR de quinta categoría.

4.5 Viajes pagados como estímulo

En el Informe 158-2003-SUNAT/2B0000 “Son deducibles del Impuesto a la Renta de las empresas, en los términos que establece el inciso l) del artículo 37° del TUO de la Ley del IR, los gastos en que las mismas incurren para financiar viajes a sus trabajadores como estímulo a su labor, siempre que se encuentren debidamente acreditados; dado que constituyen renta de quinta categoría para el referido personal.”

4.6 Liberalidades a favor de trabajadores

Cuando la Compañía otorga al colaborador mayores sumas a las indicadas por las normas legales correspondientes. Dichos montos pueden ser deducibles en tanto se acredite que contribuyen al mantenimiento de la fuente.

No aplica el razonamiento antes indicado si las liberalidades son a favor de accionistas y sus parientes en planilla. Sobre esto, se pueden revisar los incisos n y ñ del artículo 37 de la Ley de Impuesto a la Renta (Casos referidos a las Resoluciones del Tribunal Fiscal: Nos. 3431-5-2010; 274-2-2001; 6539-5-2004)

5. Jurisprudencia sobre criterios de deducción

5.1 ¿Alquiler de vivienda para trabajador de confianza puede ser deducible? [RTF 00054-4-2005]

El Tribunal precisó que los gastos que le demande vivir en determinada localidad forman parte de los costos que demanda el aceptar la oferta de trabajo, siendo que el hecho que el empleador asuma el pago de estos conceptos, que son de carácter personal del trabajador, representan para éste último, un beneficio patrimonial proveniente de la relación laboral que forma parte de las contraprestaciones por los servicios prestados y por tanto constituye renta de quinta categoría.

5.2 Pago de indemnización por despido arbitrario es deducible del IR [Informe 062-2020-SUNAT/7T0000]

El pago de la indemnización laboral establecida en el artículo 34 del LPCL constituye gasto deducible para la determinación del impuesto a la renta de la tercera categoría.

5.3 Descansos retribuidos que un estudio otorga a abogados son gastos deducibles [RTF 01027-1-2020]

Se aclaró que la administración no puede desconocer como no deducible la retribución acordada en un contrato cuya realidad no cuestiona, ni discutir la voluntad de las partes respecto a las prestaciones y contraprestaclones acordadas por esta, debiéndose indicar además que el acuerdo por el que se reconoce un descanso retribuido a los abogados asociados resultaba de Interés de la recurrente en tanto su actividad económica y por la que obtiene ingresos gravados con el Impuesto a la Renta, se desarrolla sobre la base del concurso de los profesionales Incorporados a ella, de allí que resultara razonable garantizar la productividad de aquellos, en su beneficio, a través de descansos pagados, lo que resulta opuesto al criterio de «liberalidad» entendido como aquel acto de beneficencia o acto desinteresado en favor de un tercero.

5.4 Gratificación extraordinaria otorgada al gerente general es deducible como gasto (RTF 0197-4-2017)

Tribunal Fiscal concluye que la gratificación extraordinaria otorgada al gerente general es deducible como gasto, atendiendo al vínculo laboral de éste con la empresa, no requiriendo tener una motivación determinada al no existir obligación legal o contractual de efectuarla.

6. Conclusiones

Las deducciones son gastos que se hacen para establecer la renta neta, que se convertirá en la base imponible del Impuesto a la Renta.

Para identificar si un gasto es o no es deducible para la renta de tercera categoría se deben considerar los siguientes criterios: la causalidad, razonabilidad, proporcionalidad y el criterio de generalidad.

El artículo 37 contiene la lista establecida por la ley sobre conceptos deducibles.

Existen criterios emitidos por el Tribunal Fiscal sobre cada gasto realizado por las empresas en temas laborales.

[1] Contadores & Empresas (2013) Tratamiento de gastos vinculados al personal. Enfoque tributario y laboral. Lima: Gaceta Jurídica S.A.

[2] Villanueva, Walker (2013) El principio de causalidad y el concepto de gasto necesario en Revista Themis N° 64, p. 101-111.

[3] Villanueva, Walker (2013) Ibídem.

[4] Villanueva, Walker (2013) Ibídem.

![Se consideran delitos «especialmente graves» los que tienen una pena de 15 años o más; «graves», los de 8 años o más; y «menos graves», los que están por debajo de los 8 años, todos en su extremo mínimo (precisiones al AP 1-2023) [APE 2-2024/CIJ-112, f. j. 27 (Fe de Erratas)]](https://img.lpderecho.pe/wp-content/uploads/2024/04/palacio-justicia-aguila-LPDerecho-218x150.jpg)

![Niveles de «aminoración» de la pena en casos de tentativa con concurrencia de agravantes específicas: en los delitos «especialmente graves», hasta 1/6 por debajo del mínimo legal; en los «graves», hasta 1/3 por debajo del mínimo legal; y en los «menos graves», hasta una 1/2 por debajo del mínimo legal (precisiones al AP 1-2023) [APE 2-2024/CIJ-112, f. j. 28 (Fe de Erratas)]](https://img.lpderecho.pe/wp-content/uploads/2024/04/palacio-justicia-leon-leones-LPDerecho-218x150.jpg)

![La nulidad en algunos casos es un remedio y en otros un recurso, en la medida que el acto procesal cuestionado este o no contenida en una resolución [Queja NCPP 1577-2022, f. j. 8]](https://img.lpderecho.pe/wp-content/uploads/2024/04/mazo-juez-abogado-civil-corte-sentencia-juicio-penal-LPDerecho-218x150.jpg)

![Ley Orgánica del Registro Nacional de Identificación y Estado Civil (Ley 26497) [actualizada 2025]](https://img.lpderecho.pe/wp-content/uploads/2025/05/Ley-organica-del-registro-nacional-de-identificacion-y-estado-civil1-LPDERECHO-218x150.jpg)

![[VIVO] Clase gratuita sobre Principales modificaciones al régimen de Propiedad Horizontal incorporadas por el Decreto Legislativo 1568. Llena el formulario para recibir las diapositivas](https://img.lpderecho.pe/wp-content/uploads/2025/07/MASCARA-PRINCIPALES-PROPIEDAD-FREDY-SILVA-218x150.jpg)

![Si una donación quedó sólo en minuta (y no llegó a formalizarse en la escritura publica) por la muerte sobrevenida del donante, no debe declararse la nulidad del acto jurídico [Exp. 00010-2024-AA/TC]](https://img.lpderecho.pe/wp-content/uploads/2024/04/abogado-justicia-sentencia-defensa-juicio-civil-penal-escritura-defensa-LPDerecho-218x150.jpg)

![Trabajador considerado como indispensable no puede ir a huelga [Casación 10069-2022, Lima Este] Sindicato](https://img.lpderecho.pe/wp-content/uploads/2023/02/sindicato-despido-huelga-trabajadores-LPDerecho-218x150.png)

![¿Cuándo puede imputarse válidamente una falta por negligencia en el desempeño de funciones? [Informe Técnico 001327-2025-Servir-GPGSC]](https://img.lpderecho.pe/wp-content/uploads/2025/03/SERVIR-LPDERECHO-218x150.jpg)

![Precedente sobre la acreditación del nexo causal entre la no entrega del RISST y el accidente laboral [Resolución Sala Plena 006-2025-Sunafil/TFL]](https://img.lpderecho.pe/wp-content/uploads/2021/07/Inspector-Sunafil-LP-218x150.png)

![Voto singular: Cuando el Convenio 169 de la OIT establece la obligación de consulta previa de «medidas legislativas», se refiere solo a la consulta de actos normativos del Poder Ejecutivo y de los gobiernos regionales y locales [Exp. 00002-2024-PI/TC, 00003-2024-PI/TC y 00005-2024-PI/TC]](https://img.lpderecho.pe/wp-content/uploads/2025/07/PEDRO-HERNANDEZ2-TC-LPDERECHO-218x150.jpg)

![Lineamientos para el proceso de nombramiento del personal de salud [DS 014-2025-SA]](https://img.lpderecho.pe/wp-content/uploads/2024/04/personal-salud-enfermeros-doctores-cirujanos-LPDerecho-218x150.jpg)

![Proyecto de presupuesto multianual 2026-2028 del Poder Judicial [RA 000242-2025-CE-PJ]](https://img.lpderecho.pe/wp-content/uploads/2024/03/placio-de-justicia-pj-poder-judicial-fachada-LPDerecho-218x150.jpg)

![Aprueban nuevos montos de la remuneración del personal militar y policial [Decreto Supremo 148-2025-EF] Policia y fuerzas armadas - LPDerecho](https://img.lpderecho.pe/wp-content/uploads/2022/10/Policia-y-fuerzas-armadas-LPDerecho-218x150.png)

![Reglamento de la Ley 30364 (Decreto Supremo 009-2016-MIMP) [actualizado 2025]](https://img.lpderecho.pe/wp-content/uploads/2024/07/Reglamento-de-la-Ley-30364-LPDERECHO-218x150.jpg)

![Código Procesal Penal peruano [actualizado 2025]](https://img.lpderecho.pe/wp-content/uploads/2024/02/VENTA-CODIGO-PENAL-BANNER-POST-TAPA-DURA-LPDERECHO-218x150.jpg)

![Reglamento sobre encuestas electorales durante los procesos electorales [Resolución 0107-2025-JNE]](https://img.lpderecho.pe/wp-content/uploads/2025/05/REGLAMENTO-ENCUESTAS-ELECTORALES-LPDERECHO-1-218x150.jpg)

![Diseño de la cédula de sufragio para la Consulta Popular de Revocatoria del Mandato de Autoridades Municipales 2025 [Resolución Jefatural 000031-2025-JN/ONPE]](https://img.lpderecho.pe/wp-content/uploads/2025/05/DISENO-CELULA-SUFRAGIO-REVOCATORIA-LPDERECHO-218x150.jpg)

![[VIDEO] Juez propone que todos los delitos se tramiten en unidades de flagrancia, sin excepción](https://img.lpderecho.pe/wp-content/uploads/2025/05/DELITOS-PLANTEA-TABOA-LPDERECHO-218x150.jpg)

![[VIDEO] Hay jueces que rechazan cautelares porque «el caso es complejo», advierte Giovanni Priori en LP](https://img.lpderecho.pe/wp-content/uploads/2025/05/JUECES-RECHAZAN-CAUTELARES-GIOVANNI-LPDERECHO-218x150.jpg)

![[VIDEO] Pedro Castillo podría buscar asilo político si enfrenta el juicio en libertad, advierten Benji Espinoza y Elio Riera](https://img.lpderecho.pe/wp-content/uploads/2025/05/PEDRO-CASTILLO-ASILO-ABOGADOS-LPDERECHO-218x150.jpg)

![Precedente Sunafil sobre demoras justificadas en la respuesta a requerimientos de información [Resolución 005-2025-Sunafil/TFL]](https://img.lpderecho.pe/wp-content/uploads/2024/03/sunafil-fachada-LPDerecho-218x150.jpg)

![Precedente sobre la determinación de la desnaturalización de contrato como fundamento para exigir el pago de beneficios sociales [Resolución 004-2025-Sunafil/TFL]](https://img.lpderecho.pe/wp-content/uploads/2024/03/inspector-laboral-inspecion-fiscalizador-sunafil-trabajador-LPDerecho-218x150.jpg)

![Cuestionan al presidente del INPE luego de ser multado por recibir pago de $3500 y no cumplir con el trabajo prometido a su cliente [Res. 2304-2024/SPC-Indecopi]](https://img.lpderecho.pe/wp-content/uploads/2025/07/IVAN-PAREDES-YATACO-LPDERECHO-100x70.jpg)

![Si una donación quedó sólo en minuta (y no llegó a formalizarse en la escritura publica) por la muerte sobrevenida del donante, no debe declararse la nulidad del acto jurídico [Exp. 00010-2024-AA/TC]](https://img.lpderecho.pe/wp-content/uploads/2024/04/abogado-justicia-sentencia-defensa-juicio-civil-penal-escritura-defensa-LPDerecho-100x70.jpg)

![Código Penal peruano [actualizado 2025]](https://img.lpderecho.pe/wp-content/uploads/2024/05/VENTA-CODIGO-PENAL-LPDERECHO-100x70.jpg)

![Código Procesal Penal peruano [actualizado 2025]](https://img.lpderecho.pe/wp-content/uploads/2024/02/VENTA-CODIGO-PENAL-BANNER-POST-TAPA-DURA-LPDERECHO-100x70.jpg)

![[VIVO] Clase gratuita sobre Principales modificaciones al régimen de Propiedad Horizontal incorporadas por el Decreto Legislativo 1568. Llena el formulario para recibir las diapositivas](https://img.lpderecho.pe/wp-content/uploads/2025/07/MASCARA-PRINCIPALES-PROPIEDAD-FREDY-SILVA-100x70.jpg)

![Se consideran delitos «especialmente graves» los que tienen una pena de 15 años o más; «graves», los de 8 años o más; y «menos graves», los que están por debajo de los 8 años, todos en su extremo mínimo (precisiones al AP 1-2023) [APE 2-2024/CIJ-112, f. j. 27 (Fe de Erratas)]](https://img.lpderecho.pe/wp-content/uploads/2024/04/palacio-justicia-aguila-LPDerecho-100x70.jpg)