Fundamento destacado: Que verificándose la existencia de una obligación contractual acordada por las partes, no prohibida por la legislación civil ni tributaria, la Administración no puede desconocer como no deducible la retribución acordada en un contrato cuya realidad no cuestiona, ni discutir la voluntad de las partes respecto a las prestaciones y contraprestaclones acordadas por esta, debiéndose indicar además que el acuerdo por el que se reconoce un descanso retribuido a los abogados asociados resultaba de Interés de la recurrente en tanto su actividad económica y por la que obtiene ingresos gravados con el Impuesto a la Renta, se desarrolla sobre la base del concurso de los profesionales Incorporados a ella, de allí que resultara razonable garantizar la productividad de aquellos, en su beneficio, a través de descansos pagados, lo que resulta opuesto al criterio de «liberalidad» entendido como aquel acto de beneficencia o acto desinteresado en favor de un tercero.

TRIBUNAL FISCAL

RESOLUCIÓN N° 01027-1-2020

EXPEDIENTE N°: 11953-2014

INTERESADO:

ASUNTO: Impuesto a la Renta y Multa Lima

PROCEDENCIA: Lima

FECHA: Lima, 24 de enero de 2020

VISTA la apelación interpuesta por xxxxxxx con RUC N° xxxxxxxxxx contra la Resolución de Intendencia N° xxxxxxxx de 30 de mayo de 2014, emitida por la Intendencia de Principales Contribuyentes Nacionales de la Superintendencia Nacional de Aduanas y de Administración Tributaria – SUNAT, que declaró infundada la reclamación formulada contra la Resolución de Determinación N° xxxxxxxxx, girada por Impuesto a la Renta del ejercicio 2010, y la Resolución de Multa N° xxxxxxx emitida por la infracción tipificada en el numeral 1 del artículo 178 del Código Tributario.

CONSIDERANDO:

Que la recurrente sostiene en su escrito de apelación y ampliatorios que si bien no existe una relación laboral sino civil entre ella y los abogados que le prestan servicios, los gastos de seguro, asistencia médica, bonificaciones, vacaciones y capacitaciones son deducibles de acuerdo al artículo 37° de la Ley del Impuesto a la Renta; cita la Resolución N° 10042-3-2007 y agrega que si no se aplica el criterio señalado en dicha resolución, solicita que dichos gastos se consideren como parte de una relación civil en el marco de una relación contractual.

Que indica que dentro del plazo probatorio que prevé el artículo 125° del Código Tributario cumple con ofrecer: i) los medios probatorios presentados durante el procedimiento de fiscalización; ii) los nuevos medios probatorios presentados y iii) la prueba de inspección respecto de la totalidad de los libros, registros y documentos que sustentan su contabilidad y que se encuentra relacionado con el reparo por bonificaciones y las pruebas que el Tribunal disponga ofrecer en función del artículo 126°.

Que con relación al reparo por seguros de atención médica solicita la nulidad de la apelada por cambio de fundamento, ya que recién en la instancia de reclamación la Administración sostuvo: i) la formalidad ad probationen que debe tener el acuerdo entre la recurrente y sus abogados, ii) la formalidad escrita que debió tener dicho acuerdo para ser válido, de conformidad con lo dispuesto por el artículo 1413° del Código Civil y iii) la falta de causalidad de los gastos de asistencia médica en general y su deducibilidad en virtud de lo dispuesto por el inciso II) del artículo 37° de la Ley del Impuesto a la Renta.

Que afirma que los gastos de seguro de asistencia médica por su naturaleza cumplen con el principio de causalidad, siendo que su deducción no se encuentra restringida a la existencia de una relación laboral; solicita la aplicación del criterio señalado en la Resolución N° 10042-3-2007, en el sentido que no se puede limitar la deducción de los gastos a favor de los trabajadores en el marco de una relación laboral, ni dejar de reconocer la deducibilidad de los gastos a favor de personas que no tienen vinculación laboral con la empresa, como sucede en su relación con los abogados, cita la Resolución N° 2675-5-2007.

Que señala que el seguro de asistencia médica constituye una retribución en especie que forma parte de la contraprestación de los abogados, por lo que no constituye una liberalidad, que ha presentado diversas boletas y el pago del Impuesto a la Renta de quinta categoría, y que en el Resultado del Requerimiento N° xxxxxxxx —emitido dentro del procedimiento de fiscalización por el ejercicio 2015— la Administración señaló que el seguro médico a favor de los abogados constituía un gasto deducible.

Que indica que el hecho que en los contratos de prestación de servicios suscritos por el Estudio y sus abogados no se haya especificado la entrega del seguro de asistencia médica como parte de la contraprestación acordada, no restringe ni limita en forma alguna que pueda ser parte de un acuerdo complementario y verbal, como ha sucedido en su caso; agrega que no se requiere formalidad alguna para que el acuerdo sea oponible a terceros; ni resulta aplicable lo dispuesto por el artículo 1413° del Código Civil, por lo que no correspondía adoptar necesariamente una formalidad escrita para incorporar la obligación del Estudio de otorgar seguros médicos a favor de los abogados.

Que añade que el hecho que el seguro de asistencia médica califique como renta de quinta categoría determina que sea un gasto deducible para efectos del Impuesto a la Renta, cita las Resoluciones N° 02230-2-2003 y 06671-3-2004.

Que con relación al reparo por bonificaciones solicita la nulidad de la apelada, ya que la Administración en la instancia de reclamación ha incorporado un nuevo fundamento referido a que si bien los contratos suscritos con los abogados estipulan el pago de una contraprestación variable (bonos), el otorgamiento de los bonos está sujeto a la decisión unilateral del Estudio de otorgarlos, por lo que en caso este decida no otorgarlo los prestadores del servicio no podrán exigirlo.

Que sostiene que en los contratos suscritos con los abogados se ha acordado el pago de una retribución fija y una retribución variable, consistente en el otorgamiento de tres tipos de bonos: bono inmediato (bonito), bono por incentivo colectivo de productividad y bono anual.

Que precisa que el bono inmediato o bonito busca brindar un reconocimiento inmediato al abogado por su desempeño sobresaliente en la atención de algún tema, otorgándosele una pequeña suma de dinero (normalmente no mayor a $500), no estando sujeto a periodicidad alguna, ni aplica a la categoría de socios; agrega que para su determinación consideró los criterios de: i) relevancia y/o rentabilidad del asunto, ii) esfuerzo del abogado y iii) éxito en el resultado, asimismo señala ejemplos de su cálculo y entrega.

Que refiere que el bono por incentivo colectivo de productividad es una bonificación en reconocimiento al esfuerzo y rendimiento colectivo. Es un pago variable que aplica sólo para las categorías asociado sénior, asociado principal y socio-profesional; se calcula en función a umbrales trimestrales de facturación global del Estudio, es causal y fue correctamente deducido en el ejercicio 2010, presentando ejemplos de su cálculo y entrega.

Que indica que el bono anual está basado en un desempeño individual del abogado, se aprecian algunos factores como productividad, esfuerzo, generación de trabajo, responsabilidades asignadas, perfeccionamiento y trato, entre otros, sin embargo el criterio principal debe estar basado en la productividad, añade que este es el bono más significativo que otorgan y busca retribuir anualmente al abogado que haya superado las expectativas de los socios en la consecución de sus metas, presentando ejemplos de su cálculo y entrega.

Que agrega que en la fiscalización del Impuesto a la Renta del ejercicio 2012 presentó la misma información presentada para el ejercicio 2010, sin embargo en el Resultado del Requerimiento N° (folio 05/10) —emitido en el marco de procedimiento de fiscalización del ejercicio 2012— la Administración no determinó observaciones a la deducción de los pagos realizados por bonificaciones, por lo que solicita que se tenga en cuenta para el ejercicio 2010 lo señalado en el ejercicio 2012.

Que con relación al reparo por vacaciones, señala que la Administración vincula de manera errónea el concepto de vacaciones exclusivamente al régimen laboral cuando este tiene un uso más amplio; al respecto cita la Resolución N° 10042-3-2007 en la que, indica, se ha señalado que estos gastos no se encuentran limitados a la relación con el personal dependiente de una empresa; agrega que en el supuesto negado que se considere que las vacaciones remuneradas constituyen un derecho netamente laboral, este Tribunal debe tener en cuenta que en el presente caso el otorgamiento de vacaciones remuneradas corresponde a un acuerdo valido entre el Estudio y los abogados amparado en la autonomía privada y la libertad contractual de las partes.

Que señala que el monto por concepto de “descansos retribuidos” no es más que la propia contraprestación no afectada por el periodo de suspensión, por lo que no tiene carácter de liberalidad como intenta establecer la Administración, cita la Resolución N° 10127-4-2018 en la que el Tribunal Fiscal estableció que el pago registrado en la cuenta formaba parte de la retribución o de los honorarios de los abogados, por lo que correspondía que se admita su deducción como gastos.

Que sostiene que si bien no existe una relación laboral con los abogados del Estudio, estos no prestan sus servicios de manera totalmente independiente, sino que lo hacen de manera asociativa, lo que determina sus rentas como de quinta categoría en lugar de cuarta categoría, por lo que resulta razonable que se acuerde el otorgamiento de vacaciones remuneradas.

Que afirma que no existe obligación alguna por parte de los abogados de registrar o controlar sus ingresos o salidas en tanto no se encuentran sujetos a un régimen laboral, por lo que la Administración no puede exigir que presenten pruebas que no son aplicables a su caso, lo que no significa que el otorgamiento de vacaciones resulte arbitrario, sino que se determina en función a las horas reportadas por los abogados, la fecha a partir de la cual ingresan como asociados, la cantidad de vacaciones tomadas previamente, entre otras.

Que con relación al reparo por capacitaciones solicita la nulidad de la apelada, toda vez que la Administración habría sustentado el reparo incorporando el argumento referido a la inexistencia de una cláusula, en los contratos firmados con los abogados, que la obligue a asumir los gastos de capacitación de estos últimos; agrega que no se requiere de un acuerdo expreso para sustentar el compromiso de la recurrente de asumir los gastos por capacitación de los abogados; cita la Resolución N° 644-3-2001.

Que indica que los gastos de capacitación cumplen con el principio de causalidad previsto en la Ley del Impuesto a la Renta, por lo que son deducibles y no liberalidades como sostiene la Administración, siendo que su deducibilidad no se encuentra limitada a aquellos casos en los que exista una relación laboral; cita la Resolución N° 10042-3-2007.

Que respecto a la resolución de multa señala que fue emitida por la infracción tipificada en el numeral 1 del artículo 178° del Código Tributario como consecuencia de la determinación del Impuesto a la Renta del ejercicio 2010, por lo que al ser accesoria solicita que se considere los argumentos expuestos sobre los reparos efectuados a dicho impuesto y ejercicio.

Que agrega que el hecho tipificado como infracción en el numeral 1 del artículo 178° del Código Tributario requiere de la intencionalidad o dolo por parte del contribuyente, lo que no se ha producido en su caso.

Que por su parte, la Administración señala que notificó a la recurrente una resolución de determinación y una de multa por Impuesto a la Renta del ejercicio 2010 y la infracción tipificada en el numeral 1 del artículo 178° del Código Tributario, las cuales fueron impugnadas a través del Expediente N° 0150340012918 de 25 de octubre de 2013, el que fue declarado infundado con base en los argumentos que se detallan en la presente resolución.

Que en el presente caso, mediante la Carta N° xxxxxxxxx SUNAT y el Requerimiento N° xxxxxxxxx notificados de acuerdo a ley el 9 de abril de 2012 (fojas 5109 a 5111 y 5157), la Administración inició a la recurrente un procedimiento de fiscalización respecto del Impuesto a la Renta del ejercicio de 2010 y efectuó reparos a la base imponible, entre otros[1], por: i) gastos a favor de abogados por seguro de atención médica no deducibles, ii) gastos a favor de abogados por bonificaciones no deducibles, ¡i¡) gastos a favor de abogados por vacaciones no deducible y iv) gastos a favor de abogados por capacitaciones no deducibles, por lo que emitió la Resolución de Determinación N° xxxxxxxx y la Resolución de Multa N° xxxxxxxx por Impuesto a la Renta del ejercicio 2010 y la infracción tipificada en el numeral 1 del artículo 178° del Código Tributario (fojas 5296 a 5314).

RESOLUCIÓN DE DETERMINACIÓN N°

1) Gastos a favor de abogados por seguro de atención médica no deducible

Que del punto 1 del Anexo N° 5 a la Resolución de Determinación N° xxxx(fojas 5304 a 5307) se advierte que la Administración reparó la renta neta imponible del Impuesto a la Renta del ejercicio 2010 por gastos de seguro de atención médica no deducibles por S/475 594,00, al no haber presentado la recurrente contratos u otra documentación fehaciente de fecha cierta que acredite que debía asumir los gastos de asistencia médica de los abogados con los que no mantiene vinculo laboral.

Que al respecto, mediante el punto 1 del Anexo N° 1 del Requerimiento N° xxxx (foja 5098), la Administración solicitó a la recurrente sustentar la causalidad de los gastos contabilizados en las cuentas de la clase 6 “Gastos” que se detallan en el Anexo 2 de dicho requerimiento (fojas 5088 a 5095), entre otros, de los gastos con la glosa “Provisión de Gasto-Devengue” de enero a diciembre de 2010.

Que en el punto 1 del Anexo N° 1 al resultado del citado requerimiento (fojas 5084 y 5085), la Administración indicó que según la documentación exhibida la “Provisión de Gasto-Devengue” de enero a diciembre de 2010 corresponde a gastos de seguro de asistencia médica (detallados en el Anexo N° 2 de dicho requerimiento (fojas 5081 y 5082) a favor de los abogados del Estudio (por los que exhibió pólizas firmadas con las compañías de seguros), con los cuales no guarda un vínculo laboral y que tales pagos no constituyen una condición necesaria para que estos desarrollen su trabajo, por lo que las erogaciones corresponden a una liberalidad, agregando que de la lectura del convenio firmado entre la recurrente y los abogados asociados no se indica que este pago debía ser asumido por la recurrente; agrega que tampoco exhibió los medios de pago utilizados en la cancelación de los comprobantes de pago exhibidos, por lo que reparó S/475 594,00 por no cumplir con el principio de causalidad, señalando como base legal el primer párrafo del artículo 37° y el inciso d) del artículo 44° de la Ley del Impuesto a la Renta.

Que cabe señalar que mediante escrito de 9 de enero de 2013, presentado con posterioridad al cierre del Requerimiento N° xxxxxxx (fojas 4859 a 4861) la recurrente señaló que la relación de sus abogados con el Estudio se enmarca en un contrato de locación de servicios y que, por efecto del inciso e) del artículo 34° de la Ley del Impuesto a la Renta, los honorarios que estos perciben deben ser considerados como rentas de quinta categoría, tal como figura en sus declaraciones tributarias; asimismo indicó que el gasto de seguros a favor de los abogados califica como un pago en especie al abogado, motivo por el cual lo ha considerado como parte de la renta individual de quinta categoría de estos para efectos de calcular y retener el impuesto correspondiente, efectuando el pago de dicha retención a la SUNAT, lo cual, afirma, evidencia que ha sido otorgado a cambio de la prestación de servicios, lo que descarta que se trate de una liberalidad. Agrega que el hecho que el contrato escrito no contenga específicamente el acuerdo de prestación del seguro médico a favor del abogado, no restringe ni limita en forma alguna que ello pueda ser parte de un acuerdo complementario, sea o no por escrito, como en la práctica ha sucedido. Indica además, que no obstante haber entregado las copias de los medios de pago utilizados para la cancelación de las pólizas, adjunta nuevamente tales medios de pago.

Que según lo establecido por el inciso e) del articulo 34° del Texto Único Ordenado de Ley del Impuesto a la Renta, aprobado por Decreto Supremo N° 179-2004-EF, son rentas de quinta categoría, entre otros, los ingresos obtenidos por el trabajo prestado en forma independiente con contratos de prestación de servicios normados por la legislación civil, cuando el servicio sea prestado en el lugar y horario designado por quien lo requiere y cuando el usuario proporcione los elementos de trabajo y asuma los gastos que la prestación del servicio demanda.

Que por su parte, el numeral 1 del inciso b) del artículo 20° del Reglamento de la Ley del Impuesto a la Renta, aprobado por Decreto Supremo N° 122-94-EF, modificado por Decreto Supremo N° 086-2004-EF, dispone que constituyen rentas de quinta categoría, los ingresos que los asociados a las sociedades civiles o de hecho o miembros de asociaciones que ejerzan cualquier profesión, ciencia, arte u oficio obtengan como retribución a su trabajo personal, siempre que no participen en la gestión de las referidas entidades. En este caso, dichas rentas son consideradas de quinta categoría, aún si no cumplan con los tres requisitos previstos en el inciso e) del artículo 34° del Texto Único Ordenado de la Ley.

Que según el primer párrafo del artículo 37° de la ley en comentario, a fin de establecer la renta neta de tercera categoría se deduciría de la renta bruta los gastos necesarios para producirla y mantener su fuente, así como los vinculados con la generación de ganancias de capital, en tanto la deducción no estuviera expresamente prohibida por dicha ley.

Que el último párrafo del artículo 37° de la Ley del Impuesto a la Renta, modificado por el Decreto Legislativo N° 945, señala que para efecto de determinar que los gastos sean necesarios para producir y mantener la fuente, estos deberán ser normalmente para la actividad que genera renta gravada, asi como cumplir con criterios tales como razonabilidad en relación con los ingresos del contribuyente, generalidad para los gastos a que se refieren los incisos I), II) y a.2) de este artículo, entre otros.

Que según el inciso d) del artículo 44° de la citada ley no son deducibles para la determinación de la renta imponible de tercera categoría las donaciones y cualquier otro acto de liberalidad en dinero o en especie.

Que conforme con las normas glosadas y de acuerdo con el criterio adoptado por este Tribunal en las Resoluciones N° 05510-8-2013 y 10673-1-2013, entre otras, para que un gasto sea deducible para efecto del Impuesto a la Renta, debe cumplir con el principio de causalidad, que es la relación existente entre el egreso y la generación de la renta gravada o el mantenimiento de la fuente productora, noción que debe analizarse considerando los criterios de razonabilidad y proporcionalidad, atendiéndose a la naturaleza de las operaciones realizadas por cada contribuyente.

Que este Tribunal, en las Resoluciones N° 00692-5-2005 y 07707-4-2004, ha establecido que todo ingreso debe estar relacionado directamente con un gasto cuya causa sea la obtención de renta o el mantenimiento de su fuente productora, por lo que aquellos serán deducibles si existe relación de causalidad entre estos y la renta generada o el mantenimiento de la fuente productora, asimismo, su necesidad debe ser analizada en cada caso en particular, considerándose criterios de razonabilidad y proporcionalidad, tales como que sean normales al giro del negocio o que mantengan cierta proporción con el volumen de las operaciones, entre otros, pues la adquisición de un mismo bien podría constituir un gasto deducible para una actividad o empresa, mientras que para otras no.

Que en atención a lo expuesto, se tiene que la Administración ha cuestionado el gasto por concepto de seguros médicos, efectuado a favor de los abogados que prestan servicios a la recurrente bajo el régimen de prestación de servicios previsto en el inciso e) del artículo 34° de la Ley del Impuesto a la Renta, por considerarlo una liberalidad, correspondiendo determinar si califica como tal o si constituye un gasto deducible para efectos de la determinación del Impuesto a la Renta del ejercicio 2010.

Que a fin de acreditar la deducibilidad del gasto, la recurrente presentó los siguientes documentos: a) Convenios de incorporación de asociado, suscritos entre la recurrente y los abogados asociados (fojas 4189 a 4476), b) Documento denominado “planilla general de abogados 2010” (fojas 897 a 921), c) Documentos “Planilla de Pago” y “Pagos Masivos” (fojas 584 a 896), d) Pólizas de seguro médico (fojas 1093 a 2810), y e) Relación de seguro médico de abogados 2010 (fojas 2812 y 2813).

Que de la evaluación de los convenios de incorporación de asociado, suscritos entre la recurrente y los abogados asociados se advierte que en las cláusulas III, VI y Vil se indicó lo siguiente:

III. NATURALEZA DE LA VINCULACIÓN ENTRE EL ESTUDIO Y EL ASOCIADO

La naturaleza de la vinculación entre el ESTUDIO y el ASOCIADO es la de un profesional independiente que ejerce su profesión de manera asociada o colectiva formando parte integrante del ESTUDIO, al amparo de las normas del Código Civil sobre prestación de servicios profesionales y primer párrafo in fine de la Cuarta[2] Disposición Complementaria de la Ley N° 26513 del 27 de julio de 1995.

…

VI. OBLIGACIONES DEL ESTUDIO

Son obligaciones del ESTUDIO:

…

2. Pagar los honorarios en la oportunidad convenida o que se determine, según corresponda, a que se refiere el punto Vil siguiente.

VIl. HONORARIOS

EL ASOCIADO será retribuido económicamente de la siguiente forma:

(a) Honorario Básico Mensual dentro de los rangos que correspondan a la categoría del ASOCIADO conforme lo establecido en la Línea de Carrera del ESTUDIO.

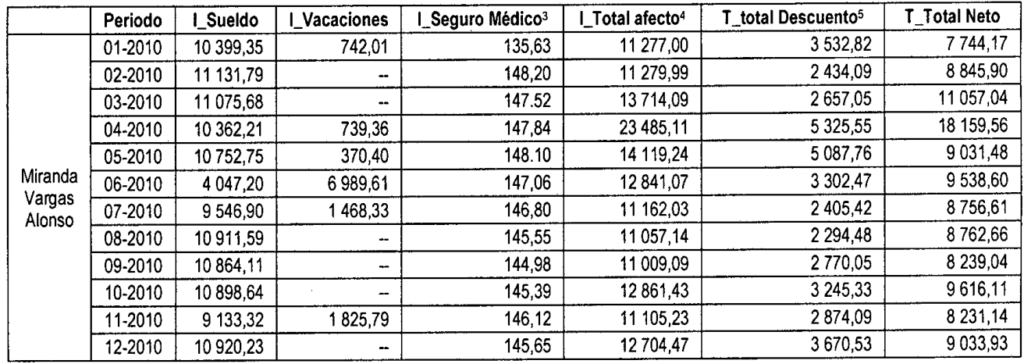

Que del análisis del documento denominado “planilla general de abogados 2010’’ (fojas 897 a 921) se aprecia que contiene información, de enero a diciembre de 2010, de los abogados que prestaron servicios a favor de la recurrente en dicho periodo, como su fecha de ingreso cargo, función, días trabajados, asi como los conceptos que son pagados como contraprestación a los servicios que prestan al Estudio, apreciándose que dentro de esta, afecta a la renta de quinta categoría, se encuentra el equivalente mensual de la prima del seguro médico pagada por la recurrente en favor de sus abogados, como se puede apreciar en el siguiente ejemplo en el caso de uno de los abogados asociados:

Que de los documentos señalados precedentemente se observa que el importe por la prima de «seguro médico» estaba incluido dentro del concepto contraprestativo de cargo de la recurrente, tal como se observa del cuadro precedente, corroborando lo afirmado por esta en el sentido de tratarse de un pago en especie en favor de sus abogados, en tal sentido formaba parte de los honorarios por los servicios brindados por los abogados a la recurrente, los cuales son deducibles; debiéndose indicar que si bien dicho pago no se detalla en el convenio de incorporación como uno de los conceptos que integran los honorarios a cancelar a los abogados, no es menos cierto que existe evidencia documentada en el sentido que dicho concepto formó parte de la contraprestación a la que se obligó la recurrente durante el ejercicio 2010, como se desprende de las planillas de pago y pagos masivos antes analizados.

Que con relación a que los pagos por seguro médico no cumplen con el principio de causalidad, debido a que no contribuyen a generar renta gravada, cabe indicar que habiéndose establecido que el valor de la prima de seguro médico integra, en el presente caso, la contraprestación que por honorarios se obligó la recurrente, se concluye en la existencia de causalidad entre dicho gasto y la generación de la renta de aquella, toda vez que existe una relación de causa/efecto entre el gasto por el pago de honorarios a sus abogados y los ingresos obtenidos por la recurrente, por lo que carece de validez lo argüido por la Administración.

Que con relación a que tales pagos han sido realizados respecto de profesionales con los cuales no guarda un vínculo laboral y no son una condición necesaria para que estos desarrollen su trabajo, constituyendo, por tanto, una liberalidad, se debe señalar que tal como ha sido señalado por la recurrente y no desvirtuado por la Administración el vínculo contractual entre los abogados de la recurrente y esta se enmarca en un contrato de locación de servicios comprendido en el supuesto previsto en el inciso e) del artículo 34° de la Ley del Impuesto a la Renta, por lo que los pagos realizados en favor de estos no constituyen una liberalidad, sino retribuciones por sus servicios que califican como renta de quinta categoría y por lo tanto como un gasto deducible.

Que estando a lo expuesto, corresponde levantar el reparo y revocar la apelada en este extremo.

2) Gastos a favor de abogados por bonificaciones no deducibles

Que al respecto, mediante el punto 1 del Anexo N° 1 al Requerimiento N° xxxxxx (fojas 5070 y 5071), la Administración solicitó a la recurrente sustentar por escrito, adjuntando la documentación fehaciente y la base legal respectiva, la naturaleza de los cargos realizados en la cuenta «6380101 Honorarios, Bonificaciones, Vacaciones, Asignación de Practicantes», con respecto a lo anotado, entre otras, en las cuentas contables 9070401 Bonificación Abogados y 9070402 Bonificación Abogados (Incentivo Colect. Prod), agregando que debía proporcionar el análisis de la determinación de los montos pagados, entre otros, por bonificaciones por S/482 548,75 y S/626 140,79 y los parámetros utilizados para cuantificarlos, debiendo exhibir las boletas de pago y demás documentación sustentatoria, de acuerdo al detalle del Anexo 2 (foja 5064).

Que mediante escrito del 11 de diciembre de 2012 (fojas 4483 a 4488) la recurrente dio respuesta al requerimiento señalando que el régimen utilizado con respecto a los abogados socios y asociados corresponde a un contrato de locación de servicios regulado por el artículo 1764° del Código Civil, agregando que el régimen legal aplicable es el que señala el inciso e) del artículo 34° de la Ley del Impuesto a la Renta, habiendo exhibido parcialmente los convenios firmados con los abogados asociados, en donde se establecen las obligaciones y derechos de cada parte, agregando que en el caso de las bonificaciones la referencia para su estructura está dada de acuerdo al mercado, remitiéndose al Anexo 6 presentado, correspondiente al «Cuadro de Análisis de Tiempos de Abogados de enero – diciembre de 2010» (fojas 4601,4602).

Que en el punto 1 del Anexo N° 1 al resultado del señalado requerimiento (fojas 5042 a 5051), la Administración señaló, respecto a los pagos por “9070401 Bonificación Abogados” por S/482 548,75 y “9070402 Bonificación Abogados Incentivo Colect.Prod” por S/626 140,79, que fueron pagados a personas que no tienen relación laboral con la recurrente, que tales conceptos son normales cuando son pagados a trabajadores que tienen una relación laboral y no por locación de servicios, por lo que no cumplían con el principio de causalidad; asimismo añadió que la recurrente no presentó documentación que permitiera verificar cuales son los parámetros utilizados para pagar estos conceptos, por lo que no acreditó fehacientemente la forma de cálculo de los pagos realizados por bonificaciones, señalando como base legal el primer párrafo del artículo 37° de la Ley del Impuesto a la Renta.

Que mediante escrito de 9 de enero de 2013, presentado con posterioridad al cierre del Requerimiento N° xxxxx (fojas 4868 a 4872) la recurrente señaló que las rentas que perciben los abogados del Estudio corresponden a rentas de quinta categoría, por lo que no debía desconocerse los gastos por bonificaciones, los que erróneamente la Administración considera son exclusivos de una relación laboral, a pesar de que tal concepto puede considerarse como parte de un acuerdo propio de una relación civil y no laboral. Agrega que en cualquier contrato de naturaleza civil pueden establecerse criterios diversos para el pago de la contraprestación; que en el caso del Estudio, de los contratos suscritos se ha evidenciado que el acuerdo es que se tenga una retribución fija y una retribución variable (bonos), siendo que todo lo que perciban los abogados como renta está amparado en el contrato que los vincula con el Estudio y tiene que ver con la prestación de sus servicios; el criterio de la causalidad está cubierto al entender que las bonificaciones son parte de la retribución de los abogados.

Que indicó, además, que el Estudio tiene criterios definidos sobre bonos y la forma como estos se asignan, así el bono inmediato se determina en función a los criterios i) relevancia y/o rentabilidad del asunto, ii) esfuerzo del abogado, iii) éxito en el resultado, siendo de cargo de los socios que tienen relación con el cliente la responsabilidad de apreciar el desempeño de los abogados que han atendido los asuntos para dicho cliente y quienes deben proponer y sustentar ante el Comité Directivo aquellos casos que ameriten ser retribuidos bajo esta modalidad, el que en última instancia aprueba la concesión del referido bono; el incentivo colectivo de productividad se calcula en función a umbrales trimestrales de facturación global del Estudio; se calcula en términos brutos aplicando una tasa establecida en la tabla de umbrales definida por el Estudio proporcionalmente a la retribución fija mensual percibida por el abogado durante el trimestre; precisa que el concepto devenga al vencimiento del trimestre siguiente de haber alcanzado la meta y el pago debiera realizarse en el momento del devengo solamente a los abogados que estuvieren ligados al Estudio en la fecha de pago; los umbrales se calculan a partir del punto de equilibrio proyectado para el año en curso por la gerencia general, es decir la facturación mínima para cubrir solamente los costos; el bono anual está basado en el desempeño individual del abogado, apreciándose algunos factores tales como productividad, esfuerzo, generación de trabajo, responsabilidades asignadas, perfeccionamiento y trato, sin embargo el criterio principal debe estar basado en la productividad (relación costo/beneficio eficiente) y en la generación de trabajo.

Que dejó constancia de haber entregado documentación que acredita la entrega/aprobación de los bonos otorgados durante el ejercicio.

Que mediante el punto 2 del Anexo N° 5 a la Resolución de Determinación N° (fojas 5237 a 5241), la Administración, tomando en cuenta los escritos presentados, dejó constancia que la recurrente no sustentó fehacientemente la forma cómo había determinado los importes pagados, ni su cuantía (los que fueron declarados globalmente en la planilla electrónica), ni exhibió el Acuerdo de socios ni del Comité Ejecutivo que acuerde su pago, ni las condiciones establecidas, ni de qué manera se determinaron los minutos trabajados, ni cómo se determinó la cuantía de los pagos efectuados, ni su relación con la productividad alcanzada por los abogados, ni los criterios profesionales que pudieron haberse tomado en cuenta; por lo que al no haber sustentado su determinación con documentación fehaciente, concluyó que tampoco había sustentado la causalidad de dichos pagos con la generación de la renta gravada ni con el mantenimiento de la fuente, por lo que reparó el importe ascendente a S/1 108 690,00 por gastos efectuados a abogados por concepto de bonificaciones (compuesto por “Bonificación Abogados” por S/482 549,00 y “Bonificación Abogados Incentivo Colect. Prod” por S/626 141,00), al amparo de lo dispuesto por el primer párrafo del artículo 37° de la Ley del Impuesto a la Renta.

Que atendiendo a lo expuesto por las partes, en el presente caso la controversia se centra en establecer si la determinación de los bonos otorgados fue sustentada con documentación fehaciente y, como consecuencia de ello, si se acreditó la causalidad de los bonos otorgados por la recurrente a los abogados que le prestan servicios.

Que el artículo 37° del Texto Único Ordenado de la Ley del Impuesto a la Renta, prescribe que a fin de establecer la renta neta de tercera categoría se deducirá de la renta bruta los gastos necesarios para producirla y mantener su fuente, así como los vinculados con la generación de ganancias de capital, en tanto la deducción no este expresamente prohibida por dicha ley.

Que al respecto, como se ha señalado precedentemente la recurrente presentó, los convenios de incorporación del asociado, suscritos entre la recurrente y diversos abogados (fojas 4189 a 4476), en cuya cláusula Vil se indicó que:

VII. HONORARIOS

EL ASOCIADO será retribuido económicamente de la siguiente forma:

(a) Honorario Básico Mensual dentro de los rangos que correspondan a la categoría del ASOCIADO conforme lo establecido en la Línea de Carrera del ESTUDIO.

(b) Bonificaciones Adicionales. El ESTUDIO pagara al ASOCIADO bonos, bonitos y otro tipo de participaciones, cuando así lo determine la Junta de Socios o el Comité Ejecutivo, de acuerdo a las facultades de estos Órganos del ESTUDIO, bajo las condiciones que se establezcan, teniendo en cuenta para su otorgamiento preferentemente criterios de mérito personal.

Que del documento denominado «planilla general de abogados 2010» (fojas 897 a 921), analizada en el reparo anterior, que también contiene información de enero a diciembre de 2010 de las bonificaciones otorgadas a los abogados que prestaron servicios a la recurrente durante dicho periodo, se establece que las bonificaciones fueron otorgadas como parte de la retribución económica con la calidad de contraprestación variable “Bonificación Adicionales» acordada en la cláusula Vil citada precedentemente.

Que ahora bien, de acuerdo al escrito de foja 4166, presentado por la recurrente en respuesta al Requerimiento N° xxxxxx, el otorgamiento de bonos a los abogados responde a la finalidad de premiar el esfuerzo individual de cada uno, considerándose principalmente los 12,000 minutos mensuales (9,000 minutos dedicados a clientes y 3,000 minutos dedicados al Estudio), agregando que la entrega de los bonos no se limitaba al aspecto de productividad, sino que se tenía en cuenta, también, factores profesionales en general al momento en que la Junta de Socios tomaba la decisión.

Que asimismo, en el escrito de 9 de enero de 2013 (fojas 4869 a 4872) la recurrente señaló que los pagos realizados por bonos corresponden a:

a) Bono Inmediato (“Bonito”): Busca brindar un reconocimiento inmediato al abogado por su desempeño sobresaliente en la atención de algún tema, otorgándosele una pequeña suma de dinero (normalmente no mayor a $500), agregando que no está sujeta a ninguna periodicidad, siendo aplicable en cualquier momento, no aplicando a los socios.

Para su determinación, se considerarán los siguientes criterios:

- Relevancia y/o rentabilidad del asunto

- Esfuerzo del abogado

- Éxito en el resultado

b) Incentivo Colectivo de Productividad: Es una bonificación en reconocimiento al esfuerzo y rendimiento colectivo. Es un pago variable que aplica sólo para las categorías Asociado Sénior, Asociado Principal y Socio-profesional-, el cual se calcula en función a umbrales trimestrales de facturación global del Estudio:

- Se calcula en términos brutos, aplicando una tasa establecida en la tabla de umbrales definida por el Estudio, proporcionalmente a la retribución fija mensual percibida por el abogado durante el trimestre.

- El concepto devenga al vencimiento del trimestre siguiente de haber alcanzado la meta (trimestre diferido) y el pago debiera realizarse en el momento del devengo, solamente a los abogados de las categorías señaladas que estuvieren ligados al Estudio en la fecha de pago.

- Los umbrales se calculan a partir del punto de equilibrio proyectado para el año en curso por la gerencia general del Estudio, es decir, de la facturación mínima para cubrir solamente los costos.

c) Bono Anual: Basado en el desempeño individual del abogado. Se aprecian algunos factores como productividad, esfuerzo, generación de trabajo, responsabilidades asignadas, perfeccionamiento y trato, entre otros. Sin embargo, el criterio principal debe estar basado en la productividad —que no es otra cosa que la dedicación para atender asuntos de clientes con una alta calidad profesional y con una relación costo/beneficio eficiente— y en la generación de trabajo, debiéndose privilegiar la atención de los asuntos de los clientes a los del Estudio cuando concurran simultáneamente.

Características:

o Es un pago variable que se define anualmente, sin tener una fecha específica. Tiene connotación de premio y por eso no es parte del pago fijo, o Tiene alta correlación con los resultados (utilidades) del Estudio.

o Aplica para todos los abogados que por lo menos hayan prestado servicios 6 meses como abogados del Estudio durante el año.

o El criterio de dedicación por tiempo por sí solo no garantiza (si es mucho) ni restringe (si es poco) la entrega del bono.

o En el caso de los abogados en categorías de socios su pago lo determina el Comité de Evaluaciones, que para el efecto se constituye cada año entre los mismos socios, o El monto máximo normalmente es equivalente a 3 retribuciones mensuales; cualquier excepción deberá ser debidamente justificada.

o Se paga proporcionalmente a los meses que el abogado haya mantenido el vínculo civil con el Estudio durante el año en cuestión.

o El pago se realiza en la oportunidad que lo define el Estudio, en función a la liquidez.

Que como sustento de la determinación de los bonos otorgados la recurrente presentó la siguiente documentación:

- Correos de diversos meses de 2010 del gerente general a los asociados comunicando la aprobación del bono inmediato (fojas 4826 a 4857).

- Documento «Incentivo Colectivo por Productividad» (fojas 4823 a 4825).

- Documento «Revisión de categorías, retribuciones y determinación de bonos por el año 2009» (fojas 4820 a 4821).

- Correo del 18 de febrero de 2010 del jefe de recursos humanos al gerente general, adjuntando el cuadro de tiempos de los abogados (foja 4817 a 4819).

[Continúa…]

Descargue el PDF de la resolución

[1] Cabe indicar que conforme al Anexo N° 2 a la Resolución de Determinación N° la Administración también formuló observaciones por gastos por cuenta de terceros no causales y gasto por vacaciones de empleados provisionados no pagados, las cuales fueron aceptados por la recurrente a través de la presentación de la declaración rectificatoria Formulario 668 N° (foja 5310).

[2] “CUARTA.- Interprétese por vía auténtica que la aplicación de la Ley 13937, aclarada por la Ley No. 15132, no origina relación laboral, teniendo derecho los profesionales comprendidos en ellas exclusivamente a la compensación por tiempo de servicios y seguro de vida, actualmente regulados por los Decretos Legislativos No. 650 y 688, respectivamente, y que, el ejercicio asociado o colectivo de dichas profesiones, sea cual fuere su organización, no genera una relación o contrato de trabajo”.

[3] Correspondiente a la Póliza N° ¡ (foja 2486).

[4] El total afecto es la suma del sueldo más el seguro médico, vacaciones y bonificaciones de corresponder.

[5] Total de descuentos aplicable a la contraprestación de los abogados como son: vacaciones, seguro médico, renta de quinta, adelanto de sueldos, entre otros.

![Disminuir la velocidad de su vehículo por breves segundos con la finalidad de ingresar al carril derecho, no configura un riesgo prohibido al no encuadrar en ninguna infracción de tránsito imputada, por lo que no cumple la estructura típica del delito de lesiones culposas agravadas por infracción de reglas de tránsito [RN 246-2025, Lima, ff. jj. 26, 27]](https://img.lpderecho.pe/wp-content/uploads/2025/07/JUEZ-FIRMANDO-DOCUMENTO-LPDERECHO-218x150.jpg)

![Aunque el «cerdo» es un animal de granja, no está excluido de su calificación como un «animal vertebrado doméstico», por lo que se encuentra comprendido dentro del ámbito de protección frente a actos de crueldad (Ley 30407) [Casación 1950-2024, Ica, f. j. 4]](https://img.lpderecho.pe/wp-content/uploads/2025/07/CERDITO-CORTE-SUPREMA-LPDERECHO-218x150.jpg)

![Declaran infundado pedido de suspensión temporal de actividades de recaudación de peaje de la concesión Línea Amarilla [Exp. 00021-2019-108]](https://img.lpderecho.pe/wp-content/uploads/2024/04/mazo-justicia-juez-jueza-defensa-civil-penal-juicio-LPDerecho-218x150.jpg)

![TC declara inconstitucional ordenanzas municipales que permiten multar y remolcar autos mal estacionados [Expediente 00002-2023-PI/TC]](https://img.lpderecho.pe/wp-content/uploads/2025/07/GRUA-AUTO-DEPOSITO-LPDERECHO-218x150.jpg)

![¿Constituye delito afirmar «Viva el presidente Gonzalo, el único que hizo temblar al Congreso»? La apología al terrorismo no exige que se haga «referencia mínima a los actos subversivos» cometidos por el condenado por terrorismo [RN 387-2024, Nacional, f. j. 7.4]](https://img.lpderecho.pe/wp-content/uploads/2024/09/facebook-condena-sujeto-suplantado-LPDERECHO-218x150.jpg)

![Ley Orgánica del Registro Nacional de Identificación y Estado Civil (Ley 26497) [actualizada 2025]](https://img.lpderecho.pe/wp-content/uploads/2025/05/Ley-organica-del-registro-nacional-de-identificacion-y-estado-civil1-LPDERECHO-218x150.jpg)

![¿Qué es el mejor derecho de propiedad? [ACTUALIZADO 2025]](https://img.lpderecho.pe/wp-content/uploads/2021/07/Que-es-el-mejor-derecho-de-propiedad-LPDerecho-218x150.png)

![¿Qué es la «acción reivindicatoria» y cuáles son sus requisitos? (artículo 927 del Código Civil) [ACTUALIZADO 2025]](https://img.lpderecho.pe/wp-content/uploads/2020/08/Acci%C3%B3n-reivincatoria-LP-218x150.png)

![¿Puede una negociación colectiva tener más de un producto negocial? [Informe Técnico 001191-2025-Servir-GPGSC]](https://img.lpderecho.pe/wp-content/uploads/2024/06/servir4-LPDERECHO-218x150.jpg)

![Un adecuado y transparente proceso de nombramiento y selección de los miembros del Tribunal Constitucional constituye requisito indispensable a fin de garantizar la independencia y la autonomía de este órgano supremo (caso Disolución del Congreso) [Exp. 0006-2019-CC/TC, f. j. 166]](https://img.lpderecho.pe/wp-content/uploads/2023/05/tribunal-constitucional-tc-precedente-LPDerecho-218x150.png)

![Lineamientos para presentar escritos en mesas de partes de las Salas Supremas [Resolución Administrativa 000228-2025-CE-PJ]](https://img.lpderecho.pe/wp-content/uploads/2025/07/MESAS-PARTES-SALAS-SUPREMAS-LPDERECHO-218x150.jpg)

![«Salud mental en tu cole»: aprueban plan de salud mental en instituciones educativas [Decreto Supremo 012-2025-SA]](https://img.lpderecho.pe/wp-content/uploads/2023/03/escolares-primaria-colegio-salon-clases-educacion-LPDerecho-218x150.png)

![Reglamento de la Ley 30364 (Decreto Supremo 009-2016-MIMP) [actualizado 2025]](https://img.lpderecho.pe/wp-content/uploads/2024/07/Reglamento-de-la-Ley-30364-LPDERECHO-218x150.jpg)

![Código Procesal Penal peruano [actualizado 2025]](https://img.lpderecho.pe/wp-content/uploads/2024/02/VENTA-CODIGO-PENAL-BANNER-POST-TAPA-DURA-LPDERECHO-218x150.jpg)

![Reglamento sobre encuestas electorales durante los procesos electorales [Resolución 0107-2025-JNE]](https://img.lpderecho.pe/wp-content/uploads/2025/05/REGLAMENTO-ENCUESTAS-ELECTORALES-LPDERECHO-1-218x150.jpg)

![Diseño de la cédula de sufragio para la Consulta Popular de Revocatoria del Mandato de Autoridades Municipales 2025 [Resolución Jefatural 000031-2025-JN/ONPE]](https://img.lpderecho.pe/wp-content/uploads/2025/05/DISENO-CELULA-SUFRAGIO-REVOCATORIA-LPDERECHO-218x150.jpg)

![[VIDEO] Juez propone que todos los delitos se tramiten en unidades de flagrancia, sin excepción](https://img.lpderecho.pe/wp-content/uploads/2025/05/DELITOS-PLANTEA-TABOA-LPDERECHO-218x150.jpg)

![[VIDEO] Hay jueces que rechazan cautelares porque «el caso es complejo», advierte Giovanni Priori en LP](https://img.lpderecho.pe/wp-content/uploads/2025/05/JUECES-RECHAZAN-CAUTELARES-GIOVANNI-LPDERECHO-218x150.jpg)

![[VIDEO] Pedro Castillo podría buscar asilo político si enfrenta el juicio en libertad, advierten Benji Espinoza y Elio Riera](https://img.lpderecho.pe/wp-content/uploads/2025/05/PEDRO-CASTILLO-ASILO-ABOGADOS-LPDERECHO-218x150.jpg)

![Aplicar el muestreo de información en reparos fiscales no cuenta con respaldo normativo [Casación 11185-2024, Lima]](https://img.lpderecho.pe/wp-content/uploads/2024/04/juez-audiencia-sala-penal-banner-LPDerecho-218x150.jpg)

![Reparo por precios de transferencia no justifica la aplicación de la tasa adicional del 4,1% [Tribunal Fiscal 11541-11-2024]](https://img.lpderecho.pe/wp-content/uploads/2024/04/tribunal-fiscal-ministerio-economia-finanzas-LPDerecho-218x150.jpg)

![Contrato de préstamo sin legalizar no sustenta incremento patrimonial [Casación 16838-2024, Lima]](https://img.lpderecho.pe/wp-content/uploads/2024/04/balanza-mazo-abogado-juez-justicia-defensa-LPDerecho-218x150.jpg)

![El art. 54 del CPP asume implícitamente que durante la audiencia de juicio oral no cabe la recusación, ya que solo regula que si luego de iniciar la audiencia el juez advierte (por sí o por intermedio de las partes) un hecho constitutivo de inhibición deberá declararla de oficio [Recusación 7-2025, Suprema, f. j. 3]](https://img.lpderecho.pe/wp-content/uploads/2024/03/Betssy-Chavez-Poder-Judicial-LPDerecho-324x160.jpg)

![¡Atención, sector público! Aprueban requisitos para la entrega del aguinaldo por Fiestas Patrias [DS 139-2025-EF] Dinero](https://img.lpderecho.pe/wp-content/uploads/2021/11/dinero-sueldo-soles-gratificacion-aguinaldo-bono-cts-normas-legales-LPDerecho-100x70.png)

![Código Penal peruano [actualizado 2025]](https://img.lpderecho.pe/wp-content/uploads/2024/05/VENTA-CODIGO-PENAL-LPDERECHO-100x70.jpg)

![Multan a Listo con más de S/220 000 por revisar pertenencias de cliente sin causa justificada [Res. Final 1018-2025/CC2]](https://img.lpderecho.pe/wp-content/uploads/2025/07/caso-listo-discriminacion-revision-injustificada-pertenencias-cliente-LPDerecho-100x70.jpg)

![¿Qué es el mejor derecho de propiedad? [ACTUALIZADO 2025]](https://img.lpderecho.pe/wp-content/uploads/2021/07/Que-es-el-mejor-derecho-de-propiedad-LPDerecho-324x160.png)

![¿Puede una negociación colectiva tener más de un producto negocial? [Informe Técnico 001191-2025-Servir-GPGSC]](https://img.lpderecho.pe/wp-content/uploads/2024/06/servir4-LPDERECHO-100x70.jpg)

![¿Qué es la «acción reivindicatoria» y cuáles son sus requisitos? (artículo 927 del Código Civil) [ACTUALIZADO 2025]](https://img.lpderecho.pe/wp-content/uploads/2020/08/Acci%C3%B3n-reivincatoria-LP-100x70.png)

![El art. 54 del CPP asume implícitamente que durante la audiencia de juicio oral no cabe la recusación, ya que solo regula que si luego de iniciar la audiencia el juez advierte (por sí o por intermedio de las partes) un hecho constitutivo de inhibición deberá declararla de oficio [Recusación 7-2025, Suprema, f. j. 3]](https://img.lpderecho.pe/wp-content/uploads/2024/03/Betssy-Chavez-Poder-Judicial-LPDerecho-100x70.jpg)

![¿Qué es el mejor derecho de propiedad? [ACTUALIZADO 2025]](https://img.lpderecho.pe/wp-content/uploads/2021/07/Que-es-el-mejor-derecho-de-propiedad-LPDerecho-100x70.png)