1. Introducción

La contratación de Paolo Guerrero por el club Cesar Vallejo requiere de un adecuado tratamiento tributario. Sin entrar en los pormenores contractuales, este pequeño resumen busca aclarecer los cuidados que deberá tener el club para realizar una adecuada determinación de los impuestos a los que se verá afecto el jugador.

2. El Domicilio

La ley del impuesto a la renta señala que se considera domiciliado en el país al sujeto de nacionalidad peruana que tengan domicilio en el Perú. ¿Pero qué se considera domicilio? El código civil señala que el domicilio es la residencia habitual de la persona en un determinado lugar. Que, en el caso de Paolo, habiendo jugado muchos años en el extranjero se presume que no tiene residencia habitual en el Perú y, como consecuencia, no goza de la condición de domiciliado en el Perú.

Para que Paolo goce la condición de domiciliado en el Perú, la ley de renta nos obliga a verificar una permanencia de ciento ochenta y tres (183) días calendario dentro de un periodo cualquiera de doce (12) meses. Esta evaluación puede hacerse de las siguientes formas:

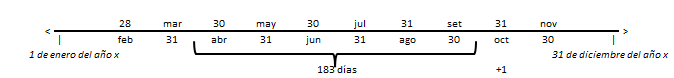

a) Ciento ochenta y tres días de permanencia dentro de un periodo contabilizado desde el 01 de enero al 31 de diciembre del año X. La condición de domiciliado se obtiene, en el ejemplo, al 30 de setiembre del año x siendo que un sujeto permanece en el Perú desde el 1 de abril del año x, viéndose sus efectos en la tributación, esto es, la condición de domiciliado a partir del 1 de enero del año x+1 de esta manera:

Para el caso de Paolo, la condición de domiciliado la obtendrá durante el año 2024 en tanto supere los 183 días en el 2024, esto es al día 184 de permanencia ininterrumpida en Perú. Así, una vez obtenida la condición de domiciliado en el 2024 recién verá los efectos de dicha condición a partir del 1 de enero del año 2025.

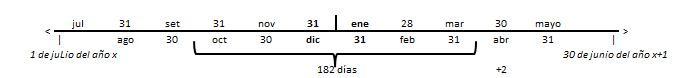

b) Ciento ochenta y tres (183) días de permanencia dentro de un periodo cualquiera de 12 meses. Un ejemplo sería evaluar los días efectivos en el que permanece en territorio peruano desde el 1 de julio del año X hasta el 30 de junio del año X+1[1]. La condición de domiciliado la obtendrá, en el ejemplo, al 2 de abril del año x+1, viéndose sus efectos a partir del 1 de enero del año x+2:

3. Los criterios de vinculación de renta y Paolo Guerrero

La doctrina vinculada a la Ley de Renta señala que debe observarse los criterios de vinculación con la renta. Nuestra legislación ha recogido, bajo una visión subjetiva, solo el criterio de domicilio[2], y bajo una visión objetiva, el criterio de la fuente.

Así, conforme a la ley, aquellos sujetos con la condición de domicilio deberán tributar por todas sus rentas gravadas, sin importar otros aspectos tales como la nacionalidad o la ubicación de la fuente que genera la renta. Por otro lado, si el sujeto no tiene la condición de domiciliado, el impuesto solo afectará a aquellas rentas de fuente peruana.

Así Paolo al ser un sujeto no domiciliado deberá tributar por sus rentas de fuente peruana. Una vez obtenida la condición de domiciliado, a partir del 1 de enero del año inmediato siguiente deberá tributar por el total de sus rentas gravadas, esto es, siguiendo el primer ejemplo, al 1 de enero del 2025.

¿Pero qué se consideran rentas de fuente peruana?

Conforme a la ley de renta, se considera entre otros, aquellas rentas de fuente peruana originadas en el trabajo personal que se lleven a cabo en el territorio peruano.[3]

¿Cómo le afectará la tributación a Paolo?

Para el ejercicio 2024 Paolo es un sujeto no domiciliado, y deberá tributar por sus rentas de fuente peruana, como aquellas rentas obtenidas por el trabajo personal. En ese sentido, el art. 54 de la Ley de renta señala que la tributación por los ingresos de renta peruana obtenidas por el trabajo personal deberá ser del 30%.

Por su lado, el art. 76 considera como renta neta, a la totalidad de rentas de quinta categoría pagadas; o en el caso de una renta de cuarta categoría, al 80% de lo pagado.

4. ¿Cómo distinguir una renta de cuarta o quinta categoría?

Conforme a los art. 33 y art. 34 de la ley de renta, un ingreso de cuarta categoría se considerará a los ingresos obtenidos por el ejercicio individual de cualquier profesión o; será una renta de quinta categoría aquel trabajo prestado en relación de dependencia. Al respecto, la Ley 26566 establece que la relación laboral de los futbolistas profesionales con los Clubes Deportivos de Fútbol se sujeta a las normas que rigen la actividad privada (…). En esa línea, el Decreto Legislativo 728 Ley de Productividad y competitividad laboral, sujeta su aplicación a aquellos negocios privados. Así, la norma laboral de la actividad privada será también aplicada al club, así esta norma laboral será de aplicación al club de fútbol, al contrato y a Paolo Guerrero.

En ese sentido, habiendo concluido que el contrato celebrado entre Paolo y el club será el laboral, los ingresos obtenidos por Paolo serán considerados rentas de 5ta categoría, en consecuencia, una tributación del 30% sobre el total de sus ingresos.

5. Cálculo del Impuesto

Se ha conocido que Paolo percibirá $120,000 dólares mensuales más departamento, y seguridad privada. Que, suponiendo que el jugador empiece a percibir sus ingresos desde este periodo, tendríamos los siguientes escenarios:

| Contrato 2024 | Ingreso | Total | Renta Neta | Retención 30% | Neto a percibir |

| Planilla | $120,000 | $120,000 | $120,000 | $36,000 | $84,000 |

En soles:

| Contrato 2024 | Ingreso | Total | Renta Neta | Retención 30% | Neto a percibir |

| Planilla | S/420,000 | S/420,000 | S/420,000 | S/126,000 | S/294,000 |

En este escenario, Paolo no reciba íntegro los S/420,000 mensuales que espera, sino, la diferencia, esto es un ingreso neto de S/294,000. Para llegar a esta cifra hemos disminuido a S/420,000 los S/126,000 que corresponden al 30% de retención que se le hará mensual.

¿Pero qué pasa si Paolo no aceptara tal retención?

El club podría hacer un artificio económico en la transacción incrementando la contraprestación total, incluyendo para ello la retención y señalando en el contrato el monto total -incrementado- o el neto esperado por el jugador. Esta modalidad conocida como Gross Up o Grossing Up es un artificio que si bien podría resultar beneficioso en términos económicos para el jugador, no así para los intereses del club en tanto que el Tribunal Fiscal ha señalado que esta práctica, en la parte que corresponda al impuesto, no es deducible para efectos de la renta empresarial[4].

Que, en ese escenario no recomendable, podríamos tener el siguiente cálculo (en soles):

| Contrato 2024 | Ingreso | Total | Renta Neta | Retención 30% | Neto a percibir |

| Planilla | S/600,000 | S/600,000 | S/600,000 | S/180,000 | S/420,000 |

Para el 2025 Paolo Tributará como cualquier persona domiciliada en el Perú.

Así, su tributación cambiaría, viéndose alcanzado por el art. 53[5] de la ley de renta, en la que posiblemente su tributación sería, basándonos en un contrato cuya contraprestación será de S/420,000:

| Contrato 2025 | Soles | Presupuesto | Retención mes |

| Planilla | S/420,000 | 14 sueldos y UIT igual al 2024 | S/143,331[6] |

Que, si comparamos la tributación mensual a la que se vería afecta el jugador en el 2025 en contraste a la retención a la que se vería afectado en el 2024, podemos notar una clara disminución de la retención mensual, notándose los efectos económicos positivos para el jugador de ser un sujeto domiciliado en el Perú en comparación:

| Contrato / Retención Mensual sin Gross Up | 2024 | 2025 | Diferencia |

| Planilla x14 sueldos entre 12 retenciones (*) | S/147,000 | S/143,331 | S/3,669 |

(*) Son doce (12) sueldos más una gratificación de julio y una gratificación de diciembre, lo que hace un total de 14.

Esta ha sido una aproximación a los posibles escenarios que deberá evaluar el club al contratar no sólo a Paolo Guerrero, sino a cualquier jugador o profesional extranjero.

6. Riesgos de incumplimiento tributario

Si el club decidiera obviar las retenciones a efectuar al jugador, podría verse inmerso en dos tipos de acciones:

a. Pagar al jugador el íntegro sin retenerle monto alguno y tampoco pagar el impuesto.

b. Pagar al jugador el neto de la retención, pero decidir no pagar el impuesto.

En el primer escenario, donde el club – o cualquier otra institución pagadora de rentas a un sujeto no domiciliado- que decidiera no retener al sujeto no domiciliado tipificaría la infracción presupuestada en el numeral 13 del art. 177 del Código Tributario que, a la letra señala que <<no efectuar las retenciones o percepciones establecidas por Ley, salvo que el agente de retención o percepción hubiera cumplido con efectuar el pago del tributo que debió retener o percibir dentro de los plazos establecidos. >>

Dicha infracción será sancionada con un 50% del tributo no retenido.

Y no solamente se estará inmerso en dicha infracción sino también a la infracción presupuesta en el numeral 1 del art. 178 del Código Tributario que, entre otros, indica que:

No incluir en las declaraciones ingresos y/o remuneraciones y/o retribuciones y/o, rentas y/o, patrimonio y/o actos gravados y/o tributos retenidos o percibidos, y/o aplicar tasas o porcentajes o coeficientes distintos a los que les corresponde en la determinación de los pagos a cuenta o anticipos, o declarar cifras o datos falsos u omitir circunstancias en las declaraciones que influyan en la determinación y el pago de la obligación tributaria; y/o que generen aumentos indebidos de saldos o pérdidas tributarios o créditos a favor del deudor tributario y/o que generen la obtención indebida de Notas de Crédito Negociables u otros valores similares.

Esta infracción será sancionada también con un 50% del tributo por pagar. Si sumamos ambas infracciones, estamos hablando que la sanción a la que se vería afecta el club será la de 100% de la retención no concretada.

Por el contrario, si el club decidiera por la segunda opción, es decir, decidiera pagar el neto al jugador y no pagar la retención, tipificaría la infracción presente en el numeral 4 del art. 178 del Código Tributario <<No pagar dentro de los plazos establecidos los tributos retenidos o percibidos. >>

Esta infracción es, es sancionable con el 50% del tributo no pagado.

Recordemos que, para estos escenarios, las infracciones previamente citadas pueden acogerse a la discrecionalidad que otorga la Administración Tributaria gozando de posibles rebajas a las sanciones, verificando para ello la oportunidad de la subsanación, entre otros, para lo cual deberá revisarse las resoluciones adjuntas operativas o resoluciones de tributos internos emitidas por Sunat para conocer las condiciones para acogerse a las rebajas de las sanciones allí consideradas.

7. Conclusiones

a) Paolo Guerrero será un sujeto domiciliado cuando permanezca 184 días ininterrumpidos en territorio peruano, antes mantendrá la condición de no domiciliado.

b) La ley de renta peruano recoge el criterio de vinculación subjetivo de domicilio, y el criterio objetivo de fuente.

c) Será renta de quinta categoría aquellos ingresos obtenidos bajo una relación contractual de dependencia, la que se concreta con la Ley 26566 para el caso de futbolistas contratados por los clubes de fútbol profesional.

d) La renta de quinta categoría percibida por un sujeto no domiciliado tributará bajo una tasa del 30%. En contraste, la renta de quinta categoría que obtenga un domiciliado deberá tributar por 8%, 14%, 17%, 20% y 30% según el nivel de renta neta determinado.

e) En el supuesto que el club decida no retener el 30% de la renta percibida por Paolo Guerrero tipificará las infracciones presupuestadas en el Código Tributario y será acreedora de sanciones ascendentes al 50% de las retenciones no efectuadas y/o no pagadas.

[1] Informe N° 133-2020-SUNAT/7T0000:

De otro lado, las personas naturales domiciliadas mantendrán tal condición en la medida en que no se ausenten del país más de ciento ochenta y tres (183) días calendario durante un periodo cualquiera de doce (12) meses, en tanto los peruanos que hubieran perdido su condición de domiciliados la recobrarán cuando retornen al país, salvo que lo hagan en forma transitoria por un periodo igual o menor al plazo mencionado.

[2] Artículo 6°:

Están sujetas al impuesto la totalidad de las rentas gravadas que obtengan los contribuyentes que, conforme a las disposiciones de esta Ley, se consideran domiciliados en el país, sin tener en cuenta la nacionalidad de las personas naturales, el lugar de constitución de las jurídicas, ni la ubicación de la fuente productora. En caso de contribuyentes no domiciliados en el país, de las sucursales, agencias u otros establecimientos permanentes de empresas unipersonales, sociedades y entidades de cualquier naturaleza constituidas en el exterior a que se refiere el inciso e) del artículo 7°, el impuesto recae solo sobre las rentas gravadas de fuente peruana.

[3] Artículo 9°:

En general y cualquiera sea la nacionalidad o domicilio de las partes que intervengan en las operaciones y el lugar de celebración o cumplimiento de los contratos, se considera rentas de fuente peruana:

(…)

f) Las originadas en el trabajo personal que se lleven a cabo en territorio nacional. (…)

[4] RTF 13502-1-2014 (Resolución del Tribunal Fiscal):

Que en virtud del referido mecanismo [“gross up” o “grossing up”] se materializa un ajuste para determinar la retribución contractual, de tal manera que luego de practicadas las retenciones del Impuesto a la Renta la suma resultante sería la que efectivamente quería percibir el no domiciliado; en tal sentido, dicha retribución ajustada según lo previsto contractualmente resulta deducible para efectos tributarios; por consiguiente, en el contexto verificado en el caso de autos, no se verifica una asunción de impuestos en los términos establecidos en el artículo 47°.

[5] El impuesto a cargo de personas naturales, sucesiones indivisas y sociedades conyugales que optaron por tributar como tales, domiciliadas en el país, se determina aplicando a la suma de su renta neta del trabajo y la renta de fuente extranjera a que se refiere el artículo 51° de esta Ley, la escala progresiva acumulativa de acuerdo a lo siguiente: A partir del ejercicio gravable 2015:

| Suma de la Renta Neta de Trabajo y la Renta de Fuente Extranjera | Tasa |

| Hasta 5UIT | 8% |

| Más de 5UIT hasta 20UIT | 14% |

| Más de 20UIT hasta 35UIT | 17% |

| Más de 35UIt hasta 45UIT | 20% |

| Más de 45UIT | 30% |

[6] En aplicación del artículo 40° del Reglamento de la Ley del Impuesto a la Renta.

![[VIVO] Conferencia magistral sobre proceso especial contra altos funcionarios. Llena el formulario para recibir las diapositivas](https://img.lpderecho.pe/wp-content/uploads/2026/02/BANNER-DELIA-ESPINOZA-LPDERECHO-218x150.jpg)

![Se vulnera el derecho a la motivación si el fiscal superior no se pronuncia sobre todos los agravios invocados en el recurso de elevación (principio de congruencia recursal) [Exp. 01574-2024-PA/TC, f. j. 10]](https://img.lpderecho.pe/wp-content/uploads/2023/03/tribunal-constitucional-fachada-exterior-tc-1-LPDerecho-218x150.png)

![Sí procede inscribir resolución judicial aunque, por su antigüedad, los nombres del juez y del auxiliar sean ilegibles; la autenticidad se garantiza si el nombre del juzgado es legible y si la resolución fue remitida por el juez actual a cargo del juzgado [Resolución Resolución 0388-2026-SUNARP-TR, ff. jj. VI.4-VI.5]](https://img.lpderecho.pe/wp-content/uploads/2024/03/tribunal-registral-LPDerecho-218x150.jpg)

![Si el interesado solicita la actuación de medios de investigación al borde del fin de la investigación preparatoria y no se trata de una obtención, identificación o ubicación obtenida en último momento y por causas no imputables a él, ya no será posible su actuación [Apelación 320-2024, Apurímac]](https://img.lpderecho.pe/wp-content/uploads/2025/10/MAZO-LIBROS-BIBLIOTECA-LPDERECHO-218x150.jpg)

![La prohibición del acceso a la conclusión y terminación anticipada, establecida en el art. 5 de la Ley 30838 para delitos como el de violación sexual de menor de edad, quebranta el derecho a la igualdad ante la ley [Casación 2197-2022, Cajamarca]](https://img.lpderecho.pe/wp-content/uploads/2024/06/violacion-sexual-a-nina-LPDERECHO-218x150.jpg)

![Ley Orgánica del Registro Nacional de Identificación y Estado Civil (Ley 26497) [actualizada 2025]](https://img.lpderecho.pe/wp-content/uploads/2025/05/Ley-organica-del-registro-nacional-de-identificacion-y-estado-civil1-LPDERECHO-218x150.jpg)

![[VIVO] Clase modelo Estándar de prueba en los procesos de prescripción adquisitiva. Llena el formulario para recibir las diapositivas](https://img.lpderecho.pe/wp-content/uploads/2026/02/CLASE-MODELO-FORT-NINAMANCCO-BANNER-218x150.jpg)

![¿Qué régimen le corresponde a los inspectores municipales CAS o 276? [Informe Técnico 000502-2025-Servir-GPGSC]](https://img.lpderecho.pe/wp-content/uploads/2024/05/Servir-CAS-LPDerecho-218x150.jpg)

![Trabajadores con licencia sin goce de haber pueden recibir beneficios de la negociación colectiva [Informe Técnico 000314-2025-Servir-GPGSC]](https://img.lpderecho.pe/wp-content/uploads/2025/03/SERVIR-LPDERECHO-218x150.jpg)

![JNE establece que personas con sentencia condenatoria pueden postular a la presidencia de la República al cumplirse 10 años de cumplida la pena, siempre que no tengan pendiente la reparación civil y hayan obtenido la declaración judicial de rehabilitación [Resolución 0085-2026-JNE, 2.21-2.24]](https://img.lpderecho.pe/wp-content/uploads/2026/02/BANNER-ARTICULO-CONSTITUCIONAL-19-218x150.jpg)

![Revocan multa que se le impuso a abogado por recusar a jueza luego de que ella se molestara y le cortara el micro solo porque el letrado le pidió que el testigo no presencie la declaración del acusado [Exp. 03468-2023-6-1826-JR-PE-23]](https://img.lpderecho.pe/wp-content/uploads/2025/07/JUEZ-APAGA-AUDIO-AUDIENCIA-LPDERECHO-218x150.jpg)

![JNE confirma que congresista infringió neutralidad al promocionar campañas médicas gratuitas con un banner de su despacho parlamentario, al lado del símbolo de su partido político [Resolución 0171-2026-JNE]](https://img.lpderecho.pe/wp-content/uploads/2026/02/Alejandro-Aurelio-Aguinaga-Recuenco-LPDerecho-218x150.jpeg)

![Reglamento de organización y funciones de la Junta Nacional de Justicia [Resolución 011-2026-P-JNJ] JNJ - Junta Nacional de Justicia - LP](https://img.lpderecho.pe/wp-content/uploads/2021/06/JNJ-Junta-Nacional-de-Justicia-LP-218x150.png)

![Código de Responsabilidad Penal de Adolescentes [actualizado 2026]](https://img.lpderecho.pe/wp-content/uploads/2024/08/CODIGO-DE-RESPONSABILIDAD-PENAL-DE-ADOLESCENTES-DECRETO-LEGISLATIVO-1348-ACTU-LPDERECHO-218x150.jpg)

![Ley de Delitos Informáticos (Ley 30096) [actualizada]](https://img.lpderecho.pe/wp-content/uploads/2024/08/ley-de-delitos-informaticos-ley-30096-actualizada-LPDERECHO-218x150.jpg)

![Código Civil peruano [actualizado 2026]](https://img.lpderecho.pe/wp-content/uploads/2024/05/VENTA-OFICIAL-CODIGO-CIVIL-2024-LPDERECHO-218x150.jpg)

![Código Procesal Penal peruano [actualizado 2026]](https://img.lpderecho.pe/wp-content/uploads/2024/02/VENTA-CODIGO-PENAL-BANNER-POST-TAPA-DURA-LPDERECHO-218x150.jpg)

![[VÍDEO] ¿Quieres postular a la Fiscalía? Estas son las preguntas que hacen en las entrevistas](https://img.lpderecho.pe/wp-content/uploads/2021/10/postular-fiscalia-preguntas-entrevista-LP-218x150.jpg)

![Declaran fundado recurso de queja por denegatoria de casación de Melissa Klug y ordenan que se eleve el expediente principal a sala suprema [Queja por denegatoria de casación 1944-2025, Lima]](https://img.lpderecho.pe/wp-content/uploads/2024/06/melisa-l%C2%BFklug-y-jerfferson-farfan-LPDERECHO-100x70.jpg)

![Código Penal peruano [actualizado 2026]](https://img.lpderecho.pe/wp-content/uploads/2024/05/VENTA-CODIGO-PENAL-LPDERECHO-100x70.jpg)

![TC ordena al Ministerio de Economía que elabore nueva fórmula de actualización del valor de los bonos de la reforma agraria [Exp. 01350-2024-PA/TC]](https://img.lpderecho.pe/wp-content/uploads/2023/03/tribunal-constitucional-fachada-exterior-tc-LPDerecho-100x70.png)

![Revocan multa que se le impuso a abogado por recusar a jueza luego de que ella se molestara y le cortara el micro solo porque el letrado le pidió que el testigo no presencie la declaración del acusado [Exp. 03468-2023-6-1826-JR-PE-23]](https://img.lpderecho.pe/wp-content/uploads/2025/07/JUEZ-APAGA-AUDIO-AUDIENCIA-LPDERECHO-100x70.jpg)