Sumario: 1. Impacto de la informalidad tributaria: ¿perjuicio estatal?; 2. ¿Es concebible generalizar las malas praxis fiscales sobre la base criterios apriorísticos y subjetivos?; 3. ¿Sunat y Operaciones No Reales en procedimientos de fiscalización?: Incidencia de las falencias de terceros; 4. ¿El deudor tributario es responsable del incumplimiento de terceros?, ¿incluso del propio accionar administrativo fiscalizador?; 5. Sobre el estado de la cuestión: ¿cuál ha venido siendo la posición del Tribunal Fiscal?

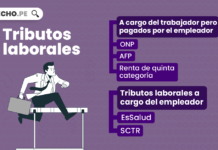

1. Impacto de la informalidad tributaria: ¿perjuicio estatal?

Como es de conocimiento, la realidad económica peruana donde se desenvuelven las operaciones mercantiles reflejan altos índices de informalidad, esta nefasta circunstancia conlleva a que ciertos agentes económicos se vean “tentados” a incurrir en malas praxis, prueba de ello está dado por el caso de las operaciones no reales (en adelante OPNR), lo cual además, implica entrar al contexto del fraude fiscal en desmedro del erario nacional y por consiguiente del cumplimiento de políticas públicas óptimas, máxime de cara al Bicentenario de la Nación desarrollado por el CEPLAN y sus respectivos ejes estratégicos.

2. ¿Es concebible generalizar las malas praxis fiscales sobre la base criterios apriorísticos y subjetivos?

Bajo ese panorama, no menos cierto es que en muchos casos la autoridad tributaria en aras del debido cumplimiento tributario, también ha incurrido en excesos y en una serie yerros, desarrollando procedimientos administrativos de fiscalización de obligaciones fiscales de una manera cuasi policiaca, en los que se tiende a generalizar que las malas prácticas son desarrolladas por todo el universo de contribuyentes, partiendo de criterios apriorísticos y sumamente subjetivos bajo la perspectiva que el deudor tributario es una suerte de “defraudador nato”, vale decir, la Agencia Tributaria peruana (Sunat), en el extremo señalado, en rigor, parte de una falacia de generalidad, que radica en sostener o presumir la mala fe de los administrados en la materialización de sus operaciones comerciales con terceros, cuando la regla es que en las transacciones mercantiles se presumen realizadas de buena fe (ello en sustancia y sin dejar de mencionar los criterios y principios del “Empresario leal y diligente”). Por consiguiente, resulta reprochable que en el ejercicio de un procedimiento de fiscalización se parte de una premisa negativa como la antes señalada.

3. ¿Sunat y operaciones no reales en procedimientos de fiscalización?: Incidencia de las falencias de terceros

Siendo ese el derrotero, y con el fin de clarificar lo expuesto a nivel fáctico, tratándose de imputaciones de OPNR, para nadie es desconocido que la autoridad tributaria llega a atribuir las mismas por falencias de exclusiva responsabilidad de terceros (v.g. proveedores que, entre otras deficiencias:

(i) no cuentan con licencia municipal de funcionamiento,

(ii) no tienen capacidad operativa o logística,

(iii) no cuenta con personal en planilla; sin contextualizar[1] el giro negocial sobre todo en los dos últimos ítems,

(iv) no haber declarado establecimientos anexos, tales como almacenes o depósitos,

(vi) no haber presentado declaraciones,

(vii) omisiones contables, incluyendo una mala llevanza de los libros y registros contables,

(viii) errores en las declaraciones juradas, como es el caso de omitir el declarar las ventas sea en los PDT´s o Declara Fácil mensuales o en la DAOT,

(ix) no cumplimiento en la presentación de cheques en su calidad de medios de pago que obran en poder de entidades financieras,

(x) discordancias entre las actividades declaradas en la Ficha RUC y las actividades que en los hechos se ejecutan

(xi) proveedor que al momento de hacerse la fiscalización se encuentre como no habido,

(xii) deficiencias en el llenado de las guías de remisión; así como otras infracciones formales que competen a terceros).

Incluso, bajo una mala acepción de discrecionalidad en el ejercicio de la facultad de fiscalización, se llegan a absurdos extremos, sobre todo tratándose de formalidades -muchas veces salvables o insignificantes-cuya omisión no tendrían por qué deslegitimar la realidad de una operación con incidencia tributaria (bien sea para el crédito fiscal del IGV, gasto o costo para fines del Impuesto a la Renta, Reintegros Tributarios propios de regímenes preferenciales, Devoluciones, Saldos a Favor, Depreciaciones, entre otros derechos inherentes según el rubro o sector económico).

4. ¿El deudor tributario es responsable del incumplimiento de terceros?, ¿incluso del propio accionar administrativo fiscalizador?

Las deficiencias e incumplimientos descritos, claramente escapan a la esfera o poder de decisión, mando o actuación del deudor tributario fiscalizado[2]. O peor aún, en un accionar laxo[3], el Fisco omite realizar correctamente las acciones de control, como son los cruces de información o, simplemente no los concreta observando los debidos causes procedimentales, vulnerando con ello, los principios de verdad material[4], legalidad, debido procedimiento, entre otros; poniendo además en riesgo la validez del procedimiento administrativo hacendístico de control llevado a cabo, toda vez que inmersos en vicios, la nulidad de los actuados se encuentra latente a ser deducida durante la etapa de litigio tributario, cual espada de Damocles (con lo cual, el propio Estado en paralelo quebrantaría otros preceptos administrativos – constitucionales, como son los de celeridad y economía procedimental[5]).

Ergo, sobre lo último, sería el propio Estado quien con una actuación administrativa irregular irrogaría mayores costos para el mismo, tal como recientemente se ha podido advertir en el caso los intereses moratorios exorbitantes debido a la inacción de la administración fiscal y de los órganos administradores de justicia de resolver las controversias tributarias (haciendo un parangón, incluso, recientemente el Tribunal Constitucional y el propio Poder Judicial se han pronunciado sobre el plazo razonable de las actuaciones jurisdiccionales, inclusive existe una audiencia de control de plazos).

5. Sobre el estado de la cuestión: ¿cuál ha venido siendo la posición del Tribunal Fiscal?

En esos casos, en los que además in limine (generando un innecesario y perverso riesgo tributario) no se puede presumir la mala fe de los deudores tributarios en sus relaciones negociales, el Tribunal Fiscal en reiteradas resoluciones, como son las RTF 5352-2-2016, 1989-4-2002, 04343-2-2003 477-1-2003, 1129-2-2003, 2183-3-2003, 2071-4-96, 6582-2-2002 y 2259-2-2003 y otras, ha establecido como líneas directrices que omisiones, falencias, deficiencias, imputables a terceros, no pueden servir de basamento para presumir de plano que el sujeto fiscalizado ha estructurado operaciones no reales. Con mayor énfasis aún, el citado colegiado ha señalado que para sustentar un reparo la autoridad tributaria debe probarlas de lo contrario, igualmente entramos al plano de la nulidad.

Quedan claro, que estos criterios son sumamente saludables y dan una luz de esperanza a los deudores tributarios, dado que por un lado evitan un contexto de indefensión del administrado (sobre todo teniendo en cuenta que el caso peruano se caracteriza por la dispersidad normativa fiscal) y por otro, equilibra la siempre asimétrica relación Fisco – Administrado, la cual partiendo el contexto primigenio (informalidad) se encuentra investida de una serie de “avatares y peculiares circunstancias” que vuelven aún más tensa la predicha relación. A lo que habría que agregar que la informalidad per se no debe perjudicar al agente formal en gran intensidad como se viene visualizando en las fiscalizaciones de obligaciones tributarias.

Finalmente, si bien los criterios expuestos por el Tribunal Fiscal son acertados y van en una línea pro contribuyente, los administrados tampoco pueden dejar de lado observar la diligencia ordinaria y debida en el cumplimiento de sus obligaciones y sobre todo, coberturar sus operaciones (v.g. conservar un mínimo de información y/o documentación), tal como el propio Tribunal Fiscal lo ha señalado en las RTF’s 3708-1-2004, 0120-5-2002, 00120-5-2002 y 03708-1-2004 y otras; criterio obligacional que tiene su basamento positivo en el Código de Comercio del año 1902.

Finiquitamos este análisis, con la idea de buscar un punto de equilibrio en el accionar de la autoridad tributaria frente a los deudores tributarios. Equilibrio que siempre debe tener como prisma directriz el texto constitucional, aunque ello, en el caso peruano, por ahora, pareciera ser una quimera o una aspiración utópica.

[1] Al respecto, resulta del caso traer a colación lo dispuesto por el Tribunal Fiscal en la RTF 0075-1-2006, sobre la apreciación y la valoración conjunta de las pruebas en un caso de OPNR.

[2] Si la tendencia sigue siendo la misma y en aumento, el efecto económico entre los agentes formales seguiría siendo de mayor detrimento, por los costos pecuniarios y horas hombre que significa realizar un excesivo trabajo de control sobre con quienes se contrata (en términos del AED elevados costos de transacción). Además de entorpecer el cada vez más vertiginoso tráfico mercantil el cual, de suyo, además se vienen materializando mediante el uso de las tecnologías de la información (TIC’s), vale decir, en forma digitalizada.

[3] Como en este 2018 el Tribunal Constitucional, pronunciándose sobre las notificaciones de la SUNAT ha establecido el criterio plasmado en el Exp. 07279-2013-PATC-Arequipa.

[4] Al respecto el Tribunal Fiscal en la RTF 6368-1-2003 ha establecido que en un caso de OPNR es necesario que se investiguen todas las circunstancias del caso.

[5] Incluso podríamos hablar de una actuación confiscatoria y por tanto inconstitucional (Exp. 2727-2002-AA/TC) y atentatoria de la Capacidad Contributiva (Exp. 053-2004-PI/TC).

![Dos requisitos para dictar una medida de seguridad: i) que el agente haya realizado un acto previsto como delito; y ii) que del hecho y de la personalidad del agente pueda deducirse un pronóstico de comportamiento futuro que revele una elevada probabilidad de comisión de nuevos delitos [Exp. 8815-2005-PHC/TC, f. j. 6]](https://img.lpderecho.pe/wp-content/uploads/2023/02/palacio-justicia-poder-judicial-PJ-fachada-frontal-corte-LPDerecho-218x150.png)

![Corresponde absolver al padrastro que trata de encubrir a su hijastro en virtud del «grado de afectividad» (El Salvador) [P1201-51-2005]](https://img.lpderecho.pe/wp-content/uploads/2025/07/JUEZ-DOCUMENTO-ESCRITORIO-LPDERECHO-218x150.jpg)

![Cachetear a compañero de trabajo en las instalaciones de la empresa justifica despido (mujer golpeó a su expareja aduciendo que era hostigada sexualmente por él) [Casación 10034-2023, Lima, ff. jj. 15-18]](https://img.lpderecho.pe/wp-content/uploads/2024/04/palacio-de-justicia-fachada-pj-LPDerecho-218x150.jpg)

![La pretensión de nulidad de cosa juzgada fraudulenta no procede contra sentencias emitidas en procesos no contenciosos [Casación 106-2019, Puno]](https://img.lpderecho.pe/wp-content/uploads/2025/10/MAZO-JUEZ-SENTENCIA-PENAL-LPDERECHO-218x150.jpg)

![Ley Orgánica del Registro Nacional de Identificación y Estado Civil (Ley 26497) [actualizada 2025]](https://img.lpderecho.pe/wp-content/uploads/2025/05/Ley-organica-del-registro-nacional-de-identificacion-y-estado-civil1-LPDERECHO-218x150.jpg)

![[VÍDEO] Aplica el «ne bis in idem» en San Valentin: nadie puede ser celado dos veces por el mismo hecho](https://img.lpderecho.pe/wp-content/uploads/2023/02/aplica-principio-ne-bis-in-idem-san-valentin-LPDERECHO-218x150.png)

![Tres elementos para la configuración de la competencia desleal como falta grave [Casación 7377-2023, Junín]](https://img.lpderecho.pe/wp-content/uploads/2024/04/despido-desconcierto-trabajador-laboral-LPDerecho-218x150.jpg)

![Los criterios de apreciación de la prueba ante un tribunal internacional de DD.HH tienen mayor amplitud, pues la determinación de la responsabilidad internacional de un Estado permite mayor flexibilidad en la valoración de la prueba, de acuerdo con las reglas de la lógica y experiencia [“La Última Tentación de Cristo” (Olmedo Bustos y otros) vs. Chile , ff. jj. 50-51]](https://img.lpderecho.pe/wp-content/uploads/2023/01/Logo-LP-con-fondo-guinda-LPDERECHO-218x150.png)

![El principio según el cual «no hay pena sin dolo o culpa» (recogido en el art. 12 del Código Penal de 1991) exige que el actor haya actuado con voluntad de afectar bienes jurídicos (caso Marcelino Tineo Silva) [Exp. 00010-2002-AI/TC, f. j. 62]](https://img.lpderecho.pe/wp-content/uploads/2024/03/tribunal-constitucional-4-LPDerecho-218x150.jpg)

![Código de Ética y Conducta del Tribunal Constitucional [RA 027-2024-P/TC]](https://img.lpderecho.pe/wp-content/uploads/2024/03/tribunal-constitucional-5-LPDerecho-218x150.jpg)

![Constitución Política del Perú [actualizada 2026]](https://img.lpderecho.pe/wp-content/uploads/2025/08/CONSTITUCION-RELEVANTE-Y-ACTUAL-LPDERECHO-218x150.jpg)

![Nuevo Código Procesal Constitucional (Ley 31307) [actualizado 2026]](https://img.lpderecho.pe/wp-content/uploads/2026/02/BANNER-CONSTI-REGLAMENTOS-3-218x150.jpg)

![Reglamento Normativo del Tribunal Constitucional [actualizado 2026]](https://img.lpderecho.pe/wp-content/uploads/2026/02/BANNER-CONSTI-REGLAMENTOS-218x150.jpg)

![Ley de Delitos Informáticos (Ley 30096) [actualizada]](https://img.lpderecho.pe/wp-content/uploads/2024/08/ley-de-delitos-informaticos-ley-30096-actualizada-LPDERECHO-218x150.jpg)

![Código Penal peruano [actualizado 2026]](https://img.lpderecho.pe/wp-content/uploads/2024/05/VENTA-CODIGO-PENAL-LPDERECHO-218x150.jpg)

![Para acceder al crédito fiscal se debe acreditar la trazabilidad plena de las operaciones, no basta solo presentar comprobantes de pago y contratos [Tribunal Fiscal 01654-11-2025]](https://img.lpderecho.pe/wp-content/uploads/2022/07/calculadora-finanzas-cuentas-1-LP-218x150.png)

![Código Penal peruano [actualizado 2026]](https://img.lpderecho.pe/wp-content/uploads/2024/05/VENTA-CODIGO-PENAL-LPDERECHO-324x160.jpg)

![Nombre del año 2026: Año de la Esperanza y el Fortalecimiento de la Democracia [Decreto Supremo 011-2026-PCM]](https://img.lpderecho.pe/wp-content/uploads/2022/12/palacio-gobierno-1-LPDerecho-100x70.png)

![Código Procesal Penal peruano [actualizado 2026]](https://img.lpderecho.pe/wp-content/uploads/2024/02/VENTA-CODIGO-PENAL-BANNER-POST-TAPA-DURA-LPDERECHO-100x70.jpg)

![Código Civil peruano [actualizado 2026]](https://img.lpderecho.pe/wp-content/uploads/2024/05/VENTA-OFICIAL-CODIGO-CIVIL-2024-LPDERECHO-100x70.jpg)

![Código de Ética y Conducta del Tribunal Constitucional [RA 027-2024-P/TC]](https://img.lpderecho.pe/wp-content/uploads/2024/03/tribunal-constitucional-5-LPDerecho-100x70.jpg)

![Código Penal peruano [actualizado 2026]](https://img.lpderecho.pe/wp-content/uploads/2024/05/VENTA-CODIGO-PENAL-LPDERECHO-100x70.jpg)

![Precedente del TC: administración tributaria no debe aplicar intereses moratorios tras vencerse el plazo legal para resolver el recurso administrativo [Expediente 03525-2021-PA/TC]](https://img.lpderecho.pe/wp-content/uploads/2023/02/precedente-del-tc-administracion-tributaria-no-debe-aplicar-intereses-moratorios-tras-vencerse-el-plazo-legal-para-resolver-el-recurso-administrativo-LPDerecho-324x160.jpg)