La Superintendencia Nacional de Aduanas y de Administración Tributaria (Sunat) aprobó el cronograma de vencimientos mensuales de las obligaciones tributarias correspondientes al año 2020, que se iniciará el 14 de febrero próximo.

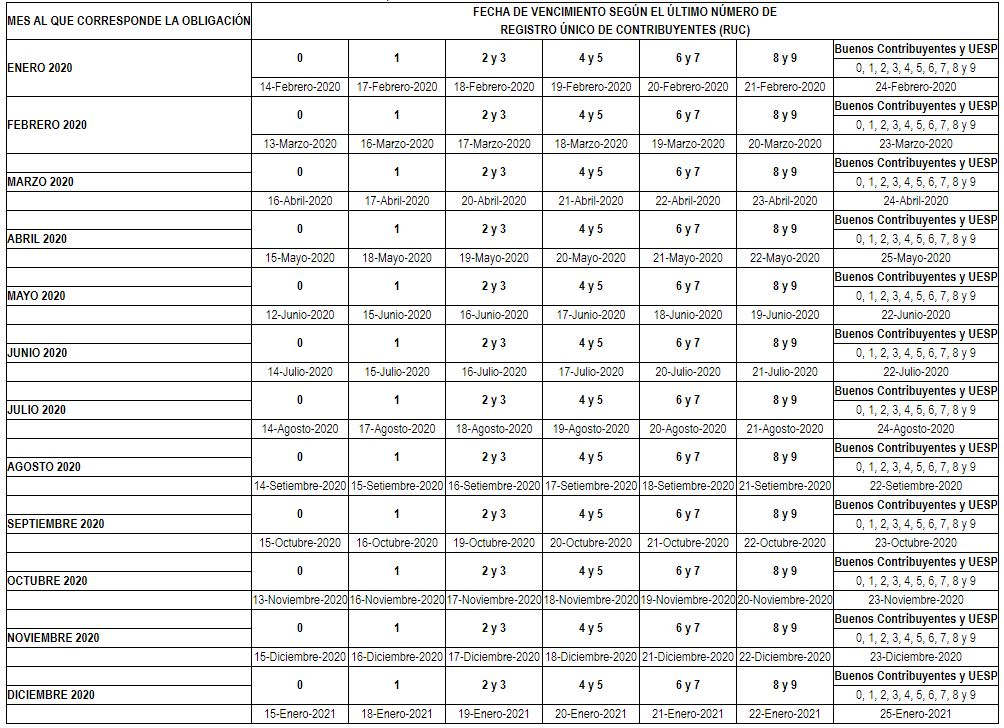

La Resolución de Superintendencia 269-2019/Sunat establece las fechas de vencimiento según el último dígito del RUC, para los tributos de liquidación mensual, cuotas, pagos a cuenta mensuales y tributos retenidos o percibidos; declaraciones de tributos administrados y/o recaudados por la Sunat; así como el impuesto a las transacciones financieras (ITF), de los períodos tributarios de enero a diciembre del año 2020.

Los contribuyentes cuyo último dígito de RUC sea cero (0) serán los que iniciarán el cronograma mensual durante el 2020, entre el 12 y 16 del mes que le corresponda declarar, de acuerdo con el Anexo 1 de la norma.

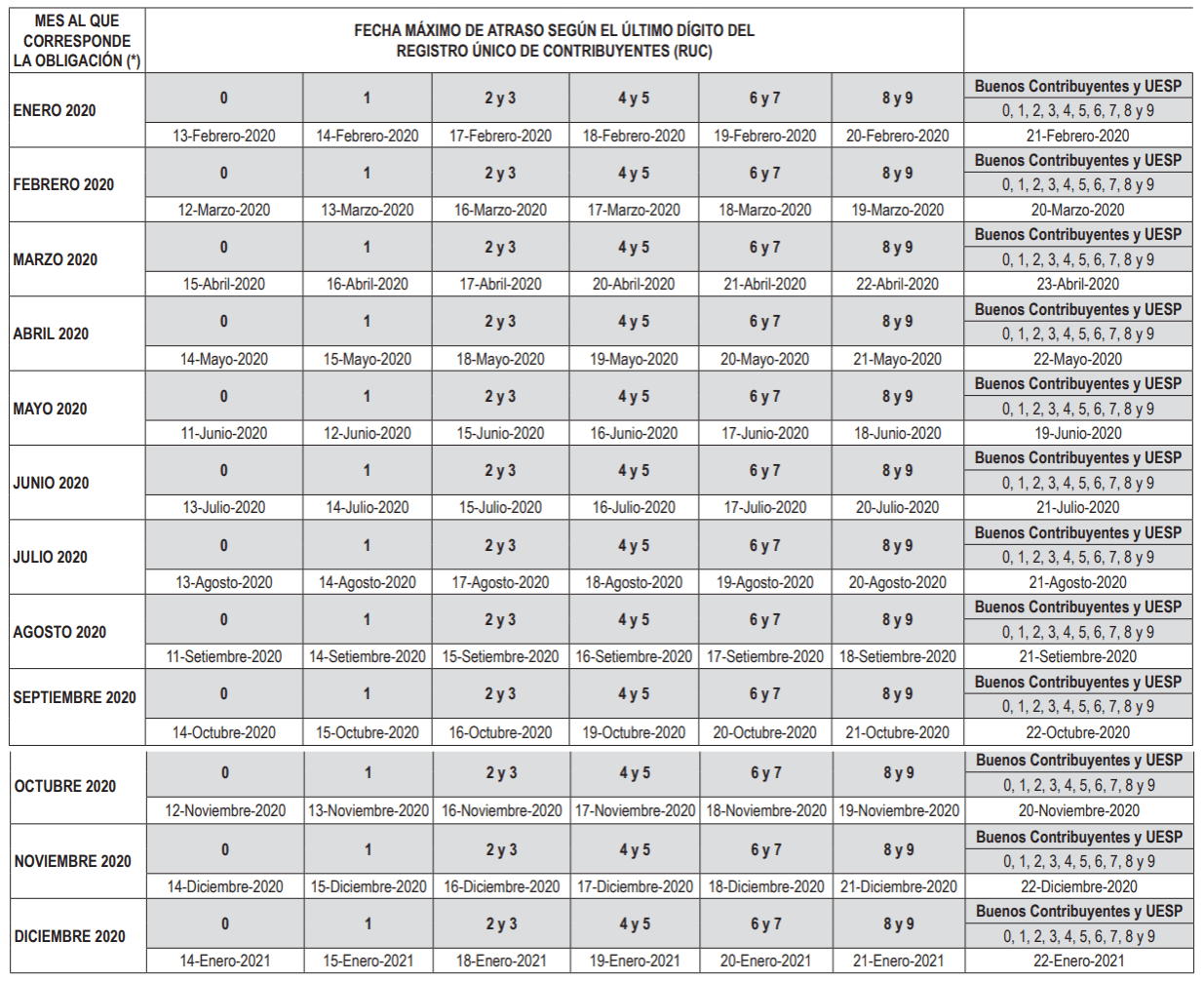

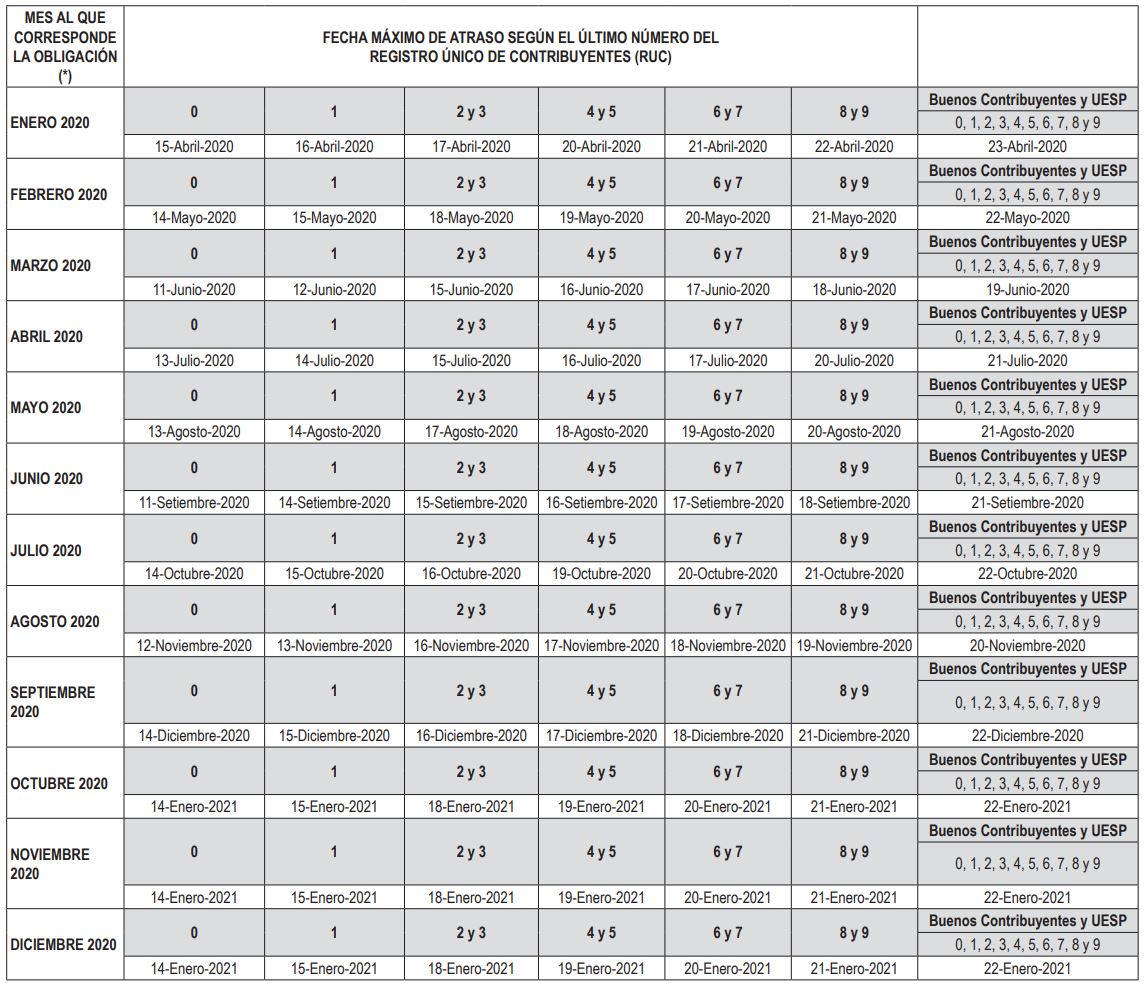

En la resolución también se fijan las fechas máximas de atraso de los registros de ventas e ingresos y de compras electrónicos, que deberá ser tomado en cuenta para los contribuyentes que se encuentren obligados o voluntariamente lleven sus libros de manera electrónica (Anexo 2) y para los obligados a llevar sus libros de manera electrónica a partir del año 2020 (Anexo 3).

Los buenos contribuyentes y las unidades ejecutoras del sector público cuentan con un vencimiento especial, que reconoce el cumplimiento permanente de sus obligaciones y les brinda un mayor número de días para cumplir con presentar sus declaraciones y pagos.

Establecen Cronogramas para el cumplimiento de las obligaciones tributarias mensuales y las fechas máximas de atraso de los registros de ventas e ingresos y de compras llevados de forma electrónica correspondientes al año 2020

RESOLUCIÓN DE SUPERINTENDENCIA Nº 269-2019/SUNAT

ESTABLECEN CRONOGRAMAS PARA EL CUMPLIMIENTO DE LAS OBLIGACIONES TRIBUTARIAS MENSUALES Y LAS FECHAS MÁXIMAS DE ATRASO DE LOS REGISTROS DE VENTAS E INGRESOS Y DE COMPRAS LLEVADOS DE FORMA ELECTRÓNICA CORRESPONDIENTES AL AÑO 2020

CONSIDERANDO:

Que el artículo 29 del Código Tributario, cuyo último texto único ordenado (TUO) fue aprobado por el Decreto Supremo Nº 133-2013-EF y normas modificatorias señala que la SUNAT podrá establecer cronogramas de pagos para que estos se realicen dentro de los seis (6) días hábiles anteriores o seis (6) días hábiles posteriores al día de vencimiento del plazo señalado para el pago y cronogramas de pagos para las retenciones y percepciones a que se refiere el inciso d) del citado artículo;

Que, en ese sentido, es necesario establecer el cronograma para el cumplimiento de la obligación señalada en el párrafo anterior y/o de la declaración correspondiente respecto de los tributos administrados y/o recaudados por la SUNAT, con excepción de aquellos que gravan la importación, correspondientes a los períodos tributarios de enero a diciembre del año 2020, así como disponer que las fechas de vencimiento para el pago del Impuesto a las Transacciones Financieras del año 2020 sean las establecidas en dicho cronograma;

Que, de otro lado, es necesario fijar fechas de vencimiento especial para el cumplimiento de las obligaciones tributarias indicadas en los considerandos precedentes, a cargo de: a) los contribuyentes y responsables incorporados en el Régimen de Buenos Contribuyentes, acorde a lo dispuesto por el literal a) del artículo 4 del Decreto Supremo Nº 105-2003-EF y normas modificatorias, y b) las Unidades Ejecutoras del Sector Público (UESP) que tengan la calidad de contribuyentes y/o responsables de los tributos administrados y/o recaudados por la SUNAT a efectos que puedan consolidar la información a nivel nacional necesaria para cumplir con aquellas obligaciones;

Que, por su parte, el numeral 16 del artículo 62 del Código Tributario faculta a la SUNAT a establecer los plazos máximos de atraso en los que se deberán registrar las operaciones en los libros y registros contables u otros libros y registros exigidos por las leyes, reglamentos o resolución de superintendencia, vinculados a asuntos tributarios;

Que el numeral 7.1. del artículo 7 y el numeral 12.1 del artículo 12 de la Resolución de Superintendencia Nº 286-2009/SUNAT y normas modificatorias, el literal a) del artículo 6 de la Resolución de Superintendencia Nº 066-2013/SUNAT y normas modificatorias y el inciso a) de los artículos 7 y 12 de la Resolución de Superintendencia Nº 379-2013/SUNAT y normas modificatorias señalan que los sujetos que se incorporen o afilien al Sistema de llevado de libros y registros electrónicos (SLE-PLE), los sujetos que obtengan la calidad de generadores en el Sistema de llevado de los registros de ventas e ingresos y de compras electrónicos en SUNAT Operaciones en Línea (SLE-PORTAL) y los que se encuentren obligados a llevar los últimos registros antes mencionados de forma electrónica, optando por el SLE-PLE o el SLE-PORTAL, respectivamente, deben consignar sus operaciones en los registros de ventas e ingresos y de compras electrónicos teniendo en cuenta el plazo máximo de atraso fijado, para tal efecto, por la SUNAT mediante resolución de superintendencia;

Que, en virtud a la facultad establecida en el numeral 16 del artículo 62 del Código Tributario, se considera conveniente fijar para el año 2020 las fechas máximas de atraso de los registros de ventas e ingresos y de compras electrónicos, considerando la oportunidad en que se deben presentar las declaraciones mensuales, teniendo en cuenta que los contribuyentes y responsables incorporados en el Régimen de Buenos Contribuyentes y las UESP tienen un plazo especial para presentar la declaración mensual;

Que al amparo del numeral 3.2 del artículo 14 del “Reglamento que establece disposiciones relativas a la publicidad, publicación de proyectos normativos y difusión de normas legales de carácter general”, aprobado por el Decreto Supremo Nº 001-2009-JUS y normas modificatorias, no se prepublica la presente resolución por considerar que ello resulta innecesario, toda vez que los cronogramas propuestos solo establecen la fecha hasta la cual debe cumplirse con la declaración y el pago de las obligaciones tributarias de vencimiento mensual administradas y/o recaudadas por la SUNAT actualmente vigentes, distintas a los que gravan la importación, conforme a lo establecido en el artículo 29 del Código Tributario y las fechas máximas de atraso para el llevado de los registros de ventas e ingresos y de compras electrónicos correspondientes al año 2020;

En uso de las facultades conferidas por el artículo 29 y el numeral 16 del artículo 62 del Código Tributario; el artículo 10 del Texto del Nuevo Régimen Único Simplificado aprobado por el Decreto Legislativo Nº 937 y normas modificatorias; el artículo 30 de la Ley del Impuesto General a las Ventas e Impuesto Selectivo al Consumo, cuyo TUO fue aprobado por el Decreto Supremo Nº 055-99-EF y normas modificatorias; el artículo 79 de la Ley del Impuesto a la Renta, cuyo TUO fue aprobado por el Decreto Supremo Nº 179-2004-EF y normas modificatorias; el artículo 7 de la Ley Nº 28424, Ley que crea el Impuesto Temporal a los Activos Netos (ITAN) y normas modificatorias; el artículo 7 del Reglamento del ITAN, aprobado por el Decreto Supremo Nº 025-2005-EF; el artículo 17 de la Ley Nº 28194, Ley para la lucha contra la evasión y para la formalización de la economía, cuyo TUO fue aprobado por el Decreto Supremo Nº 150-2007-EF y normas modificatorias; el artículo 5 y la tercera disposición complementaria final del Reglamento de la Ley Nº 29741 que crea el Fondo Complementario de Jubilación Minera, Metalúrgica y Siderúrgica, aprobado por el Decreto Supremo Nº 006-2012-TR y normas modificatorias; el literal a) del artículo 4 del Decreto Supremo Nº 105-2003-EF y normas modificatorias; el artículo 11 del Decreto Legislativo Nº 501, Ley General de la SUNAT y normas modificatorias; el artículo 5 de la Ley Nº 29816, Ley de Fortalecimiento de la SUNAT y normas modificatorias, y el inciso o) del artículo 8 del Reglamento de Organización y Funciones de la SUNAT, aprobado por Resolución de Superintendencia Nº 122-2014/SUNAT y normas modificatorias;

SE RESUELVE:

Artículo 1.- CRONOGRAMA PARA LA DECLARACIÓN Y PAGO DE TRIBUTOS DE LIQUIDACIÓN MENSUAL, CUOTAS, PAGOS A CUENTA MENSUALES Y TRIBUTOS RETENIDOS O PERCIBIDOS

Los deudores tributarios deben cumplir con realizar el pago de los tributos de liquidación mensual, cuotas, pagos a cuenta mensuales y tributos retenidos o percibidos, así como con presentar las declaraciones relativas a los tributos a su cargo administrados y/o recaudados por la SUNAT, correspondientes a los períodos tributarios de enero a diciembre del año 2020, de acuerdo con el cronograma detallado en el anexo I.

Artículo 2.- CRONOGRAMA PARA LOS BUENOS CONTRIBUYENTES Y LAS UNIDADES EJECUTORAS DEL SECTOR PÚBLICO (UESP)

Los contribuyentes y responsables incorporados en el Régimen de Buenos Contribuyentes y las UESP deben cumplir con las obligaciones tributarias a que se refiere el artículo 1, correspondientes a los períodos tributarios de enero a diciembre del año 2020, hasta las fechas previstas en la última columna del cronograma detallado en el anexo I.

Artículo 3.- CRONOGRAMA PARA LA DECLARACIÓN Y PAGO DEL IMPUESTO A LAS TRANSACCIONES FINANCIERAS (ITF)

3.1. De la declaración y el pago

Los agentes de retención o percepción del ITF y los contribuyentes de dicho impuesto deben presentar la declaración jurada de las operaciones en las que hubieran intervenido, realizadas en cada período tributario, y efectuar el pago de acuerdo con el cronograma detallado en el anexo I, conforme a lo dispuesto en los artículos 1 o 2, según corresponda, con excepción de lo previsto en el párrafo 3.2.

3.2. De la declaración y pago de las operaciones a que se refiere el inciso g) del artículo 9 de la Ley Nº 28194

Tratándose de las operaciones gravadas con el ITF a que se refiere el inciso g) del artículo 9 de la Ley Nº 28194, Ley para la lucha contra la evasión y para la formalización de la economía, cuyo texto único ordenado fue aprobado por el Decreto Supremo Nº 150-2007-EF y normas modificatorias, la declaración y el pago de dicho impuesto se debe realizar en la misma oportunidad en que se presenta la declaración anual del Impuesto a la Renta del ejercicio gravable en el cual se realizaron dichas operaciones, de acuerdo con lo que se establezca mediante resolución de superintendencia.

Artículo 4.- DE LAS FECHAS MÁXIMAS DE ATRASO DE LOS REGISTROS DE VENTAS E INGRESOS Y DE COMPRAS ELECTRÓNICOS – ENERO A DICIEMBRE 2020

4.1. Las fechas máximas de atraso contenidas en el anexo II “CRONOGRAMA TIPO A – FECHA MÁXIMA DE ATRASO DE LOS REGISTROS DE VENTAS E INGRESOS Y DE COMPRAS ELECTRÓNICOS (SEAN GENERADOS MEDIANTE EL SLE-PLE O EL SLE-PORTAL)” se aplican a:

a) Los sujetos que al 31 de diciembre de 2019:

i. Hayan sido incorporados al SLE-PLE, sea que dicha incorporación se hubiera originado en una designación expresa como sujeto obligado o en aplicación de lo dispuesto en el artículo 4 de la Resolución de Superintendencia Nº 286-2009/SUNAT y normas modificatorias.

ii. Estén obligados a llevar los registros de manera electrónica en aplicación de lo dispuesto en los numerales 2.1., 2.2., 2.3., 2.4., 2.5. y 2.6. del artículo 2 de la Resolución de Superintendencia Nº 379-2013/SUNAT y normas modificatorias.

iii. Estén afiliados al SLE-PLE.

iv. Hubieran obtenido la calidad de generador en el SLE-PORTAL.

b) Los sujetos que, a partir del 1 de enero de 2020, no estando comprendidos en los supuestos de los numerales 2.4. y 2.6. del artículo 2 de la Resolución de Superintendencia Nº 379-2013/SUNAT y normas modificatorias:

i. Se afilien al SLE-PLE.

ii. Obtengan la calidad de generador en el SLE-PORTAL.

4.2. Las fechas máximas de atraso contenidas en el anexo III “CRONOGRAMA TIPO B – FECHA MÁXIMA DE ATRASO DE LOS REGISTROS DE VENTAS E INGRESOS Y DE COMPRAS ELECTRÓNICOS (SEAN GENERADOS MEDIANTE EL SLE-PLE O EL SLE-PORTAL)” se aplican a:

a) Los sujetos comprendidos en los numerales 2.4. y 2.6. del artículo 2 de la Resolución de Superintendencia Nº 379-2013/SUNAT y normas modificatorias que, a partir del 1 de enero de 2020, estén obligados a llevar los registros de ventas e ingresos y de compras electrónicos por las actividades u operaciones realizadas desde dicha fecha.

b) Los sujetos incorporados en el SLE-PLE durante el año 2020 por haber sido designados como principales contribuyentes.

Artículo 5.- DE LAS FECHAS MÁXIMAS DE ATRASO DE LOS REGISTROS DE VENTAS E INGRESOS Y DE COMPRAS ELECTRÓNICOS – ENERO A DICIEMBRE 2020 PARA LOS BUENOS CONTRIBUYENTES Y LAS UESP

Las fechas máximas de atraso señaladas en la última columna de los cronogramas que obran en los anexos II y III son aplicables a los contribuyentes y responsables incorporados en el Régimen de Buenos Contribuyentes y a las UESP.

DISPOSICIÓN COMPLEMENTARIA FINAL

Única.- Vigencia

La presente resolución entra en vigencia al día siguiente de su publicación.

Regístrese, comuníquese y publíquese.

CLAUDIA SUÁREZ GUTIÉRREZ

Superintendenta Nacional

ANEXO I*

TABLA DE VENCIMIENTOS PARA LAS OBLIGACIONES TRIBUTARIAS DE VENCIMIENTO MENSUAL, CUYA RECAUDACIÓN EFECTÚA LA SUNAT

* Incluye vencimientos para el pago del Impuesto a las Transacciones Financieras

NOTA: EN CADA CASILLA SE INDICA: EN LA PARTE SUPERIOR EL ÚLTIMO DÍGITO DEL NÚMERO DE RUC, Y EN LA PARTE INFERIOR EL DÍA CALENDARIO CORRESPONDIENTE AL VENCIMIENTO

UESP: UNIDADES EJECUTORAS DEL SECTOR PÚBLICO NACIONAL

ANEXO II

CRONOGRAMA TIPO A FECHA MÁXIMA DE ATRASO DE LOS REGISTROS DE VENTAS E INGRESOS Y DE COMPRAS ELECTRÓNICOS (SEA GENERADO MEDIANTE EL SLE-PLE O EL SLE-PORTAL)

Aplicable para contribuyentes que se encuentran obligados o que voluntariamente llevan sus libros de manera electrónica

ENERO A DICIEMBRE 2020

NOTA: EN CADA CASILLA SE INDICA

EN LA PARTE SUPERIOR EL ÚLTIMO DÍGITO DEL NÚMERO DE RUC, Y EN LA PARTE INFERIOR EL DÍA CALENDARIO CORRESPONDIENTE AL VENCIMIENTO

(*) En el caso del Registro de Compras se refiere al mes al que corresponde el registro de operaciones según las normas de la materia. En el caso del Registro de Ventas e Ingresos se refiere al mes en que se emite el comprobante de pago respectivo

ANEXO III

CRONOGRAMA TIPO B

FECHA MÁXIMA DE ATRASO DE LOS REGISTROS DE VENTAS E INGRESOS Y DE COMPRAS ELECTRÓNICOS (SEA GENERADO MEDIANTE EL SLE-PLE O EL SLE-PORTAL)

Aplicable para contribuyentes obligados a llevar sus libros en forma electrónica a partir del año 2020

ENERO A DICIEMBRE 2020

NOTA: EN CADA CASILLA SE INDICA:

EN LA PARTE SUPERIOR EL ÚLTIMO DÍGITO DEL NÚMERO DE RUC, Y EN LA PARTE INFERIOR EL DÍA CALENDARIO CORRESPONDIENTE AL VENCIMIENTO

(*) En el caso del Registro de Compras se refiere al mes al que corresponde el registro de operaciones según las normas de la materia.

En el caso del Registro de Ventas e Ingresos se refiere al mes en que se emite el comprobante de pago respectivo

![El método Widmark no determina de manera absoluta el estado de conciencia de una persona después de haber consumido licor; siendo importante, para determinar el real estado, evaluar el comportamiento de la persona [Casación 2199-2022, Puno, f. j. 3.4]](https://img.lpderecho.pe/wp-content/uploads/2024/05/Pericia-de-alcoholemia-LPDerechoPericia-de_-218x150.jpg)

![Martín Vizcarra: TC declara infundada demanda de amparo contra su inhabilitación política [Expediente 01716-2024-PA/TC]](https://img.lpderecho.pe/wp-content/uploads/2025/06/VIZCARRA-TC-LPDERECHO-218x150.jpg)

![Se puede hacer un control oficioso de un acto ineficaz (apoderado vendió bien del poderdante cuando este ya había muerto) [Expediente 00211-2018-0-0905-JR-CI-01]](https://img.lpderecho.pe/wp-content/uploads/2023/01/testamento-firma-sucesion-bienes-matrimonio-casa-civil-contrato-LPDerecho-218x150.png)

![Registrador debe respetar la voluntad del testador fallecido en sucesión testamentaria [Resolución 0967 2025-Sunarp-TR]](https://img.lpderecho.pe/wp-content/uploads/2024/04/notario-civil-casa-matrimonio-documento-acta-sello-testamento-heredero-union-divorcio-LPDerecho-218x150.jpg)

![Ley Orgánica del Registro Nacional de Identificación y Estado Civil (Ley 26497) [actualizada 2025]](https://img.lpderecho.pe/wp-content/uploads/2025/05/Ley-organica-del-registro-nacional-de-identificacion-y-estado-civil1-LPDERECHO-218x150.jpg)

![Invalidez del matrimonio: ¿cuáles son las causas para su nulidad o anulabilidad? [ACTUALIZADO 2025] La invalidez del matrimonio en el Código Civil peruano](https://img.lpderecho.pe/wp-content/uploads/2021/04/La-invalidez-del-matrimonio-en-el-Codigo-Civil-peruano-LP-218x150.png)

![¿Quieres casarte? Conoce los impedimentos matrimoniales regulados en el Código Civil [ACTUALIZADO 2025] Los impedimentos matrimoniales en el Código Civil peruano](https://img.lpderecho.pe/wp-content/uploads/2021/04/Los-impedimentos-matrimoniales-en-el-Codigo-Civil-peruano-LP-218x150.png)

![Matrimonio: ¿qué es la separación de patrimonios? [ACTUALIZADO 2025] separacion-patrimonios-codigo-civil-LPDERECHO](https://img.lpderecho.pe/wp-content/uploads/2021/07/separacion-patrimonios-codigo-civil-LPDERECHO-218x150.png)

![Sunafil puede sancionar la desnaturalización de contratos incluso si ya terminó el vínculo laboral [Resolución 0484-2025-Sunafil/TFL-Primera Sala]](https://img.lpderecho.pe/wp-content/uploads/2024/03/sunafil-fachada-LPDerecho-218x150.jpg)

![Variar el título de imputación de cómplice primario a autor en la sentencia de vista altera todo lo discutido a lo largo del proceso, sin permitir que el favorecido modifique su estrategia de defensa, situación que afecta, de forma flagrante su derecho de defensa y el principio de correlación entre lo acusado y lo condenado [Exp. 02418-2023-PHC/TC]](https://img.lpderecho.pe/wp-content/uploads/2024/04/mazo-justicia-juez-jueza-defensa-civil-penal-juicio-LPDerecho-218x150.jpg)

![La Constitución no puede ser objeto de una evaluación de validez material porque no existe una norma superior sobre ella que determine sus contenidos mínimos [Exp. 014-2003-AI/TC, f. j. 17]](https://img.lpderecho.pe/wp-content/uploads/2023/01/Logo-LP-con-fondo-guinda-LPDERECHO-218x150.png)

![Aprueban TUPA del Indecopi [Decreto Supremo 088-2025-PCM]](https://img.lpderecho.pe/wp-content/uploads/2025/02/indecopi-fachada-colegio-LPDerecho-218x150.jpg)

![Destituyen a jueza de paz por resolver un proceso de tenencia de menores e intervenir en transferencias de propiedad y posesión [Investigación Definitiva 153-2021-Cusco]](https://img.lpderecho.pe/wp-content/uploads/2024/12/Portada-web-jueza-prueba-grafotecnica-lp-derecho-218x150.jpg)

![Reglamento de la Ley 30364 (Decreto Supremo 009-2016-MIMP) [actualizado 2025]](https://img.lpderecho.pe/wp-content/uploads/2024/07/Reglamento-de-la-Ley-30364-LPDERECHO-218x150.jpg)

![Código Procesal Penal peruano [actualizado 2025]](https://img.lpderecho.pe/wp-content/uploads/2024/02/VENTA-CODIGO-PENAL-BANNER-POST-TAPA-DURA-LPDERECHO-218x150.jpg)

![Reglamento sobre encuestas electorales durante los procesos electorales [Resolución 0107-2025-JNE]](https://img.lpderecho.pe/wp-content/uploads/2025/05/REGLAMENTO-ENCUESTAS-ELECTORALES-LPDERECHO-1-218x150.jpg)

![Diseño de la cédula de sufragio para la Consulta Popular de Revocatoria del Mandato de Autoridades Municipales 2025 [Resolución Jefatural 000031-2025-JN/ONPE]](https://img.lpderecho.pe/wp-content/uploads/2025/05/DISENO-CELULA-SUFRAGIO-REVOCATORIA-LPDERECHO-218x150.jpg)

![[VIDEO] Juez propone que todos los delitos se tramiten en unidades de flagrancia, sin excepción](https://img.lpderecho.pe/wp-content/uploads/2025/05/DELITOS-PLANTEA-TABOA-LPDERECHO-218x150.jpg)

![[VIDEO] Hay jueces que rechazan cautelares porque «el caso es complejo», advierte Giovanni Priori en LP](https://img.lpderecho.pe/wp-content/uploads/2025/05/JUECES-RECHAZAN-CAUTELARES-GIOVANNI-LPDERECHO-218x150.jpg)

![[VIDEO] Pedro Castillo podría buscar asilo político si enfrenta el juicio en libertad, advierten Benji Espinoza y Elio Riera](https://img.lpderecho.pe/wp-content/uploads/2025/05/PEDRO-CASTILLO-ASILO-ABOGADOS-LPDERECHO-218x150.jpg)

![Destituyen a juez de paz que emitió un acta de constatación de posesión de un terreno a favor de su cuñada [Investigación Definitiva 10-2023-Sullana]](https://img.lpderecho.pe/wp-content/uploads/2024/11/Portada-web-juez-resolucion-ocultar-218x150.jpg)

![Código Penal peruano [actualizado 2025]](https://img.lpderecho.pe/wp-content/uploads/2024/05/VENTA-CODIGO-PENAL-LPDERECHO-324x160.jpg)

![Código Civil peruano [actualizado 2025]](https://img.lpderecho.pe/wp-content/uploads/2024/05/VENTA-OFICIAL-CODIGO-CIVIL-2024-LPDERECHO-100x70.jpg)

![Abonar en total 800 soles a través de pequeñas transferencias por Yape (de entre 5 y 50 soles) como propinas para la compra de hamburguesas, entre otros gastos no esenciales, no constituye pago de alimentos [Exp. 6839-2023-25]](https://img.lpderecho.pe/wp-content/uploads/2025/04/Giammpol-Taboada-Pilco-LPDerecho-100x70.png)

![Código Procesal Penal peruano [actualizado 2025]](https://img.lpderecho.pe/wp-content/uploads/2024/02/VENTA-CODIGO-PENAL-BANNER-POST-TAPA-DURA-LPDERECHO-100x70.jpg)

![Invalidez del matrimonio: ¿cuáles son las causas para su nulidad o anulabilidad? [ACTUALIZADO 2025] La invalidez del matrimonio en el Código Civil peruano](https://img.lpderecho.pe/wp-content/uploads/2021/04/La-invalidez-del-matrimonio-en-el-Codigo-Civil-peruano-LP-324x160.png)

![¿Quieres casarte? Conoce los impedimentos matrimoniales regulados en el Código Civil [ACTUALIZADO 2025] Los impedimentos matrimoniales en el Código Civil peruano](https://img.lpderecho.pe/wp-content/uploads/2021/04/Los-impedimentos-matrimoniales-en-el-Codigo-Civil-peruano-LP-100x70.png)

![Código Penal peruano [actualizado 2025]](https://img.lpderecho.pe/wp-content/uploads/2024/05/VENTA-CODIGO-PENAL-LPDERECHO-100x70.jpg)

![Invalidez del matrimonio: ¿cuáles son las causas para su nulidad o anulabilidad? [ACTUALIZADO 2025] La invalidez del matrimonio en el Código Civil peruano](https://img.lpderecho.pe/wp-content/uploads/2021/04/La-invalidez-del-matrimonio-en-el-Codigo-Civil-peruano-LP-100x70.png)

![PJ aprueba la realización del XI Pleno Jurisdiccional Supremo Laboral y Previsional [RA 000032-2024-P-PJ]](https://img.lpderecho.pe/wp-content/uploads/2023/02/palacio-justicia-poder-judicial-PJ-fachada-documento-generico-resolucion-administrativa-LPDerecho-324x160.png)