Sumario: 1. Introducción; 2. Tributos, tasas, contribuciones e ingresos parafiscales; 3. Tributos a cargo del empleador; 4. Deducciones en la renta de tercera categoría; 5;. Presunciones laborales de la Sunat; 6. Conclusiones.

1. Introducción

Tenemos que tener presente que actualmente la Superintendencia Nacional de Aduanas y de Administración Tributaria (SUNAT) está realizando inspecciones constantes en materia de conceptos entregados al personal y el cumplimiento de obligaciones derivadas de la relación laboral.

En el tema de tributación laboral se incluye a todo lo relacionado con los tributos y aportaciones que recaen sobre la empresa empleadora. En relación a esto, la SUNAT tiene como eje: a) Determinar si los trabajadores deben o no estar en planilla; b) Verificar si los conceptos pueden o no ser remunerativos (importante para fiscalización de EsSalud); c) Evaluación de los gastos laborales.

2. Tributos, tasas, contribuciones e ingresos parafiscales

Un tributo puede ser definido como «(…) es un mecanismo que provee de ingresos dinerarios al Estado (…) provee los bienes y servicios que procuran satisfacer las demandas sociales de primera (defensa nacional, orden interno, etcétera) y segunda generación (servicio de salud y educación)» [1]. Esta definición desde el punto de vista de las finanzas públicas permite entender la protección especial de algunos beneficios sociales, como lo veremos más adelante.

Como sabemos hay distintos tipos de tributos reconocidos en nuestra legislación, como son los impuestos, las tasas y contribuciones.

Un impuesto es el tributo cuyo cumplimiento no origina una contraprestación directa a favor del contribuyente por parte del Estado, así lo define el literal a de la norma II del Título Preliminar del Código Tributario. Las rentas son el mejor ejemplo de impuestos. Para los casos de una empresa en el Perú, tendrá que asumir el pago de la renta de tercera categoría.

La contribución, por su parte, es el tributo cuya obligación tiene como hecho generador beneficios derivados de la realización de obras públicas o de actividades estatales.

En el literal c de la norma II del Título Preliminar del Código Tributario se establece que la tasa es un tributo que tiene como hecho generador la prestación efectiva por el Estado de un servicio público individualizado en el contribuyente.

Sin perjuicio de lo anterior, cuando hacemos referencia a los tributos laborales trataremos aquellos impuestos que tengan vinculación con el contrato de trabajo, es decir a las rentas.

Inscríbete aquí Más información

2.1 Ingresos parafiscales

Por otro lado, para terminar de comprender el tipo de tributación que realizan las empresas en el marco de la relación laboral, debemos atender al concepto del ingreso parafiscal.

Un ingreso parafiscal no es propiamente un tributo, pero cumple con contener todas sus características (incluso su método de recaudación). Así, como lo acota la doctrina, es el Códigor Tributario el cual estableció que los ingresos parafiscales tienen naturaleza tributaria.

Un ejemplo claro, tal como se suele mencionar, son las aportaciones que financian los sistemas de seguridad social en materia de salud y pensiones.

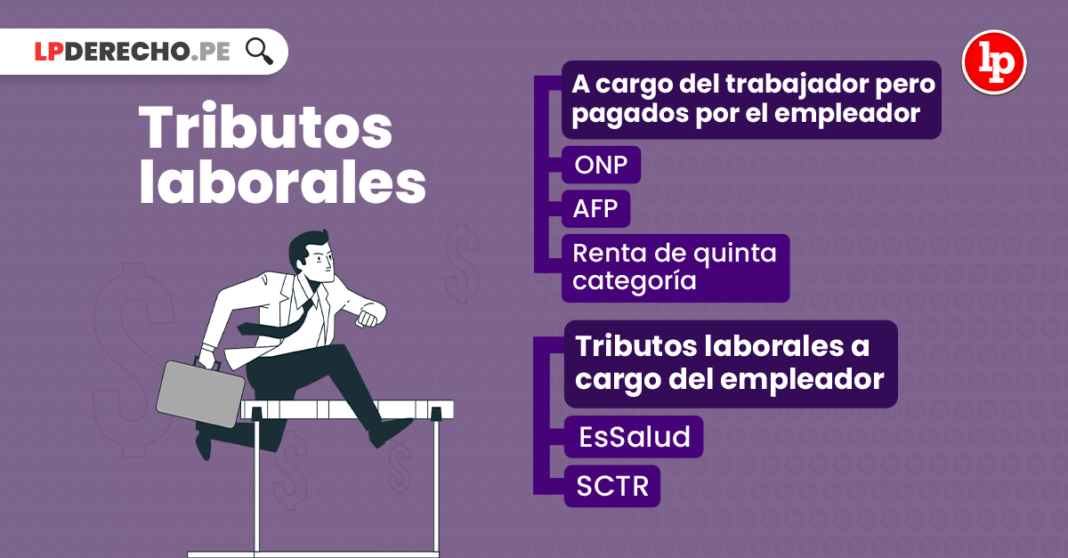

Para un uso práctico y coloquial nos acogeremos a la definición general que empleó Toyama al determinar que “tributos laborales” incluye los conceptos que califican como tributos, «(…) sino también a los aportes que no tienen naturaleza tributaria; esto es, considerar a las aportaciones a las Administradoras de Fondos de Pensiones (en adelante, AFP), Entidades Prestadoras de Salud (en adelante, EPS) y compañías de seguros» [2].

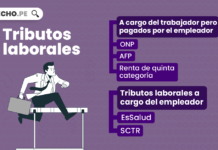

3. Tributos a cargo del empleador

Las obligaciones del pago a cargo del empleador son: el pago de EsSalud, EsSalud del sector agrario, EsSalud pensionista. Además, en caso del seguro complementario de trabajo de riesgo (SCTR); luego, para sectores específicos como el construcción Sencico (solo industria de la construcción) y Senati (para el sector industrial).

3.1 Tributos que deben ser pagados por el empleador

Si bien los tributos como la renta de cuarta o tercera categoría son obligaciones de pago del trabajador, no obstante, quedan a cargo del empleador el pago de estos conceptos ante la SUNAT. Esto se determina como «retención», en ese sentido, será el agente retenedor el empleador. Entre estos son los conceptos del pago del Sistema nacional de pensiones o, si fuera el caso, del Sistema privado de pensiones.

Asimismo, el empleador debe rentener para pagar la renta de quinta categoría del trabajador, si este supera el mínimo establecido en el que se aplica el cobro.

4. Deducciones en la renta de tercera categoría

El artículo 37 de la Ley de impuesto a la renta señala que «A fin de establecer la renta neta de tercera categoría se deducirá de la renta bruta los gastos necesarios para producirla […]». El texto literal de la norma permite a deducción de todo gasto siempre que sea «necesario» para producir renta.

El criterio sobre las deduccciones para la renta que debe pagar el empleador ha variado según las resoluciones del Tribunal Fiscal. Sin embargo, la regla general sigue siendo que los pagos a los trabajadores se puedan considerar como gastos deducibles.

Así, siguiendo la normativa sobre tributación, debemos atender que serán considerados como gastos los conceptos entregados a los trabajadores, aquellos que sean «normales para la actividad» que genera la renta gravada y cumplir con tres criterios centrales: i) razonabilidad en relación con los ingresos del contribuyente; ii) generalidad, esto es, un criterio general, impersonal, abstracto en la entrega de un beneficio; y, iii) nexo de conexión entre el beneficio que se otorga y la generalidad a la que se dirige.

4.1 Gastos de capacitación

Desde el año 2013, para deducir gastos de capacitación de trabajadores no es necesario que: i) cumplan con requisito de generalidad; y ii) no superen el 5% del total de gastos deducidos en el ejercicio.

Pueden calificar como “gastos de capacitación” los programas que otorgan un título profesional, las maestrías y doctorados (inciso k del art. 21 del reglamento de la LIR).

4.2 Gastos recreativos

Eventos: Comidas, festejos y – en general – todo tipo de distracción (fiestas patrias, Navidad, día de la empresa, etc). En ocasiones puede comprender también a la familia del trabajador.

Obsequios: Regalos por día de la madre, navidad y otras celebraciones. Puede deducirse como gasto siempre que se acredite su realización. Por lo general se encuentra afecto alIR de quinta categoría.

Inscríbete aquí Más información

4.3 Liberalidades a favor de trabajadores

Cuando la Compañía otorga al colaborador mayores sumas a las indicadas por las normas legales correspondientes. Dichos montos pueden ser deducibles en tanto se acredite que contribuyen al mantenimiento de la fuente.

No aplica el razonamiento antes indicado si las liberalidades son a favor de accionistas y sus parientes en planilla (incisos n y ñ del artículo 37 de la LIR).

4.4 Gastos por aguinaldos, bonificaciones y gratificaciones a favor del personal

Inciso l) del artículo 37 del Código Tributario serán deducibles L) Los aguinaldos, bonificaciones, gratificaciones y retribuciones que se acuerden al personal, incluyendo todos los pagos que por cualquier concepto se hagan a favor de los servidores en virtud del vínculo laboral existente y con motivo del cese. Estas retribuciones podrán deducirse en el ejercicio fiscal a que correspondan cuando hayan sido pagadas dentro del plazo establecido por el Reglamento con la presentación de la declaración jurada correspondiente a dicho ejercicio.

5. Presunciones laborales de la SUNAT

En este apartado detallaremos la actividad de la SUNAT en el marco de la relación laboral. Así, tal como lo explica el jurista Toyama, la SUNAT tiene la potestad de fiscalizar algunas conductas de los administrados que intenten declarar la realidad de los hechos, como podría ser una relación laboral.

De esta manera la presunción laboral que puede emplear la SUNAT supone que cuando se compruebe que una empresa ha omitido registrar trabajadores en planillas, pero no se cuenta con elementos probatorios para acotarla, se podrá presumir el monto de las remuneraciones y los periodos laborados por el trabajador [3].

6. Conclusiones

El tributo esun mecanismo que provee de ingresos dinerarios al Estado, además, provee los bienes y servicios que procuran satisfacer las demandas sociales.

Un ingreso parafiscal no es propiamente un tributo, pero cumple con contener todas sus características (incluso su método de recaudación).

Las obligaciones del pago a cargo del empleador son: el pago de EsSalud, EsSalud del sector agrario, EsSalud pensionista, entre otros.

[1] Ruiz de Castilla, Francisco (2017) Derecho tributario: temas básicos. Lima: Fondo editorial PUCP.

[2] Toyama, Jorge (2013) Tributos y aportes de trabajo: tributación laboral en Themis revista de Derecho N° 64, p. 197-216.

[3] Toyama, Jorge (2020) El derecho individual del trabajo en el Perú. Lima: Gaceta Jurídica S.A.

Inscríbete aquí Más información

![TC se aparta de la STC Exp. 00413-2021-PHC/TC: No corresponde inaplicar el primer párr. del art. 189 del CP (que sanciona con pena mínima exhorbitante el robo agravado), ya que el legislador es el competente para determinar el quantum de la pena abstracta [Exp. 00350-2023-PHC/TC, f. j. 12]](https://img.lpderecho.pe/wp-content/uploads/2023/01/tribunal-constitucional-fachada-exterior-LPDerecho-218x150.png)

![El Tribunal Superior puede volver a valorar la prueba personal actuada en primera instancia, pero está supeditado a que haya sido entendida o apreciada con manifiesto error o de modo radicalmente inexacto, o que haya sido desvirtuada por pruebas practicadas en segunda instancia [Casación 1045-2022, Arequipa, f. j. 21]](https://img.lpderecho.pe/wp-content/uploads/2025/10/MAZO-ESPOSAS-LIBROS-LPDERECHO-218x150.jpg)

![La exclusión de beneficio de reducción prudencial por responsabilidad restringida en los delitos contra la libertad sexual colisiona con el principio de igualdad ante la ley [Casación 2247-2022, Ica, f. j. 16]](https://img.lpderecho.pe/wp-content/uploads/2025/07/MAZO-BALANZA3-LPDERECHO-218x150.jpg)

![TC se vuelve a apartar de la STC Exp. 00413-2021-PHC/TC: Si se considera que la pena mínima del robo agravado es exhorbitante, es el legislador y no el TC el competente para determinar el quantum de la pena abstracta [Exp. 00215-2024-PHC/TC, f. j. 9]](https://img.lpderecho.pe/wp-content/uploads/2023/03/tribunal-constitucional-fachada-exterior-tc-LPDerecho-218x150.png)

![La sanción del art. 203 del CPC (concluir el proceso sin pronunciamiento sobre el fondo) opera ante la inasistencia de ambas partes a la audiencia de pruebas; sanción que no se aplica si las partes acudieron a las primeras sesiones de la audiencia, aunque posteriormente esta se reprograme por ausencia de las partes [Casación 5538-2019, Lima, ff. jj. 13-18] Poder Judicial](https://img.lpderecho.pe/wp-content/uploads/2021/11/Poder-judicial-palacio-de-justicia-ultimo-minuto-1-LPDerecho-218x150.png)

![Es válido que empresa azucarera despida a trabajador luego de encontrar ½ kg de azúcar en su mochila cuando este salía del trabajo; no se necesita probar quién era el propietario del bien incautado [Cas. Lab. 4600-2023, La Libertad, ff. jj. 7 y 8]](https://img.lpderecho.pe/wp-content/uploads/2024/04/banner-despido-vacaciones-desacanso-horas-libres-feriado-trabajador-formal-LPDerecho-218x150.jpg)

![Ley Orgánica del Registro Nacional de Identificación y Estado Civil (Ley 26497) [actualizada 2025]](https://img.lpderecho.pe/wp-content/uploads/2025/05/Ley-organica-del-registro-nacional-de-identificacion-y-estado-civil1-LPDERECHO-218x150.jpg)

![[VÍDEO] Aplica el «ne bis in idem» en San Valentin: nadie puede ser celado dos veces por el mismo hecho](https://img.lpderecho.pe/wp-content/uploads/2023/02/aplica-principio-ne-bis-in-idem-san-valentin-LPDERECHO-218x150.png)

![Basta la existencia del adeudo contenido en una resolución administrativa (objeto de cumplimiento) para que surja el deber legal de abonar intereses [Pleno Jurisdiccional Nacional Constitucional y Procesal Constitucional, 2023, p. 33]](https://img.lpderecho.pe/wp-content/uploads/2025/10/ADEUDO-RESOLUCION-ADMINISTRATIVA-LPDERECHO-218x150.jpg)

![Multan a empresa por afirmar sin sustento que producto promocionado «ayudaría a mantener una próstata saludable» [Res. 0272-2025/SDC-Indecopi]](https://img.lpderecho.pe/wp-content/uploads/2026/02/Hombre-medicinas-LPDerecho-218x150.png)

![Crean el Observatorio del Servicio Civil [Resolución 000027-2026-Servir-PE]](https://img.lpderecho.pe/wp-content/uploads/2025/03/SERVIR-3-LPDERECHO-218x150.jpg)

![MTC fija especificaciones técnicas para placas de motos [Resolución Directoral 006-2026-MTC/18]](https://img.lpderecho.pe/wp-content/uploads/2024/11/delivery-moto-lineal-LPDERECHO-218x150.jpg)

![Ley de Delitos Informáticos (Ley 30096) [actualizada]](https://img.lpderecho.pe/wp-content/uploads/2024/08/ley-de-delitos-informaticos-ley-30096-actualizada-LPDERECHO-218x150.jpg)

![Código Penal peruano [actualizado 2026]](https://img.lpderecho.pe/wp-content/uploads/2024/05/VENTA-CODIGO-PENAL-LPDERECHO-218x150.jpg)

![Código Procesal Penal peruano [actualizado 2026]](https://img.lpderecho.pe/wp-content/uploads/2024/02/VENTA-CODIGO-PENAL-BANNER-POST-TAPA-DURA-LPDERECHO-218x150.jpg)

![TUO del Reglamento General de los Registros Públicos (Resolución 126-2012-Sunarp-SN) [actualizado 2026]](https://img.lpderecho.pe/wp-content/uploads/2026/02/TUO-del-Reglamento-general-registros-publicos-LPDerecho-218x150.png)

![Decreto Legislativo del Notariado (Decreto Legislativo 1049) [actualizado 2026]](https://img.lpderecho.pe/wp-content/uploads/2026/02/BANNER-REGLAMENTO-NOTARIAL2-218x150.jpg)

![[VÍDEO] ¿Quieres postular a la Fiscalía? Estas son las preguntas que hacen en las entrevistas](https://img.lpderecho.pe/wp-content/uploads/2021/10/postular-fiscalia-preguntas-entrevista-LP-218x150.jpg)

![Los daños y perjuicios por incumplimiento de obligaciones laborales solo proceden si se prueban los elementos de la responsabilidad civil [Casación 19186-2024, Callao]](https://img.lpderecho.pe/wp-content/uploads/2024/11/contratacion-irregular-de-un-trabajador-LPDERECHO-218x150.jpg)

![Corte IDH condena al Perú por demora injustificada e innecesaria en la ejecución de decisiones judiciales en agravio de un jubilado [caso Cuadra Bravo vs. Perú]](https://img.lpderecho.pe/wp-content/uploads/2025/05/Corte-IDH-fachada-LPDerecho-324x160.jpg)

![Código Penal peruano [actualizado 2026]](https://img.lpderecho.pe/wp-content/uploads/2024/05/VENTA-CODIGO-PENAL-LPDERECHO-100x70.jpg)

![Nombre del año 2026: Año de la Esperanza y el Fortalecimiento de la Democracia [Decreto Supremo 011-2026-PCM]](https://img.lpderecho.pe/wp-content/uploads/2022/12/palacio-gobierno-1-LPDerecho-100x70.png)

![Multan a empresa por afirmar sin sustento que producto promocionado «ayudaría a mantener una próstata saludable» [Res. 0272-2025/SDC-Indecopi]](https://img.lpderecho.pe/wp-content/uploads/2026/02/Hombre-medicinas-LPDerecho-324x160.png)

![TC se vuelve a apartar de la STC Exp. 00413-2021-PHC/TC: Si se considera que la pena mínima del robo agravado es exhorbitante, es el legislador y no el TC el competente para determinar el quantum de la pena abstracta [Exp. 00215-2024-PHC/TC, f. j. 9]](https://img.lpderecho.pe/wp-content/uploads/2023/03/tribunal-constitucional-fachada-exterior-tc-LPDerecho-100x70.png)

![TC se aparta de la STC Exp. 00413-2021-PHC/TC: No corresponde inaplicar el primer párr. del art. 189 del CP (que sanciona con pena mínima exhorbitante el robo agravado), ya que el legislador es el competente para determinar el quantum de la pena abstracta [Exp. 00350-2023-PHC/TC, f. j. 12]](https://img.lpderecho.pe/wp-content/uploads/2023/01/tribunal-constitucional-fachada-exterior-LPDerecho-100x70.png)

![La sanción del art. 203 del CPC (concluir el proceso sin pronunciamiento sobre el fondo) opera ante la inasistencia de ambas partes a la audiencia de pruebas; sanción que no se aplica si las partes acudieron a las primeras sesiones de la audiencia, aunque posteriormente esta se reprograme por ausencia de las partes [Casación 5538-2019, Lima, ff. jj. 13-18] Poder Judicial](https://img.lpderecho.pe/wp-content/uploads/2021/11/Poder-judicial-palacio-de-justicia-ultimo-minuto-1-LPDerecho-100x70.png)

![Corte IDH condena al Perú por demora injustificada e innecesaria en la ejecución de decisiones judiciales en agravio de un jubilado [caso Cuadra Bravo vs. Perú]](https://img.lpderecho.pe/wp-content/uploads/2025/05/Corte-IDH-fachada-LPDerecho-100x70.jpg)

![Multan a empresa por afirmar sin sustento que producto promocionado «ayudaría a mantener una próstata saludable» [Res. 0272-2025/SDC-Indecopi]](https://img.lpderecho.pe/wp-content/uploads/2026/02/Hombre-medicinas-LPDerecho-100x70.png)