El jueves 08 de diciembre se publicó en el diario oficial El Peruano el Decreto Legislativo N° 1258, que modifica la Ley del Impuesto a la Renta, que entró en vigencia el 01 de enero de 2017. A continuación, daremos a conocer lo que todo trabajador dependiente (en planilla) e independiente (Recibos por Honorarios y Contrato Administrativo de Servicios) debe saber para efectuar una correcta deducción de gastos del Impuesto a la Renta (IR), a fin de que pueda: i) pagar cero de IR; ii) aminorar su IR a pagar, o iii) lograr la devolución de lo pagado en exceso durante el ejercicio 2017, de ser el caso.

Lea también: D.L. 1312: Modifican Ley de Impuesto a la Renta

En principio, cabe señalar que el Decreto Legislativo N° 1258 tiene por objeto, entre otros, establecer incentivos para que las personas naturales domiciliadas exijan comprobantes de pago permitiendo la deducción de gastos de las rentas del trabajo.

Lea también: Funcionarios públicos están obligados a declarar bienes, ingresos y rentas

Para lograr dicho objetivo, se ha dispuesto que se le adicione tres (3) UIT a las siete (7) UIT establecidas por año, para ser deducidas del IR, con el fin que los trabajadores dependientes e independientes deduzcan hasta en 10 UIT sus impuestos de cuarta y quinta categoría, respectivamente. Pero ¿esta norma beneficia a todos los trabajadores? La respuesta es negativa, la norma sólo beneficia a algunos trabajadores. Veamos.

Lea también: ¿Qué es el Régimen General del Impuesto a la Renta?

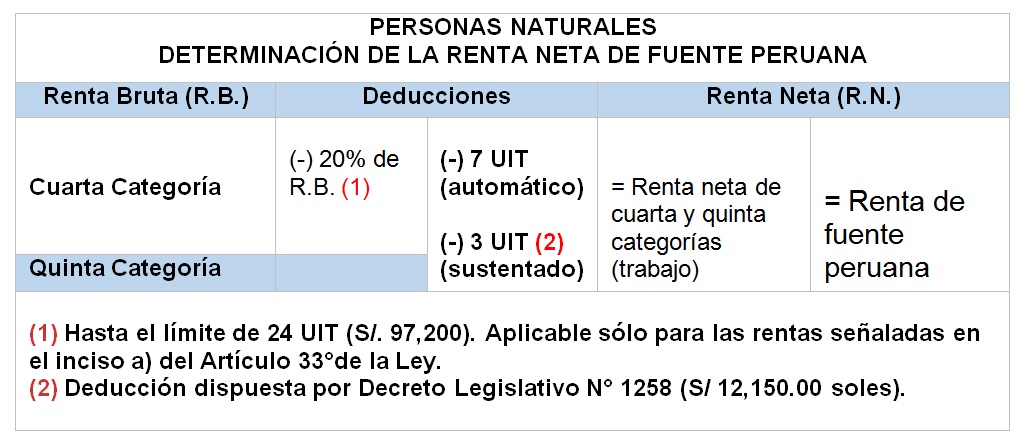

Antes de la publicación del Decreto Legislativo N° 1258, la LIR ya había estableció ciertas deducciones para los trabajadores de cuarta y quinta categoría. Para ambos trabajadores estableció la deducción anual de un monto fijo de siete (7) Unidades Impositivas Unitarias (UIT), para efectos de la determinación de la Renta Neta del Impuesto a la Renta[1]. Únicamente, para los trabajadores de cuarta categoría, se estableció una deducción adicional del 20% de la renta bruta, hasta el límite de 24 UIT[2], para establecer también la renta neta de cuarta categoría.

Lea también: ¿Es funcionario público un asesor presidencial ad honorem?

Ahora, con esta norma, se podrán deducir, además de las deducciones anteriores, determinados gastos que no podrán exceder de tres (3) UIT (S/ 12,150.00 soles) al año. Veamos el siguiente cuadro:

Una vez obtenida la renta neta de trabajo, para determinar el Impuesto a pagar, se le aplicará la tasa (alícuota) respectiva (artículo 53 de la LIR), de acuerdo al siguiente cuadro:

En síntesis, si tenemos en cuenta las deducciones antes descritas, los trabajadores de cuarta categoría que ganen al año menos de S/. 35,438.00 soles[3] (7UIT + 20%), no serán beneficiados con esta norma. De igual forma, los trabajadores de quinta categoría que ganen al año menos de S/. 28,350.00 soles (7 UIT), tampoco serán beneficiados con esta norma. ¿Por qué razón?, porque, en ambos casos, después de las deducciones automáticas dispuestas por la LIR a la renta bruta, no resulta impuesto por pagar.

En ese sentido, para los trabajadores que ganen más de lo expuesto en el párrafo anterior, podrán deducir los gastos indicados en el Decreto Legislativo N° 1258 hasta el límite de tres (3) UIT para efectos de determinar el Impuesto a la Renta.

A. Se podrán deducir como gasto los importes pagados por:

B. Para una correcta deducción se debe tener en cuenta lo siguiente:

- En el caso de los gastos de alquiler (que no esté destinado exclusivamente al desarrollo de actividades que generen rentas de tercera categoría), será necesario presentar a la SUNAT los originales de los recibos de arrendamiento. El monto máximo a deducir es de 30%[4] de la renta convenida. Es de conocimiento público que la mayoría de arrendadores (personas naturales) no emiten recibo de arrendamiento, y los arrendadores no exigen su entrega, con esta medida se busca que ello cambie.

- Se deberá presentar el voucher entregado por el banco para deducir el 100% de los intereses de créditos hipotecarios de primera vivienda.

- En el caso de los médicos y odontólogos será necesario presentar los recibos por honorarios electrónicos que acrediten los servicios por el cuidado de la salud del usuario, la de hijos menores de 18 años, la de hijos mayores de edad con discapacidad, y la del cónyuge o concubina(o) en la parte no reembolsable por seguros. El monto máximo a deducir es de 30%.

- En el caso de contratación de trabajadores del hogar, se deberá presentar el formulario de la SUNAT o el documento virtual para poder deducir las aportaciones a EsSalud. Esta disposición busca también fomentar la formalidad en la contratación de los trabajadores del hogar.

- Mediante Decreto Supremo N° 399-2016-EF, publicado en el diario oficial El Peruano el 31 de diciembre de 2016, el MEF publicó una lista de trece (13) profesiones u oficios cuyos gastos por sus servicios podrán ser deducidos mediante la presentación de los recibos por honorarios electrónicos. Estos son: abogados, analistas de sistemas y computación, arquitectos, enfermeros, entrenadores deportivos, fotógrafos y operadores de cámara, cine y TV, ingenieros, intérpretes y traductores, nutricionistas, obstetras, psicólogos, tecnólogos médicos y veterinarios. Sólo se podrá deducir el 30% de lo que se pague por el servicio de estos profesionales.

- Los trabajadores de quinta categoría, al igual que los de cuarta categoría, deberán presentar declaración jurada de Impuesto a la Renta. Esto debido a que el segundo párrafo del artículo 79° de la LIR fue derogado[5], por lo que, como regla general, los trabajadores de quinta categoría deberán presentar declaración jurada, salvo que el reglamento disponga, vía excepción, que sólo deberán presentar declaración jurada los trabajadores que deseen deducir gastos por las tres (3) UIT adicionales, que es lo más probable.

- Los gastos deben estar sustentados en comprobantes de pago electrónico, no obstante, la SUNAT, mediante resolución de superintendencia, podrá establecer los supuestos en los cuales los gastos podrán ser sustentados con comprobantes de pago que no sean emitidos electrónicamente[6]. Como dijimos líneas arriba, el objeto de esta norma radica en concientizar a la población a solicitar el comprobante de pago cuando adquiere servicios (profesiones u oficios permitidos), teniendo como “incentivo” deducir ese gasto (en la parte permitida) de su impuesto a la renta.

Lea también: D.L. 1315: Modifican diversos artículos del Código Tributario

- Se debe exigir y conservar en buen estado los comprobantes de pago que serán presentarlos a la SUNAT en los primeros meses del 2018, conjuntamente con la Declaración Jurada Anual del Impuesto a la Renta. Recién en ese momento podrán solicitar la devolución del Impuesto a la Renta que hayan pagado de más durante el 2017.

- Los pagos de servicios[7] se deberá realizar utilizando los medios de pago, tales como tarjetas de débito y crédito expedidas en el país, depósitos en cuentas, giros, transferencias de fondos, y otros establecidos en el artículo 5° de la Ley N° 28194 – Ley para la Lucha contra la Evasión y para la Formalización de la Economía y normas modificatorias, independientemente del monto de la contraprestación. Sin embargo, el Ministerio de Economía y Finanzas mediante decreto supremo podrá establecer excepciones a esta obligación.

- Tener en cuenta que no será deducible el gasto sustentado en comprobante de pago emitido por un contribuyente que a la fecha de emisión del comprobante: i) Tenga la condición de no habido, según la publicación realizada por la administración tributaria, salvo que al 31 de diciembre del ejercicio, el contribuyente haya cumplido con levantar tal condición; y, ii) La SUNAT le haya notificado la baja de su inscripción en el Registro Único de Contribuyentes. Se hace necesario que el trabajador sepa la situación tributaria del profesional o técnico que contrata. Para verificar ello se pude ingresar a la página de la SUNAT en “Consulta Ruc” y verificar si el profesional o técnico que contrata está como “no habido” o si tiene de “baja el RUC”.

De los puntos antes expuestos, existen dos aspectos claves para una correcta deducción: i) Requerir comprobantes de pago electrónicos, y ii) Utilizar medios de pago cuando cancele el servicio (artículo 5° de la Ley N° 28194).

En conclusión, si se tiene en cuenta lo antes descrito podrá deducir correctamente los gastos a que hace referencia el Decreto Legislativo N° 1258, concordante con Decreto Supremo N° 399-2016-EF, y obtener la devolución de lo pagado (o descontado) en exceso, de ser el caso.

[1] LIR; Artículo 46º.- De las rentas de cuarta y quinta categorías podrán deducirse anualmente, un monto fijo equivalente a siete (7) Unidades Impositivas Tributarias.

[2] LIR; Artículo 45º.- Para establecer la renta neta de cuarta categoría, el contribuyente podrá deducir de la renta bruta del ejercicio gravable, por concepto de todo gasto, el veinte por ciento (20%) de la misma, hasta el límite de 24 Unidades Impositivas Tributarias. La deducción que autoriza este artículo no es aplicable a las rentas percibidas por desempeño de funciones contempladas en el inciso b) del Artículo 33º de esta ley.

[3] Según el artículo 1° de la Resolución de Superintendencia N° 330-2016/SUNAT, publicada en el diario oficial El Peruano el 31 de diciembre de 2016.

[4] Se entiende por renta convenida a: i) Al íntegro de la contraprestación pagada por el arrendamiento o subarrendamiento del inmueble, amoblado o no, incluidos sus accesorios, así como el importe pagado por los servicios suministrados por el locador y el monto de los tributos que tome a su cargo el arrendatario o subarrendatario y que legalmente corresponda al locador; y, ii) El Impuesto General a las Ventas y el Impuesto de Promoción Municipal que grave la operación, de corresponder.

[5] Disposición Derogatoria: Única.- Derogatoria

Deróguese el último párrafo del artículo 65° y el segundo párrafo del artículo 79° de la Ley.

[6] Segunda Disposición Complementaria Final.- Gastos sustentados con comprobantes de pago

Para efecto de lo dispuesto en el artículo 46° de la Ley, la SUNAT podrá establecer mediante resolución de superintendencia los supuestos en los cuales los gastos podrán ser sustentados con comprobantes de pago que no sean emitidos electrónicamente.

[7] Incluyendo el pago del Impuesto General a las Ventas y el Impuesto de Promoción Municipal.

Johnny Guerra Soto

Abogado especialista en Derecho Tributario y Proceso Contencioso Administrativo, con amplia experiencia en procesos judiciales tributarios. Conferencista y autor de diversos artículos jurídicos.

![El «control de una economía o mercado ilegal» comprende también el control del aparato de justicia y de los servicios que este presta, pues dicho control puede traducirse en poder y, adicionalmente, en beneficios económicos (Ley 32108) [Apelación 423-2025, Nacional, f. j. 4]](https://img.lpderecho.pe/wp-content/uploads/2025/10/MAZO-JUEZ-SENTENCIA-PENAL-LPDERECHO-218x150.jpg)

![No toda investigación abierta precisa de la declaración del secreto de la investigación; esta medida se sujeta a un analisis de proporcionalidad y por un plazo prudencial [Casación 1621-2025, Penal Especial, f. j. 9]](https://img.lpderecho.pe/wp-content/uploads/2025/10/MAZO-LIBRO-JUEZ-LEY-LPDERECHO-218x150.jpg)

![Dado que el derecho penal se caracteriza por ser personalísimo, la persecución penal contra una persona concluye con su fallecimiento [Casación 1099-2023, Lambayeque, f. j. 3]](https://img.lpderecho.pe/wp-content/uploads/2025/07/JUEZ-FIRMANDO-DOCUMENTO-LPDERECHO-218x150.jpg)

![Diferencia entre «debido proceso» y «tutela judicial efectiva» [STC 9727-2005-PHC] Tribunal Constitucional](https://img.lpderecho.pe/wp-content/uploads/2021/11/Tribunal-constitucional-1-LPDerecho-1-218x150.png)

![Para acceder al crédito fiscal se debe acreditar la trazabilidad plena de las operaciones, no basta solo presentar comprobantes de pago y contratos [Tribunal Fiscal 01654-11-2025]](https://img.lpderecho.pe/wp-content/uploads/2022/07/calculadora-finanzas-cuentas-1-LP-218x150.png)

![Ley Orgánica del Registro Nacional de Identificación y Estado Civil (Ley 26497) [actualizada 2025]](https://img.lpderecho.pe/wp-content/uploads/2025/05/Ley-organica-del-registro-nacional-de-identificacion-y-estado-civil1-LPDERECHO-218x150.jpg)

![Suspenden plazos procesales y administrativos en estos órganos jurisdiccionales y administrativos [RA 000031-2026-CE-PJ]](https://img.lpderecho.pe/wp-content/uploads/2024/03/placio-de-justicia-pj-poder-judicial-fachada-LPDerecho-218x150.jpg)

![TC: Sentencia que declara infundada demanda de inconstitucionalidad sobre prescripción de deudas tributarias [STC 0004-2019-PI] fachada del TC con logo de LP](https://img.lpderecho.pe/wp-content/uploads/2020/09/Empresas-deberan-padar-deudas-tributarias-TC-rechaza-demanda-de-incosntitucionalidad-STC-0004-2019-PI-218x150.jpg)

![Aprueban liberación de predios en bloque para la ejecución de obras de infraestructura [DL 1726] Predio](https://img.lpderecho.pe/wp-content/uploads/2022/01/Predio-casa-terreno-campo-LP-Derecho-218x150.png)

![Decreto Legislativo del Apátrida [DL 1725]](https://img.lpderecho.pe/wp-content/uploads/2023/01/norma-legal-palacio-gobierno-promulga-ley-LPDerecho-218x150.png)

![La acreditación de la experiencia en la ejecución de obras como requisito de calificación en el marco de un procedimiento de selección, así como, aquella que se presenta ante el RNP debe regirse, cada una por las reglas que le son propias, incluyendo las restricciones que resulten aplicables [Opinión D000009-2026-OECE-DTN]](https://img.lpderecho.pe/wp-content/uploads/2025/10/OECE-FACHADA-LPDERECHO-218x150.jpg)

![TUO del Reglamento General de los Registros Públicos (Resolución 126-2012-Sunarp-SN) [actualizado 2026]](https://img.lpderecho.pe/wp-content/uploads/2026/02/TUO-del-Reglamento-general-registros-publicos-LPDerecho-218x150.png)

![Decreto Legislativo del Notariado (Decreto Legislativo 1049) [actualizado 2026]](https://img.lpderecho.pe/wp-content/uploads/2026/02/BANNER-REGLAMENTO-NOTARIAL2-218x150.jpg)

![Código de Responsabilidad Penal de Adolescentes [actualizado 2026]](https://img.lpderecho.pe/wp-content/uploads/2024/08/CODIGO-DE-RESPONSABILIDAD-PENAL-DE-ADOLESCENTES-DECRETO-LEGISLATIVO-1348-ACTU-LPDERECHO-218x150.jpg)

![Ley de Delitos Informáticos (Ley 30096) [actualizada]](https://img.lpderecho.pe/wp-content/uploads/2024/08/ley-de-delitos-informaticos-ley-30096-actualizada-LPDERECHO-218x150.jpg)

![[VÍDEO] ¿Quieres postular a la Fiscalía? Estas son las preguntas que hacen en las entrevistas](https://img.lpderecho.pe/wp-content/uploads/2021/10/postular-fiscalia-preguntas-entrevista-LP-218x150.jpg)

![No es inscribible compraventa si inmueble es indeterminado al carecer de requisitos de inmatriculación [Resolución 031-2015-Sunarp-TR-T]](https://img.lpderecho.pe/wp-content/uploads/2023/01/que-debe-saber-una-comunidad-campesina-para-poder-renovar-su-directiva-comunal-en-la-sunarp-LPDerecho-218x150.png)

![Modifican plazo para cumplimiento de obligaciones tributarias (periodo diciembre 2022)[Res. 000001-2023/Sunat]](https://img.lpderecho.pe/wp-content/uploads/2021/08/Sunat-LP-218x150.png)

![Dina Boluarte: Trabajadores de confianza pueden tener un periodo de prueba más extenso y no tienen derecho a indemnización vacacional [Casación 37905-2022, Lima]](https://img.lpderecho.pe/wp-content/uploads/2024/04/RENIEC-DINA-BOLUARTE-LPDerecho-324x160.jpg)

![Cesan por límite de edad a jueza suprema Mariem Vicky De La Rosa Bedriñana [RA 000016-2026-P-CE-PJ]](https://img.lpderecho.pe/wp-content/uploads/2026/02/Mariem-Vicky-de-la-Rosa-LPDerecho-100x70.jpg)

![Código Penal peruano [actualizado 2026]](https://img.lpderecho.pe/wp-content/uploads/2024/05/VENTA-CODIGO-PENAL-LPDERECHO-100x70.jpg)

![Nombre del año 2026: Año de la Esperanza y el Fortalecimiento de la Democracia [Decreto Supremo 011-2026-PCM]](https://img.lpderecho.pe/wp-content/uploads/2022/12/palacio-gobierno-1-LPDerecho-100x70.png)

![Código Procesal Penal peruano [actualizado 2026]](https://img.lpderecho.pe/wp-content/uploads/2024/02/VENTA-CODIGO-PENAL-BANNER-POST-TAPA-DURA-LPDERECHO-100x70.jpg)

![Dina Boluarte: Trabajadores de confianza pueden tener un periodo de prueba más extenso y no tienen derecho a indemnización vacacional [Casación 37905-2022, Lima]](https://img.lpderecho.pe/wp-content/uploads/2024/04/RENIEC-DINA-BOLUARTE-LPDerecho-100x70.jpg)