Pleno. Sentencia 556/2020

EXP. 00004-2019-PI

CASO DE LA FORMA DE CÓMPUTO

DEL PLAZO DE PRESCRIPCIÓN DE

OBLIGACIONES TRIBUTARIAS

RAZÓN DE RELATORÍA

Con fecha 22 de setiembre de 2020, se reunió el Pleno del Tribunal Constitucional, integrado por los señores magistrados Ledesma Narváez, Ferrero Costa, Miranda Canales, Blume Fortini, Ramos Núñez y Espinosa-Saldaña Barrera, a efectos de pronunciarse sobre la demanda que da origen al Expediente 00004-2019-PI/TC, promovido por el Colegio de Abogados de La Libertad contra el Poder Ejecutivo respecto de la Primera Disposición Complementaria Transitoria del Decreto Legislativo 1421, que modifica el Código Tributario. Producida la votación, al no haberse alcanzado cinco votos conformes por la inconstitucionalidad de la disposición legal impugnada, corresponde declarar INFUNDADA la demanda, conforme a lo previsto en el artículo 5, primer y segundo párrafos, de la Ley Orgánica del Tribunal Constitucional.

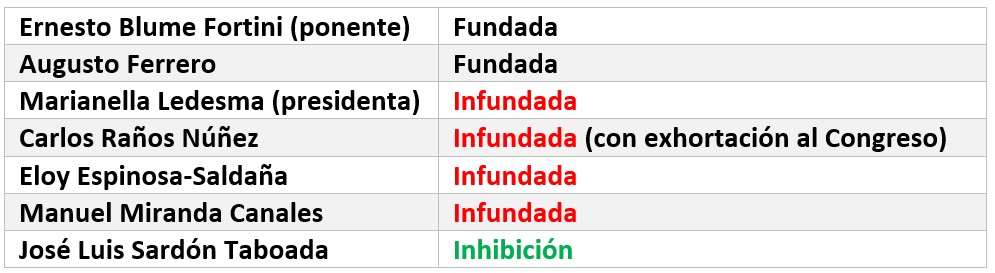

La referida votación arrojó el siguiente resultado:

El magistrado ponente Blume Fortini, en minoría, votó por declarar FUNDADA la demanda y, en consecuencia, inconstitucional la Primera Disposición Complementaria Transitoria del Decreto Legislativo 1421; e INTERPRETAR que las reglas para el cómputo del inicio del plazo de prescripción tributaria se encuentran circunscritas al cumplimiento de los plazos de prescripción regulados en el artículo 43 del Código Tributario.

El magistrado Ferrero Costa emitió un voto singular declarando FUNDADA la demanda, únicamente por la inconstitucionalidad de forma de la Primera Disposición Complementaria Transitoria del Decreto Legislativo 1421.

Los magistrados Ledesma Narváez, Miranda Canales y Espinosa-Saldaña Barrera emitieron unos votos singulares, coincidiendo por declarar INFUNDADA la demanda de inconstitucionalidad.

El magistrado Ramos Núñez emitió un voto singular declarando INFUNDADA la demanda de inconstitucionalidad con exhortación. La Secretaría del Pleno deja constancia de que la presente razón encabeza la ponencia y los votos singulares antes referidos, y que los señores magistrados intervinientes en el Pleno firman digitalmente al pie de esta razón en señal de conformidad.

Flavio Reátegui Apaza

Secretario Relator

SS.

LEDESMA NARVÁEZ

FERRERO COSTA

MIRANDA CANALES

BLUME FORTINI

RAMOS NÚÑEZ

ESPINOSA-SALDAÑA BARRERA

SENTENCIA DEL TRIBUNAL CONSTITUCIONAL

EXPEDIENTE 0004-2019-PI

VOTO DEL MAGISTRADO ERNESTO BLUME FORTINI

22 de septiembre de 2020

COLEGIO DE ABOGADOS DE LA LIBERTAD C. PODER EJECUTIVO

Asunto

Demanda de inconstitucionalidad planteada contra la Primera Disposición Complementaria Transitoria del Decreto Legislativo 1421 que modifica el Código Tributario

I. ANTECEDENTES

A. PETITORIO CONSTITUCIONAL

Con fecha 1 de febrero de 2019, Manuel Alejandro Montoya Cárdenas, decano del Ilustre Colegio de Abogados de La Libertad, interpone demanda de inconstitucionalidad a nombre de su representado contra la Primera Disposición Complementaria Transitoria del Decreto Legislativo 1421, que modifica el Código Tributario, por razones de forma y fondo. Alega que la referida norma es inconstitucional por cuanto vulnera la regulación constitucional de la delegación de facultades legislativas, el principio de irretroactividad de las normas y la seguridad jurídica.

La Primera Disposición Complementaria Transitoria del Decreto Legislativo 1421, que modifica el Código Tributario, establece lo siguiente:

(…) Tratándose de procedimientos en trámite y/o pendientes de resolución el inicio del plazo prescriptorio para exigir el cobro de la deuda tributaria contenida en resoluciones de determinación o de multa cuyo plazo de prescripción de la acción para determinar la obligación tributaria o para aplicar sanciones se inició hasta el 1 de enero de 2012, notificadas a partir del 28 de setiembre de 2012 dentro del plazo de prescripción, se computa a partir del día siguiente de la notificación de tales resoluciones conforme con el numeral 7 del artículo 44 del Código Tributario. (…)

Por su parte, con fecha 18 de setiembre de 2019, Luis Alberto Huerta Guerrero, procurador público especializado en Materia Constitucional contesta la demanda en representación del Poder Ejecutivo, negándola y contradiciéndola en todos sus extremos.

B. DEBATE CONSTITUCIONAL

B-1. DEMANDA

Los argumentos expuestos en la demanda son los siguientes:

– Señala el Colegio de Abogados de La Libertad que el artículo 43 del Código Tributario distingue tres supuestos distintos en los que opera la prescripción de la acción de la Administración Tributaria frente al deudor tributario: (i) para determinar la obligación tributaria; (ii) para aplicar sanciones; (iii) para exigir el pago.

– Agrega que hasta el 27 de setiembre de 2012 no existían reglas particulares en el artículo 44 del Código Tributario para definir el inicio del cómputo del plazo de prescripción de la facultad de la Administración Tributaria para exigir el pago (supuesto (iii) supra), sino que se aplicaban reglas generales.

– El demandante afirma que recién con la entrada en vigor del Decreto Legislativo 1113 (que incorporó el numeral 7 al artículo 44 del Código Tributario) se estableció una regla nueva y específica para tales casos. Esta regla señalaba que el término prescriptorio se computará “desde el día siguiente de la notificación de las Resoluciones de Determinación o de Multa, tratándose de la acción de la Administración Tributaria para exigir el pago de la deuda contenida en ellas”.

– En consecuencia, señala que, al existir una nueva regla, esta solo podía regular los inicios del cómputo de prescripción que ocurrieran a partir de su entrada en vigor, es decir, desde el 28 de setiembre de 2012. Agrega que esto se confirma en la exposición de motivos del Decreto Legislativo 1113.

– El colegio de abogados recurrente sostiene que la Resolución del Tribunal Fiscal 09789-4-2017, que constituye precedente de observancia obligatoria, confirma la imposibilidad legal de aplicar el nuevo supuesto de inicio de cómputo del plazo de prescripción previsto en el Decreto Legislativo 1113 a situaciones iniciadas con anterioridad a su vigencia.

– No obstante, lo anterior, el demandante señala que mediante la Primera Disposición Complementaria Transitoria del Decreto Legislativo 1421, ahora cuestionada, el Poder Ejecutivo pretende modificar el inicio del cómputo del plazo de prescripción de la acción de la Administración Tributaria para exigir el cobro de las deudas tributarias iniciadas hasta el 1 de enero de 2012.

– Argumenta que, con esta modificación, a pesar de que el plazo de prescripción ya había empezado a computarse, se pretende desconocer el transcurso de dicho plazo, y empezar a computarlo a partir del momento en el que se notifiquen las resoluciones de determinación o de multa.

– En tal sentido, el demandante señala que la norma impugnada ha excedido la regulación constitucional del régimen de delegación de facultades legislativas contemplado en el artículo 104 de la Constitución, y lo dispuesto en la Ley 30823, pues no existe relación entre las materias autorizadas por ella y las desarrolladas en el Decreto Legislativo 1421. Alega que la Ley 30823 no hace ninguna referencia a la prescripción tributaria.

– Señala que en la Sentencia 0002-2006-PI/TC, este Tribunal ya ha analizado casos en los cuales se pretende dotar a las normas de un supuesto carácter “interpretativo” o “aclaratorio” cuando en realidad se pretende encubrir una alteración de situaciones jurídicas concluidas.

– Asimismo, señala que la disposición cuestionada vulnera el principio de irretroactividad de las normas contenido en el artículo 103 de la Constitución, pues en nuestro país rige la teoría de los hechos cumplidos, y el inicio del cómputo del plazo de prescripción es un hecho cumplido, pues si ello ocurrió antes de la entrada en vigor del Decreto Legislativo 1113 no puede aplicársele lo dispuesto en esa norma o en normas posteriores, como el Decreto Legislativo 1421.

– Como consecuencia de lo anterior, se vulnera el principio de seguridad jurídica, pues los administrados no sabrán a qué reglas atenerse si el Gobierno puede cambiar la fecha de inicio de los plazos de prescripción de forma posterior, desconociendo las prescripciones ya iniciadas o ganadas.

B-2. CONTESTACIÓN DE DEMANDA

Los argumentos expuestos en la contestación de la demanda son los siguientes:

– En relación con el alegato de inconstitucionalidad por cuestiones de forma, el procurador de la parte demandada sostiene que el Proyecto de Ley 2791/2017-PE proponía optimizar procedimientos administrativos tributarios para hacerlos más eficaces, lograr el fortalecimiento de las funciones de la Administración Tributaria y la remoción de distorsiones que afecten u obstaculicen la efectiva recaudación, y señalaba que se requería adoptar medidas que permitan la remoción de obstáculos para lograr la cobranza de deudas tributarias.

– Sostiene que, para tal fin, la legislación en materia tributaria y financiera requiere la emisión de normas que modifiquen y optimicen el Sistema Tributario Nacional por medio del perfeccionamiento de los principales impuestos, regímenes tributarios y mecanismos de recaudación tributaria. Uno de los mecanismos para lograr ello es establecer normas que coadyuven a fortalecer las procuradurías a cargo de la defensa de los procesos judiciales en materia tributaria y aduanera, así como las salas y fiscalías en materia de delitos tributarios y aduaneros.

– Sostiene que por medio del artículo 2, numeral 1, literal g) de la Ley 30823, se delegan facultades para legislar en materia económica y financiera y para modificar el Código Tributario en lo referente a la aplicación de la Norma XVI de su Título Preliminar. Se le ha facultado, en consecuencia, para establecer la configuración de infracciones y sanciones vinculadas con dicha disposición; establecer parámetros para su no aplicación a las micro y pequeñas empresas (MYPE); ampliar los supuestos de responsabilidad solidaria de representantes legales por aplicación de la cláusula antielusiva general; y establecer modificaciones a fin de contar con procedimientos tributarios más eficientes.

– De igual manera, sostiene que mediante el literal h) de la misma norma se faculta al Poder Ejecutivo para establecer los mecanismos que permitan fortalecer y optimizar la gestión del Tribunal Fiscal y de la Administración Tributaria.

– En atención a ello, el Decreto Legislativo 1421 deja sin efecto la jurisprudencia de observancia obligatoria expedida por el Tribunal Fiscal, contenida en la Resolución 09789-4-2017 del Tribunal Fiscal, en lo concerniente a la prescripción en materia tributaria vinculadas a acciones de fiscalización, sanción y cobro en el marco de los procedimientos administrativos tributarios.

– En referencia a la inconstitucionalidad de la norma impugnada por razones de fondo, la parte demandada señala la necesidad de diferenciar el inicio del plazo de prescripción de la acción para determinar una deuda o multa y el plazo para exigir su cobro. Agrega que la Resolución 09789-4-2017 emitida por el Tribunal Fiscal interpreta de forma equivocada el inicio de los plazos de prescripción respecto a las acciones que corresponde desplegar a la Administración Tributaria.

– Señala que, de acuerdo con el Informe 280-2018-EF/61.01 emitido por el Ministerio de Economía y Finanzas (MEF), “es claro que la Administración Tributaria recién puede ejercer la acción de cobro de una deuda previamente determinada como resultado de la fiscalización cuando esta conste en una resolución de determinación o de multa emitida y notificada al deudor tributario, sostener lo contrario implicaría un imposible jurídico pues no se puede exigir el pago de una deuda tributaria que no ha sido determinada”.

– Así, sostiene el demandado que el ejercicio de la acción de cobro de una deuda previamente determinada deviene del resultado de fiscalización sea por medio de una resolución de determinación o de la multa emitida y notificada al deudor tributario. Por lo que las resoluciones de determinación, sanción y cobro de deuda o multa previstas en los artículos 43, 44, 45, respectivamente, del Código Tributario son independientes en el inicio de cómputo de plazo de prescripción.

– Sostiene que, incluso si se considera que el numeral 7 del artículo 44 del Código Tributario introdujo una nueva regla, esta debe aplicarse de manera inmediata a todas las situaciones jurídicas existentes, incluyendo todos aquellos casos en los que estaba pendiente la notificación de la resolución de deuda o multa. Por esta razón, la norma cuestionada no tiene por objeto establecer efectos retroactivos del Decreto Legislativo 1113 sino dejar sin efecto un pronunciamiento del Tribunal Fiscal que pretendió inaplicar dicho decreto.

– Asimismo, señala que el Decreto Legislativo 1113 y el Decreto Legislativo 1421 están sujetos a la teoría de los hechos cumplidos conforme al artículo 103 de la Constitución. De esta forma, el numeral 7 del artículo 44 del Código Tributario no colisiona con la presunción de no retroactividad, más si busca dejar sin efecto el pronunciamiento del Tribunal Fiscal que afecta la potestad tributaria del Estado. En consecuencia, sostiene que se mantiene la predictibilidad en la aplicación del Derecho ante los administrados contribuyentes y no se afecta la seguridad jurídica.

– Finalmente, el demandado refiere que la norma cuestionada no trasgrede el principio de seguridad jurídica, pues no pretende aplicar de forma retroactiva el Decreto Legislativo 1113, ampliar el plazo de prescripción o reactivar plazos ya vencidos, por lo que no se afecta la predictibilidad de la aplicación del derecho a las conductas o acciones de los administrados contribuyentes.

C. INFORMES JURÍDICOS APORTADOS POR LAS PARTES

C-1. INFORMES JURÍDICOS PRESENTADOS POR LA PARTE DEMANDANTE

C-1.1. Informe de César Landa Arroyo

Mediante su escrito de fecha 3 de diciembre de 2019 la parte demandante adjunta el informe jurídico elaborado por César Landa Arroyo cuyos principales argumentos se resumen a continuación:

– En el citado informe se sostiene que la Primera Disposición Complementaria Transitoria del Decreto Legislativo 1421, que entró en vigor en el año 2018, regula la aplicación en el tiempo de la prescripción respecto de casos en los que el cómputo ya se había iniciado conforme a la legislación vigente en el año 2012, de acuerdo con lo dispuesto por el numeral 7 del artículo 44 del Código Tributario, incorporado mediante el Decreto Legislativo 1113.

– En ese sentido, resulta evidente que la Primera Disposición Complementaria Transitoria del Decreto Legislativo 1421 estaría disponiendo la aplicación retroactiva del Decreto Legislativo 1113, con lo cual se estaría lesionando el contenido esencial de la prohibición de aplicación retroactiva de las normas, según lo establecido en el artículo 103 de la Constitución.

– Refiere que a partir de lo señalado es posible seguir dos líneas de argumentación: una formal y otro material.

– Desde una perspectiva formal, el Decreto Legislativo 1421 no podría calificarse como una ley interpretativa del numeral 7 del artículo 44 del Código Tributario incorporado por el Decreto Legislativo 1113, pues no reúne las condiciones para ser constitucionalmente válida según lo establecido en el fundamento 23 de la sentencia recaída en el Expediente 0002-2006-PI/TC.

– Desde una perspectiva material, la Primera Disposición Complementaria Transitoria del Decreto Legislativo 1421 estaría modificando una situación surgida antes de la entrada en vigor del Decreto Legislativo 1113, que podría haber agotado sus efectos, por lo que tendría efectos retroactivos que se encuentran constitucionalmente prohibidos.

– En el caso del Decreto Legislativo 1421 se debe tener el mismo criterio utilizado por el Tribunal Constitucional al pronunciarse sobre la Disposición Transitoria Única de la Ley 28647 en el Expediente 0002-2006-PI/TC, en donde se concluyó que dicha disposición constituía una norma inconstitucional.

– Sostiene que a pesar de la amplitud del concepto “marco normativo”, no son admisibles las delegaciones generales, indefinidas o imprecisas; por lo que, dado que expresamente se ha concedido delegación para modificar el Código Tributario, no considera válida una interpretación amplia del literal h del numeral 1 del artículo 2 de la Ley 30823, puesto que el referido concepto resulta contrario a la especificidad que debe caracterizar a la materia delegada.

C-1.2. Informe de José Palomino Manchego

Mediante su escrito de fecha 3 de diciembre de 2019 la parte demandante adjunta el informe jurídico elaborado por José Palomino Manchego cuyos principales argumentos se resumen a continuación:

– En el informe de referencia se afirma que el Decreto Legislativo 1421 es totalmente inconstitucional por cuanto ha excedido el ámbito de las facultades para legislar en materia tributaria y financiera otorgadas mediante ley autoritativa, Ley 30823.

– Señala que si bien el artículo 104 de la Constitución regula la posibilidad de que el Congreso delegue la facultad de legislar al Poder Ejecutivo, se deberá respetar el límite material.

– Se deriva de ello que los decretos legislativos que se emitan deberán desarrollar únicamente las materias identificadas en la ley autoritativa correspondiente, las cuales, además, deben ser interpretadas de manera restrictiva.

– Afirma que la delegación de la facultad para legislar es una excepción a la labor legislativa del Congreso de la República, por lo que deberá ser interpretada restrictivamente, debiendo referirse únicamente a las materias específicamente referidas por la ley autoritativa.

C-1.3. Informe de Víctor García Toma

Mediante su escrito de fecha 3 de diciembre de 2019 la parte demandante adjunta el informe jurídico elaborado por Víctor García Toma cuyos principales argumentos se resumen a continuación:

– En el informe de referencia se afirma que en aplicación del principio de irretroactividad de las normas jurídicas, toda norma deberá aplicarse a eventos o sucesos que acontezcan de manera posterior a su entrada en vigor, y no a sucesos acontecidos ex ante. En ese sentido, la aplicación de determinada ley se realizará a todas aquellas situaciones existentes al momento de su entrada en vigor.

– Precisa que esta proscripción de la retroactividad tiene su excepción en la aplicación retroactiva de la ley penal cuando esta resulta favorable al procesado, contemplada en el artículo 103 de la Constitución.

– Sobre la base de lo expuesto, considera que la Primera Disposición Complementaria Transitoria del Decreto Legislativo 1421 conlleva una aplicación de normas jurídicas a situaciones producidas con anterioridad a su entrada en vigor y, por ende, resulta manifiestamente inconstitucional por contravenir lo establecido en el artículo 103 de la Constitución.

[Continúa…]

Descargue el PDF aquí

El Tribunal Constitucional (TC) analizó hoy, en audiencia pública virtual, la demanda de inconstitucionalidad sobre la prescripción de deudas tributarias, que favorecería a 26 grandes empresas. Esta es la intríngulis que se debate en el Expediente 0004-2019-PI/TC.

El magistrado Ernesto Blume es el ponente de la causa, presentó ante el pleno del TC el proyecto de sentencia y dio a conocer los argumentos para declarar fundada la demanda de inconstitucionalidad promovida por el Colegio de Abogados de La Libertad contra la Ley de la Primera Disposición Complementaria Transitoria del Decreto Legislativo 1421, que modifica el Código Tributario.

Previamente, en una entrevista televisiva, Blume señaló que su decisión fue tomada con total independencia. “Somos un tribunal que no actuamos por presión política y aquí se está usando una forma de presión. Nosotros, como lo que hemos demostrado, vamos a resolver este tema como manda la Constitución”.

Voto a voto

De acuerdo con la ponencia del magistrado Blume Fortini, el Poder Ejecutivo excedió los límites de la ley autoritativa al aprobar el Decreto Legislativa 1421, ya que no contaba con las facultades para legislar en materia tributaria. El magistrado remarcó que se trata de un tema técnico y “no tiene que ver con algún contribuyente en particular”. De igual opinión fue su colega Augusto Ferrero.

Sin embargo, los magistrados Carlos Ramos y Eloy Espinosa-Saldaña se alejaron del razonamiento del ponente y se decantaron por declarar infundada la demanda. «No es razonable prescribir deudas que ni siquiera se han determinado», enfatizó el segundo de ellos.

A su turno, la presidenta del colegiado, Marianella Ledesma, se acogió al esta última posición, y también abogó por la constitucionalidad de la norma cuestionada, y por tanto, por declarar infundada la demanda.

La votación final fue la siguiente:

Si bien este es el sentido de los votos de los magistrados. cada uno de ellos tienen argumentos diferentes, que conoceremos cuando la sentencia sea publicada.

![Juez supremo que intervino como magistrado en la resolución de incidencias (pedido de prisión preventiva y cese) no quebranta la garantía de ser juzgado por un juez imparcial, dado que no emitió un pronunciamiento sobre la responsabilidad penal [Apelación 266-2023, Corte Suprema, f. j. 30]](https://img.lpderecho.pe/wp-content/uploads/2025/07/JUEZ-BALANZA-MAZO-CUADERNO-LPDERECHO-218x150.jpg)

![Tráfico de influencias: No tiene como componente típico «el acuerdo entre las partes», sino la «invocación de influencias y el ofrecimiento de interceder» [Apelación 266-2023, Corte Suprema, f. j. 9]](https://img.lpderecho.pe/wp-content/uploads/2025/07/JUEZA-MAZO-LPDERECHO-218x150.jpg)

![Diferencia entre «caducidad por cumplimiento del plazo de prisión preventiva» y «cese por revocatoria»: En la primera, para que opere, es indispensable que se encuentre en ejecución hasta su agotamiento; en el segundo, se requiere el aporte ineludible de nuevos elementos materiales [Apelación 150-2024, Corte Suprema f. j. 11]](https://img.lpderecho.pe/wp-content/uploads/2024/04/mazo-abogado-juez-civil-corte-sentencia-juicio-LPDerecho-218x150.jpg)

![Las comisiones investigadoras deben respetar el derecho a la comunicación previa y detallada de la acusación para solicitar el levantamiento del secreto bancario, además, motivar la necesidad, indispensabilidad y pertinencia para dicho levantamiento [Exp. 00156-2012-HC/TC, f. j. 74]](https://img.lpderecho.pe/wp-content/uploads/2023/01/Logo-LP-con-fondo-guinda-LPDERECHO-218x150.png)

![Ley Orgánica del Registro Nacional de Identificación y Estado Civil (Ley 26497) [actualizada 2025]](https://img.lpderecho.pe/wp-content/uploads/2025/05/Ley-organica-del-registro-nacional-de-identificacion-y-estado-civil1-LPDERECHO-218x150.jpg)

![¿Quién es el hijo alimentista? [ACTUALIZADO 2025] El hijo alimentista en el Código Civil peruano](https://img.lpderecho.pe/wp-content/uploads/2021/05/El-hijo-alimentista-en-el-Codigo-Civil-peruano-LP-218x150.png)

![¿Cuáles son las clases de testamento según el Código Civil? [ACTUALIZADO 2025] Clases de testamentos en el Código Civil](https://img.lpderecho.pe/wp-content/uploads/2021/04/Clases-de-testamentos-en-el-Codigo-Civil-LP-218x150.png)

![Patrimonio familiar: ¿cómo proteger mi vivienda de un embargo? [ACTUALIZADO 2025]](https://img.lpderecho.pe/wp-content/uploads/2020/12/El-patrimonio-familiar-en-el-Codigo-Civil-peruano-LP-218x150.jpg)

![Sunafil puede sancionar la desnaturalización de contratos incluso si ya terminó el vínculo laboral [Resolución 0484-2025-Sunafil/TFL-Primera Sala]](https://img.lpderecho.pe/wp-content/uploads/2024/03/sunafil-fachada-LPDerecho-218x150.jpg)

![Martín Vizcarra: TC declara infundada demanda de amparo contra su inhabilitación política [Expediente 01716-2024-PA/TC]](https://img.lpderecho.pe/wp-content/uploads/2025/06/VIZCARRA-TC-LPDERECHO-218x150.jpg)

![Indecopi multa a inmobiliaria por no entregar inmueble comprado en preventa [Resolución Final 041-2025/Indecopi-JUN]](https://img.lpderecho.pe/wp-content/uploads/2025/02/indecopi-fachadas-LPDerecho-218x150.jpg)

![Reglamento de la Ley 30364 (Decreto Supremo 009-2016-MIMP) [actualizado 2025]](https://img.lpderecho.pe/wp-content/uploads/2024/07/Reglamento-de-la-Ley-30364-LPDERECHO-218x150.jpg)

![Código Procesal Penal peruano [actualizado 2025]](https://img.lpderecho.pe/wp-content/uploads/2024/02/VENTA-CODIGO-PENAL-BANNER-POST-TAPA-DURA-LPDERECHO-218x150.jpg)

![Reglamento sobre encuestas electorales durante los procesos electorales [Resolución 0107-2025-JNE]](https://img.lpderecho.pe/wp-content/uploads/2025/05/REGLAMENTO-ENCUESTAS-ELECTORALES-LPDERECHO-1-218x150.jpg)

![Diseño de la cédula de sufragio para la Consulta Popular de Revocatoria del Mandato de Autoridades Municipales 2025 [Resolución Jefatural 000031-2025-JN/ONPE]](https://img.lpderecho.pe/wp-content/uploads/2025/05/DISENO-CELULA-SUFRAGIO-REVOCATORIA-LPDERECHO-218x150.jpg)

![[VIDEO] Juez propone que todos los delitos se tramiten en unidades de flagrancia, sin excepción](https://img.lpderecho.pe/wp-content/uploads/2025/05/DELITOS-PLANTEA-TABOA-LPDERECHO-218x150.jpg)

![[VIDEO] Hay jueces que rechazan cautelares porque «el caso es complejo», advierte Giovanni Priori en LP](https://img.lpderecho.pe/wp-content/uploads/2025/05/JUECES-RECHAZAN-CAUTELARES-GIOVANNI-LPDERECHO-218x150.jpg)

![[VIDEO] Pedro Castillo podría buscar asilo político si enfrenta el juicio en libertad, advierten Benji Espinoza y Elio Riera](https://img.lpderecho.pe/wp-content/uploads/2025/05/PEDRO-CASTILLO-ASILO-ABOGADOS-LPDERECHO-218x150.jpg)

![Empresas deberan padar deudas tributarias TC rechaza demanda de incosntitucionalidad [STC 0004-2019-PI] fachada del TC con logo de LP](https://img.lpderecho.pe/wp-content/uploads/2020/09/Empresas-deberan-padar-deudas-tributarias-TC-rechaza-demanda-de-incosntitucionalidad-STC-0004-2019-PI-1068x561.jpg)

![Cada destitución posee existencia independiente, salvo que se trate del mismo hecho y fundamento, en cuyo caso impera el principio ne bis in idem (Juez destituido alegó vulneración al ejercicio de la autodefensa técnica) (caso César Hinostroza) [Apelación 185-2024, Corte Suprema, f. j. 11]](https://img.lpderecho.pe/wp-content/uploads/2024/04/balanza-abogado-juez-justicia-defensa-LPDerecho-218x150.jpg)

![Código Penal peruano [actualizado 2025]](https://img.lpderecho.pe/wp-content/uploads/2024/05/VENTA-CODIGO-PENAL-LPDERECHO-100x70.jpg)

![Destituyen a juez de paz que emitió un acta de constatación de posesión de un terreno a favor de su cuñada [Investigación Definitiva 10-2023-Sullana]](https://img.lpderecho.pe/wp-content/uploads/2024/11/Portada-web-juez-resolucion-ocultar-100x70.jpg)

![Destituyen a jueza de paz por resolver un proceso de tenencia de menores e intervenir en transferencias de propiedad y posesión [Investigación Definitiva 153-2021-Cusco]](https://img.lpderecho.pe/wp-content/uploads/2024/12/Portada-web-jueza-prueba-grafotecnica-lp-derecho-100x70.jpg)

![Código Procesal Penal peruano [actualizado 2025]](https://img.lpderecho.pe/wp-content/uploads/2024/02/VENTA-CODIGO-PENAL-BANNER-POST-TAPA-DURA-LPDERECHO-100x70.jpg)

![¿Quién es el hijo alimentista? [ACTUALIZADO 2025] El hijo alimentista en el Código Civil peruano](https://img.lpderecho.pe/wp-content/uploads/2021/05/El-hijo-alimentista-en-el-Codigo-Civil-peruano-LP-324x160.png)

![¿Cuáles son las clases de testamento según el Código Civil? [ACTUALIZADO 2025] Clases de testamentos en el Código Civil](https://img.lpderecho.pe/wp-content/uploads/2021/04/Clases-de-testamentos-en-el-Codigo-Civil-LP-100x70.png)

![Patrimonio familiar: ¿cómo proteger mi vivienda de un embargo? [ACTUALIZADO 2025]](https://img.lpderecho.pe/wp-content/uploads/2020/12/El-patrimonio-familiar-en-el-Codigo-Civil-peruano-LP-100x70.jpg)

![Juez supremo que intervino como magistrado en la resolución de incidencias (pedido de prisión preventiva y cese) no quebranta la garantía de ser juzgado por un juez imparcial, dado que no emitió un pronunciamiento sobre la responsabilidad penal [Apelación 266-2023, Corte Suprema, f. j. 30]](https://img.lpderecho.pe/wp-content/uploads/2025/07/JUEZ-BALANZA-MAZO-CUADERNO-LPDERECHO-100x70.jpg)

![¿Quién es el hijo alimentista? [ACTUALIZADO 2025] El hijo alimentista en el Código Civil peruano](https://img.lpderecho.pe/wp-content/uploads/2021/05/El-hijo-alimentista-en-el-Codigo-Civil-peruano-LP-100x70.png)

![De acuerdo con la normativa vigente, existen dos tipos de áreas naturales protegidas (ANP), entre las que encontramos a las de uso indirecto (parques nacionales o santuarios históricos), que no permiten la extracción de recursos naturales, y de uso directo (reservas nacionales o cotos de caza), que sí permiten tal aprovechamiento (caso Cordillera Escalera) [Exp. 03343-2007-PA/TC, f. j. 46]](https://img.lpderecho.pe/wp-content/uploads/2023/01/Logo-LP-con-fondo-guinda-LPDERECHO-324x160.png)