Recuerdo que, en los primeros años de la Facultad de Derecho de la PUCP, un amigo de ciclos avanzados me enseñaba la doctrina del derecho penal del enemigo. En particular, me llamó la atención su concepción como “enemigos de la sociedad” de aquellos ciudadanos que violan la norma penal. Una visión interesante del derecho penal que me lleva a reflexionar sobre el asunto de las acciones inductivas de la Sunat a las personas naturales en el Perú.

Lea también: Las criptomonedas bajo la lupa de la Sunat

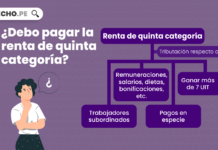

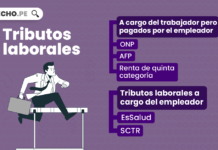

Estas acciones inductivas se materializan en las famosas esquelas inductivas que llegan al Buzón vinculado a la “Clave Sol de Sunat”. Un primer asunto es que estas esquelas señalan que el contribuyente podría estar omitiendo declarar ingresos como renta, siendo el principal indicador de ello los abonos y débitos bancarios sobre los que la Sunat posee determinada información a través del ITF.

Más allá de la problemática asociada a la falta de conocimiento de estas esquelas por parte de personas naturales que –usualmente– no revisan sus buzones de Sunat Operaciones en Línea, se aprecia cierta consideración del contribuyente como un posible evasor del Impuesto a la Renta en la medida que el indicador por excelencia para demostrar lo contrario, es que todo movimiento de dinero superior a 2000 Soles o 500 dólares en sus cuentas bancarias debe ser “necesariamente bancarizado” según la “Ley para la lucha contra la evasión y para la formalización de la economía”.

Lea también: Las criptomonedas bajo la lupa de la Sunat

Ello obviamente nos lleva a analizar la razonabilidad y proporcionalidad de dicho monto en un país donde no todos cuentan con acceso a los servicios bancarios. Es deseable una mayor bancarización, pero ello choca con la realidad social del Perú.

Es importante que, sin dejar de combatir a ciertos agentes ilegales del mercado, se establezca criterios adicionales por parte de la Sunat para no dejar atrapados a muchos contribuyentes en la calificación de “omisos a la declaración de renta” o lo que es peor, como evasores, tomando en cuenta que existen operaciones donde existen sustentos fehacientes para determinar una conducta no evasora los cuales sin embargo la Administración rechaza a partir de una concepción formalista de la norma.

Hay aquí una tarea pendiente a través de una mejor regulación tributaria para separar a los contribuyentes evasores de aquellos que no lo son. Es momento de dejar de lado esa aparente filosofía de todo contribuyente como potencial enemigo de la Sunat.

![Que policía haya demorado menos de 20 minutos en llevar al hospital a una víctima con herida superficial (rozamiento de bala en área no vital como el pómulo), no constituye retardo en la prestación de auxilio, porque en modo alguno pudo poner en peligro la integridad física o la vida del agraviado, aun cuando al pasar por la comisaría se detuvo a informar a sus colegas lo sucedido antes de llegar al nosocomio (la tutela penal solo interviene en casos de ataques muy graves a los bienes jurídicos más importantes) [RN 2411-2017, Lima, ff. jj. 7-9]](https://img.lpderecho.pe/wp-content/uploads/2024/04/palacio-justicia-2-LPDerecho-218x150.jpg)

![La interpretación constitucional del art. 29 y la Segunda Disposición Complementaria Final del NCPC —que establece la competencia del juez constitucional en los procesos de hábeas corpus— involucra que el PJ habilite provisionalmente a los juzgados ordinarios para conocer las causas cuando se exceda la capacidad operativa de los juzgados constitucionales (caso NCPC II) [Exp. 00030-2021-PI/TC, punto resolutivo 4]](https://img.lpderecho.pe/wp-content/uploads/2025/10/INTERPRETACION-CONTITUCIONAL-NCPC-LPDERECHO-218x150.jpg)

![Delitos imputados a Daniel Urresti, cometidos antes de la vigencia en el Perú del Estatuto de Roma, no pueden ser calificados como delitos de lesa humanidad [Expediente 02939-2025-PHC/TC]](https://img.lpderecho.pe/wp-content/uploads/2024/06/urresti-LPDERECHO-218x150.jpg)

![TC declara nula condena contra Daniel Urresti y ordena su libertad [Expediente 02939-2025-PHC/TC]](https://img.lpderecho.pe/wp-content/uploads/2023/04/Daniel-Urresti-LPDerecho-218x150.png)

![Ley Orgánica del Registro Nacional de Identificación y Estado Civil (Ley 26497) [actualizada 2025]](https://img.lpderecho.pe/wp-content/uploads/2025/05/Ley-organica-del-registro-nacional-de-identificacion-y-estado-civil1-LPDERECHO-218x150.jpg)

![[VÍDEO] Aplica el «ne bis in idem» en San Valentin: nadie puede ser celado dos veces por el mismo hecho](https://img.lpderecho.pe/wp-content/uploads/2023/02/aplica-principio-ne-bis-in-idem-san-valentin-LPDERECHO-218x150.png)

![[Balotario notarial] Todo sobre el poder notarial, sus clases y formalidades](https://img.lpderecho.pe/wp-content/uploads/2025/10/PODER-NOTARIAL-CONCEPTO-LPDERECHO-218x150.jpg)

![Reglamento del registro electoral de encuestadoras [Resolución 0340-2026-JNE]](https://img.lpderecho.pe/wp-content/uploads/2021/10/JNE-218x150.png)

![[VÍDEO] JNJ destituyó a juez superior por maltratar a juezas: «Usted ha aceptado un alto cargo sin saber leer ni escribir»](https://img.lpderecho.pe/wp-content/uploads/2026/02/BANNER-NOTICIA-JUEZ-DESTITUIDO-LPDERECHO-218x150.jpg)

![Nueva conformación de salas de la Corte Suprema (salas constitucional y social, y salas civiles) [RA 000042-2026-P-PJ]](https://img.lpderecho.pe/wp-content/uploads/2024/03/placio-de-justicia-pj-poder-judicial-2-LPDerecho-218x150.jpg)

![Multan a Pacífico Seguros y a empresa de peritaje por calcular indemnización con un valor menor al real de los bienes asegurados [Resolución 3228-2025/SPC-Indecopi]](https://img.lpderecho.pe/wp-content/uploads/2025/07/fachada-indecopi-10-anos-LPDerecho-218x150.jpg)

![Constitución Política del Perú [actualizada 2026]](https://img.lpderecho.pe/wp-content/uploads/2025/08/CONSTITUCION-RELEVANTE-Y-ACTUAL-LPDERECHO-218x150.jpg)

![Nuevo Código Procesal Constitucional (Ley 31307) [actualizado 2026]](https://img.lpderecho.pe/wp-content/uploads/2026/02/BANNER-CONSTI-REGLAMENTOS-3-218x150.jpg)

![Reglamento Normativo del Tribunal Constitucional [actualizado 2026]](https://img.lpderecho.pe/wp-content/uploads/2026/02/BANNER-CONSTI-REGLAMENTOS-218x150.jpg)

![Ley de Delitos Informáticos (Ley 30096) [actualizada]](https://img.lpderecho.pe/wp-content/uploads/2024/08/ley-de-delitos-informaticos-ley-30096-actualizada-LPDERECHO-218x150.jpg)

![Código Penal peruano [actualizado 2026]](https://img.lpderecho.pe/wp-content/uploads/2024/05/VENTA-CODIGO-PENAL-LPDERECHO-218x150.jpg)

![[VÍDEO] ¿Quieres postular a la Fiscalía? Estas son las preguntas que hacen en las entrevistas](https://img.lpderecho.pe/wp-content/uploads/2021/10/postular-fiscalia-preguntas-entrevista-LP-218x150.jpg)

![Para acceder al crédito fiscal se debe acreditar la trazabilidad plena de las operaciones, no basta solo presentar comprobantes de pago y contratos [Tribunal Fiscal 01654-11-2025]](https://img.lpderecho.pe/wp-content/uploads/2022/07/calculadora-finanzas-cuentas-1-LP-218x150.png)

![Delitos imputados a Daniel Urresti, cometidos antes de la vigencia en el Perú del Estatuto de Roma, no pueden ser calificados como delitos de lesa humanidad [Expediente 02939-2025-PHC/TC]](https://img.lpderecho.pe/wp-content/uploads/2024/06/urresti-LPDERECHO-100x70.jpg)