¡Quiero inscribirme! Más información

El Fondo Editorial PUCP liberó su colección «Lo esencial del derecho». Ahí destaca el libro Derecho constitucional económico (2016, PUCP) del exmagistrado del Tribunal Constitucional, Baldo Kresalia y César Ochoa. Compartimos este fragmento de ese texto que explica, de manera ágil y sencilla, el régimen tributario y presupuestario. ¡Los animamos a leer el libro!

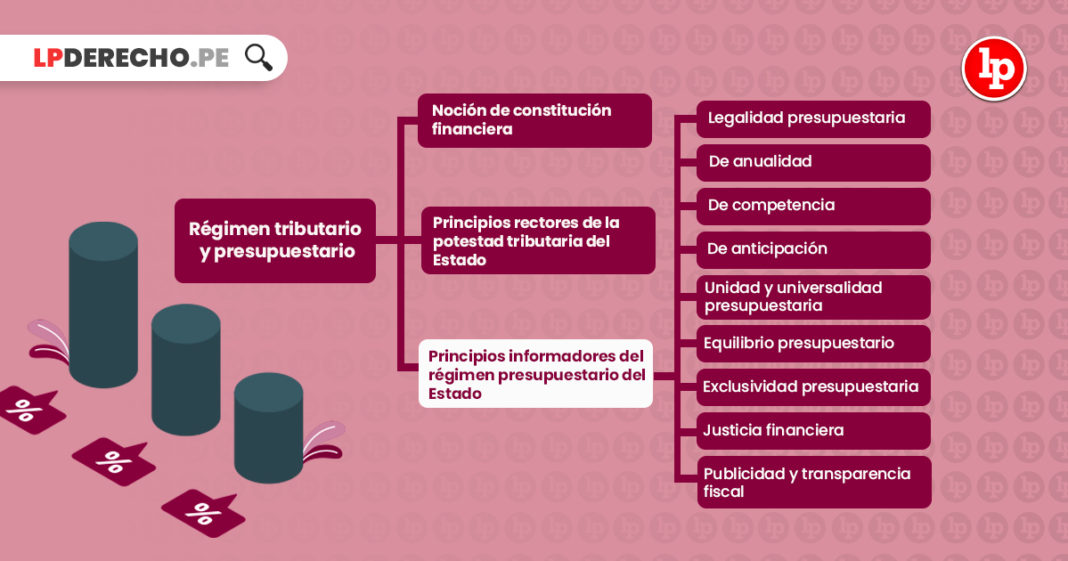

1. Noción de constitución financiera

La constitución financiera está conformada por todos aquellos principios y disposiciones constitucionales que organizan y limitan específicamente las diversas potestades y funciones relativas a los recursos públicos, especialmente los tributarios, así como las que están referidas al gasto y a la deuda pública. Dentro del contenido del derecho financiero se encuentran varios sectores con caracteres jurídicos propios:

- Las relaciones concernientes a la tributación en general que configuran el derecho

- La regulación jurídica del presupuesto, su ejecución y su correspondiente

- La regulación legal de todo lo atinente al crédito público.

- El conjunto de normas jurídico-económicas relacionadas con la moneda.

2. Los principios rectores de la potestad tributaria del Estado

Se debe poner de relieve que en el marco de la cláusula constitucional del Estado social y democrático de derecho, prevista en el artículo 43 de la Norma Suprema, la función de los tributos no es únicamente la de financiar los servicios públicos o los gastos del aparato estatal, sino también distribuir la riqueza con equidad y solidaridad en el ámbito de la comunidad. Cabe citar al juez estadounidense Holmes, quien definió a la tributación como una compra de civilización: los tributos, dijo, «son aquello que pagamos por la sociedad civilizada».

La potestad tributaria del Estado, reconocida en el artículo 74 de la Constitución de 1993, consiste pues en el poder de imperio del Estado de dictar normas legales para exigir a los ciudadanos que contribuyan con una parte de sus rentas o patrimonios, con la finalidad de atender y satisfacer las necesidades públicas. Empero, un programa justo de gastos públicos es más redistributivo que el más justo de los impuestos sobre la renta.

2.1. El principio de reserva de la ley

El principio de legalidad tributaria está previsto en la primera parte del artículo 74 de la Norma Suprema que declara que: «Los tributos se crean, modifican o derogan, o se establece una exoneración exclusivamente por ley o decreto legislativo en caso de delegación de facultades, salvo los aranceles y tasas, los cuales se regulan mediante decreto supremo». En su segundo párrafo, el artículo 74 precisa que el Estado, al ejercer la potestad tributaria debe respetar el principio de «reserva de la ley», fórmula que significa que solo por ley se puede predeterminar las hipótesis de incidencia tributaria, determinar al contribuyente y, en su caso, al responsable del pago del tributo; fijar la base del tributo; fijar el monto del tributo; el momento del nacimiento de la obligación tributaria; las exoneraciones y beneficios; así como tipificar las infracciones y establecer sanciones.

En ese sentido, la legislación delegada en materia tributaria constituye una flexibilización y excepción al principio de reserva de la ley, admitida por la Constitución, pero que debe siempre interpretarse y aplicarse de manera restrictiva.

El artículo 74 establece que por excepción «los aranceles y tasas se regulan por decreto supremo». Sobre los aranceles debe resaltarse que pueden cumplir además fines extrafiscales, por ejemplo de política comercial o de protección a ciertos sectores productivos nacionales.

2.2. El principio de igualdad tributaria

El artículo 74 de la Constitución peruana de 1993 declara como principio rector la igualdad que el Estado debe respetar al ejercer la potestad tributaria. En consecuencia, el principio de igualdad tributaria debe entenderse como un desarrollo especial de la cláusula de igualdad ante la ley (en la ley y en la aplicación de la ley) del artículo 2, inciso 2 de la Norma Suprema.

En esa dirección, el principio de igualdad tributaria debe estar orientado a la equidad fiscal, lo cual implica una cierta de desigualdad cualitativa para entender cumplido este principio, pues situaciones iguales deben ser tratadas igualmente y situaciones desiguales desigualmente. Es así que se sostiene en materia fiscal que deben pagar más quienes más ganan.

La igualdad tributaria tiene diversas derivaciones:

a) La generalidad tributaria. En principio, la generalidad supone que todos sean contribuyentes en beneficio de toda la En ese sentido, el principio de generalidad tributaria implica la interdicción de todo privilegio o de áreas inmunes al pago de tributos. Como principio constitucional, la generalidad de la imposición debería constituirse en una barrera infranqueable a la concesión arbitraria, en virtud de ley, de exoneraciones y beneficios fiscales, perdones o moratorias.

La Constitución peruana en el artículo 79 adicionalmente prevé un límite al poder parlamentario en esta materia: en cualquier caso, las leyes de índole tributaria referidas a beneficios o exoneraciones requieren previo informe del Ministerio de Economía y Finanzas.

En la misma línea del principio de generalidad se establece excepcionalmente en el último párrafo del artículo 79 de la Constitución que solo por ley expresa, aprobada por dos tercios de los congresistas, puede establecerse selectiva y temporalmente un tratamiento especial para una determinada zona del país.

b) No toda desigualdad de trato significa discriminación, sino aquella que no está razonablemente La igualdad no es matemática, sino igualdad ante circunstancias iguales o similares y no admite el establecimiento de discriminaciones arbitrarias. Así, la igualdad tributaria admite establecer un tratamiento diferenciado por categorías de contribuyentes.

c) El principio de uniformidad. Consiste en que todos los contribuyentes comprendidos dentro de una misma categoría deben soportar igual Asimismo, la uniformidad tributaria puede ser entendida como la aplicación igual de un mismo tributo dentro del territorio nacional.

d) El principio de capacidad contributiva. Para que el trato tributario sea igual es preciso tratar a las personas de forma diferente, de acuerdo a su capacidad contributiva; y el trato diferente, respetuoso de la igualdad, consiste en que la tributación debe ser mayor si la capacidad contributiva es mayor.

e) La progresividad tributaria. La capacidad contributiva se complementa con la El trato igual se logra mediante la variación de la alícuota a medida que varía la base imponible del tributo. La concepción de conexionar el principio de igualdad con el principio de progresividad se orienta a una mejora sustantiva en el proceso de redistribución de la riqueza.

2.3. El principio de no confiscatoriedad

En rigor, el principio de no confiscatoriedad es un principio rector de la constitución financiera, dirigido a garantizar el respeto por parte del sistema tributario de otros principios y derechos consustanciales a la constitución económica, tales como el derecho a la propiedad privada, la libertad de empresa y la economía social de mercado. En esa dirección, el tributo no debe alcanzar tal magnitud que desnaturalice o haga desaparecer la renta o el patrimonio del individuo.

3. Los principios informadores del régimen presupuestario del Estado

3.1. El principio de legalidad presupuestaria

El principio reconocido más antiguo y fundamental en materia presupuestaria es el principio de legalidad, que establece que solo por ley se aprueban y autorizan la captación de los ingresos y a efectuar gastos del Estado. En nuestro ordenamiento se puede afirmar que sin ley no hay gasto público. En ese sentido, el artículo 77 de la Constitución peruana de 1993 declara que: «La administración económica y financiera del Estado se rige por el presupuesto que anualmente aprueba el Congreso».

El principio de legalidad presupuestaria implica para el gasto público dos efectos principales: le sirve de fuente de gasto y como condición para su regularidad. Es así un factor determinante para la eficacia de los actos y contratos de la Administración de modo que devienen nulos los actos administrativos cuyo importe no se ajuste a las autorizaciones presupuestarias.

3.2. El principio de anualidad

El artículo 77 de la Constitución establece que la administración económica y financiera del Estado se rige por el presupuesto que anualmente aprueba el Congreso.

En esa misma dirección, el artículo IX del Título Preliminar de la Ley General del Sistema Nacional de Presupuesto —LGSNP— prevé que la Ley de Presupuesto tiene vigencia anual y coincide con el año calendario. Asimismo, establece que durante dicho periodo se afectan los ingresos percibidos dentro del año fiscal, cualquiera sea la fecha en los que se hayan generado, así como los gastos devengados que se hayan producido con cargo a los respectivos créditos presupuestarios durante el año fiscal.

3.3. El principio de competencia

En el proceso presupuestario se distinguen cuatro fases que a grandes rasgos son: dos fases, aprobación y control, son dominadas por el Parlamento y otras dos, elaboración y ejecución, son dominadas por el Ejecutivo.

Es así que conforme al artículo 102, inciso 4 de la Carta de 1993, es atribución del Congreso aprobar el Presupuesto y la Cuenta General, mientras que como contrapartida se prevé en el inciso 17 del artículo 118, que es atribución del presidente de la República administrar la hacienda pública.

En este sentido, el Congreso, de acuerdo a nuestra Norma Suprema en sus artículos 56, inciso 4; 77; 79; 80; 81 y 102, inciso 4, es el órgano constitucionalmente habilitado para aprobar la Ley de Presupuesto, sus modificaciones, la cuenta general y las obligaciones financieras que se encuentran acordadas en tratados internacionales. La función presupuestaria del Congreso no es delegable en la Comisión Permanente ni en el Poder Ejecutivo, conforme a los artículos 101, inciso 4 y 104 de la Norma Suprema. La única excepción es que el Presupuesto no se apruebe dentro del plazo constitucional. En ese supuesto, si la autógrafa de la Ley de Presupuesto no es remitida al Poder Ejecutivo hasta el treinta de noviembre, entra en vigencia el Proyecto de este, que es promulgado por decreto legislativo, conforme al artículo 80 de la Carta.

Sin perjuicio de la función presupuestaria del Congreso se establece una interdicción a los Congresistas en materia de iniciativa de gasto: es una excepción a la iniciativa legislativa que gozan los parlamentarios, prevista en el artículo 79 de la Constitución, conforme a la cual se encuentran inhabilitados para proponer la generación de un nuevo egreso presupuestal no previsto o el incremento en un monto menor.

Actualmente, predomina el criterio de que la iniciativa de gasto solo puede surgir del Poder Ejecutivo, limitando al Congreso poder rechazar, modificar la estructura de gasto o de su financiamiento dentro del proyecto global o disminuir el proyecto de presupuesto, pero nunca incrementarlo.

3.4. El principio de anticipación

Está referido a la necesidad de tener un marco legal aprobado para su vigencia al inicio del año fiscal, con la finalidad de que todos los gastos e ingresos que sean realizados por la Administración cuenten con una autorización parlamentaria previa y con cobertura legal que los valide, evitándose regularizaciones posteriores.

El artículo 78 de la Norma Suprema prevé que el presidente de la República envía al Congreso el proyecto de Ley de Presupuesto dentro de un plazo que vence el 30 de agosto de cada año. Esta norma es complementada con la disposición del artículo 80° de la Constitución que establece un proceso de reconducción presupuestal que claramente favorece al Ejecutivo. Así, si la autógrafa de la Ley de Presupuesto no es remitida al Poder Ejecutivo hasta el treinta de noviembre entra en vigencia el Proyecto de este, que es promulgado por decreto legislativo.

3.5. El principio de unidad y universalidad presupuestaria

En rigor, se trata de dos principios diferentes y complementarios entre sí: unidad y universalidad presupuestaria.

El principio de unidad está explícito en el artículo V del Título Preliminar de la LGSNP, que declara que: «Todos los ingresos y gastos del Sector Público, así como todos los Presupuestos de las Entidades que lo comprenden, se sujetan a la Ley de Presupuesto del Sector Público». Ello supone proscribir cualquier supuesto de administración de recursos ingresados sin el correspondiente paso presupuestario (cuentas o ingresos extra-presupuestarios) entre las entidades públicas.

Sobre el particular, la Norma Suprema prevé en su artículo 77 que la administración financiera del Estado se rige por el presupuesto que anualmente aprueba el Congreso y que al estructurarlo debe considerar dos secciones: el gobierno central e instancias descentralizadas.

En suma, son ventajas del principio de unidad permitir apreciar si el presupuesto está equilibrado, facilitar la claridad y orden en las cuentas, y por ende el control parlamentario.

De otro lado, tenemos el principio de universalidad del presupuesto. Para cumplir su función de reflejo de la situación del sector público es necesario que informe sobre todos los ingresos, gastos y riesgos financieros que conforman la hacienda pública.

3.6. El principio de equilibrio presupuestario

Este principio está reconocido expresamente en el segundo párrafo del artículo 78 de la Constitución de 1993, el que dispone que el proyecto presupuestal debe estar efectivamente equilibrado. En ese mismo orden de ideas, el artículo I del Título Preliminar de la LGSNP declara que: «El Presupuesto del Sector Público está constituido por los créditos presupuestarios que representan el equilibrio entre la previsible evolución de los ingresos y los recursos a asignar de conformidad con las políticas públicas de gasto, estando prohibido incluir autorizaciones del financiamiento correspondiente».

Cabe subrayar que la Norma Suprema solo alude a la obligación del Poder Ejecutivo de presentar un proyecto presupuestal efectivamente equilibrado. La obligación de que el presupuesto finalmente aprobado sea equilibrado surge del precitado artículo I del Título Preliminar de la LGSNP.

3.7. El principio de exclusividad presupuestaria

El desarrollo de este principio es legislativo antes que constitucional. Es así que el artículo XIII del Título Preliminar de la LGSNP declara que la Ley Anual de Presupuesto contiene, con exclusividad, disposiciones de orden presupuestal.

En su dimensión constitucional se ha trazado una línea divisoria entre la materia estrictamente presupuestaria y la tributaria. En esa dirección, el artículo 74 de la Norma Suprema establece que las leyes de presupuesto no pueden contener normas sobre materia tributaria.

El problema de aplicación del principio resulta complejo cuando se trata de otras normas —no tributarias— ajenas a la materia estrictamente presupuestaria.

De hecho, ha sido práctica frecuente incluir preceptos de la más diversa índole, entre ellos algunos que suponen modificaciones y derogaciones de normas jurídicas. Así, ha sido una práctica viciosa incorporar en la Ley Anual de Presupuesto disposiciones que no constituyen desarrollo o la instrumentación necesaria para que puedan realizarse las previsiones económicas contenidas en los estados de gastos e ingresos que fundamentalmente constituyen la naturaleza nuclear e intrínseca de los presupuestos.

3.8. El principio de justicia financiera

La justicia en el gasto público es entendida más que como un principio general como un valor superior del ordenamiento jurídico: el valor de la justicia financiera. Así, nuestro texto constitucional incorpora una diversidad de mandatos que contienen fines sociales del Estado, que no pueden ser considerados meramente programáticos, sino que suponen obligaciones y exigencias derivadas del valor justicia financiera:

- El presupuesto asigna equitativamente los recursos públicos, su programación y ejecución responden a los criterios de eficiencia de necesidades sociales básicas y de descentralización (artículo 77 de la Constitución).

- Corresponden a las respectivas circunscripciones, conforme a ley, recibir una participación adecuada del total de los ingresos y rentas obtenidos por el Estado en la explotación de los recursos naturales en cada zona en calidad de canon (artículo 77 de la Constitución).

- Se da prioridad a la educación en la asignación de recursos ordinarios del presupuesto de la República (artículo 16, parte final, de la Constitución).

3.9. El principio de publicidad y transparencia fiscal

La publicidad es un principio fundamental del Estado de derecho y constituye a su vez una garantía para la seguridad jurídica. Solo los regímenes autoritarios niegan la transparencia de sus actos legislativos y de sus decisiones de gobierno. Con el pretexto de la «seguridad nacional» no se puede justificar poderes sin control o la existencia de funcionarios que no se sometan a la fiscalización del Congreso, la Defensoría del Pueblo y de la Contraloría General, así como de la vigilancia de la sociedad civil.

En materia fiscal, la publicidad y transparencia son fundamentales para la fiscalización de las finanzas públicas, que es el instrumento utilizado por la mayoría de los cuerpos legislativos del mundo para influir en el diseño de las políticas públicas, para vigilar su implementación y para frenar y combatir la corrupción y la mala administración gubernamental.

En esa dirección, no debe admitirse partidas secretas en la Ley de Presupuesto. Las normas secretas en materia presupuestaria contravienen el Estado de derecho, pues la opacidad constituye el ambiente propicio para la corrupción gubernamental.

¡Quiero inscribirme! Más información

![[VIVO] Conferencia magistral sobre proceso especial contra altos funcionarios. Llena el formulario para recibir las diapositivas](https://img.lpderecho.pe/wp-content/uploads/2026/02/BANNER-DELIA-ESPINOZA-LPDERECHO-218x150.jpg)

![Se vulnera el derecho a la motivación si el fiscal superior no se pronuncia sobre todos los agravios invocados en el recurso de elevación (principio de congruencia recursal) [Exp. 01574-2024-PA/TC, f. j. 10]](https://img.lpderecho.pe/wp-content/uploads/2023/03/tribunal-constitucional-fachada-exterior-tc-1-LPDerecho-218x150.png)

![Si el interesado solicita la actuación de medios de investigación al borde del fin de la investigación preparatoria y no se trata de una obtención, identificación o ubicación obtenida en último momento y por causas no imputables a él, ya no será posible su actuación [Apelación 320-2024, Apurímac]](https://img.lpderecho.pe/wp-content/uploads/2025/10/MAZO-LIBROS-BIBLIOTECA-LPDERECHO-218x150.jpg)

![Sí procede inscribir resolución judicial aunque, por su antigüedad, los nombres del juez y del auxiliar sean ilegibles; la autenticidad se garantiza si el nombre del juzgado es legible y si la resolución fue remitida por el juez actual a cargo del juzgado [Resolución Resolución 0388-2026-SUNARP-TR, ff. jj. VI.4-VI.5]](https://img.lpderecho.pe/wp-content/uploads/2024/03/tribunal-registral-LPDerecho-218x150.jpg)

![La prohibición del acceso a la conclusión y terminación anticipada, establecida en el art. 5 de la Ley 30838 para delitos como el de violación sexual de menor de edad, quebranta el derecho a la igualdad ante la ley [Casación 2197-2022, Cajamarca]](https://img.lpderecho.pe/wp-content/uploads/2024/06/violacion-sexual-a-nina-LPDERECHO-218x150.jpg)

![Ley Orgánica del Registro Nacional de Identificación y Estado Civil (Ley 26497) [actualizada 2025]](https://img.lpderecho.pe/wp-content/uploads/2025/05/Ley-organica-del-registro-nacional-de-identificacion-y-estado-civil1-LPDERECHO-218x150.jpg)

![[VIVO] Clase modelo Estándar de prueba en los procesos de prescripción adquisitiva. Llena el formulario para recibir las diapositivas](https://img.lpderecho.pe/wp-content/uploads/2026/02/CLASE-MODELO-FORT-NINAMANCCO-BANNER-218x150.jpg)

![¿Qué régimen le corresponde a los inspectores municipales CAS o 276? [Informe Técnico 000502-2025-Servir-GPGSC]](https://img.lpderecho.pe/wp-content/uploads/2024/05/Servir-CAS-LPDerecho-218x150.jpg)

![Trabajadores con licencia sin goce de haber pueden recibir beneficios de la negociación colectiva [Informe Técnico 000314-2025-Servir-GPGSC]](https://img.lpderecho.pe/wp-content/uploads/2025/03/SERVIR-LPDERECHO-218x150.jpg)

![JNE establece que personas con sentencia condenatoria pueden postular a la presidencia de la República al cumplirse 10 años de cumplida la pena, siempre que no tengan pendiente la reparación civil y hayan obtenido la declaración judicial de rehabilitación [Resolución 0085-2026-JNE, 2.21-2.24]](https://img.lpderecho.pe/wp-content/uploads/2026/02/BANNER-ARTICULO-CONSTITUCIONAL-19-218x150.jpg)

![Revocan multa que se le impuso a abogado por recusar a jueza luego de que ella se molestara y le cortara el micro solo porque el letrado le pidió que el testigo no presencie la declaración del acusado [Exp. 03468-2023-6-1826-JR-PE-23]](https://img.lpderecho.pe/wp-content/uploads/2025/09/ABOGADO-CAL-SUSPENDIDO-DOC-LPDERECHO-218x150.jpg)

![JNE confirma que congresista infringió neutralidad al promocionar campañas médicas gratuitas con un banner de su despacho parlamentario, al lado del símbolo de su partido político [Resolución 0171-2026-JNE]](https://img.lpderecho.pe/wp-content/uploads/2026/02/Alejandro-Aurelio-Aguinaga-Recuenco-LPDerecho-218x150.jpeg)

![Reglamento de organización y funciones de la Junta Nacional de Justicia [Resolución 011-2026-P-JNJ] JNJ - Junta Nacional de Justicia - LP](https://img.lpderecho.pe/wp-content/uploads/2021/06/JNJ-Junta-Nacional-de-Justicia-LP-218x150.png)

![Código de Responsabilidad Penal de Adolescentes [actualizado 2026]](https://img.lpderecho.pe/wp-content/uploads/2024/08/CODIGO-DE-RESPONSABILIDAD-PENAL-DE-ADOLESCENTES-DECRETO-LEGISLATIVO-1348-ACTU-LPDERECHO-218x150.jpg)

![Ley de Delitos Informáticos (Ley 30096) [actualizada]](https://img.lpderecho.pe/wp-content/uploads/2024/08/ley-de-delitos-informaticos-ley-30096-actualizada-LPDERECHO-218x150.jpg)

![Código Civil peruano [actualizado 2026]](https://img.lpderecho.pe/wp-content/uploads/2024/05/VENTA-OFICIAL-CODIGO-CIVIL-2024-LPDERECHO-218x150.jpg)

![Código Procesal Penal peruano [actualizado 2026]](https://img.lpderecho.pe/wp-content/uploads/2024/02/VENTA-CODIGO-PENAL-BANNER-POST-TAPA-DURA-LPDERECHO-218x150.jpg)

![[VÍDEO] ¿Quieres postular a la Fiscalía? Estas son las preguntas que hacen en las entrevistas](https://img.lpderecho.pe/wp-content/uploads/2021/10/postular-fiscalia-preguntas-entrevista-LP-218x150.jpg)

![JNE exhorta al Congreso de la República a uniformizar la legislación con relación a los impedimentos vinculados con la situación jurídica penal de los ciudadanos que pretendan postular como candidatos en elecciones generales y subnacionales, pues el ordenamiento jurídico no es claro ni coherente [Resolución 0085-2026-JNE, 2.25-2.28]](https://img.lpderecho.pe/wp-content/uploads/2026/02/BANNER-ARTICULO-CONSTITUCIONAL-18-218x150.jpg)

![TC ordena al Ministerio de Economía que elabore nueva fórmula de actualización del valor de los bonos de la reforma agraria [Exp. 01350-2024-PA/TC]](https://img.lpderecho.pe/wp-content/uploads/2023/03/tribunal-constitucional-fachada-exterior-tc-LPDerecho-218x150.png)

![Declaran fundado recurso de queja por denegatoria de casación de Melissa Klug y ordenan que se eleve el expediente principal a sala suprema [Queja por denegatoria de casación 1944-2025, Lima]](https://img.lpderecho.pe/wp-content/uploads/2024/06/melisa-l%C2%BFklug-y-jerfferson-farfan-LPDERECHO-324x160.jpg)

![Código Penal peruano [actualizado 2026]](https://img.lpderecho.pe/wp-content/uploads/2024/05/VENTA-CODIGO-PENAL-LPDERECHO-100x70.jpg)

![Código Procesal Penal peruano [actualizado 2026]](https://img.lpderecho.pe/wp-content/uploads/2024/02/VENTA-CODIGO-PENAL-BANNER-POST-TAPA-DURA-LPDERECHO-100x70.jpg)

![Revocan multa que se le impuso a abogado por recusar a jueza luego de que ella se molestara y le cortara el micro solo porque el letrado le pidió que el testigo no presencie la declaración del acusado [Exp. 03468-2023-6-1826-JR-PE-23]](https://img.lpderecho.pe/wp-content/uploads/2025/09/ABOGADO-CAL-SUSPENDIDO-DOC-LPDERECHO-100x70.jpg)

![Declaran fundado recurso de queja por denegatoria de casación de Melissa Klug y ordenan que se eleve el expediente principal a sala suprema [Queja por denegatoria de casación 1944-2025, Lima]](https://img.lpderecho.pe/wp-content/uploads/2024/06/melisa-l%C2%BFklug-y-jerfferson-farfan-LPDERECHO-100x70.jpg)