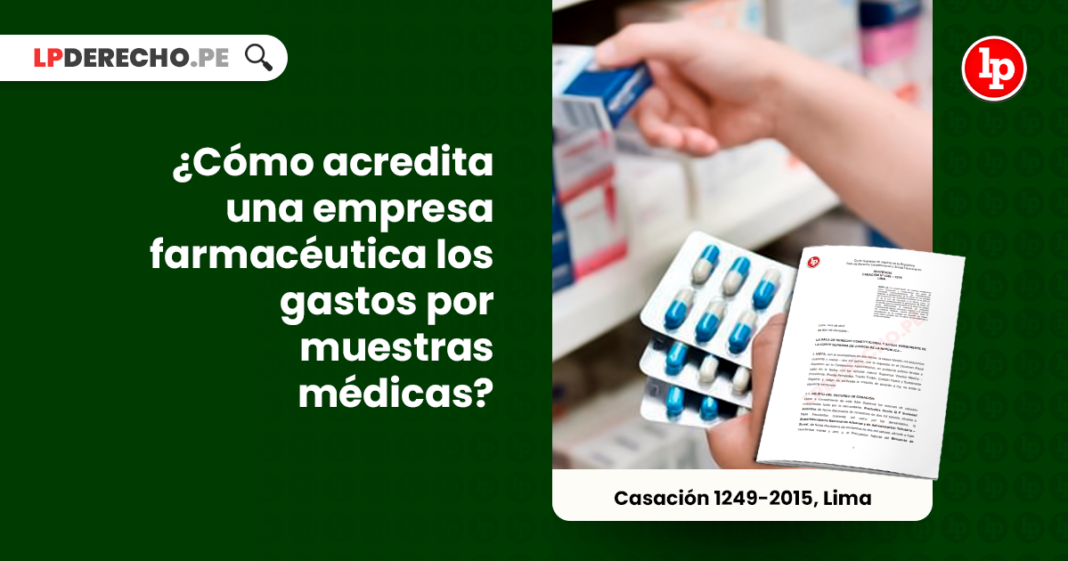

Fundamento destacado: 5.3. Cabe señalar, que la empresa farmacéutica tiene a su disposición sus visitadores médicos, los cuales son las personas encargadas de la entrega de las muestras médicas a los profesionales de la salud, manteniendo una relación de dependencia con la empresa comercializadora; asimismo, tiene un reporte de visitas que cumplen con ciertos requisitos para el reparto de dichos medicamentos cumpliendo con la documentación pertinente para verificar la entrega de las referidas muestras, en especial atención el reporte de las visitas realizadas, en las cuales se consignan datos específicos para acreditar su entrega, tales como nombre del profesional, fecha de la visita, medicinas entregadas, entre otros; así como también guías de remisión entregadas a los representantes de ventas.

CORTE SUPREMA DE JUSTICIA DE LA REPÚBLICA

SALA DE DERECHO CONSTITUCIONAL Y SOCIAL PERMANENTE

CASACIÓN 1249-2015, LIMA

Lima, 6 de abril de 2017.-

I. VISTA, con el acompañado en dos tomos, la causa número mil doscientos cuarenta y nueve – dos mil quince, con lo expuesto en el Dictamen Fiscal Supremo en lo Contencioso Administrativo; en audiencia pública llevada a cabo en la fecha, con los señores Jueces Supremos Vinatea Medina – Presidente, Rueda Fernández, Toledo Toribio, Cartolin Pastor y Bustamante Zegarra; y, luego de verificada la votación de acuerdo a ley, se emite la siguiente sentencia:

1.1. OBJETO DEL RECURSO DE CASACIÓN:

Viene a conocimiento de esta Sala Suprema los recursos de casación interpuestos tanto por la demandante, Productos Roche Q F Sociedad Anónima de fecha diecinueve de noviembre de dos mil catorce, obrante a fojas trescientos cuarenta; así como por los demandados, la Superintendencia Nacional de Aduanas y de Administración Tributaria – Sunat, de fecha diecinueve de noviembre de dos mil catorce, obrante a fojas trescientos treinta y uno; y, el Procurador Adjunto del Ministerio de Economía y Finanzas, en representación del Tribunal Fiscal, de fecha veintiuno de noviembre de dos mil catorce, obrante a fojas trescientos noventa y cinco, contra la sentencia de vista de fecha diecisiete de octubre dos mil catorce, obrante a fojas trescientos diez, que revocó la sentencia apelada de fecha nueve de agosto de dos mil trece, obrante a fojas doscientos dieciocho, que declaró infundada la demanda, y reformándola, la declararon fundada en parte; en los seguidos por Productos Roche Q F Sociedad Anónima contra la Superintendencia Nacional de Aduanas y de Administración Tributaria – Sunat y el Tribunal Fiscal, sobre Acción Contencioso Administrativa.

1.2. CAUSALES POR LAS CUALES SE HAN DECLARADO PROCEDENTES LOS RECURSOS DE CASACIÓN:

Mediante resolución suprema de fecha treinta de octubre de dos mil quince, se declararon procedentes los recursos de casación interpuestos por Productos Roche Q F Sociedad Anónima, la Superintendencia Nacional de Aduanas y de Administración Tributaria – Sunat, y el Tribunal Fiscal; obrantes a fojas ciento treinta y seis, ciento veinticinco, y ciento treinta del cuaderno de casación formado en esta Sala Suprema, respectivamente, por las siguientes causales:

1.2.1. Productos Roche Q F Sociedad Anónima denuncia como causal: La infracción normativa de los Principios de Oficialidad y de Verdad Material contemplados en los numerales 1.3 y 1.11 del artículo IV del Título Preliminar de la Ley N° 27444, Ley del Procedimiento Administrativo General, y del Principio de Causalidad contemplado en el artículo 37 de la Ley de Impuesto a la Renta; alega que, la demandante cumplió con otorgar a la Administración Tributaria los documentos sustentatorios de los gastos incurridos por asistencias a congresos y conferencias de profesionales de la salud, tal como se detalla en la Resolución del Tribunal Fiscal N°19049-8-2011, siendo que, de la evaluación de estos documentos se evidencia que los gastos incurridos por los congresos y conferencias han sido efectuados con un ánimo empresarial a efectos de que se puedan ver incrementadas sus ventas.

Siendo que de haber sido insuficiente la documentación presentada, la Superintendencia Nacional de Aduanas y de Administración Tributaria – Sunat, en atención al principio de oficialidad, hubiese requerido mayores sustentos para poder determinar que dichos gastos por congreso y conferencias sí son deducibles del Impuesto a la Renta. Al no haberlo realizado, se ha vulnerado el principio de verdad material y de oficialidad al no reparar en que la carga de la prueba la tenía la Administración Tributaria, quien de requerir mayor información la hubiese solicitado.

En efecto, los reparos efectuados a la base imponible del Impuesto a la Renta del ejercicio dos mil siete por gastos de congresos y conferencias, se sustentan en el supuesto incumplimiento de la regla de causalidad contenida en el artículo 37 de la Ley de Impuesto a la Renta. Siendo que, para determinarse si un gasto cumple con la regla de causalidad, debe ponderarse la necesidad del mismo en función al giro del negocio y no su carácter de imprescindible; sin embargo, la Sala, desnaturalizando el concepto y aplicación de la regla de causalidad relacionada con la empresa, ha señalado en su décimo primer considerando que el gasto debe ser necesario, desvirtuando la aplicación para el caso concreto de las sentencias emitidas por el Tribunal Supremo Español STS N° 3865/2004 y STS N° 3856/2004, citadas en su demanda.

Al haber la Sala revisora infringido el principio de verdad material, el principio de oficialidad y el principio de causalidad, ha determinado que los gastos por congresos y conferencias son liberalidades, no cumplen con el principio de causalidad y por consiguiente, no son deducibles del Impuesto a la Renta. De haber actuado correctamente y en atención a los principios vulnerados, la Sala revisora hubiera podido determinar que la Administración Pública (Sunat), en el procedimiento de fiscalización y que fuera confirmado por el Tribunal Fiscal, vulneró los principios de verdad material, oficialidad y causalidad, determinando además que los gastos por congresos y conferencias no son liberalidades y pueden ser deducidos del Impuesto a la Renta por ser gastos de promoción. Lejos de ello, la Sala Superior señaló que de las pruebas aportadas en la etapa de fiscalización y las presentadas en su oportunidad, no se acreditaron que dichos gastos sean necesarios para producir la renta y/o mantener su fuente, por no haberse evidenciado la relación de causalidad para deducir los gastos por congresos y conferencias, en una evidente vulneración a los principios de verdad material, oficialidad y causalidad en los cuales se ha incurrido.

1.2.2. La codemandada Superintendencia Nacional de Aduanas y de Administración Tributaria – Sunat denuncia como causal: La infracción normativa por aplicación indebida del artículo 196 del Código Procesal Civil e inaplicación del artículo 37 de la Ley del Impuesto a la Renta; señala que, en el caso en cuestión, no se ha discutido que el concepto del gasto sea deducible, esto es, las muestras médicas, lo que se discute es si efectivamente hubo una entrega de dichas muestras médicas, hecho que debió ser probado por el contribuyente con la documentación que acredite su destino final al beneficiado con las referidas muestras médicas, sea el médico tratante o el paciente. Ahora, en la sentencia de vista de manera errada la Sala Superior establece que, en el caso, correspondía a la Administración Tributaria probar que las muestras médicas no fueron entregadas, como lo señala en su décimo cuarto considerando.

Siendo que, en el requerimiento de que el destino final de los bienes entregados como muestras médicas responde a que dicho concepto va a ser deducido como gasto incidiendo en la determinación del impuesto a pagar, de ahí que la demostración de su entrega no pueda basarse solo en la documentación elaborada por la propia contribuyente, tales como reportes de visitas médicas de sus representantes de ventas, como se alude en la sentencia impugnada, pues esto haría perder la finalidad de la norma, en ese sentido, es claro que le corresponde al contribuyente y no a la Administración la carga de probar.

Por ello, el Juez Superior ha aplicado erróneamente el artículo 196 del Código Procesal Civil en relación a la carga de la prueba invirtiendo la misma en contra de la Administración Tributaria, atribuyéndole a ella el deber de probar ante la insuficiencia de pruebas presentadas por el contribuyente, lo cual ha hecho que califique un gasto como deducible cuando en realidad no lo era, lo cual ha repercutido de manera directa en la determinación de la renta neta disminuyéndole, y por ende, el Impuesto a la Renta a pagar.

1.2.3. El codemandado Tribunal Fiscal, representado por el ProcuradorAdjunto del Ministerio de Economía y Finanzas denuncia como causales las siguientes:

i) Infracción normativa del artículo 50 inciso 6 del Código Procesal Civil, y el artículo 139 numeral 5 de la Constitución Política del Perú, que garantiza el derecho a un debido proceso por encontrarse frente a un supuesto de motivación insuficiente; sostiene que, la Sala Superior no ha revisado in situ el fondo que es materia de discrepancia, toda vez que el fundamento de su decisión no se basa en el análisis de los hechos suscitados, tampoco en la valoración conjunta de las pruebas presentadas en etapa administrativa, ni en un razonamiento lógico del caso, así como tampoco en la aplicación de las normas del Impuesto a la Renta o Código Tributario, sino que únicamente se sustenta en lo resuelto en un antecedente administrativo supuestamente similar al caso de autos. El sustento resulta muy débil más aún si se tiene en cuenta que en los casos de fiscalización, cada caso es particular, no símil ni idéntico y como consecuencia la Sala de mérito no puede basar o motivar su decisión en la aparente similitud que puede haber con otro caso más aún si cada situación que origina una fiscalización es diferente, puesto que reúnen diferentes elementos y situaciones, por tanto no se puede invocar que todos sean iguales. La sentencia materia de grado no es una resolución fundada en derecho por lo que nos encontramos frente a una resolución que solo contiene una motivación insuficiente constituyendo una decisión que contiene en consecuencia vicios en la motivación.

ii) Infracción normativa por indebida aplicación del artículo 196 del Código Procesal Civil y el Principio de verdad material, alega que no es responsabilidad del Tribunal Fiscal ni de la Administración Tributaria demostrar la relación de causalidad entre los referidos gastos y el principio de causalidad, como pretende hacer creer la Sala Superior al realizar una aplicación indebida del artículo 196 del Código Procesal Civil y del principio de verdad material, sino que correspondía al demandante presentar toda la documentación necesaria que acredite el cumplimiento del referido principio, a efectos de sustentar la vinculación con la fuente de la renta. Precisa que, la exigencia de que presente los documentos de recepción de las referidas muestras médicas, no es una conducta desmesurada del Tribunal Fiscal ni de la Superintendencia Nacional de Aduanas y de Administración Tributaria – Sunat como señala la Sala Superior, sino por el contrario, es justamente en virtud del Principio de Verdad material el cual ha sido indebidamente aplicado por la Sala en el caso de autos, que la Superintendencia Nacional de Aduanas y de Administración Tributaria – Sunat está facultada a exigir la documentación que considere pertinente a efectos del análisis de los hechos.

iii) Infracción normativa por inaplicación de la Norma IV del Título Preliminar del Código Tributario; del artículo 37 del Texto Único Ordenado de la Ley del Impuesto a la Renta y, de la Tercera Disposición Final de la Ley N° 27356 ; precisa que, tanto en el procedimiento de fiscalización como en el contencioso tributario (reclamación y apelación) la actora no cumplió con demostrar de manera fehaciente que las muestras médicas observadas hayan sido efectivamente entregadas a los profesionales de la salud como ella alega, y que en tal sentido se hubiera cumplido con la finalidad de promover o hacer conocer las cualidades de los productos que comercializa, es por consiguiente, en el caso de autos, no se ha demostrado la relación de causalidad (artículo 37 de la Ley del Impuesto a la Renta), entre el gasto y la generación o mantenimiento de la fuente, ni tampoco cumplen con los criterios de razonabilidad y proporcionalidad que regula la Tercera Disposición Final de la Ley N°27 536. Por tanto, los gastos por muestras médicas no cumplen con el principio de Causalidad regulado en el artículo 37 de la Ley del Impuesto a la Renta, ni con los criterios de Razonabilidad y Proporcionalidad previstos en la Tercera Disposición Final de la Ley N° 27356. Asimismo, la Sala Superior parece olvidar que para efectos de aceptar la deducción de un gasto para fines de la determinación del Impuesto a la Renta, resulta necesario el cumplimiento de los requisitos orientados a establecer de manera objetiva que se trata de erogaciones que se hubieran efectivamente realizado, esto es que cumplan con la relación de causalidad entre el gasto y la generación o mantenimiento de la fuente, y que a este se considere, entre otros, el criterio de razonabilidad y proporcionalidad, puesto que sin más fundamento y análisis que el indicar que en un caso similar la Superintendencia Nacional de Aduanas y de Administración Tributaria – Sunat no requirió la conformidad de recepción de muestras médicas, señala que dichos gastos sí son deducibles para efectos del Impuesto a la Renta lo cual evidencia claramente que la Sala inaplica las citadas normas.

1.3. DICTAMEN FISCAL SUPREMO:

La Fiscalía Suprema mediante Dictamen Fiscal Supremo N° 354-2016-MP- FN-FSCA, de fojas ciento cuarenta y siete del cuaderno de casación, opina que se declare fundados los recursos de casación interpuestos por la Superintendencia Nacional de Aduanas y de Administración Tributaria – Sunat y por el Tribunal Fiscal, y en consecuencia se case la sentencia de vista y actuando en sede de instancia se confirme la sentencia de primera instancia que declara infundada la demanda.

II. CONSIDERANDO:

PRIMERO.- Previo al análisis y evaluación de las causales expuestas en el recurso de casación, resulta menester realizar un breve recuento de las principales actuaciones procesales:

1.1.Antecedentes Administrativos. En el presente caso, como consecuencia de una verificación del Impuesto a la Renta del ejercicio dos mil siete, se impone a la empresa Productos Roche Q F Sociedad Anónima, la Orden de Fiscalización N° 090011287160 y Carta de Presentación N° 090011287160-01-SUNAT, adjuntando la Resolución de Determinación N° 012-003-0018669, en el que se establecieron reparos por concepto de gastos de muestras médicas y congresos y conferencias no deducibles, entre otros conceptos; y la Resolución de Multa N° 012-002-0015 412 por la comisión de la infracción tipificada en el numeral 1 del artículo 178 del Código Tributario, las cuales fueron materia de la reclamación por parte de la demandante, siendo declarada infundada mediante la Resolución de Intendencia N° 0150140008859, procediendo a presentar recurso de apelación.

1.2. El Tribunal Fiscal mediante la Resolución N° 19049-8-2011 de fecha dieciséis de noviembre de dos mil once, procedió a confirmar la Resolución de Intendencia N° 0150140008859 en el extremo referido a los reparos por concepto de gastos de muestras médicas, y congresos y conferencias nodeducibles.

1.3. Demanda: la empresa Productos Roche Q F Sociedad Anónima, mediante escrito de fecha veinticuatro de mayo del dos mil doce, de fojas treinta y siete, subsanada a fojas setenta y cinco, interpone demanda contencioso administrativa contra el Tribunal Fiscal y la Superintendencia Nacional de Aduanas y de Administración Tributaria – Sunat, pretendiendo lo siguiente:

Primera pretensión principal: la nulidad parcial de la Resolución del Tribunal Fiscal N° 19049-8-2011, en el extremo en que confirmó la Resolución de Intendencia N° 0150140008859, respecto a los reparos correspondientes a gastos por congresos y conferencias y gastos por muestras médicas, así como, en el extremo de la multa impuesta.

Segunda pretensión principal: el reconocimiento que los gastos por congresos y conferencias, así como los gastos por muestras médicas son deducibles de la renta bruta a fin de determinar la renta neta de tercera categoría.

Fundamenta su demanda señalando que respecto a los gastos incurridos en congresos y conferencias existe un razonable ánimo empresarial de su parte, no examinando la Administración Tributaria el tratamiento de las enfermedades, materia de tales eventos académicos, los cuales se relacionaban directamente con sus productos, sobre los cuales sus visitadores médicos explican sus ventajas, realizando la entrega de muestras médicas, razón por la cual existe una relación de causalidad entre los gastos reparados y la generación o mantenimiento de la renta gravada. En cuanto al reparo por muestras médicas, la demandante señala que Administración Tributaria debió verificar en virtud del principio de verdad material la fehaciencia de las operaciones de entrega de muestras médicas, indicando que la acreditación de dicha entrega a los profesionales competentes, debió ser realizada conjuntamente entre la Administración Tributaria y la demandante.

[Continúa…]

![Suprema ratifica que pericia grafotécnica practicada sobre una fotocopia puede afectar su credibilidad, pero no su validez: en cada caso se debe analizar las características y la calidad del documento [Casación 2062-2021, La Libertad, f. j. 15]](https://img.lpderecho.pe/wp-content/uploads/2023/02/palacio-justicia-poder-judicial-LPDerecho-218x150.png)

![El principio del doble conforme: La casación ordinaria o excepcional solo será admisible cuando existan dos sentencias discrepantes: una sentencia o auto de vista que revoca en todo o en parte la decisión de primera instancia; o bien, respecto de la doctrina judicial vinculante de la Corte Suprema, cuando las sentencias emitidas aniquilan algún criterio jurisdiccional supremo vinculante [Casación 2960-2023, Huánuco, f. j. 9] PALACIO DE JUSTICIA-INTERIORES-1](https://img.lpderecho.pe/wp-content/uploads/2022/01/PALACIO-DE-JUSTICIA-INTERIORES-1-218x150.jpg)

![Para acreditar la simulación absoluta no basta afirmar que las concesiones recíprocas de los simuladores son irrazonables al compensar una deuda tan alta con un monto menor, sin ningún medio probatorio (contradocumento) u otros hechos o elementos que valorados de forma conjunta y razonada lleguen a generar convicción [Casación 4958-2021, Lima]](https://img.lpderecho.pe/wp-content/uploads/2025/10/MAZO-JUEZ-SENTENCIA-PENAL-LPDERECHO-218x150.jpg)

![Violación sexual de menor: El perito psicólogo no es el perito idóneo para determinar la edad física de la menor, ello le corresponde al médico legista [Casación 1040-2022, Lambayeque, f. j. 14]](https://img.lpderecho.pe/wp-content/uploads/2023/02/palacio-justicia-poder-judicial-PJ-fachada-frontal-corte-LPDerecho-218x150.png)

![Ley Orgánica del Registro Nacional de Identificación y Estado Civil (Ley 26497) [actualizada 2025]](https://img.lpderecho.pe/wp-content/uploads/2025/05/Ley-organica-del-registro-nacional-de-identificacion-y-estado-civil1-LPDERECHO-218x150.jpg)

![TC ordena reposición de trabajador CAS que realizaba labores de naturaleza permanente [Exp. 02047-2025-PA/TC]](https://img.lpderecho.pe/wp-content/uploads/2024/03/tribunal-constitucional-4-LPDerecho-218x150.jpg)

![¿Qué régimen le corresponde a los inspectores municipales CAS o 276? [Informe Técnico 000502-2025-Servir-GPGSC]](https://img.lpderecho.pe/wp-content/uploads/2024/05/Servir-CAS-LPDerecho-218x150.jpg)

![Suprema confirma constitucionalidad de norma que prohíbe la extracción de mayor escala de recursos hidrobiológicos (pesca), ya sea marina o continental, en toda la extensión de las áreas naturales protegidas [Acción Popular 19816-2024, Lima, ff. jj. 4.9-4.10]](https://img.lpderecho.pe/wp-content/uploads/2024/04/palacio-de-justicia-fachada-pj-LPDerecho-218x150.jpg)

![Derechos de autor: incorporan eximentes de responsabilidad para proveedores de internet ante infracciones [Decreto Legislativo 1724]](https://img.lpderecho.pe/wp-content/uploads/2026/02/Derechos-de-autor-LPDerecho-218x150.png)

![Reglas para el uso adecuado de la numeración telefónica y la trazabilidad de llamadas y mensajes de texto [Decreto Legislativo 1723]](https://img.lpderecho.pe/wp-content/uploads/2025/06/llamada-telefono-celular-deuda-LPDerecho-218x150.jpg)

![Código de Responsabilidad Penal de Adolescentes [actualizado 2026]](https://img.lpderecho.pe/wp-content/uploads/2024/08/CODIGO-DE-RESPONSABILIDAD-PENAL-DE-ADOLESCENTES-DECRETO-LEGISLATIVO-1348-ACTU-LPDERECHO-218x150.jpg)

![Ley de Delitos Informáticos (Ley 30096) [actualizada]](https://img.lpderecho.pe/wp-content/uploads/2024/08/ley-de-delitos-informaticos-ley-30096-actualizada-LPDERECHO-218x150.jpg)

![Código Civil peruano [actualizado 2026]](https://img.lpderecho.pe/wp-content/uploads/2024/05/VENTA-OFICIAL-CODIGO-CIVIL-2024-LPDERECHO-218x150.jpg)

![Código Procesal Penal peruano [actualizado 2026]](https://img.lpderecho.pe/wp-content/uploads/2024/02/VENTA-CODIGO-PENAL-BANNER-POST-TAPA-DURA-LPDERECHO-218x150.jpg)

![[VÍDEO] ¿Quieres postular a la Fiscalía? Estas son las preguntas que hacen en las entrevistas](https://img.lpderecho.pe/wp-content/uploads/2021/10/postular-fiscalia-preguntas-entrevista-LP-218x150.jpg)

![TC ordena reposición de trabajador CAS que realizaba labores de naturaleza permanente [Exp. 02047-2025-PA/TC]](https://img.lpderecho.pe/wp-content/uploads/2024/03/tribunal-constitucional-4-LPDerecho-100x70.jpg)

![Suprema ratifica que pericia grafotécnica practicada sobre una fotocopia puede afectar su credibilidad, pero no su validez: en cada caso se debe analizar las características y la calidad del documento [Casación 2062-2021, La Libertad, f. j. 15]](https://img.lpderecho.pe/wp-content/uploads/2023/02/palacio-justicia-poder-judicial-LPDerecho-100x70.png)

![Para acreditar la simulación absoluta no basta afirmar que las concesiones recíprocas de los simuladores son irrazonables al compensar una deuda tan alta con un monto menor, sin ningún medio probatorio (contradocumento) u otros hechos o elementos que valorados de forma conjunta y razonada lleguen a generar convicción [Casación 4958-2021, Lima]](https://img.lpderecho.pe/wp-content/uploads/2025/10/MAZO-JUEZ-SENTENCIA-PENAL-LPDERECHO-100x70.jpg)

![El principio del doble conforme: La casación ordinaria o excepcional solo será admisible cuando existan dos sentencias discrepantes: una sentencia o auto de vista que revoca en todo o en parte la decisión de primera instancia; o bien, respecto de la doctrina judicial vinculante de la Corte Suprema, cuando las sentencias emitidas aniquilan algún criterio jurisdiccional supremo vinculante [Casación 2960-2023, Huánuco, f. j. 9] PALACIO DE JUSTICIA-INTERIORES-1](https://img.lpderecho.pe/wp-content/uploads/2022/01/PALACIO-DE-JUSTICIA-INTERIORES-1-100x70.jpg)

![Fijan el monto de la unidad de ingreso del sector público para el año 2025 [Decreto Supremo 087-2024-PCM]](https://img.lpderecho.pe/wp-content/uploads/2023/02/Palacio-de-gobierno-presidencia-Normas-legales-fachada-LPDerecho-324x160.png)