La Sunat aprobó el formulario virtual y las disposiciones para que los contribuyentes puedan aplazar hasta por 6 meses y/o fraccionar hasta en 36 meses (a una tasa de interés preferencial mensual de 0.4%) toda su deuda tributaria que corresponda a ingresos del Tesoro Público o Essalud (la generada durante la emergencia sanitaria e incluso la deuda anterior), permitiéndoles un alivio a su situación financiera.

Este beneficio aplica a todos los contribuyentes. En el caso de aquello que generan Rentas de Tercera Categoría aplica siempre que sus ingresos netos mensuales acumulados de los periodos tributarios de marzo y abril del 2020, en comparación con los mismos periodos del 2019, hayan disminuido.

El plazo para presentar la solicitud de aplazamiento y/o fraccionamiento es hasta el 30 de setiembre próximo, para lo cual se deberá utilizar solo el Formulario Virtual 1704, que estará disponible en www.sunat.gob.pe, desde el 08 de julio del presente, de acuerdo a la Resolución de Superintendencia 113-2020/SUNAT, publicada en el diario oficial.

Se debe tener en cuenta que no se considerarán presentadas las solicitudes efectuadas a través de escritos u otros medios distintos al Formulario Virtual 1704.

Requisitos para acogerse

Para acceder a los beneficios de este régimen, los contribuyentes deben estar inscritos en el Registro Único de Contribuyentes (RUC), haber presentado sus declaraciones mensuales de marzo y abril de 2020 para el IGV-Renta, no tener en su cuenta de detracciones un saldo mayor al 5% de la UIT, haber presentado todas las declaraciones correspondientes a las deudas que se desea acoger al fraccionamiento y, cuando sea el caso, entregar o formalizar las garantías.

En el caso de los contribuyentes que generen Rentas de Tercera Categoría, para acceder a este aplazamiento y/o fraccionamiento especial, se verificará que sus ingresos declarados han disminuido en marzo y abril 2020, a comparación de similares períodos del 2019.

Asimismo, respecto de la deuda materia de acogimiento, deberán desistirse de cualquier recurso impugnatorio (reclamación, apelación o pendiente de pronunciamiento en el Poder Judicial o Tribunal Constitucional); el desistimiento se entenderá presentado con la solicitud de acogimiento, y se declarará procedente con la aprobación del acogimiento.

No podrán acogerse los contribuyentes con condena vigente por delito tributario y aduanero, las entidades del Sector Público Nacional, así como los comprendidos en la Ley 30737, referida a los casos de corrupción y delitos conexos.

Se debe precisar que no es materia del beneficio las deudas que no sean exigibles a la fecha de presentación de la solicitud de acogimiento, así como los tributos retenidos o percibidos, la deuda concursal o en procesos de liquidación judicial o extrajudicial, los recargos y los pagos a cuenta mensuales del Impuesto a la Renta de Tercera Categoría del ejercicio 2020, excepto los que corresponden a los periodos de enero, febrero y marzo.

Atención de solicitudes

Finalmente, la resolución que apruebe la solicitud de acogimiento será notificada al buzón SOL del contribuyente y contendrá el detalle de la deuda materia de aplazamiento y/o fraccionamiento, el periodo de aplazamiento o fraccionamiento, el número de cuotas, el monto de la primera y última cuota, las fechas de vencimiento, la tasa de interés aplicable y las garantías debidamente constituidas a favor de la SUNAT, de corresponder.

Normas referidas al Régimen de aplazamiento y/o fraccionamiento de la deuda tributaria establecido mediante el Decreto Legislativo N.º 1487

RESOLUCIÓN DE SUPERINTENDENCIA 113-2020/SUNAT

Lima, 3 de julio de 2020

CONSIDERANDO:

Que mediante el Decreto Legislativo N.º 1487 se establece el Régimen de aplazamiento y/o fraccionamiento (RAF) de las deudas tributarias administradas por la Superintendencia Nacional de Aduanas y de Administración Tributaria – SUNAT que constituyan ingresos del Tesoro Público o de ESSALUD;

Que, de acuerdo con lo dispuesto en el literal c) del párrafo 5.2 del artículo 5 y en los artículos 12, 14 y 16 del citado decreto, la SUNAT se encuentra facultada para establecer, mediante resolución de superintendencia, la forma y condiciones para la presentación de la solicitud de acogimiento al RAF y del desistimiento de la referida solicitud, así como para regular las características de las garantías, la forma, plazo y condiciones en las que se entregan o formalizan y demás disposiciones aplicables a estas, incluyendo su renovación;

Que en tal sentido resulta necesario establecer las disposiciones sobre la forma y condiciones para presentar la solicitud de acogimiento al RAF, su desistimiento, las características de las garantías, la forma, plazo y condiciones en las que se entregan o formalizan y demás disposiciones aplicables a estas;

Que a través del Decreto Supremo N.º 155-2020-EF se aprueba el Reglamento del Régimen de aplazamiento y/o fraccionamiento de las deudas tributarias administradas por la SUNAT que, entre otros, amplía el plazo para presentar la solicitud de acogimiento al RAF hasta el 30 de setiembre de 2020;

Que, de otro lado, en uso de las facultades concedidas por el inciso b) del artículo 104 del Código Tributario se regula, mediante la Resolución de Superintendencia N.º 014-2008/SUNAT, la notificación de actos administrativos por medio electrónico; considerándose conveniente incluir como tales a la resolución que aprueba o deniega la solicitud de acogimiento al RAF, a la que se pronuncia sobre el desistimiento de dicha solicitud, así como a aquella que declara la pérdida del RAF;

Que al amparo del numeral 3.2 del artículo 14 del Reglamento que establece disposiciones relativas a la publicidad, publicación de proyectos normativos y difusión de normas legales de carácter general, aprobado por el Decreto Supremo N.º 001-2009-JUS, no se prepublica la presente resolución por considerar que ello resulta impracticable en vista que las disposiciones que se establecen deben regir a la brevedad a fin de que los deudores tributarios puedan presentar sus solicitudes de acogimiento al RAF y gozar de las facilidades que este ofrece;

En uso de las facultades establecidas en el literal c) del párrafo 5.2 del artículo 5 y los artículos 12, 14 y 16 del Decreto Legislativo N.º 1487; el inciso b) del artículo 104 del Código Tributario, aprobado por el Decreto Legislativo N.º 816, cuyo último Texto Único Ordenado fue aprobado por el Decreto N.º 133-2013 EF; el artículo 11 del Decreto Legislativo N.° 501, Ley General de la SUNAT; el artículo 5 de la Ley N.º 29816, Ley de Fortalecimiento de la SUNAT; y el inciso o) del artículo 8 del Reglamento de Organización y Funciones de la SUNAT, aprobado por la Resolución de Superintendencia N.º 122-2014/SUNAT;

SE RESUELVE:

TÍTULO I

DISPOSICIONES GENERALES

Artículo 1. Definiciones

Para efecto de la presente resolución, se debe entender por:

a) Bancos Habilitados: A la(s) entidad(es) bancaria(s) a que se refiere el inciso f) del artículo 1 de la Resolución de Superintendencia N.º 038- 2010/SUNAT.

b) Clave SOL: Al texto conformado por números y/o letras, de conocimiento exclusivo del usuario, que asociado al código de usuario o al número del documento nacional de identidad (DNI), según corresponda, otorga privacidad en el acceso a SUNAT Operaciones en Línea, a que se refiere el inciso e) del artículo 1 de la Resolución de Superintendencia N.º 109-2000/ SUNAT.

c) Código de usuario: Al texto conformado por números y letras que permite identificar al usuario que ingresa a SUNAT Operaciones en Línea, a que se refiere el inciso d) del artículo 1 de la Resolución de Superintendencia N.º 109- 2000/SUNAT.

d) Código Tributario: Al aprobado por el Decreto Legislativo N.º 816, cuyo último Texto Único Ordenado ha sido aprobado por el Decreto Supremo N.º 133-2013-EF.

e) Decreto Legislativo: Al Decreto Legislativo N.º 1487 que establece el Régimen de aplazamiento y/o fraccionamiento de las deudas tributarias administradas por la SUNAT.

f) Deuda impugnada: A la deuda tributaria cuyo recurso de reclamación, apelación, demanda contencioso administrativa o acción de amparo se hubiera presentado hasta la fecha de la solicitud de acogimiento.

g) Deuda personalizada: A la deuda que es factible de acogimiento al RAF, que se obtiene a través del pedido de deuda a que se refiere el literal k) del presente artículo.

h) ESSALUD: Al Seguro Social de Salud.

i) Formulario Virtual N.º 1704: Al formulario aprobado por la segunda disposición complementaria final de esta resolución, para la presentación de la solicitud de acogimiento al RAF.

j) NPS: Al número de pago SUNAT, a que se refiere el inciso e) del artículo 1 de la Resolución de Superintendencia N.º 038- 2010/SUNAT.

k) Pedido de deuda: A la generación en SUNAT Operaciones en Línea de la deuda personalizada, siguiendo las instrucciones del sistema.

l) RAF: Al Régimen de Aplazamiento y/o Fraccionamiento de las deudas tributarias administradas por la SUNAT que constituyan ingresos del Tesoro Público o de ESSALUD, establecido en el Decreto Legislativo N.º 1487.

m) Solicitud de acogimiento: Al formulario virtual a que se refiere el literal i) del presente artículo.

n) Sistema Pago Fácil: Al sistema de pago regulado por la Resolución de Superintendencia N.º 125- 2003/SUNAT.

ñ) SUNAT: A la Superintendencia Nacional de Aduanas y de Administración Tributaria.

o) SUNAT Operaciones en Línea: Al sistema informático disponible en la Internet que permite realizar operaciones en forma telemática entre el usuario y la SUNAT.

p) SUNAT Virtual: Al portal de la SUNAT en la Internet, cuya dirección es http://www.sunat.gob.pe.

q) UIT: A la Unidad Impositiva Tributaria del ejercicio en el que se presenta la solicitud de acogimiento.

Cualquier mención a un artículo sin indicar la norma a la que pertenece se entiende referida a la presente resolución y cualquier mención a un párrafo, literal o acápite sin señalar el artículo al que pertenece se entiende referida al artículo en el que se efectúa dicha mención.

Artículo 2. Objeto

La presente resolución tiene por objeto aprobar las normas para la presentación de la solicitud de acogimiento al RAF y de su desistimiento, así como regular las características de las garantías y las demás disposiciones aplicables a estas.

TÍTULO II

DE LA SOLICITUD DE ACOGIMIENTO, DE LAS

RESOLUCIONES APROBATORIAS O DENEGATORIAS Y DEL DESISTIMIENTO DE LA

SOLICITUD

Artículo 3. De la solicitud de acogimiento

Para la presentación de la solicitud de acogimiento, se debe tener en cuenta lo siguiente:

3.1 Deuda personalizada

La obtención de la deuda personalizada es obligatoria para la presentación del formulario virtual N.º 1704 y se realiza de manera independiente según se trate de:

a) Las deudas tributarias que constituyan ingresos del Tesoro Público, salvo aquellas comprendidas en los literales b) y d).

b) Las deudas tributarias por concepto de los pagos a cuenta, por rentas de la tercera categoría, del impuesto a la renta de los periodos enero, febrero y marzo de 2020.

c) La deuda tributaria correspondiente al ESSALUD.

d) La deuda tributaria aduanera.

La deuda tributaria personalizada se encuentra actualizada a la fecha en que se efectúe el pedido de deuda.

3.2 Forma y condiciones para la generación y presentación de la solicitud de acogimiento.

La solicitud de acogimiento se debe presentar en la misma fecha en que se obtiene la deuda personalizada y se debe generar y presentar de forma independiente por cada uno de los conceptos a que se refiere el párrafo 3.1.

El plazo para presentar la solicitud de acogimiento se inicia en la fecha de entrada en vigencia de la presente resolución y concluye el 30 de setiembre de 2020. De prorrogarse esta última fecha mediante decreto supremo, se considerará la nueva fecha que se establezca.

Para la generación y presentación de la solicitud de acogimiento, se debe:

a) Ingresar a SUNAT Operaciones en Línea con el código de usuario y clave SOL y ubicar la opción “Solicito Fraccionamiento RAF”.

b) Obtener la(s) deuda(s) personalizada(s) a través del pedido de deuda.

c) Ubicar el formulario virtual N.º 1704.

d) Verificar la información cargada en el citado formulario virtual.

e) Identificar y confirmar la deuda tributaria por la que se presenta la solicitud de acogimiento, indicando al menos lo siguiente:

e.1) El tipo de documento (orden de pago, liquidación de cobranza, resolución de determinación o de multa, resolución aprobatoria del aplazamiento y/o fraccionamiento o de su pérdida, declaración jurada).

El acogimiento de una deuda contenida en una orden de pago, liquidación de cobranza, resolución de determinación, resolución de multa u otras resoluciones emitidas por la SUNAT que contengan deuda debe hacerse por la totalidad de la deuda contenida en estas. El acogimiento del saldo de un aplazamiento y/o fraccionamiento anterior debe hacerse por la totalidad de dicho saldo.

e.2) El número del documento.

e.3) El periodo correspondiente al tributo o la fecha en que se cometió o detectó la infracción.

Tratándose del saldo de un aplazamiento y/o fraccionamiento, el mes y año de la resolución aprobatoria o de pérdida correspondiente.

e.4) El monto del tributo, de la multa o del saldo del aplazamiento y/o fraccionamiento, del interés, la actualización y los intereses capitalizados y el monto total de la deuda tributaria a la fecha de la consulta.

e.5) Seleccionar la modalidad de acogimiento (aplazamiento, fraccionamiento o aplazamiento y fraccionamiento).

e.6) Si se acoge:

i) Únicamente al aplazamiento, se debe indicar el número de meses del aplazamiento.

ii) Únicamente al fraccionamiento, se debe indicar el número de cuotas.

iii) Al aplazamiento y fraccionamiento, se debe indicar el número de meses del aplazamiento y el número de cuotas del fraccionamiento.

f) Si se desea incorporar deuda(s) tributaria(s) que no figure(n) como deuda personalizada, se la(s) debe incluir en la pestaña “otras deudas” del formulario virtual N.º 1704 e identificar la deuda consignando los datos previstos en el literal e), en lo que corresponda, y seguir las instrucciones del sistema.

g) De estar de acuerdo con la información que figure en el formulario virtual N.º 1704, se debe seguir las instrucciones que indique el sistema.

Artículo 4. Causal de rechazo

Constituye causal de rechazo, la generación del formulario virtual N.º 1704 en fecha posterior a aquella en que se obtiene la deuda personalizada.

Artículo 5. De la constancia de presentación

De no incurrirse en la causal de rechazo a que se refiere el artículo anterior, el sistema de la SUNAT almacena la información de la solicitud de acogimiento y emite la constancia de presentación, debidamente numerada, la que puede ser impresa.

Artículo 6. De las resoluciones de aprobación o denegatoria de la solicitud de acogimiento

La SUNAT mediante resolución aprueba o deniega el aplazamiento y/o fraccionamiento solicitado.

La resolución que aprueba la solicitud de acogimiento debe contener necesariamente, además de los requisitos propios de un acto administrativo, los siguientes datos:

a) El detalle de la deuda materia de aplazamiento y/o fraccionamiento.

b) El periodo de aplazamiento, tratándose de aplazamiento, o de aplazamiento y fraccionamiento.

c) El número de cuotas, el monto de la primera y última cuota, así como de las cuotas constantes, con indicación de sus fechas de vencimiento, tratándose de fraccionamiento o de aplazamiento y fraccionamiento.

d) La tasa de interés aplicable.

e) Las garantías debidamente constituidas a favor de la SUNAT, de corresponder.

Artículo 7. Del pago

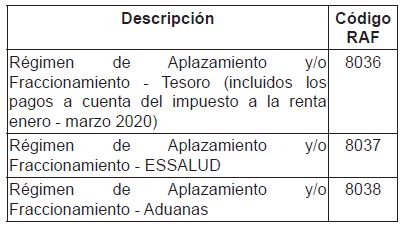

7.1 El pago de la deuda tributaria acogida al RAF se efectúa utilizando los siguientes códigos.

7.2 En el fraccionamiento, el importe de la cuota se determina en función del monto de la deuda materia de acogimiento y el número de cuotas. En el aplazamiento, el monto total a pagar se determina considerando el número de meses de aplazamiento y el monto de la deuda materia de acogimiento; y, en el aplazamiento y fraccionamiento, el monto a pagar y el importe de la cuota se determina en función del monto de la deuda materia de acogimiento, de los meses de aplazamiento y el número de cuotas.

Tratándose del fraccionamiento o del aplazamiento y fraccionamiento, con la aprobación de la solicitud de acogimiento se genera el cronograma de cuotas, en el que se identifica cada cuota, su fecha de vencimiento y el importe a pagar por la cuota.

7.3 El pago puede ser efectuado mediante el Sistema Pago Fácil, para lo cual se debe seguir el procedimiento a que se refiere el artículo 2 de la Resolución de Superintendencia N.º 125-2003/SUNAT.

El pago también puede realizarse en los bancos habilitados utilizando el NPS de acuerdo con el procedimiento dispuesto en la Resolución de Superintendencia N.º 038-2010/SUNAT.

Artículo 8. Del desistimiento de la solicitud de acogimiento

8.1 Se puede presentar desistimiento de la solicitud de acogimiento antes de que surta efecto la notificación de la resolución aprobatoria o denegatoria a que se refiere el artículo 6.

8.2 Para tal efecto, se debe ingresar a SUNAT Operaciones en Línea con el código de usuario y clave SOL y seleccionar la opción “desistimiento de la solicitud de acogimiento”.

8.3 La resolución mediante la cual se acepta el desistimiento debe contener necesariamente, además de los requisitos propios de un acto administrativo, los siguientes datos:

a) El número y fecha de la solicitud de acogimiento.

b) El número y fecha de la solicitud de desistimiento.

Artículo 9. De la presentación de nuevas solicitudes de acogimiento

Se pueden presentar nuevas solicitudes de acogimiento por deuda(s) tributaria(s) distinta (s) a la(s) contenida(s) en la(s) solicitud(es) anterior(es), para lo cual debe tenerse en cuenta lo dispuesto en los artículos 3, 4 y 5.

Cada solicitud de acogimiento se resuelve de manera independiente.

TÍTULO III

DE LAS GARANTÍAS

Artículo 10. De la deuda tributaria a garantizar

10.1 En los supuestos previstos en los literales a), b), d) o e) del párrafo 16.1 del artículo 16 del Decreto Legislativo se debe tener en cuenta lo siguiente:

a) Para efecto de determinar el monto a garantizar se debe considerar de manera independiente las deudas que constituyen ingreso del Tesoro Público y las que constituyen ingresos de ESSALUD, así como el orden en que ingresan las solicitudes de acogimiento.

b) De haberse presentado varias solicitudes de acogimiento por concepto de deudas tributarias que constituyen ingresos del Tesoro Público o de ESSALUD y que sumadas exceden el monto de ciento veinte (120) UIT, se debe proceder como sigue:

b.1) Respecto de la solicitud a partir de la cual se superó el monto de ciento veinte (120) UIT, se debe garantizar el exceso de dicho monto.

b.2) En cuanto a las solicitudes presentadas con posterioridad a la solicitud mencionada en el acápite anterior, se debe garantizar el monto total de la deuda de cada una de esas solicitudes.

c) De haberse presentado varias solicitudes de acogimiento que contienen deudas tributarias que constituyen ingresos del Tesoro Público o de ESSALUD que están garantizadas con embargos en forma de inscripción de inmuebles o con embargos en forma de depósito y que sumadas exceden el monto de quince (15) UIT, se debe proceder como sigue:

c.1) Respecto de la solicitud a partir de la cual el monto de la mencionada deuda superó las quince (15) UIT, se debe garantizar el exceso de dicho monto.

c.2) En cuanto a las solicitudes presentadas con posterioridad a la solicitud indicada en el acápite anterior, se debe garantizar el monto total de la aludida deuda.

d) De haberse presentado varias solicitudes de acogimiento que contienen deudas tributarias impugnadas que constituyen ingresos del Tesoro Público o de ESSALUD que están garantizadas conforme a lo dispuesto en el Código Tributario y que sumadas exceden el monto de quince (15) UIT, se debe proceder como sigue:

d.1) Respecto de la solicitud a partir de la cual el monto de la aludida deuda superó las quince (15) UIT, se debe garantizar el exceso de dicho monto.

d.2) Tratándose de las solicitudes presentadas con posterioridad a la solicitud a que se refiere el acápite anterior, se debe garantizar el monto total de la citada deuda.

10.2 Tratándose del(los) saldo(s) del(los) aplazamiento(s) y/o fraccionamiento(s) otorgado(s) con anterioridad, con carácter particular o general, que se encuentre(n) garantizado(s) a la fecha de presentación de la solicitud de acogimiento, el monto a garantizar corresponde al total de dicho(s) saldo(s) incluido(s) en cada solicitud de acogimiento.

10.3 Cuando el solicitante sea una persona natural con proceso penal en trámite por delito tributario o aduanero a la fecha de presentación de la solicitud, o sea una persona jurídica cuyo representante legal tenga proceso penal en trámite por delito tributario o aduanero a dicha fecha, se debe garantizar el monto total de las deudas tributarias por las que se solicita el acogimiento.

10.4 La garantía se ofrece y entrega u otorga por el monto de la deuda tributaria que se debe garantizar en cada solicitud conforme a lo señalado en los párrafos anteriores, incrementada en:

a) Cinco por ciento (5%) cuando la garantía sea una carta fianza.

b) Cuarenta por ciento (40%) cuando la garantía sea una hipoteca.

Artículo 11. De las garantías

El ofrecimiento y la entrega u otorgamiento de las garantías se rige por lo siguiente:

11.1 Se puede ofrecer y entregar u otorgar tantas garantías como sean necesarias para cubrir el monto de la deuda tributaria a garantizar contenida en cada solicitud de acogimiento hasta su cancelación, aun cuando concurran hipoteca(s) y carta(s) fianza(s).

11.2 El íntegro del valor de los bienes inmuebles dados en hipoteca debe respaldar la deuda tributaria a garantizar incrementada en cuarenta por ciento (40%) hasta el momento de su cancelación, excepto en el caso de hipoteca de segundo o mayor rango cuando la SUNAT tenga a su favor los rangos precedentes.

11.3 Un mismo bien inmueble puede garantizar deudas tributarias contenidas en varias solicitudes de acogimiento, siempre que la hipoteca de este bien, sola o junto con otras garantías, cubra el monto de las deudas tributarias a garantizar contenidas en las referidas solicitudes.

11.4 Tratándose de deudas tributarias por las cuales la SUNAT hubiera trabado un embargo en forma de inscripción de inmuebles se puede ofrecer en garantía el bien inmueble embargado, siempre que sobre el mismo no exista ningún otro tipo de gravamen, excepto primera hipoteca o hipoteca de distinto rango y la SUNAT sea quien tenga a su favor los rangos precedentes.

Artículo 12. De la carta fianza

12.1 La carta fianza debe tener las siguientes características:

a) Ser correctamente emitida por las empresas del sistema financiero y empresas del sistema de seguros autorizadas por la Superintendencia de Banca, Seguros y Administradoras Privadas de Fondos de Pensiones (SBS) a emitir carta fianza, a favor de la SUNAT, a solicitud del deudor tributario o de un tercero, debiendo constar en ella que, en caso de ejecución, la referida empresa debe emitir y entregar un cheque girado a la orden de SUNAT/BANCO DE LA NACIÓN.

b) Ser irrevocable, solidaria, incondicional y de ejecución inmediata.

c) Debe consignar un monto incrementado en cinco por ciento (5%) de la deuda tributaria a garantizar.

Tratándose de la renovación o sustitución de la carta fianza, debe consignar un monto por lo menos igual al que se refiere el literal a) del párrafo 12.2.

d) Debe indicar expresamente que es otorgada para respaldar la deuda tributaria a garantizar incrementada en cinco por ciento (5%), la modalidad de acogimiento, así como una referencia expresa a los supuestos de pérdida del aplazamiento y/o fraccionamiento establecidos en el artículo 15 del Decreto Legislativo.

Tratándose de la renovación o sustitución de la carta fianza, debe indicar expresamente que respalda lo señalado en el literal a) del párrafo 12.2.

e) Será ejecutable a solo requerimiento de la SUNAT.

12.2 De la renovación o sustitución de la carta fianza

a) Se puede renovar o sustituir la carta fianza por otra cuyo monto sea por lo menos igual al saldo de la deuda tributaria garantizada, actualizado a la fecha de la renovación o sustitución e incrementado en cinco por ciento (5%), luego de la amortización a que se refiere el párrafo 10.4 del artículo 10 del Decreto Legislativo.

b) Cuando la carta fianza concurra con una hipoteca, la referida renovación o sustitución debe efectuarse por el monto de la deuda tributaria que estuviera garantizando o por el saldo de esta actualizado a la fecha de la renovación o sustitución e incrementado en cinco por ciento (5%), luego de la amortización a que se refiere el párrafo 10.4 del artículo 10 del Decreto Legislativo.

12.3 Cuando se solicite aplazamiento, fraccionamiento o aplazamiento y fraccionamiento por un plazo menor o igual a doce (12) meses, la carta fianza tendrá como fecha de vencimiento un (1) mes calendario posterior a la fecha señalada para el término de dicho aplazamiento y/o fraccionamiento.

12.4 Cuando se solicite aplazamiento y fraccionamiento o fraccionamiento por un plazo mayor a doce (12) meses, la carta fianza debe:

a) Tener como fecha de vencimiento un (1) mes calendario posterior a la fecha de término del aplazamiento y/o fraccionamiento, o

b) Tener vigencia mínima de doce (12) meses, debiendo renovarse o sustituirse sucesivamente, de ser el caso, de modo tal que la garantía se mantenga vigente hasta un mes calendario posterior al término del aplazamiento y/o fraccionamiento. Para tal efecto, se debe tener en cuenta lo siguiente:

b.1) La carta fianza que renueva o sustituye a la otorgada debe garantizar el saldo de la deuda tributaria garantizada conforme a lo dispuesto en el literal a) del párrafo 12.2.

En caso de que la carta fianza concurra con una hipoteca, se aplica lo dispuesto en el literalb) del párrafo 12.2.

b.2) La renovación o sustitución debe efectuarse como mínimo cuarenta y cinco (45) días calendario antes de la fecha de vencimiento de la carta objeto de renovación o sustitución.

b.3) La carta fianza renovada o sustituida debe ceñirse a lo dispuesto en el presente artículo en todo en cuanto le sea aplicable.

b.4) De no efectuarse la renovación o sustitución en las condiciones señaladas, se pierden el aplazamiento y/o fraccionamiento, ejecutándose la carta fianza y la hipoteca, si la hubiera.

12.5 En el caso de la renovación o sustitución de la carta fianza a que se refiere el literal b) del párrafo 12.4 se puede sustituir la carta fianza otorgada por una hipoteca, siempre que esta se formalice como mínimo cuarenta y cinco (45) días calendario antes de la fecha de vencimiento de la carta materia de renovación o sustitución. De no formalizarse la hipoteca en dicho plazo, se mantiene la obligación de renovar y sustituir la carta fianza dentro del mismo.

En supuestos distintos al indicado en el párrafo anterior, se puede sustituir la carta fianza por la hipoteca a que se refiere el artículo 13, siempre que esta se formalice previamente y como mínimo cuarenta y cinco (45) días calendario antes de la fecha en que se produzca el vencimiento de la carta fianza.

12.6 Si la carta fianza es emitida por una empresa del sistema financiero o empresa del sistema de seguros autorizada por la SBS a emitir carta fianza que posteriormente fuese intervenida y declarada en disolución conforme a la Ley N.º 26702, Ley General del Sistema Financiero y del Sistema de Seguros y Orgánica de la Superintendencia de Banca y Seguros, se debe otorgar una nueva carta fianza o hipoteca, de conformidad con lo dispuesto en el presente título.

Para ello, se debe cumplir con presentar, por el saldo de la deuda a garantizar, la documentación sustentatoria en caso de hipoteca o la nueva carta fianza, dentro de los quince (15) días hábiles de publicada la resolución de la SBS mediante la cual sea declarada la disolución de la empresa del sistema financiero o de la empresa del sistema de seguros.

Para la formalización o entrega de la nueva garantía, debe considerarse lo dispuesto en el artículo 14.

De no cumplirse lo señalado en el presente párrafo, se pierde el aplazamiento y/o fraccionamiento.

Artículo 13. De la hipoteca

Para la hipoteca se debe considerar lo siguiente:

13.1 El valor del bien o bienes dados en hipoteca, de propiedad del deudor tributario o de terceros, debe exceder, en cuarenta por ciento (40%) el monto de la deuda a garantizar, o parte de esta cuando concurra con otra(s) hipoteca(s) o carta(s) fianza(s).

13.2 Se debe presentar, dentro de los diez (10) días hábiles siguientes a la fecha de presentación de la solicitud de acogimiento:

a) Copia literal de dominio del bien o bienes a hipotecar o hipotecados, certificado de gravamen del bien hipotecado, así como aquella información necesaria para su debida identificación.

b) Tasación arancelaria o comercial efectuada por el Cuerpo Técnico de Tasaciones del Perú.

El valor de tasación presentado es considerado como valor referencial máximo.

c) Fotocopia simple del poder o poderes correspondientes a la persona o personas autorizadas a hipotecar el bien o bienes, cuando corresponda.

13.3 La hipoteca no puede otorgarse bajo condición o plazo alguno.

13.4 Si el bien o bienes hipotecados fueran rematados, se pierden o se deterioran, de modo que el valor de dichos bienes resulte insuficiente para cubrir la deuda a garantizar, o parte de esta cuando concurra con una carta fianza u otra hipoteca, se debe ofrecer una nueva hipoteca o carta fianza.

A tal efecto, se debe comunicar los hechos a que se refiere el párrafo anterior en un plazo de cinco (5) días hábiles de ocurridos estos.

El deudor tributario debe cumplir con la presentación de la documentación sustentatoria de la nueva hipoteca en los plazos que la SUNAT le señale, considerándose para la formalización correspondiente lo dispuesto en el artículo 14. En caso contrario, se pierde el aplazamiento y/o fraccionamiento.

Si el deudor opta por ofrecer una carta fianza debe cumplir con entregarla en el plazo que le señale la SUNAT.

13.5 Se puede sustituir la hipoteca otorgada por una carta fianza, debiendo previamente entregarse dicha garantía a fin de que se proceda al levantamiento de la hipoteca.

Artículo 14. Entrega de la carta fianza y formalización de la hipoteca

14.1. La carta fianza debe ser entregada a la SUNAT, en cualquier centro de servicios al contribuyente de la SUNAT, en el plazo de quince (15) días hábiles siguientes a la fecha de presentación de la solicitud de acogimiento.

14.2 La formalización de la hipoteca se realiza con la inscripción registral dentro del plazo de treinta y cinco (35) días hábiles contados a partir del día siguiente a la fecha de presentación de la solicitud de acogimiento, salvo tratándose de solicitudes presentadas con anterioridad al último día del vencimiento del plazo para la presentación de la declaración y pago del período abril de 2020, incluyendo sus prórrogas, en cuyo caso dicho plazo se computa a partir de esta última fecha.

Cuando el deudor tributario pierda la minuta en la que se constituye la hipoteca, así como las minutas en las que consten el levantamiento, cancelación o modificación de las referidas garantías, excepcionalmente y por única vez debe suscribirse una nueva minuta de constitución de garantía o levantamiento, cancelación o modificación, según corresponda. Con la expedición de la nueva minuta se deja sin efecto aquella a la que reemplaza, lo cual debe constar en la nueva minuta.

En todos los casos, los gastos originados por la suscripción de la minuta, así como por su elevación a escritura pública y la inscripción en los Registros Públicos son de cargo del deudor tributario.

DISPOSICIONES COMPLEMENTARIAS FINALES

Primera. Hipotecas otorgadas con anterioridad

Si en un aplazamiento y/o fraccionamiento otorgado con anterioridad existe una hipoteca que a la fecha de presentación de la solicitud de acogimiento al RAF garantice deuda(s) tributaria(s) que constituye(n) ingresos del Tesoro Público o del ESSALUD y que se encuentra vigente, se puede ofrecer dicha hipoteca respecto de la deuda tributaria a garantizar contenida en una solicitud de acogimiento al RAF, siempre que la hipoteca de este bien, sola o junto con otras garantías, cubra el monto de las deudas tributarias a garantizar.

Para efecto del párrafo anterior, se debe cumplir con las disposiciones establecidas en el Decreto Legislativo y en la presente resolución.

Segunda. Aprobación de formulario

Apruébase el formulario virtual N.º 1704 – “Formulario Virtual de Fraccionamiento – RAF”, que estará a disposición de los interesados a partir de la vigencia de la presente resolución.

Tercera. De la aplicación de determinadas normas para efecto de la presentación de la solicitud de acogimiento al RAF y para el pago del aplazamiento y/o fraccionamiento

Para efecto de lo dispuesto en la presente resolución:

a) Extiéndase los alcances de la Resolución de Superintendencia N.º 109-2000/SUNAT para presentar la solicitud de acogimiento al RAF correspondiente a la deuda tributaria aduanera.

b) Extiéndase los alcances de la Resolución de Superintendencia N.º 125-2003/SUNAT y la Resolución de Superintendencia N.º 038-2010/SUNAT, para realizar el pago de la deuda tributaria aduanera acogida al RAF.

Cuarta. Presentación de solicitudes en medios distintos al formulario virtual N.º 1704

Las solicitudes que se hubieran presentado con anterioridad a la vigencia de la presente resolución o que se presenten por un medio distinto al formulario virtual N.º 1704 – “Formulario Virtual de Fraccionamiento – RAF” se consideran como no presentadas.

Quinta. Vigencia

La presente resolución entra en vigencia el 8 de julio de 2020.

DISPOSICIÓN COMPLEMENTARIA TRANSITORIA

Única. Presentación de documentos durante la emergencia sanitaria

Hasta la culminación de la emergencia sanitaria dispuesta por el Decreto Supremo N.º 008-2020-SA y sus prorrogas, los documentos referidos en el párrafo 13.2 del artículo 13 pueden presentarse a través de la Mesa de Partes Virtual de la SUNAT (MPV- SUNAT) conforme a lo dispuesto en el literal b) de la Única Disposición Complementaria Transitoria de la Resolución de Superintendencia N.º 077-2020/SUNAT.

Durante la emergencia sanitaria, la SUNAT podrá coordinar con el deudor tributario la fecha y el lugar donde presentará la Carta Fianza. Esto no modifica la obligación del deudor tributario de presentar la Carta Fianza en el plazo señalado en el párrafo 14.1 del artículo 14.

DISPOSICIÓN COMPLEMENTARIA MODIFICATORIA

Única. Modificación de la Resolución de Superintendencia N.º 014-2008/SUNAT

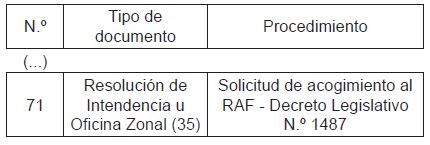

Incorpórase los siguientes actos administrativos al anexo de la Resolución de Superintendencia N.º 014-2008/SUNAT:

Anexo

(35) Que aprueba o deniega la solicitud de acogimiento al Régimen de aplazamiento y/o fraccionamiento de las deudas tributarias administradas por la SUNAT, establecido mediante el Decreto Legislativo N.º 1487, que se pronuncia sobre el desistimiento de dicha solicitud, así como aquella que declara la pérdida del citado régimen.

Regístrese, comuníquese y publíquese.

LUIS ENRIQUE VERA CASTILLO

Superintendente Nacional

![Impedimento de salida: El patrimonio que acumuló la investigada en su cargo de expresidenta, así como los viajes internacionales realizados en el ejercicio de sus funciones y que su hijo trabaje para la ONU en EE. UU., no constituyen factores determinantes de un peligro de fuga (caso Dina Boluarte) [Exp. 00171-2025-5, ff. jj. 7.2.24-7.2.25]](https://img.lpderecho.pe/wp-content/uploads/2025/10/MAZO-BIBLIOTECA-LPDERECHO-218x150.jpg)

![No hay vulneración del debido proceso ni de la tutela procesal efectiva si la denuncia fue admitida, se realizaron diligencias y la recurrente participó e incluso interpuso recurso de elevación [Exp. 00436-2025-PA/TC, f. j. 18]](https://img.lpderecho.pe/wp-content/uploads/2024/03/tribunal-constitucional-4-LPDerecho-218x150.jpg)

![Para la consumación del delito de estafa, no se requiere que el dinero se entregue directamente al estafador, pues puede efectuarse incluso a favor de un tercero [Exp. 01116-2024-PHC/TC, f. j. 8]](https://img.lpderecho.pe/wp-content/uploads/2023/03/tribunal-constitucional-fachada-exterior-tc-1-LPDerecho-218x150.png)

![Derecho de defensa: Cada vez que haya una modificación en la acusación —por devolución—, debe habilitarse nuevamente el plazo de 10 días para que la defensa la absuelva, aun cuando repita sus fundamentos [Exp. 01385-2019-6, f. j. 5]](https://img.lpderecho.pe/wp-content/uploads/2025/07/JUEZA-MAZO-JUZGADO-LPDERECHO-218x150.jpg)

![Ley Orgánica del Registro Nacional de Identificación y Estado Civil (Ley 26497) [actualizada 2025]](https://img.lpderecho.pe/wp-content/uploads/2025/05/Ley-organica-del-registro-nacional-de-identificacion-y-estado-civil1-LPDERECHO-218x150.jpg)

![Precedente Servir sobre la notificación de los actos emitidos en el PAD en el marco de la Ley 30057 [Resolución de Sala Plena 002-2025-Servir/TSC]](https://img.lpderecho.pe/wp-content/uploads/2024/05/Servir-CAS-LPDerecho-218x150.jpg)

![¿Servidores que estén próximos a jubilarse pueden solicitar teletrabajo? [Informe Técnico 002521-2025-Servir-GPGSC]](https://img.lpderecho.pe/wp-content/uploads/2023/02/trabajadores-pareja-servidores-trabajo-LPDerecho-218x150.jpg)

![Las boletas de pago de los servidores del Estado se encuentran exceptuados de difusión pública dado que, prima facie, contienen datos de la esfera privada; sin embargo, la remuneración global sí corresponde ser publicitada como parte de la transparencia de la entidades del Estado [Exp. 04880-2024-PHD/TC, f. j. 6]](https://img.lpderecho.pe/wp-content/uploads/2023/01/Logo-LP-con-fondo-guinda-LPDERECHO-218x150.png)

![Ley General de Contrataciones Públicas [Ley 32069] (actualizada 2025)](https://img.lpderecho.pe/wp-content/uploads/2025/12/2025-LEY-32069-LIBRO-LPDERECHO-218x150.jpg)

![Elecciones generales 2026: diseño y especificaciones técnicas de las cédulas de sufragio [Resolución Jefatural 000199-2025-JN/ONPE]](https://img.lpderecho.pe/wp-content/uploads/2025/12/Cedulas-de-sufragio-LPDerecho-218x150.png)

![Elecciones generales 2026: instrucciones de los sorteos de ubicación de las organizaciones políticas en la cédula de sufragio [Resolución Jefatural 00198-2025-JN/ONPE]](https://img.lpderecho.pe/wp-content/uploads/2023/01/onpe-elecciones-votos-LPDerecho-218x150.png)

![Modifican las medidas temporales para fortalecer la seguridad en la contratación del servicio público móvil [Resolución 000135-2025-CD/Osiptel] Osiptel](https://img.lpderecho.pe/wp-content/uploads/2021/11/Osiptel-Normas-legales-LPDerecho-218x150.png)

![Código Penal peruano [actualizado 2025]](https://img.lpderecho.pe/wp-content/uploads/2024/05/VENTA-CODIGO-PENAL-LPDERECHO-218x150.jpg)

![Código de Protección y Defensa del Consumidor (Ley 29571) [actualizado 2025] Codigo proteccion defensa consumidor - LPDercho](https://img.lpderecho.pe/wp-content/uploads/2024/05/Codigo-proteccion-defensa-consumidor-LPDercho-218x150.png)

![Decreto Legislativo del Notariado (Decreto Legislativo 1049) [actualizado 2025]](https://img.lpderecho.pe/wp-content/uploads/2025/10/DECRETO-LEGISLATIVO-NOTARIO-1049-2025-LPDERECHO-218x150.jpg)

![Ley Orgánica de Elecciones (Ley 26859) [actualizada 2025]](https://img.lpderecho.pe/wp-content/uploads/2025/05/Ley-organica-de-elecciones-LPDerecho-2025-218x150.jpg)

![[VÍDEO] ¿Quieres postular a la Fiscalía? Estas son las preguntas que hacen en las entrevistas](https://img.lpderecho.pe/wp-content/uploads/2021/10/postular-fiscalia-preguntas-entrevista-LP-218x150.jpg)

![Aprueban directiva «Cierre de oficio de las inversiones del Poder Judicial» (versión 001) [RA 000456-2025-CE-PJ]](https://img.lpderecho.pe/wp-content/uploads/2024/03/placio-de-justicia-pj-poder-judicial-LPDerecho-218x150.jpg)

![Aprueban directiva para la gestión del proceso de seguridad interna en el PJ (versión 002) [RA 000455-2025-CE-PJ]](https://img.lpderecho.pe/wp-content/uploads/2024/03/placio-de-justicia-pj-poder-judicial-fachada-LPDerecho-218x150.jpg)

![TC ordena al Reniec consignar, como apellido materno de una niña, el de la mujer que obtuvo el óvulo de una donante anónima y lo hizo implantar en el útero de otra mujer que dio a luz [Expediente 01367-2019-PA/TC]](https://img.lpderecho.pe/wp-content/uploads/2024/07/tc-y-embarazada-LPDERECHO-100x70.jpg)

![URGENTE: Suprema anula sentencia que absolvió a los Sánchez Paredes por lavado de activos y ordena nuevo juicio oral [RN 151-2024, Nacional]](https://img.lpderecho.pe/wp-content/uploads/2024/04/palacio-justicia-aguila-LPDerecho-100x70.jpg)

![Código Penal peruano [actualizado 2025]](https://img.lpderecho.pe/wp-content/uploads/2024/05/VENTA-CODIGO-PENAL-LPDERECHO-100x70.jpg)

![[Vídeo] César San Martín: «Me podrán decir de todo, menos que por odio he resuelto los casos»](https://img.lpderecho.pe/wp-content/uploads/2025/12/BANNER-GENERICO-CESAR-SAN-MARTIN-LPDERECHO1-324x160.jpg)

![Ley General de Contrataciones Públicas [Ley 32069] (actualizada 2025)](https://img.lpderecho.pe/wp-content/uploads/2025/12/2025-LEY-32069-LIBRO-LPDERECHO-100x70.jpg)

![[Vídeo] César San Martín: «Me podrán decir de todo, menos que por odio he resuelto los casos»](https://img.lpderecho.pe/wp-content/uploads/2025/12/BANNER-GENERICO-CESAR-SAN-MARTIN-LPDERECHO1-100x70.jpg)