Sumario: I.- Introducción, II.- Régimen de excepción, III.- Cronología, IV.- Medidas Excepcionales, V.- Conclusiones, VI. – Excursus.

I. Introducción

En estos últimos meses, el Perú afronta devastadoras consecuencias a causa del fenómeno natural denominado “el Niño Costero”. Estos desastres naturales son producto de un calentamiento inusual del mar del Pacífico que ocasiona constantes lluvias, humedad, vientos, aumento del caudal de los ríos, y principalmente inundaciones (floods).

En este contexto, las pequeñas y medianas empresas, las personas con empresas unipersonales, entre otros comerciantes y emprendedores nos preguntamos –¿qué beneficios tributarios tengo para el cumplimiento de mis obligaciones?– Todo se resume a una sola interrogante ¿dónde está mi beneficio tributario?

El presente artículo tiene por finalidad brindar al lector un análisis de las disposiciones que establecen excepciones, fechas máximas de atraso, prórrogas, entre otros beneficios para aquellas personas que se encuentran situadas en una zona declarada en estado de emergencia.

II.- Régimen de excepción

En primera instancia, el régimen de excepción es un mecanismo legal regulado en nuestra Constitución Política de 1993, mediante el cual se faculta al Presidente de la República el poder decretar por un plazo determinado, y en todo o parte de nuestro territorio, los estados de emergencia que el artículo 137[1] de mencionado cuerpo legal contiene. Nótese que, para solicitar dicha declaratoria se debe observar el procedimiento regulado en el Decreto Supremo 058-2011-PCM.

En segunda instancia, corresponde señalar qué implicancias tributarias tiene una declaratoria de emergencia por desastres naturales. Sobre el particular, la consecuencia inmediata de dicha declaratoria es la prórroga de automática de los plazos de vencimiento de las declaraciones juradas según lo dispuesto mediante la R. de Superintendencia 021-2007/SUNAT.

¿Qué señala la norma? De la lectura del artículo 2 de citada resolución se desprende que, los plazos para declarar y pagar las obligaciones tributarias mensuales, que venzan a partir de la fecha de publicación del decreto supremo mediante el cual se declara el estado de emergencia (por ejemplo, febrero) y en el mes siguiente (marzo), se prorrogan hasta el plazo de vencimiento del mes siguiente (mayo) al que se declaró el estado de emergencia.

En ese sentido, los contribuyentes que se encuentren en las zonas declaradas en emergencia, podrán cumplir con sus obligaciones de declaración y pago de sus obligaciones mensuales de febrero y marzo hasta el vencimiento del periodo de abril (es decir hasta mayo 2017). Para estos efectos, se deberá considerar la fecha que corresponda al último dígito del Registro Único de Contribuyente –RUC–, de acuerdo al cronograma aprobado por la SUNAT.

Cabe mencionar que, la Administración Tributaria estableció otras disposiciones internas complementando lo anterior. Por consiguiente, las implicas tributarias[2] prima facie son las siguientes:

| 1 | Postergar hasta por 60 días las declaraciones mensuales y anuales hasta la fecha de publicación de la declaratoria del estado de emergencia. Excepto, los contribuyentes del directorio de Principales Contribuyentes Nacionales. |

| 2 | Suspender la emisión de órdenes de pago y resoluciones de multa por los periodos comprendidos en la prórroga de plazos de vencimientos mensuales. |

| 3 | Suspender las acciones de fiscalización iniciadas (auditorías u otras intervenciones de control). |

| 4 | Uso de las facultades discrecionales para no sancionar administrativamente sanciones e infracciones contenidas en cualquier norma tributaria. |

| 5 | Otorgar facilidades en los trámites aduaneros para todo tipo de ayuda humanitaria proveniente del exterior para la atención de las poblaciones afectadas. |

III.- Cronología

Por otro lado, corresponde plantear un orden cronológico de las normas que han sido promulgadas sobre nuestra problemática (desastres naturales).

| F. de publicación (1) |

Norma Legal | Encabezado |

| 15.03.17 | Decreto Supremo N° 025-2017-PCM | Declara el estado de emergencia por desastre en 34 distritos de 6 provincias del departamento de Lima. |

| 15.03.17 | Decreto Supremo N° 026-2017-PCM | Declara el estado de emergencia en 31 distritos de 7 provincias del departamento de Huancavelica. |

| 16.03.17 | Decreto Supremo N° 027-2017-PCM | Declara el estado de emergencia en 15 distritos de Lima Metropolitana; 3 de la provincia constitucional del Callao y en 24 distritos de 7 provincias del departamento de Lima (Lima Provincias). |

| 16.03.17 | Comunicado de SUNAT | Comunicado de SUNAT (2). |

| 23.03.17 | Decreto Supremo N° 060-2017-EF | Dicta las disposiciones para agilizar el despacho aduanero de mercancías. |

| 26.03.17 | Decreto Supremo N° 031-2017-PCM | Prorroga el estado de emergencia en distritos de la provincia de Ica, en el distrito de Nasca de la provincia de Nasca, en distritos de la provincia de Palpa, y en el distrito de Humay de la provincia de Pisco, del departamento de Ica. |

| 27.03.17 | Decreto Supremo N° 032-2017-PCM | Prorroga el estado de emergencia en diversos distritos de 06 provincias del departamento de Huancavelica y en diversos distritos de 08 provincias del departamento de Arequipa. |

| 27.03.17 | Decreto Supremo N° 033-2017-PCM | Prorroga el estado de emergencia en distritos de las provincias de Huarochirí, Lima, Cañete, Barranca, Yauyos, Huaral, Huaura, Oyón y Canta, del departamento de Lima. |

| 03.04.17 | Decreto Supremo N° 036-2017-PCM | Declara el estado de emergencia en 53 distritos de 11 provincias del departamento de Ayacucho. |

| 14.04.17(4) | Resolución de Superintendencia Nro. 100-2017/SUNAT (3) | Establece facilidades excepcionales para los deudores tributarios de las zonas declaradas en estado de emergencia por los desastres naturales ocurridos desde enero de 2017. |

| 22.04.17 | Decreto Supremo N° 048-2017-PCM | Declara el estado de emergencia en los distritos de San Pedro, San Juan, Santa Lucía, Huac – Has y San Pedro de Palco de la provincia de Lucanas del departamento de Ayacucho. |

Notas:

(1) Entiéndase por fecha de publicación, a la fecha en que se promulga en el diario oficial El Peruano, a excepción del comunicado de la Administración Tributario que fue publicado su portal institucional.

(2) Se prorroga el plazo de vencimiento para la declaración y pago de las obligaciones mensuales, la declaración jurada anual y el pago del IR 2016 en virtud de lo dispuesto en la R. de Superintendencia Nro. 021-2007/SUNAT y la R. de Superintendencia Nro. 220-2010/SUNAT.

(3) Aplicable en las zonas de estado de emergencia declaradas mediante decretos supremos publicados desde el 1 de enero hasta el 7 de abril de 2017.

(4) Cuando la norma publicada no señale fecha de vigencia, según el Código Tributario entrará en vigencia a partir del día siguiente de su publicación, es decir el 15.04.17.

Fluye de lo anterior que, el comunicado de la SUNAT del día 16.03.17 tiene por finalidad recordar a los contribuyentes que tienen a su disposición una prórroga automática de sus obligaciones mensuales y anuales. No obstante, mediante resolución de superintendencia se han establecido medidas excepcionales que corresponde analizar en el siguiente subcapítulo.

Cabe preguntarse, ¿qué ocurre con los distritos declarados en estado de emergencia que fueron promulgados luego de la entrada de la vigencia de dicha resolución? En nuestra opinión, quedamos a la espera de un nuevo pronunciamiento de la SUNAT, lo que entenderíamos que debería ser una ampliación de los alcances de la citada norma legal.

Lea también: D.L. 1315: Modifican diversos artículos del Código Tributario

IV. Medidas excepcionales

Corresponde analizar la Resolución de Superintendencia N° 100-2017/SUNAT (publicada el día viernes 14 de abril), la cual establece facilidades excepcionales para los deudores tributarios de las zonas declaradas en estado de emergencia por los desastres naturales ocurridos desde enero de 2017.

| ¿Cuál es el objeto de la norma? | ¿Cuál es el alcance de la norma? |

| El objeto de la norma es otorgar facilidades excepcionales para el cumplimiento de obligaciones tributarias ante la SUNAT y regular un procedimiento especial para facilitar la presentación de la solicitud de libre disposición de los montos depositados en las cuentas del Banco de la Nación, debido al estado de emergencia por los desastres naturales declarados mediante decretos supremos publicados desde el 1 de enero hasta el 7 de abril de 2017. | Se encuentran comprendidos los deudores tributarios que tengan su domicilio fiscal en una zona declarada en emergencia por desastre a la fecha de publicación del decreto supremo que declara dicho estado, con excepción de los que pertenezcan al directorio de la Intendencia de Principales Contribuyentes Nacionales.

|

En esta oportunidad, vamos a desarrollar cuatro (4) medidas excepcionales que se establecen mediante la citada resolución.

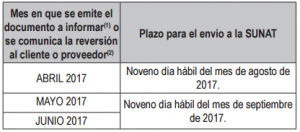

En el artículo 6 se establece una prórroga de los plazos para enviar a la SUNAT las declaraciones informativas y comunicaciones del sistema de emisión electrónica:

| Las declaraciones informativas y comunicaciones del SEE cuyo plazo de envío a la SUNAT venza a partir de la entrada de la vigencia de la presente resolución y hasta el último día calendario del mes de junio de 2017, pueden ser enviadas a la SUNAT hasta las siguientes fechas:

1. Tratándose de resúmenes de comprobantes impresos, resumen diario de comprobantes de retención y comprobantes de percepción y resumen diario de boletas de venta electrónicas y notas electrónicas. 2. Tratándose de resumen diario de reversiones de comprobantes de retención electrónicos y comprobantes de percepción electrónicos. |

Para efecto de lo anterior, debe tener en cuenta el siguiente cuadro:

En el artículo 7 se establece un plazo adicional para rehacer los libros y registros vinculados a asuntos tributarios llevados de manera física o electrónica u otros documentos:

| Se adiciona 30 días calendario al plazo fijado en la RS 234-2006/SUNAT (el cual otorga un plazo de 60 días calendarios) para que los deudores tributarios puedan rehacer los libros y registros vinculados a asuntos tributarios, documentos y otros antecedentes de las operaciones o situaciones que constituyan hechos susceptibles de generar obligaciones tributarias o que estén relacionados con ellas. La anterior adición aplica si:

a) La pérdida o destrucción de dichos libros y registros se hubiera producido o se produzca desde la fecha de publicación del DS que corresponda y hasta el último día calendario del mes de junio de 2017. b) A la fecha de entrada en vigencia de la presente resolución el plazo fijado en la RS 234-2006/SUNAT no hubiera transcurrido. El plazo adicional también se aplica para los libros y registros electrónicos de los sujetos afiliados al SLE-PLE, a los deudores incorporados a dicho sistema (supuesto del inciso 12.3 del art° 12 de la RS 234-2006/SUNAT) y a los deudores obligados a llevar de manera electrónica el registro de ventas e ingresos y de compras que opten por utilizar el SLE-PLE, en tanto se cumpla con el párrafo anterior (condición a y b). |

En el artículo 8 se establece las fechas máximas de atraso de los registros de ventas e ingresos y de compras electrónicos:

| a) Las fechas máximas de atraso de dichos registros de los meses de marzo a junio del 2017 del cronograma tipo A del anexo II de la RS 335-2016/SUNAT se prorrogan de acuerdo a lo dispuesto en el anexo III “Cronograma Zonas Declaradas en Emergencia – Fechas Máxima de Atraso del Registro de Compras y del Registro de Ventas e Ingresos (sea generado mediante el SLE-PLE o el SLE-PORTAL).

b) Las fechas máximas de atraso de los registros de ventas e ingresos y de compras electrónicos de los meses de enero a junio del 2017 del cronograma tipo B del anexo III de la RS 335-2016/SUNAT se prorrogan de acuerdo a lo dispuesto en el anexo III mencionado el párrafo anterior. |

En el artículo 9 se establece una ampliación de los plazos máximos de atraso de los otros libros y registros vinculados a asuntos tributarios y del registro de ventas e ingresos y de compras llevados de manera física:

| Los plazos máximos de atraso de los libros y registros vinculados a asuntos tributarios, así como los plazos máximos de atraso de los libros y/o registros a que se refiere el primer párrafo del numeral 12.1 del art° 12 de la RS 286-2009/SUNAT se amplían conforme al anexo IV.

La ampliación es aplicable a los deudores tributarios que no hubieran transcurrido a la fecha de entrada en vigencia de la presente resolución o se hubieran iniciado con posterioridad a dicha fecha y que culminen hasta el último día calendario del mes de junio. |

Por otro lado, respecto de los cronogramas especiales que han sido aprobados, la citada resolución señala que los deudores tributarios dentro del alcance de la norma, deben cumplir con el pago y la declaración de las obligaciones tributarias mensuales de los períodos tributarios de enero a setiembre de 2017 así como con la DJA y el pago del IR y del ITF de acuerdo con los cronogramas detallados en los anexos I y II que forman parte de la presente resolución.

V. Conclusiones

Las implicancias inmediatas de una declaratoria de estado de emergencia por desastres naturales es la prórroga de automática de los plazos de vencimiento de las declaraciones mensuales y anuales según lo dispuesto mediante la R. de Superintendencia Nro. 021-2007/SUNAT.

Adicionalmente, la Administración Tributaria ha establecido disposiciones internas respecto de acciones de control y fiscalización, así como también la aplicación de la facultad discrecional de no sancionar administrativamente (RSNAO Nro. 039-2016-SUNAT), y finalmente facilidades aduaneras para el ingreso de ayuda humanitaria.

Mediante la Resolución de Superintendencia N° 100-2017/SUNAT se han establecido medidas excepcionales, aplicables solo a declaratorias desde el 1 de enero hasta el 7 de abril de 2017. No obstante, surge la interrogante ¿qué ocurre con los distritos declarados en estado de emergencia que fueron promulgados luego de la entrada de la vigencia de dicha resolución? Cabe discutir si, las personas citadas en estos distritos aún se preguntan ¿dónde está mi beneficio tributario?

VI. Excursus

Un tema en particular que aborda nuestro artículo es la posibilidad de hacer uso de la facultad discrecional de no sancionar administrativamente las infracciones cometidas durante la declaratoria de estado de emergencia.

Sobre este punto, me gustaría comentar brevemente que en ANEXO I de la Resolución de Superintendencia Nacional Adjunta Operativa Nro. 039-2016, publicada el viernes 19 de agosto de 2016, establece los criterios y requisitos para aplicar la facultad discrecional a sanciones tributarias. De la revisión del citado anexo, en el ITEM 1 se establece:

“Aplicar la facultad discrecional de no sancionar administrativamente las infracciones contenidas en cualquier norma tributaria, en los casos debidamente sustentados que demuestren que la comisión de una infracción se debe a la ocurrencia de hechos por caso fortuito o de fuerza mayor.”

En nuestro opinión, el término caso fortuito hace referencia a hechos producidos por la naturaleza (los desastres naturales). Ahora bien, la citada RSNAO se aplica a las infracciones cometidas o detectadas hasta antes de la entrada en vigencia. Entonces, en estricto no podría ser aplicable salvo un eventual pronunciamiento de la Administración Tributaria.

[1] Artículo 137 de la Constitución Política del Perú: el Presidente de la República, con acuerdo del Consejo de Ministros, puede decretar, por plazo determinado, en todo el territorio nacional, o en parte de él, y dando cuenta al Congreso o a la Comisión Permanente, los estados de excepción que en este artículo se contemplan:

Estado de emergencia, en caso de perturbación de la paz o del orden interno, de catástrofe o de graves circunstancias que afecten la vida de la Nación. En esta eventualidad, puede restringirse o suspenderse el ejercicio de los derechos constitucionales relativos a la libertad y la seguridad personales, la inviolabilidad del domicilio, y la libertad de reunión y de tránsito en el territorio comprendidos en los incisos 9, 11 y 12 del artículo 2° y en el inciso 24, apartado f del mismo artículo. En ninguna circunstancia se puede desterrar a nadie.

El plazo del estado de emergencia no excede de sesenta días. Su prórroga requiere nuevo decreto. En estado de emergencia las Fuerzas Armadas asumen el control del orden interno si así lo dispone el Presidente de la República.

[2] Se recomienda ingresar al portal institucional de la SUNAT para que usted pueda verificar su nueva fecha de vencimiento mensual.

![Se consideran delitos «especialmente graves» los que tienen una pena de 15 años o más; «graves», los de 8 años o más; y «menos graves», los que están por debajo de los 8 años, todos en su extremo mínimo (precisiones al AP 1-2023) [APE 2-2024/CIJ-112, f. j. 27 (Fe de Erratas)]](https://img.lpderecho.pe/wp-content/uploads/2024/04/palacio-justicia-aguila-LPDerecho-218x150.jpg)

![Niveles de «aminoración» de la pena en casos de tentativa con concurrencia de agravantes específicas: en los delitos «especialmente graves», hasta 1/6 por debajo del mínimo legal; en los «graves», hasta 1/3 por debajo del mínimo legal; y en los «menos graves», hasta una 1/2 por debajo del mínimo legal (precisiones al AP 1-2023) [APE 2-2024/CIJ-112, f. j. 28 (Fe de Erratas)]](https://img.lpderecho.pe/wp-content/uploads/2024/04/palacio-justicia-leon-leones-LPDerecho-218x150.jpg)

![La nulidad en algunos casos es un remedio y en otros un recurso, en la medida que el acto procesal cuestionado este o no contenida en una resolución [Queja NCPP 1577-2022, f. j. 8]](https://img.lpderecho.pe/wp-content/uploads/2024/04/mazo-juez-abogado-civil-corte-sentencia-juicio-penal-LPDerecho-218x150.jpg)

![Ley Orgánica del Registro Nacional de Identificación y Estado Civil (Ley 26497) [actualizada 2025]](https://img.lpderecho.pe/wp-content/uploads/2025/05/Ley-organica-del-registro-nacional-de-identificacion-y-estado-civil1-LPDERECHO-218x150.jpg)

![[VIVO] Clase gratuita sobre Principales modificaciones al régimen de Propiedad Horizontal incorporadas por el Decreto Legislativo 1568. Llena el formulario para recibir las diapositivas](https://img.lpderecho.pe/wp-content/uploads/2025/07/MASCARA-PRINCIPALES-PROPIEDAD-FREDY-SILVA-218x150.jpg)

![Si una donación quedó sólo en minuta (y no llegó a formalizarse en la escritura publica) por la muerte sobrevenida del donante, no debe declararse la nulidad del acto jurídico [Exp. 00010-2024-AA/TC]](https://img.lpderecho.pe/wp-content/uploads/2024/04/abogado-justicia-sentencia-defensa-juicio-civil-penal-escritura-defensa-LPDerecho-218x150.jpg)

![Trabajador considerado como indispensable no puede ir a huelga [Casación 10069-2022, Lima Este] Sindicato](https://img.lpderecho.pe/wp-content/uploads/2023/02/sindicato-despido-huelga-trabajadores-LPDerecho-218x150.png)

![¿Cuándo puede imputarse válidamente una falta por negligencia en el desempeño de funciones? [Informe Técnico 001327-2025-Servir-GPGSC]](https://img.lpderecho.pe/wp-content/uploads/2025/03/SERVIR-LPDERECHO-218x150.jpg)

![Precedente sobre la acreditación del nexo causal entre la no entrega del RISST y el accidente laboral [Resolución Sala Plena 006-2025-Sunafil/TFL]](https://img.lpderecho.pe/wp-content/uploads/2021/07/Inspector-Sunafil-LP-218x150.png)

![Voto singular: Cuando el Convenio 169 de la OIT establece la obligación de consulta previa de «medidas legislativas», se refiere solo a la consulta de actos normativos del Poder Ejecutivo y de los gobiernos regionales y locales [Exp. 00002-2024-PI/TC, 00003-2024-PI/TC y 00005-2024-PI/TC]](https://img.lpderecho.pe/wp-content/uploads/2025/07/PEDRO-HERNANDEZ2-TC-LPDERECHO-218x150.jpg)

![Lineamientos para el proceso de nombramiento del personal de salud [DS 014-2025-SA]](https://img.lpderecho.pe/wp-content/uploads/2024/04/personal-salud-enfermeros-doctores-cirujanos-LPDerecho-218x150.jpg)

![Proyecto de presupuesto multianual 2026-2028 del Poder Judicial [RA 000242-2025-CE-PJ]](https://img.lpderecho.pe/wp-content/uploads/2024/03/placio-de-justicia-pj-poder-judicial-fachada-LPDerecho-218x150.jpg)

![Aprueban nuevos montos de la remuneración del personal militar y policial [Decreto Supremo 148-2025-EF] Policia y fuerzas armadas - LPDerecho](https://img.lpderecho.pe/wp-content/uploads/2022/10/Policia-y-fuerzas-armadas-LPDerecho-218x150.png)

![Reglamento de la Ley 30364 (Decreto Supremo 009-2016-MIMP) [actualizado 2025]](https://img.lpderecho.pe/wp-content/uploads/2024/07/Reglamento-de-la-Ley-30364-LPDERECHO-218x150.jpg)

![Código Procesal Penal peruano [actualizado 2025]](https://img.lpderecho.pe/wp-content/uploads/2024/02/VENTA-CODIGO-PENAL-BANNER-POST-TAPA-DURA-LPDERECHO-218x150.jpg)

![Reglamento sobre encuestas electorales durante los procesos electorales [Resolución 0107-2025-JNE]](https://img.lpderecho.pe/wp-content/uploads/2025/05/REGLAMENTO-ENCUESTAS-ELECTORALES-LPDERECHO-1-218x150.jpg)

![Diseño de la cédula de sufragio para la Consulta Popular de Revocatoria del Mandato de Autoridades Municipales 2025 [Resolución Jefatural 000031-2025-JN/ONPE]](https://img.lpderecho.pe/wp-content/uploads/2025/05/DISENO-CELULA-SUFRAGIO-REVOCATORIA-LPDERECHO-218x150.jpg)

![[VIDEO] Juez propone que todos los delitos se tramiten en unidades de flagrancia, sin excepción](https://img.lpderecho.pe/wp-content/uploads/2025/05/DELITOS-PLANTEA-TABOA-LPDERECHO-218x150.jpg)

![[VIDEO] Hay jueces que rechazan cautelares porque «el caso es complejo», advierte Giovanni Priori en LP](https://img.lpderecho.pe/wp-content/uploads/2025/05/JUECES-RECHAZAN-CAUTELARES-GIOVANNI-LPDERECHO-218x150.jpg)

![[VIDEO] Pedro Castillo podría buscar asilo político si enfrenta el juicio en libertad, advierten Benji Espinoza y Elio Riera](https://img.lpderecho.pe/wp-content/uploads/2025/05/PEDRO-CASTILLO-ASILO-ABOGADOS-LPDERECHO-218x150.jpg)

![Aplicar el muestreo de información en reparos fiscales no cuenta con respaldo normativo [Casación 11185-2024, Lima]](https://img.lpderecho.pe/wp-content/uploads/2024/04/juez-audiencia-sala-penal-banner-LPDerecho-218x150.jpg)

![Reparo por precios de transferencia no justifica la aplicación de la tasa adicional del 4,1% [Tribunal Fiscal 11541-11-2024]](https://img.lpderecho.pe/wp-content/uploads/2024/04/tribunal-fiscal-ministerio-economia-finanzas-LPDerecho-218x150.jpg)

![Contrato de préstamo sin legalizar no sustenta incremento patrimonial [Casación 16838-2024, Lima]](https://img.lpderecho.pe/wp-content/uploads/2024/04/balanza-mazo-abogado-juez-justicia-defensa-LPDerecho-218x150.jpg)

![Cuestionan al presidente del INPE luego de ser multado por recibir pago de $3500 y no cumplir con el trabajo prometido a su cliente [Res. 2304-2024/SPC-Indecopi]](https://img.lpderecho.pe/wp-content/uploads/2025/07/IVAN-PAREDES-YATACO-LPDERECHO-100x70.jpg)

![Si una donación quedó sólo en minuta (y no llegó a formalizarse en la escritura publica) por la muerte sobrevenida del donante, no debe declararse la nulidad del acto jurídico [Exp. 00010-2024-AA/TC]](https://img.lpderecho.pe/wp-content/uploads/2024/04/abogado-justicia-sentencia-defensa-juicio-civil-penal-escritura-defensa-LPDerecho-100x70.jpg)

![Código Penal peruano [actualizado 2025]](https://img.lpderecho.pe/wp-content/uploads/2024/05/VENTA-CODIGO-PENAL-LPDERECHO-100x70.jpg)

![Código Procesal Penal peruano [actualizado 2025]](https://img.lpderecho.pe/wp-content/uploads/2024/02/VENTA-CODIGO-PENAL-BANNER-POST-TAPA-DURA-LPDERECHO-100x70.jpg)

![[VIVO] Clase gratuita sobre Principales modificaciones al régimen de Propiedad Horizontal incorporadas por el Decreto Legislativo 1568. Llena el formulario para recibir las diapositivas](https://img.lpderecho.pe/wp-content/uploads/2025/07/MASCARA-PRINCIPALES-PROPIEDAD-FREDY-SILVA-100x70.jpg)

![Se consideran delitos «especialmente graves» los que tienen una pena de 15 años o más; «graves», los de 8 años o más; y «menos graves», los que están por debajo de los 8 años, todos en su extremo mínimo (precisiones al AP 1-2023) [APE 2-2024/CIJ-112, f. j. 27 (Fe de Erratas)]](https://img.lpderecho.pe/wp-content/uploads/2024/04/palacio-justicia-aguila-LPDerecho-100x70.jpg)