El Fondo Editorial PUCP liberó su colección «Lo esencial del derecho». Ahí destaca el libro Derecho individual del trabajo en el Perú (Lima, 2019), escrito por el profesor Víctor Ferro Delgado. Compartimos este fragmento del texto que explica, de manera ágil y sencilla, los beneficios económicos del trabajador establecidos por ley. Así que los animamos a leer el libro.

En este acápite repasaremos y comentaremos aquellos derechos que son propios y exclusivos de la condición de trabajador. Por esta razón, la doctrina los ha denominado derechos específicos del trabajador.

Beneficios económicos establecidos por mandato legal

1. Asignación familiar

A partir de la ley 25129, promulgada el 6 de diciembre de 1989, los trabajadores sujetos al régimen laboral de la actividad privada tienen derecho al pago de una asignación familiar equivalente al 10% de la remuneración mínima legal vigente en caso tengan a su cargo hijos menores de edad.

El beneficio es de periodicidad mensual y de naturaleza remunerativa y, por ende, incide en el pago de todos los beneficios laborales cuya base de cálculo es la remuneración, incluidos los aportes y contribuciones a los regímenes de seguridad social en salud y pensiones (art. 3 DS 035-90-TR). La referida ley previó que solo tendrán derecho a este beneficio aquellos trabajadores cuyas remuneraciones no se regulen a través de convenciones colectivas de trabajo (art. 1). A su vez, el trabajador deberá acreditar que cuenta con uno o más hijos menores de 18 años; el beneficio puede extenderse hasta los 24 años de edad si se encuentra cursando estudios superiores o universitarios (art. 2 ley 25129 y art. 11 D.S 035-90-TR).

Asimismo, existen reglas particulares que regulan este derecho, tales como: (i) si el padre y la madre son trabajadores del mismo centro de trabajo, ambos tendrán derecho a este beneficio; el trabajador está obligado a acreditar ante el empleador la existencia del hijo o hijos (art. 7 y 9 DS 035-90-TR) y (ii) si el trabajador percibe un concepto de semejante naturaleza, tendrá derecho a optar por el que le represente un mayor beneficio (art. 3 ley 25129).

Lea también: Curso en inspecciones laborales y relaciones sindicales. Hasta el 2 de noviembre libro gratis

Así, en atención a que los trabajadores que percibían beneficios establecidos en convenciones colectivas de trabajo no tenían derecho al pago de la asignación familiar, se partía del supuesto de que sobre la base de su autonomía colectiva las partes podían, válidamente, haber optado por pactar ese mismo beneficio u otro distinto, o privilegiar otros pagos diferentes a la asignación familiar, por ejemplo, porque la mayoría de los trabajadores ya no tienen hijos a los cuales alcance el beneficio.

Sin embargo, mediante la casación laboral 2630-2009-Huaura, la Corte Suprema de Justicia de la República estimó que la restricción establecida por el artículo 1 de la ley 25129 atentaba contra el principio del derecho a la igualdad y al mandato de no discriminación y ordenó que se reconozca dicha asignación a trabajadores regidos por negociación colectiva. De esta forma, conforme a este criterio jurisprudencial se estima que los trabajadores sujetos a negociación colectiva también tienen derecho al pago de la asignación familiar, no obstante que la norma legal establece expresa y claramente lo contrario.

De la misma forma, la casación laboral 16409-2014-Junín estableció que así el trabajador no hubiera cumplido con comunicar al empleador que tiene hijo o hijos dependientes, el empleador está obligado al pago de la asignación familiar, pues señala que esta corresponde a todos los trabajadores del régimen laboral privado y constituye un derecho mínimo necesario protegido por la garantía de irrenunciabilidad prevista en la Constitución. Agregó que la interpretación de la norma legal enunciada debe tener presente los criterios que implícita o explícitamente se encuentran contenidos en el texto constitucional, que reconoce además el derecho de toda persona al goce de condiciones de trabajo equitativas y satisfactorias e igualdad de oportunidades y de trato para los trabajadores.

Lea también: La asignación familiar en el ordenamiento jurídico

El fallo en referencia evidencia confusión de conceptos. La irrenunciabilidad prevista en la Constitución está referida a actos dispositivos del trabajador sobre derechos indisponibles, y no a las consecuencias de su acreditación tardía frente al empleador. A su vez, argüir la afectación de derechos vinculados a condiciones de trabajo equitativas o a la igualdad de oportunidades es un recurso manido en diversos fallos para emitir pronunciamientos que se apartan del texto claro y expreso previsto en la ley. Repárese, a su vez, en la ligereza con la que se ordena un reintegro de naturaleza salarial —que podría remontarse dieciocho años— y que obliga a recalcular todos los pagos que toman como base a la remuneración que han podido ser pagados durante ese periodo.

2. Gratificaciones legales y bonificación extraordinaria

Hasta antes de la promulgación de la ley 25129 del 15 de diciembre de 1989, regía en múltiples centros de trabajo la costumbre de otorgar a sus trabajadores un aguinaldo o pago especial por motivo de Fiestas Patrias y Navidad. Los montos eran variados según la capacidad económica de cada empresa y fluctuaban usualmente entre una semana y un mes de remuneración.

Con la promulgación de la acotada ley se recogió dicha costumbre y se fijó el pago en un nivel que correspondía al mayor monto, esto es, un sueldo mensual en el caso de los empleados y a treinta salarios en el caso de obreros, debiendo abonarse en la primera quincena de julio y diciembre. Así, para las grandes empresas, la ley no constituyó un nuevo costo laboral, pero para la pequeña y microempresa resultaba una carga económica significativa, por lo que contribuía a alentar la informalidad. Este costo laboral, aunado a otros, dio lugar a que posteriormente se estableciera un régimen especial para dichas empresas, con lo cual se generaron importantes diferencias en los derechos laborales de origen legal aplicables a los trabajadores, según las dimensiones de la empresa en la cual presten servicios.

Lea también: Curso en inspecciones laborales y relaciones sindicales. Hasta el 2 de noviembre libro gratis

Posteriormente, mediante la ley 27735 de fecha 28 de mayo de 2002, se incorporaron mayores precisiones a la regulación de este beneficio:

1. Se precisó que las gratificaciones ascenderían a la remuneración que regularmente percibe el trabajador por la prestación de sus servicios (art. 1 ley 27735 y art. 2 DS 005-2002-TR). De este modo, la gratificación no necesariamente será equivalente al sueldo o remuneración básica del trabajador, sino que debían considerarse todos aquellos conceptos que califiquen como remuneración para todo efecto legal, excepto los ingresos no computables previstos en el artículo 19 del decreto supremo 001-97-TR, que ya hemos analizado.

2. Regularidad de la remuneración. Para efectos de la determinación de la remuneración computable para el pago de la gratificación se estableció que esta se calculará sobre la remuneración regular, entendida como aquella que el trabajador percibe habitualmente por la prestación de sus servicios, aun cuando pueda variar por incrementos u otros motivos. Así, cuando se trate de remuneraciones de naturaleza variable o imprecisa, se cumplirá el requisito de regularidad, cuando se perciban al menos durante tres meses en el semestre correspondiente al pago del beneficio (art. 3 ley 27735).

En este último caso, deberán sumarse todos los montos percibidos en el semestre y dividirse entre seis. El resultado se incorporará a la remuneración computable para el pago de la gratificación.

3. Condiciones. El trabajador debe encontrarse laborando en la oportunidad de pago de las gratificaciones o en uso de su descanso vacacional, licencia con goce de remuneraciones por el pago de subsidios de la seguridad social o por accidentes de trabajo. Además, debe haber laborado por lo menos un mes completo.

Lea también: ¿Presentar acuerdos entre empleador y trabajador subsana falta de pago de beneficios sociales? [Resolución 070-2021-Sunafil/TFL]

De haber cumplido con este último requisito, pero no así el semestre completo, el trabajador tiene derecho al pago de la gratificación en forma proporcional a los meses calendarios completos efectivamente laborados en el semestre (art. 7 ley 27735). En igual sentido, si la relación laboral con un trabajador se extingue antes de la fecha de pago de las gratificaciones, pero, por lo menos, ha laborado un mes calendario completo en el semestre correspondiente, tendrá derecho al pago de la gratificación trunca (art. 5 DS 005-2002-TR).

4. Oportunidad del pago. El pago debe realizarse dentro de la primera quincena de julio y diciembre, siendo un plazo indisponible para las partes (art. 4 DS 005-2002-TR).

5. Periodo computable. Las gratificaciones deben tomar en cuenta los seis meses anteriores a su fecha de pago. Así, la gratificación de julio considera el periodo comprendido entre enero y junio. Respecto de la gratificación de diciembre, correspondería entonces tomar en cuenta el periodo de junio a noviembre. Ello quedó así plasmado en la versión original del artículo 3.3 del reglamento de la ley 27735, aprobado por decreto supremo 005-2002-TR.

No obstante, algún funcionario del sector trabajo pensó que era una equivocación que el mes de junio sea computado dos veces, esto es, tanto para la gratificación de julio como para la de diciembre y dispuso que se publique una fe de erratas para corregir el supuesto error del artículo 3.3 del reglamento. Así, se pasó a señalar que el periodo computable para la gratificación de diciembre se iniciaba en julio y culminaba en diciembre. A pesar de dicha corrección, el propio reglamento prevé que la remuneración computable para el pago de dicha gratificación es la vigente al 30 de noviembre, tal y como se advierte de lo dispuesto en su artículo 3.2.

Lea también: Curso en inspecciones laborales y relaciones sindicales. Hasta el 2 de noviembre libro gratis

Con base en galimatías generado por la fe de erratas indicada, el pago de la gratificación que se efectúa al 15 de diciembre sería solo un pago a cuenta sujeto a una liquidación final a efectuarse luego de concluido el mes de diciembre (luego de que se conozcan los conceptos percibidos durante ese mes que inciden en el cálculo de la gratificación, como sucede con las horas extras, por ejemplo).

Sin embargo, lo exacto es que el artículo 3.2 expresamente señala que la remuneración computable es la vigente al 30 de noviembre, mientras el artículo 3.3 señala que el periodo computable es de julio a diciembre.

Cuando dos normas de derecho se contradicen en el mismo texto legislativo no pueden ambas ser simultáneamente válidas y de ahí que estimemos que deberá recurrirse al método lógico para superar la indicada contradicción: si la gratificación de Navidad de diciembre debe abonarse al 15 de diciembre carece de sentido que deban considerarse para su cálculo pagos efectuados con posterioridad a la fecha en la que el beneficio se haya hecho efectivo y de ahí que, desde nuestra perspectiva, deba descartarse la aplicación de la fe de erratas en referencia.

6. Inafectación de las gratificaciones. Por tratarse de remuneraciones de naturaleza periódica, las gratificaciones legales de julio y diciembre se encontraban afectas tanto al pago de la contribución patronal a EsSalud, como a la deducción del aporte del trabajador a los sistemas previsionales.

Lea también: Todo sobre los beneficios sociales en el ordenamiento peruano

Este hecho originó que a nivel legislativo se cuestionara la doble contribución que se realizaba en julio y diciembre al sistema de seguridad social en salud y pensiones, por lo que, el día 1° de mayo de 2009 se promulgó la ley 29351, en la que se estableció que las gratificaciones legales de julio y diciembre solo se encontrarían afectas al pago del impuesto a la renta de quinta categoría, pero no al pago de los aportes y contribuciones a los sistemas de seguridad social en salud y pensiones.

Nuestros legisladores de la época estimaron conveniente que, como los empleadores dejarían de pagar la contribución a la seguridad social en salud por las gratificaciones de julio y diciembre, entonces dicho monto tendría que ser abonado directamente a los trabajadores como una bonificación extraordinaria. Esta bonificación, al igual que las gratificaciones, solo estaría afecta al pago del impuesto a la renta de quinta categoría y no impactaría respecto a los otros beneficios sociales colaterales.

En un primer momento, la ley 29351 estableció que la bonificación extraordinaria se abonaría por un periodo máximo de dos años, pero luego se fue prorrogando hasta que, finalmente, el día 24 de junio de 2015, se promulgó la ley 30334 que otorgó perpetuidad a la entrega de esta bonificación «extraordinaria» tanto en los meses de julio y diciembre (art. 3 ley 30334).

Esta situación ha dado lugar a que desde la perspectiva de diversas autoridades de EsSalud se estime que ese régimen viene agudizando el desfinanciamiento económico de esta entidad y la precariedad de sus servicios.

3. Compensación por tiempo de servicios

Nos recuerda Morales Corrales (2001) que este beneficio ha tenido vigencia desde inicios del siglo XX y que tuvo su origen en la ley 4916 promulgada el 7 de febrero de 1924. En sus orígenes, acota el referido autor, solo se pagaba si se producía el cese por decisión unilateral del empleador; y, con posteriores dispositivos legales, fue mutando hasta que, finalmente, con la promulgación del decreto legislativo 650 se potenció su naturaleza previsional al establecerse reglas puntuales para que este beneficio sea cobrado por el trabajador, fundamentalmente, al término del vínculo laboral.

A la fecha, la CTS se encuentra regulada, principalmente, por el decreto supremo 001-97-TR, que aprobó el texto único ordenado del decreto legislativo 650, y su reglamento, aprobado por el decreto supremo 004-97-TR. Con posterioridad a dichas normas generales, el gobierno emitió distintas disposiciones con el objeto de «dinamizar» la economía, y estableció un régimen especial de disponibilidad del monto acumulado que se encuentre depositado en la cuenta CTS del trabajador.

Veamos a continuación las principales características de este beneficio:

1. Finalidad. La CTS fue estructurada como una especie de seguro de desempleo para el trabajador, de modo que este pueda contar con recursos económicos al momento en que se extinga la relación laboral. Esta finalidad se encuentra recogida de manera expresa en el artículo 1 de la Ley de CTS, que señala que este beneficio «tiene la calidad de beneficio social de previsión de las contingencias que origina el cese en el trabajo y de promoción del trabajador y su familia».

En virtud a dicha finalidad, el trabajador no podía disponer libremente de sus fondos de CTS, pues se desvirtuaría su objeto previsional.

Lea también: Curso en inspecciones laborales y relaciones sindicales. Hasta el 2 de noviembre libro gratis

Por esta razón, originalmente, la libre disposición con cargo al depósito de CTS e intereses acumulados se limitó a un máximo del 50% depositado en la cuenta del trabajador (arts. 41 y 42, Ley de CTS).

Sin embargo, posteriormente se emitieron una serie de dispositivos legales que autorizaron progresivamente la disponibilidad de los depósitos de la CTS, bajo el argumento de que era necesario reactivar el mercado ante una situación de desaceleración económica que venía presentando el país. De este modo, en la actualidad, los trabajadores pueden disponer de hasta el 100% del excedente de 4 remuneraciones mensuales brutas que se encuentren depositadas en su cuenta CTS (art. 5.1 ley 30334 y art. 8 DS 012-2016-TR). La lógica de este plazo se explicaría en que se ha estimado que ese es el número de meses que, en términos generales, tarda un trabajador en obtener un nuevo empleo.

La posibilidad de retirar el saldo de la CTS obedece a una constatación fáctica: el trabajador promedio prefiere privilegiar el consumo presente que efectuar un ahorro destinado a superar contingencias futuras derivadas del desempleo. A ello se agrega el malestar que genera entre los trabajadores que la tasa pasiva que las instituciones financieras reconocen por los depósitos de la CTS es significativamente menor que la tasa activa correspondiente a los préstamos que otorgan, más allá del sustento que dicha situación pueda tener conforme a los índices de morosidad que los préstamos bancarios suelen afrontar.

Lea también: ¿En qué casos el empleador puede retener la CTS del trabajador? [Cas. Lab. 19723-2016, Junín]

Cabe acotar que esta particularidad ha vuelto a verificarse con los fondos que gestionaban las AFP, destinados a solventar las pensiones una vez que el trabajador alcance la edad de jubilación. Una vez que ley 30425 autorizó la libre disponibilidad de hasta el 95,5% del fondo de pensiones, fueron miles los trabajadores que optaron por el retiro inmediato de sus fondos.

2. Devengue y depósitos. La CTS se devenga desde el primer mes de iniciado el vínculo laboral y, cumplido este requisito, las fracciones de mes se computan por treintavos. Dentro de los primeros quince días de los meses de mayo y noviembre el empleador debe depositar semestralmente el monto de la CTS. Dicho depósito debe efectuarse en la institución financiera libremente elegida por el trabajador (arts. 2, 21 y 22 Ley CTS).

Al inicio del vínculo laboral, el trabajador deberá comunicar por escrito y bajo cargo a su empleador, la institución del sistema financiero en el que se realizarán los depósitos de CTS, así como el tipo de moneda (nacional o extranjera) elegido. De no cumplir con esta obligación, el empleador decidirá la institución en la que efectuará los depósitos (art. 23 Ley de CTS).

Lea también: Curso en inspecciones laborales y relaciones sindicales. Hasta el 2 de noviembre libro gratis

3. Requisitos. Tendrán derecho al pago de CTS aquellos trabajadores que cumplan, por lo menos en promedio, una jornada mínima de cuatro horas (art. 4 Ley de CTS). Para este efecto, se cumple con dicho requisito en los casos que la jornada semanal del trabajador, dividida entre seis o cinco días —según corresponda a los días de trabajo que el trabajador cumple en una semana— resulte en un promedio no menor de cuatro horas diarias. A su vez, en caso de jornadas inferiores a cinco días por semana, se tendrá derecho a la CTS siempre que la jornada semanal sea por lo menos de veinte horas a la semana (art. 3 DS 004-97-TR).

Están excluidos del pago de este beneficio aquellos trabajadores cuyas remuneraciones asciendan al 30% o más del importe de las tarifas que paga el público por los servicios que brinda el empleador (art. 5 Ley de CTS). Este régimen es común en determinados servicios, tales como peluquerías, talleres de servicios a vehículos, etcétera.

4. Remuneración computable. La remuneración computable para el pago de este beneficio debe considerar aquellos conceptos que califican como remuneración para todo efecto legal, incluyendo a la remuneración en especie, conforme a lo previsto en el artículo 6 de la LPCL, con excepción de los ingresos no remunerativos previstos en los artículos 19 y 20 de la Ley de CTS, los cuales ya hemos examinado.

Al igual que en el caso de las gratificaciones legales, respecto a las remuneraciones de naturaleza variable o imprecisa debe verificarse previamente el cumplimiento del requisito de regularidad de la remuneración (percepción del concepto por lo menos durante tres meses en el periodo correspondiente). Para su incorporación a la remuneración computable se suman los montos percibidos y el resultado se divide entre seis (art. 16 Ley de CTS).

Lea también: Elementos esenciales del contrato laboral: prestación personal, remuneración y subordinación

En el caso de comisionistas, destajeros y todos aquellos que perciban remuneraciones principales imprecisas, la remuneración computable se establece en función del promedio de todos los montos percibidos durante el semestre. En caso el periodo sea menor, la remuneración computable se establecerá a partir del promedio diario de lo percibido en el periodo (art. 17 Ley de CTS).

5. Periodo computable. La CTS se liquida dos veces en el año en función a los periodos semestrales comprendidos entre (i) noviembre y abril, cuyo depósito se efectúa en el mes de mayo; y (ii) entre mayo y octubre, cuyo depósito se efectúa en el mes de noviembre.

La liquidación se efectúa a razón de un dozavo de la remuneración computable por cada mes completo laborado por el trabajador durante los indicados semestres (art. 21 Ley de CTS).

Dentro de los cinco días hábiles siguientes al depósito, el empleador debe cumplir con proporcionar al trabajador una liquidación que contenga y explique el monto que ha sido depositado y cómo se ha determinado (art. 29 Ley de CTS).

6. Intangibilidad. Nuestro ordenamiento ha otorgado una especial protección a la CTS, de tal manera que no puede ser objeto de embargos o retenciones de cualquier índole, salvo procesos por alimentos, en el que se permite afectar este beneficio hasta un monto máximo del 50% (art. 37 Ley de CTS).

Dicho límite, igualmente, se aplica en forma conjunta para los casos de compensación de sumas adeudadas por los trabajadores a sus empleadores, o para el otorgamiento de garantías, préstamos y deudas contraídas con cooperativas de ahorro y crédito, entre otras (art. 40 Ley de CTS y art. 14 DS 004-97-TR).

Lea también: Curso en inspecciones laborales y relaciones sindicales. Hasta el 2 de noviembre libro gratis

7. Pago. La CTS se paga al término del vínculo laboral, de manera que recién entonces el trabajador puede retirar las sumas que le han sido depositadas en su cuenta. Para este efecto deberá contar con la carta de autorización de su empleador en la que se certifique el cese (arts. 44 y 45 Ley de CTS). Con dicha comunicación, la entidad depositaria dispondrá la inmediata liberación de los fondos de CTS del trabajador.

4. Participación en las utilidades

El derecho a la participación en las utilidades y a cualquier forma de participación en la gestión de la empresa se encuentra reconocido de forma expresa en el artículo 29 de la Constitución. Este derecho se orienta, de una parte, a que el trabajador sea partícipe de las ganancias obtenidas por la empresa y, de otra, a contribuir a que confluyan los intereses del empleador y del trabajador en los resultados económicos que obtenga la empresa al término del ejercicio.

Este beneficio puede alcanzar un importe de hasta dieciocho remuneraciones, vale decir, que puede representar un ingreso de mayor significación económica para el trabajador que el íntegro de la remuneración anual, incluidas las dos gratificaciones legales y la CTS. Empero, puede también generar distorsiones en las políticas remuneratorias de la empresa. A modo de ejemplo, es el caso de la empresa que desea retribuir a sus trabajadores con un pago especial si es que la tasa de accidentes se reduce significativamente y si la productividad alcanza los niveles que se esperan. Ninguno de los objetivos se obtiene —o peor aún, se retrocede respecto a los ratios preexistentes— y, sin embargo, fruto de un hecho coyuntural —como por ejemplo la subida del precio de los minerales que exporta la empresa— debe pagar importantes montos por concepto de participación en las utilidades.

Lo inverso también podría suceder. La empresa espera retribuir con la participación en las utilidades los esfuerzos del personal por haber alcanzado los objetivos indicados. Sin embargo, sus resultados económicos han sido ampliamente negativos por circunstancias propias del mercado.

De ahí que una participación en las utilidades que no necesariamente responde al esfuerzo desplegado en los resultados obtenidos puede dar lugar a gruesas inconsistencias.

Lea también: Aplican control de convencionalidad sobre el reparto de utilidades en el sector petrolero [Exp. 28715-2015]

En la historia de nuestro país han existido hasta tres formas de participación de los trabajadores: (i) la participación en las utilidades, esto es, la distribución de una parte de la renta líquida del empleador; (ii) la participación de los trabajadores en la gestión o administración de la empresa; y, (iii) la participación en la propiedad de la empresa (Pasco Cosmópolis, 1997a). En el Perú estas formas de participación tuvieron intensa presencia entre los años 1970 y 1991, pero con la Constitución de 1993 y la normativa de desarrollo sobre esta materia, solo se mantiene la participación en las utilidades de la empresa. La regulación relativa al pago de este beneficio se encuentra recogida en los decretos legislativos 677 y 892, la ley 28873, así como en el decreto supremo 009-98-TR.

Revisaremos brevemente algunas de las condiciones previstas para la percepción de este derecho:

1. Empresas obligadas al pago de utilidades. Este beneficio solo resulta exigible si al cierre del ejercicio económico la empresa ha obtenido utilidades y cuenta con veinte o más trabajadores (art. 9 decreto legislativo 677). Para determinar si se cuenta con dicho número de trabajadores se considerará a quienes durante el respectivo ejercicio económico han trabajado para la empresa, sea a plazo indeterminado, a plazo fijo o a tiempo parcial. Así, se suma el número de trabajadores que han prestado servicios para el empleador durante cada mes del año y el resultado se dividirá entre doce, redondeándose a la unidad superior la fracción superior o igual a 0,5 (art. 2 DS 009-98-TR).

Lea también: Curso en inspecciones laborales y relaciones sindicales. Hasta el 2 de noviembre libro gratis

La participación está fijada en un porcentaje de la renta anual antes de impuestos, definida en función de las actividades económicas que realice el empleador, a saber: a) 10% las empresas pesqueras y de telecomunicaciones; b) 8% las empresas mineras, de comercio al por mayor y menor y los restaurantes; y c) 5% las empresas que realizan otro tipo de actividades.

La utilidad considerada para que se genere la obligación de otorgar este beneficio es la utilidad tributaria (no así la contable) luego de haber compensado la pérdida proveniente de ejercicios anteriores, sin que para este efecto pueda incluirse la deducción de la participación en las utilidades de los trabajadores (art. 2 ley 28873).

2. Forma de pago. El porcentaje resultante se distribuye en función a dos variables: 50% en función a los días laborados y 50% en función a las remuneraciones percibidas.

a) Días laborados. El monto (el 50% en referencia) se divide entre la suma total de días laborados por todos los trabajadores y el resultado se multiplica por el número de días laborados por el respectivo trabajador.

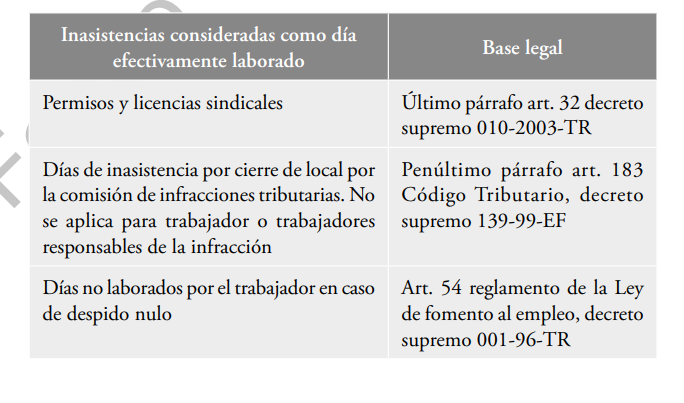

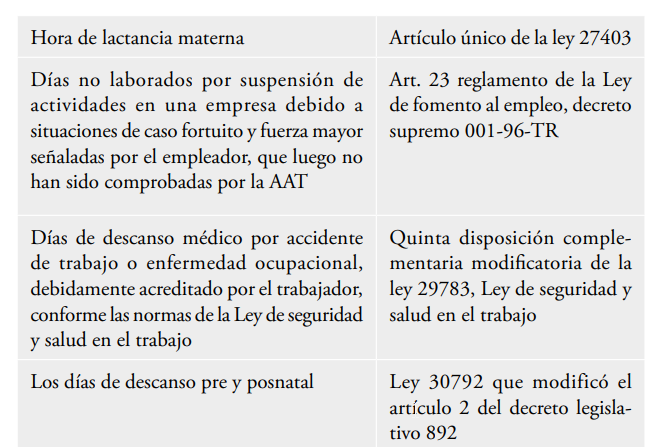

Se ha precisado que se entenderá por días real y efectivamente laborados a aquellos en los que el trabajador cumpla efectivamente la jornada ordinaria de la empresa, así como las ausencias que deben ser consideradas como asistencias por mandato legal expreso (art. 4 DS 009-98-TR). Entre dichas ausencias encontramos las siguientes:

Remuneraciones percibidas: el monto (el otro 50% en referencia) se divide entre la suma de todas las remuneraciones percibidas por todos los trabajadores durante el ejercicio y el resultado se multiplicará por el total de las remuneraciones percibidas por el trabajador. Para este efecto se considera como remuneración a la definida en el artículo 6 de la LPCL que hemos analizado en el presente capítulo.

Lea también: El cálculo de utilidades y los efectos laborales de la pandemia

Como ya se adelantó, la participación en las utilidades está sujeta a un tope de dieciocho remuneraciones mensuales. Su abono debe hacerse efectivo dentro de los treinta días naturales siguientes al vencimiento del plazo de la presentación de la declaración jurada anual del impuesto a la renta de la empresa, acompañada de una liquidación en que se detalle la forma de cálculo.

A diferencia de lo que sucede con el resto de los créditos laborales, en que en caso de incumplimiento de pago se genera automáticamente la obligación de reconocer el interés laboral, en la participación en las utilidades el incumplimiento de pago dentro del plazo antes indicado solo genera intereses a partir de que el trabajador intime en mora por escrito al empleador (arts. 6 y 7 decreto legislativo 892).

Cabe destacar que los trabajadores cesados antes de la fecha de pago de la participación en las utilidades también tienen derecho a percibir los montos respectivos dentro del plazo de prescripción establecido por ley; sin embargo, en este último caso no se devengan los intereses moratorios (art. 18 DS 009-98-TR).

Lea también: Curso en inspecciones laborales y relaciones sindicales. Hasta el 2 de noviembre libro gratis

b) Fondo empleo. En caso exista un remanente entre el porcentaje que corresponde distribuir a la empresa según su tipo de actividad y el límite de dieciocho sueldos antes señalado, este debe ser transferido al Fondo Nacional de Capacitación Laboral y de Promoción del Empleo. El fondo es una persona jurídica de derecho privado administrado por un consejo directivo, el cual está integrado por: a) dos representantes del Ministerio de Trabajo y Promoción del Empleo, b) un representante del Ministerio de Agricultura, c) un representante del Ministerio de la Producción, d) un representante de las empresas generadoras de los remanentes aportados al fondo y e) un representante de los trabajadores de las empresas aportantes al fondo. Hay que reparar en que la mayoría de integrantes del fondo corresponde a representantes del Poder Ejecutivo, por lo que es este finamente el que decide la inversión del fondo sobre la base de un amplio abanico de posibilidades: financiamiento de proyectos, programas de promoción del empleo, mejora de la empleabilidad, capacitación a los trabajadores en derechos fundamentales, entre otros supuestos.

5. Otros (seguro de vida ley)

El trabajador que cumple cuatro años de servicios para un mismo empleador tiene el derecho a que este le contrate una póliza de seguro de vida. Los beneficiarios de este seguro serán el cónyuge o conviviente y los descendientes del trabajador. A falta de estos, corresponderá a sus ascendientes y hermanos menores de dieciocho años (art. 1 decreto legislativo 688).

Sin embargo, y por excepción, se otorga un beneficio sustitutorio consistente en el derecho a cobrar el capital asegurado en lugar del que hubiera correspondido en caso de fallecimiento, cuando el trabajador sufra un accidente que le produzca invalidez total y permanente, entendiéndose por tal a la alienación mental absoluta e incurable, el descerebramiento que impida efectuar el trabajo u ocupación por el resto de la vida, la fractura incurable de la columna vertebral, la pérdida total de la visión de ambos ojos, o de ambas manos, o de ambos pies, o de una mano y un pie (arts. 4 y 5 decreto legislativo 688).

La remuneración asegurable para este seguro está compuesta por todas las sumas mensuales que perciba el trabajador como contraprestación por sus servicios; se excluyen por tanto las gratificaciones, participaciones, compensación vacacional adicional, entre otras (art. 9 decreto legislativo 688).

El monto del beneficio dependerá de la contingencia que sufra el trabajador. Así, en caso de fallecimiento natural, se abonarán 16 remuneraciones que se determinarán sobre la base del promedio percibido por el trabajador durante el trimestre previo al fallecimiento; por fallecimiento a causa de accidente, 32 remuneraciones; y, por invalidez total y permanente, 32 remuneraciones mensuales percibidas por el trabajador a la fecha previa del accidente (art. 12 decreto legislativo 688).

Lea también: Curso en inspecciones laborales y relaciones sindicales. Hasta el 2 de noviembre libro gratis

Finalmente, cabe destacar que, si el empleador no cumpliera con la contratación de la póliza y se produce alguno de los siniestros antes detallados, se encontrará obligado a pagar los montos señalados en el párrafo anterior (art. 7 decreto legislativo 688).

![Disminuir la velocidad de su vehículo por breves segundos con la finalidad de ingresar al carril derecho, no configura un riesgo prohibido al no encuadrar en ninguna infracción de tránsito imputada, por lo que no cumple la estructura típica del delito de lesiones culposas agravadas por infracción de reglas de tránsito [RN 246-2025, Lima, ff. jj. 26, 27]](https://img.lpderecho.pe/wp-content/uploads/2025/07/JUEZ-FIRMANDO-DOCUMENTO-LPDERECHO-218x150.jpg)

![Aunque el «cerdo» es un animal de granja, no está excluido de su calificación como un «animal vertebrado doméstico», por lo que se encuentra comprendido dentro del ámbito de protección frente a actos de crueldad (Ley 30407) [Casación 1950-2024, Ica, f. j. 4]](https://img.lpderecho.pe/wp-content/uploads/2025/07/CERDITO-CORTE-SUPREMA-LPDERECHO-218x150.jpg)

![Declaran infundado pedido de suspensión temporal de actividades de recaudación de peaje de la concesión Línea Amarilla [Exp. 00021-2019-108]](https://img.lpderecho.pe/wp-content/uploads/2024/04/mazo-justicia-juez-jueza-defensa-civil-penal-juicio-LPDerecho-218x150.jpg)

![TC declara inconstitucional ordenanzas municipales que permiten multar y remolcar autos mal estacionados [Expediente 00002-2023-PI/TC]](https://img.lpderecho.pe/wp-content/uploads/2025/07/GRUA-AUTO-DEPOSITO-LPDERECHO-218x150.jpg)

![¿Constituye delito afirmar «Viva el presidente Gonzalo, el único que hizo temblar al Congreso»? La apología al terrorismo no exige que se haga «referencia mínima a los actos subversivos» cometidos por el condenado por terrorismo [RN 387-2024, Nacional, f. j. 7.4]](https://img.lpderecho.pe/wp-content/uploads/2024/09/facebook-condena-sujeto-suplantado-LPDERECHO-218x150.jpg)

![Ley Orgánica del Registro Nacional de Identificación y Estado Civil (Ley 26497) [actualizada 2025]](https://img.lpderecho.pe/wp-content/uploads/2025/05/Ley-organica-del-registro-nacional-de-identificacion-y-estado-civil1-LPDERECHO-218x150.jpg)

![¿Qué es el mejor derecho de propiedad? [ACTUALIZADO 2025]](https://img.lpderecho.pe/wp-content/uploads/2021/07/Que-es-el-mejor-derecho-de-propiedad-LPDerecho-218x150.png)

![¿Qué es la «acción reivindicatoria» y cuáles son sus requisitos? (artículo 927 del Código Civil) [ACTUALIZADO 2025]](https://img.lpderecho.pe/wp-content/uploads/2020/08/Acci%C3%B3n-reivincatoria-LP-218x150.png)

![¿Puede una negociación colectiva tener más de un producto negocial? [Informe Técnico 001191-2025-Servir-GPGSC]](https://img.lpderecho.pe/wp-content/uploads/2024/06/servir4-LPDERECHO-218x150.jpg)

![Un adecuado y transparente proceso de nombramiento y selección de los miembros del Tribunal Constitucional constituye requisito indispensable a fin de garantizar la independencia y la autonomía de este órgano supremo (caso Disolución del Congreso) [Exp. 0006-2019-CC/TC, f. j. 166]](https://img.lpderecho.pe/wp-content/uploads/2023/05/tribunal-constitucional-tc-precedente-LPDerecho-218x150.png)

![Lineamientos para presentar escritos en mesas de partes de las Salas Supremas [Resolución Administrativa 000228-2025-CE-PJ]](https://img.lpderecho.pe/wp-content/uploads/2025/07/MESAS-PARTES-SALAS-SUPREMAS-LPDERECHO-218x150.jpg)

![«Salud mental en tu cole»: aprueban plan de salud mental en instituciones educativas [Decreto Supremo 012-2025-SA]](https://img.lpderecho.pe/wp-content/uploads/2023/03/escolares-primaria-colegio-salon-clases-educacion-LPDerecho-218x150.png)

![Reglamento de la Ley 30364 (Decreto Supremo 009-2016-MIMP) [actualizado 2025]](https://img.lpderecho.pe/wp-content/uploads/2024/07/Reglamento-de-la-Ley-30364-LPDERECHO-218x150.jpg)

![Código Procesal Penal peruano [actualizado 2025]](https://img.lpderecho.pe/wp-content/uploads/2024/02/VENTA-CODIGO-PENAL-BANNER-POST-TAPA-DURA-LPDERECHO-218x150.jpg)

![Reglamento sobre encuestas electorales durante los procesos electorales [Resolución 0107-2025-JNE]](https://img.lpderecho.pe/wp-content/uploads/2025/05/REGLAMENTO-ENCUESTAS-ELECTORALES-LPDERECHO-1-218x150.jpg)

![Diseño de la cédula de sufragio para la Consulta Popular de Revocatoria del Mandato de Autoridades Municipales 2025 [Resolución Jefatural 000031-2025-JN/ONPE]](https://img.lpderecho.pe/wp-content/uploads/2025/05/DISENO-CELULA-SUFRAGIO-REVOCATORIA-LPDERECHO-218x150.jpg)

![[VIDEO] Juez propone que todos los delitos se tramiten en unidades de flagrancia, sin excepción](https://img.lpderecho.pe/wp-content/uploads/2025/05/DELITOS-PLANTEA-TABOA-LPDERECHO-218x150.jpg)

![[VIDEO] Hay jueces que rechazan cautelares porque «el caso es complejo», advierte Giovanni Priori en LP](https://img.lpderecho.pe/wp-content/uploads/2025/05/JUECES-RECHAZAN-CAUTELARES-GIOVANNI-LPDERECHO-218x150.jpg)

![[VIDEO] Pedro Castillo podría buscar asilo político si enfrenta el juicio en libertad, advierten Benji Espinoza y Elio Riera](https://img.lpderecho.pe/wp-content/uploads/2025/05/PEDRO-CASTILLO-ASILO-ABOGADOS-LPDERECHO-218x150.jpg)

![¿Cuál es el límite máximo de rotación para un servidor CAS? [Informe 001455-2025-Servir-GPGSC] Trabajo remoto](https://img.lpderecho.pe/wp-content/uploads/2020/08/trabajo-remoto-servir-laboral-LPDerecho-218x150.png)

![El art. 54 del CPP asume implícitamente que durante la audiencia de juicio oral no cabe la recusación, ya que solo regula que si luego de iniciar la audiencia el juez advierte (por sí o por intermedio de las partes) un hecho constitutivo de inhibición deberá declararla de oficio [Recusación 7-2025, Suprema, f. j. 3]](https://img.lpderecho.pe/wp-content/uploads/2024/03/Betssy-Chavez-Poder-Judicial-LPDerecho-324x160.jpg)

![¡Atención, sector público! Aprueban requisitos para la entrega del aguinaldo por Fiestas Patrias [DS 139-2025-EF] Dinero](https://img.lpderecho.pe/wp-content/uploads/2021/11/dinero-sueldo-soles-gratificacion-aguinaldo-bono-cts-normas-legales-LPDerecho-100x70.png)

![Código Penal peruano [actualizado 2025]](https://img.lpderecho.pe/wp-content/uploads/2024/05/VENTA-CODIGO-PENAL-LPDERECHO-100x70.jpg)

![Multan a Listo con más de S/220 000 por revisar pertenencias de cliente sin causa justificada [Res. Final 1018-2025/CC2]](https://img.lpderecho.pe/wp-content/uploads/2025/07/caso-listo-discriminacion-revision-injustificada-pertenencias-cliente-LPDerecho-100x70.jpg)

![¿Qué es el mejor derecho de propiedad? [ACTUALIZADO 2025]](https://img.lpderecho.pe/wp-content/uploads/2021/07/Que-es-el-mejor-derecho-de-propiedad-LPDerecho-324x160.png)

![¿Puede una negociación colectiva tener más de un producto negocial? [Informe Técnico 001191-2025-Servir-GPGSC]](https://img.lpderecho.pe/wp-content/uploads/2024/06/servir4-LPDERECHO-100x70.jpg)

![¿Qué es la «acción reivindicatoria» y cuáles son sus requisitos? (artículo 927 del Código Civil) [ACTUALIZADO 2025]](https://img.lpderecho.pe/wp-content/uploads/2020/08/Acci%C3%B3n-reivincatoria-LP-100x70.png)

![El art. 54 del CPP asume implícitamente que durante la audiencia de juicio oral no cabe la recusación, ya que solo regula que si luego de iniciar la audiencia el juez advierte (por sí o por intermedio de las partes) un hecho constitutivo de inhibición deberá declararla de oficio [Recusación 7-2025, Suprema, f. j. 3]](https://img.lpderecho.pe/wp-content/uploads/2024/03/Betssy-Chavez-Poder-Judicial-LPDerecho-100x70.jpg)

![¿Qué es el mejor derecho de propiedad? [ACTUALIZADO 2025]](https://img.lpderecho.pe/wp-content/uploads/2021/07/Que-es-el-mejor-derecho-de-propiedad-LPDerecho-100x70.png)

![Reglamento del DL 1498, Decreto que da acceso al certificado único laboral para personas adultas [DS 14-2020-TR]](https://img.lpderecho.pe/wp-content/uploads/2020/06/Adulto-mayor-normas-legales-LP-324x160.png)