Sumilla: 1. Introducción; 2. Renta de quinta categoría; 3. Renta de cuarta categoría; 4. Aportes a los sistemas previsionales; 5. Contribución a la seguridad social en salud; 6. Otros tipos de contribuciones; 7. Conclusiones.

1. Introducción

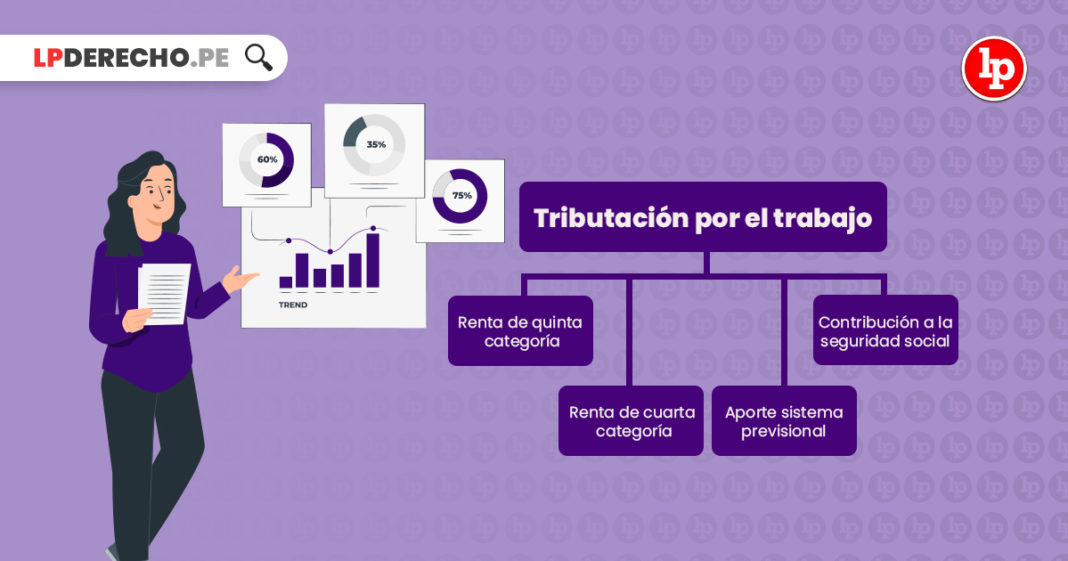

Como sabemos por la naturaleza de las obligaciones laborales surgen responsabilidades tributarias. Así, mientras que por un lado la remuneración se encuentra afecta al pago del impuesto a la renta de quinta categoría, el aporte obligatorio al sistema de EsSalud, y al aporte del sistema previsional.

Así, recordemos que en la legislación nacional, el tributo está clasificado en: impuesto, contribución y tasa. En ese sentido, el pago de la renta de quinta categoría es un impuesto, cuyo cumplimiento no origina una contraprestación directa a favor del contribuyente por parte del Estado, tal como lo define el Código Tributario[1].

Por otro lado, la contribución es el tributo cuya obligación tiene como hecho generador beneficios derivados de la relación de obras públicas o actividades estatales. En este caso se considera también a los aportes al sistema previsional y a la seguridad social.

Lamentablemente, en nuestro ordenamiento jurídico peruano no hay una sistematización clara de los conceptos considerados para el pago de la renta. Por esto, en el presente texto aclaramos las principales preguntas acerca de aquellos tributos y aportes que gravan la remuneración.

2. Impuesto a la renta de quinta categoría

Entre los cinco tipos de impuesto a la renta, se encuentra la renta de quinta categoría, aquella que establece la renta del trabajo. En este supuesto, la norma considera únicamente los trabajadores dependientes, y que producto de su trabajo sufragan el impuesto a la renta de quinta categoría.

En ese sentido, el impuesto a la renta de quinta categoría afecta a los ingresos de los trabajadores quienes tienen una subordinación, dependencia y contrato laboral con la empresa a la que prestan sus servicios.

Dicho de otra forma, para efectos de considerar un ingreso como renta de quinta categoría, basta que este haya sido obtenido como contraprestación de un servicio dependiente. No necesariamente considerado como «concepto remunerativo», debido a que un concepto «será remunerativo siempre que calce en la definición de remuneración y no se encuentre excluido legalmente, por lo cual no se debe confundir el concepto de renta del trabajo con el de remuneración» [2].

2.1 ¿Qué grava la renta de quinta categoría?

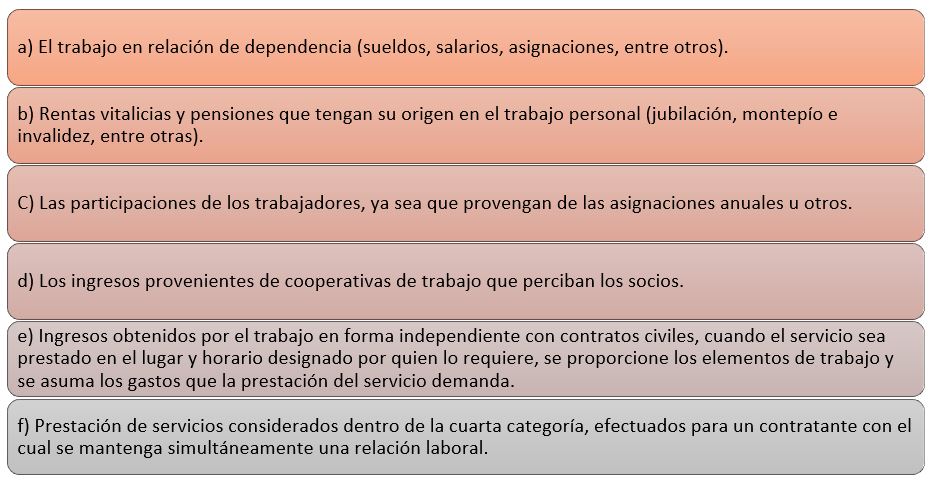

En mayor precisión, la Ley general de impuesto a la renta estableció que serán renta de quinta categoría aquellas obtenidas por los siguientes conceptos:

a) El trabajo en relación de dependencia. La norma incluye a los cargos públicos, electivos o no, como sueldos, salarios, asignaciones, entre otros. Estará sometido a la renta de quinta toda la compensación en dinero o en especie, gastos de representación y, en general, toda retribución por servicios personales.

b) Rentas vitalicias y pensiones que tengan su origen en el trabajo personal, tales como jubilación, montepío e invalidez, y cualquier otro ingreso que tenga su origen en el trabajo personal.

C) Las participaciones de los trabajadores, ya sea que provengan de las asignaciones anuales o de cualquier otro beneficio otorgado en sustitución de las mismas.

d) Los ingresos provenientes de cooperativas de trabajo que perciban los socios.

e) Los ingresos obtenidos por el trabajo prestado en forma independiente con contratos de prestación de servicios normados por la legislación civil, cuando el servicio sea prestado en el lugar y horario designado por quien lo requiere y cuando el usuario proporcione los elementos de trabajo y asuma los gastos que la prestación del servicio demanda.

f) Los ingresos obtenidos por la prestación de servicios considerados dentro de la cuarta categoría, efectuados para un contratante con el cual se mantenga simultáneamente una relación laboral de dependencia.

A manera de resumen, podremos precisar que la renta de quinta categoría se debe pagar cuando se produzcan los siguientes supuestos:

2.2 Sujetos obligados a pagar

No todos los trabajadores deben pagar el impuesto a la renta categoría. Serán responsables de pagar el impuesto solo los trabajadores que tengan una remuneración que sea mayor a 7 Unidades Impositivas Tributarias, siendo para el 2021, 30800 soles. El monto mensual aproximadamente (considerando 14 meses, que incluyen 2 meses adicionales por las gratificaciones) representa un ingreso mensual superior a 2200 soles.

Si los trabajadores no perciben ingresos superiores a este monto, no están afectos al tributo y a la retención por parte del empleador.

Asimismo, quien debe realizar el pago serán los empleadores, puesto que se encuentran obligados a actuar como agentes de retención de las rentas de quinta categoría que perciban sus trabajadores. Tratándose de personas que presten servicios para más de un empleador, la retención la efectuará aquel que abone mayor renta.

2.3 Oportunidad de pago de la renta de quinta categoría

Según el reglamento de la Ley de Impuesto a la renta, el empleador debe retener el impuesto.

3. Renta de cuarta categoría

El ciudadano que realice trabajo mediante el ejercicio independiente de una profesión y oficio, sin estar subordinado a otra persona o entidad, está sujeto al pago de la renta de cuarta categoría. Específicamente, son renta de cuarta categoría aquellos montos obtenidos por:

a) El ejercicio individual, de cualquier profesión, arte, ciencia, oficio o actividades no incluidas expresamente en la tercera categoría.

b) El desempeño de funciones de director de empresas, síndico, mandatario, gestor de negocios, albacea y actividades similares, incluyendo el desempeño de las funciones del regidor municipal o consejero regional, por las cuales perciban dietas.

La norma también restringe el cobro a aquellos supuestos que se establecen el Régimen Especial de Jubilación Anticipada en el Sistema Privado de Pensiones destinado a aquellos afiliados que se encuentren desempleados durante 12 meses consecutivos o más, acreditando su fecha de cese con documento de fecha cierta.

3.1 Cálculo de la renta a declarar

En caso de la renta de cuarta categoría se debe descontar al monto obtenido al año el 20% de los ingresos percibidos o cobrados durante el año; luego, un descuento del valor de 7 UIT; finalmente, se aplica la la tasa del impuesto por cada tramo de ingresos..

Rango o tramo de ingresos: tasa a aplicar en función al valor de UIT 2020: S/ 4 300.00.

- 1er Tramo: de 0-5 UIT 8%

- 2do Tramo: de 5 – 20 UIT 14%

- 3er Tramo: de 20- 35 UIT 17%

- 4to Tramo: de 35- 45 UIT 20%

- 5to Tramo: más de 45 UIT 30%

4. Contribución a la seguridad social en salud

Una de las principales obligaciones de los empleadores que tiene incidencia tributaria es la declaración y pago a la seguridad social en salud.. Estas son contribuciones que se realizan por la remuneración y que cuentan por parte del empleador.

Recordemos que el aporte al sistema de salud garantiza al trabajador prestaciones de salud; asimismo, prestaciones económicas (subsidios debido a la lactancia, maternidad, incapacidad temporal por enfermedad); además de prestaciones de bienestar, promoción social y reembolso por gastos de sepelio.

4.1 Contribución a la seguridad social en salud

La contribución a un sistema de seguridad social en salud para los trabajadores se materializa en EsSalud. Este tipo de beneficio se concretiza en la Ley de Modernización de la Seguridad Social en Salud y en el reglamento aprobado por Decreto Supremo 009-97-SA [3].

El Seguro Social de Salud (EsSalud) es una entidad de derecho público adscrita al Ministerio de Trabajo y Promoción del Empleo, y tiene como fin otorgar las prestaciones pertinentes a los trabajadores.

Los afiliados regulares no pagan la contribución directamente, sino que es el empleador quien realiza el aporte, puesto que aportan un monto igual al 9% del valor de la remuneración.

Deben aportar todos los trabajadores en planilla o aquellos que se encuentran bajo relación de dependencia. Sin embargo, también se aplicará para aquellos que no estando en relación de subordinación fueron incorporados por ley especial.

5. Aportes al sistema previsional

La seguridad social es el sistema que garantiza y ofrece protección a toda persona y su familia ante las contingencias que les puedan ocurrir a lo largo de su vida, asegurando así su calidad de vida y cuidado.

La contribución al sistema previsional lo realiza el trabajador y tiene como fin acceder a una pensión de jubilación e invalidez. También, incluye beneficios a sus sobrevivientes: pensión de viudez, orfandad, padres, entre otros.

5.1 Sistema nacional de pensiones (SNP)

El SNP se creó mediante la publicación del Decreto Ley 19990 en sustitución de los sistemas de pensiones de las Cajas de Pensiones de la Caja Nacional de Seguro Social y del Seguro Social del Empleado y del Fondo Especial de Jubilación de Empleados Particulares. Actualmente el SNP es administrado por la Oficina de Normalización Previsional (ONP).

El SNP comprende a los trabajadores dependientes del régimen laboral de la actividad privada, cualquiera sea la duración del contrato de trabajo y el tiempo de trabajo, siempre que no se encuentren afiliados al Sistema Privado de Pensiones; además, los trabajadores que presten servicios al Estado bajo los regímenes de la Ley 11377; asimismo, trabajadores del régimen del Decreto Legislativo 276 o de la actividad privada que no estén comprendidos en el Decreto Ley 20530.

La base imponible sobre la cual el empleador debe efectuar la retención por el SNP es la remuneración habitual que percibe el trabajador (asegurado regular). Dicho monto no podrá ser inferior a la remuneración mínima vital, aun cuando el trabajador perciba una suma inferior.

5.2 El sistema privado de pensiones (SPP)

El SPP está conformado por las Administradoras Privadas de Fondos de Pensiones (AFP), las cuales administran los fondos de pensiones bajo la modalidad de cuentas individuales de capitalización y otorgan obligatoriamente a sus afiliados, las prestaciones de jubilación, invalidez, sobrevivencia y gastos de sepelio [4].

Es preciso aclarar que cuando un trabajador ingresa a laborar a un empleo nuevo, tiene como obligación de informar a su empleador sobre el sistema pensionario al que se encuentra afiliado. Esto derivará en la responsabilidad del empleador de realizar el pago de las retenciones efectuadas por dicho concepto.

El SPP constituye un porcentaje de 10% para el fondo del aportante y un 2% de cobro de mantenimiento y administración de la entidad encargada. El monto es referencial.

6. Otros tipos de contribuciones

Existen otro tipo de contribuciones que se derivan de la relación laboral, entre ellas describimos las siguientes:

Senati: Según la Ley 26272, Ley del Servicio Nacional de Adiestramiento en trabajo industrial, están obligados los empleadores en la actividad industrial.

Sencico: El Decreto Legislativo 147 estableció que se contribuya a la capacitación y certificación de trabajadores de la actividad de la construcción, vivienda y de la edificación.

Seguro de vida: Con el fin de asegurar al trabajador en caso de invalidez total, permanente o fallecimiento.

Conafovicer: La legislación también regula la contribución al Fondo para la Construcción de Viviendas y centros recreacionales. Así, los trabajadores que realicen actividad de construcción civil debe aportar.

7. Conclusiones

Las rentas de quinta categoría las debe pagar el trabajador subordinado que gane más de 7 UIT anuales. Sin embargo, es el empleador el encargado de retener el tributo.

La renta de cuarta categoría la debe pagar el trabajador independiente y está supeditado a descuentos.

La contribución a la seguridad social en salud es el pago a EsSalud y supone el 9% de la remuneración, se encuentra obligado al pago el empleador.

La contribución al sistema previsional dependerá de la elección del trabajador: si es ONP pagará un porcentaje de su remuneración, por su parte, en el sistema privado pagará un aproximado de 12%.

Existen contribuciones adicionales que se incluyen como conceptos de la tributación laboral, tales como el Senati, Conafovicer,

[1] Francisco Ruiz de Castilla, Contribución a la seguridad social en salud. (Lima: Fondo editorial PUCP, 2018).

[2]Mauro Ugaz y Alejandra Alvarado, Los gastos de personal desde la perspectiva del derecho laboral tributario. (Lima: Themis 65, 2014)

[3] Felipa Muñoz y Nicolás Gutarra, Contribución social de carácter previsional vinculada a la salud, como parte de la tributación laboral en el Perú. (Lex- Revista de la facultad de derecho y Ciencias Políticas, 14, Vol 16, 2016) doi:http://dx.doi.org/10.21503/lex.v14i18.1247

[4] Ministerio de Economía y Finanzas, Los sistemas de pensiones en el Perú (Lima: Informe trimestral, 2004).

![[VIVO] Conferencia magistral sobre proceso especial contra altos funcionarios. Llena el formulario para recibir las diapositivas](https://img.lpderecho.pe/wp-content/uploads/2026/02/BANNER-DELIA-ESPINOZA-LPDERECHO-218x150.jpg)

![Se vulnera el derecho a la motivación si el fiscal superior no se pronuncia sobre todos los agravios invocados en el recurso de elevación (principio de congruencia recursal) [Exp. 01574-2024-PA/TC, f. j. 10]](https://img.lpderecho.pe/wp-content/uploads/2023/03/tribunal-constitucional-fachada-exterior-tc-1-LPDerecho-218x150.png)

![Si el interesado solicita la actuación de medios de investigación al borde del fin de la investigación preparatoria y no se trata de una obtención, identificación o ubicación obtenida en último momento y por causas no imputables a él, ya no será posible su actuación [Apelación 320-2024, Apurímac]](https://img.lpderecho.pe/wp-content/uploads/2025/10/MAZO-LIBROS-BIBLIOTECA-LPDERECHO-218x150.jpg)

![Sí procede inscribir resolución judicial aunque, por su antigüedad, los nombres del juez y del auxiliar sean ilegibles; la autenticidad se garantiza si el nombre del juzgado es legible y si la resolución fue remitida por el juez actual a cargo del juzgado [Resolución Resolución 0388-2026-SUNARP-TR, ff. jj. VI.4-VI.5]](https://img.lpderecho.pe/wp-content/uploads/2024/03/tribunal-registral-LPDerecho-218x150.jpg)

![La prohibición del acceso a la conclusión y terminación anticipada, establecida en el art. 5 de la Ley 30838 para delitos como el de violación sexual de menor de edad, quebranta el derecho a la igualdad ante la ley [Casación 2197-2022, Cajamarca]](https://img.lpderecho.pe/wp-content/uploads/2024/06/violacion-sexual-a-nina-LPDERECHO-218x150.jpg)

![Ley Orgánica del Registro Nacional de Identificación y Estado Civil (Ley 26497) [actualizada 2025]](https://img.lpderecho.pe/wp-content/uploads/2025/05/Ley-organica-del-registro-nacional-de-identificacion-y-estado-civil1-LPDERECHO-218x150.jpg)

![[VIVO] Clase modelo Estándar de prueba en los procesos de prescripción adquisitiva. Llena el formulario para recibir las diapositivas](https://img.lpderecho.pe/wp-content/uploads/2026/02/CLASE-MODELO-FORT-NINAMANCCO-BANNER-218x150.jpg)

![[Balotario notarial] Revocación e irrevocabilidad del poder (artículo 153 del Código Civil)](https://img.lpderecho.pe/wp-content/uploads/2025/09/PODERES-IRREVOCABLES-RE-LECTURA-LPDERECHO-218x150.jpg)

![¿Qué régimen le corresponde a los inspectores municipales CAS o 276? [Informe Técnico 000502-2025-Servir-GPGSC]](https://img.lpderecho.pe/wp-content/uploads/2024/05/Servir-CAS-LPDerecho-218x150.jpg)

![Trabajadores con licencia sin goce de haber pueden recibir beneficios de la negociación colectiva [Informe Técnico 000314-2025-Servir-GPGSC]](https://img.lpderecho.pe/wp-content/uploads/2025/03/SERVIR-LPDERECHO-218x150.jpg)

![JNE establece que personas con sentencia condenatoria pueden postular a la presidencia de la República al cumplirse 10 años de cumplida la pena, siempre que no tengan pendiente la reparación civil y hayan obtenido la declaración judicial de rehabilitación [Resolución 0085-2026-JNE, 2.21-2.24]](https://img.lpderecho.pe/wp-content/uploads/2026/02/BANNER-ARTICULO-CONSTITUCIONAL-19-218x150.jpg)

![Revocan multa que se le impuso a abogado por recusar a jueza luego de que ella se molestara y le cortara el micro solo porque el letrado le pidió que el testigo no presencie la declaración del acusado [Exp. 03468-2023-6-1826-JR-PE-23]](https://img.lpderecho.pe/wp-content/uploads/2025/09/ABOGADO-CAL-SUSPENDIDO-DOC-LPDERECHO-218x150.jpg)

![JNE confirma que congresista infringió neutralidad al promocionar campañas médicas gratuitas con un banner de su despacho parlamentario, al lado del símbolo de su partido político [Resolución 0171-2026-JNE]](https://img.lpderecho.pe/wp-content/uploads/2026/02/Alejandro-Aurelio-Aguinaga-Recuenco-LPDerecho-218x150.jpeg)

![Reglamento de organización y funciones de la Junta Nacional de Justicia [Resolución 011-2026-P-JNJ] JNJ - Junta Nacional de Justicia - LP](https://img.lpderecho.pe/wp-content/uploads/2021/06/JNJ-Junta-Nacional-de-Justicia-LP-218x150.png)

![Código de Responsabilidad Penal de Adolescentes [actualizado 2026]](https://img.lpderecho.pe/wp-content/uploads/2024/08/CODIGO-DE-RESPONSABILIDAD-PENAL-DE-ADOLESCENTES-DECRETO-LEGISLATIVO-1348-ACTU-LPDERECHO-218x150.jpg)

![Ley de Delitos Informáticos (Ley 30096) [actualizada]](https://img.lpderecho.pe/wp-content/uploads/2024/08/ley-de-delitos-informaticos-ley-30096-actualizada-LPDERECHO-218x150.jpg)

![Código Civil peruano [actualizado 2026]](https://img.lpderecho.pe/wp-content/uploads/2024/05/VENTA-OFICIAL-CODIGO-CIVIL-2024-LPDERECHO-218x150.jpg)

![Código Procesal Penal peruano [actualizado 2026]](https://img.lpderecho.pe/wp-content/uploads/2024/02/VENTA-CODIGO-PENAL-BANNER-POST-TAPA-DURA-LPDERECHO-218x150.jpg)

![[VÍDEO] ¿Quieres postular a la Fiscalía? Estas son las preguntas que hacen en las entrevistas](https://img.lpderecho.pe/wp-content/uploads/2021/10/postular-fiscalia-preguntas-entrevista-LP-218x150.jpg)

![Declaran fundado recurso de queja por denegatoria de casación de Melissa Klug y ordenan que se eleve el expediente principal a sala suprema [Queja por denegatoria de casación 1944-2025, Lima]](https://img.lpderecho.pe/wp-content/uploads/2024/06/melisa-l%C2%BFklug-y-jerfferson-farfan-LPDERECHO-324x160.jpg)

![Código Penal peruano [actualizado 2026]](https://img.lpderecho.pe/wp-content/uploads/2024/05/VENTA-CODIGO-PENAL-LPDERECHO-100x70.jpg)

![Código Procesal Penal peruano [actualizado 2026]](https://img.lpderecho.pe/wp-content/uploads/2024/02/VENTA-CODIGO-PENAL-BANNER-POST-TAPA-DURA-LPDERECHO-100x70.jpg)

![Revocan multa que se le impuso a abogado por recusar a jueza luego de que ella se molestara y le cortara el micro solo porque el letrado le pidió que el testigo no presencie la declaración del acusado [Exp. 03468-2023-6-1826-JR-PE-23]](https://img.lpderecho.pe/wp-content/uploads/2025/09/ABOGADO-CAL-SUSPENDIDO-DOC-LPDERECHO-324x160.jpg)

![JNE confirma que congresista infringió neutralidad al promocionar campañas médicas gratuitas con un banner de su despacho parlamentario, al lado del símbolo de su partido político [Resolución 0171-2026-JNE]](https://img.lpderecho.pe/wp-content/uploads/2026/02/Alejandro-Aurelio-Aguinaga-Recuenco-LPDerecho-100x70.jpeg)

![Declaran fundado recurso de queja por denegatoria de casación de Melissa Klug y ordenan que se eleve el expediente principal a sala suprema [Queja por denegatoria de casación 1944-2025, Lima]](https://img.lpderecho.pe/wp-content/uploads/2024/06/melisa-l%C2%BFklug-y-jerfferson-farfan-LPDERECHO-100x70.jpg)

![Revocan multa que se le impuso a abogado por recusar a jueza luego de que ella se molestara y le cortara el micro solo porque el letrado le pidió que el testigo no presencie la declaración del acusado [Exp. 03468-2023-6-1826-JR-PE-23]](https://img.lpderecho.pe/wp-content/uploads/2025/09/ABOGADO-CAL-SUSPENDIDO-DOC-LPDERECHO-100x70.jpg)

![¿Hasta qué momento se pueden subsanar infracciones para que no se imponga multa? [Resolución 417-2021-Sunafil/TFL] Sunafil](https://img.lpderecho.pe/wp-content/uploads/2021/12/Sunafil-LPDerecho-4-324x160.png)