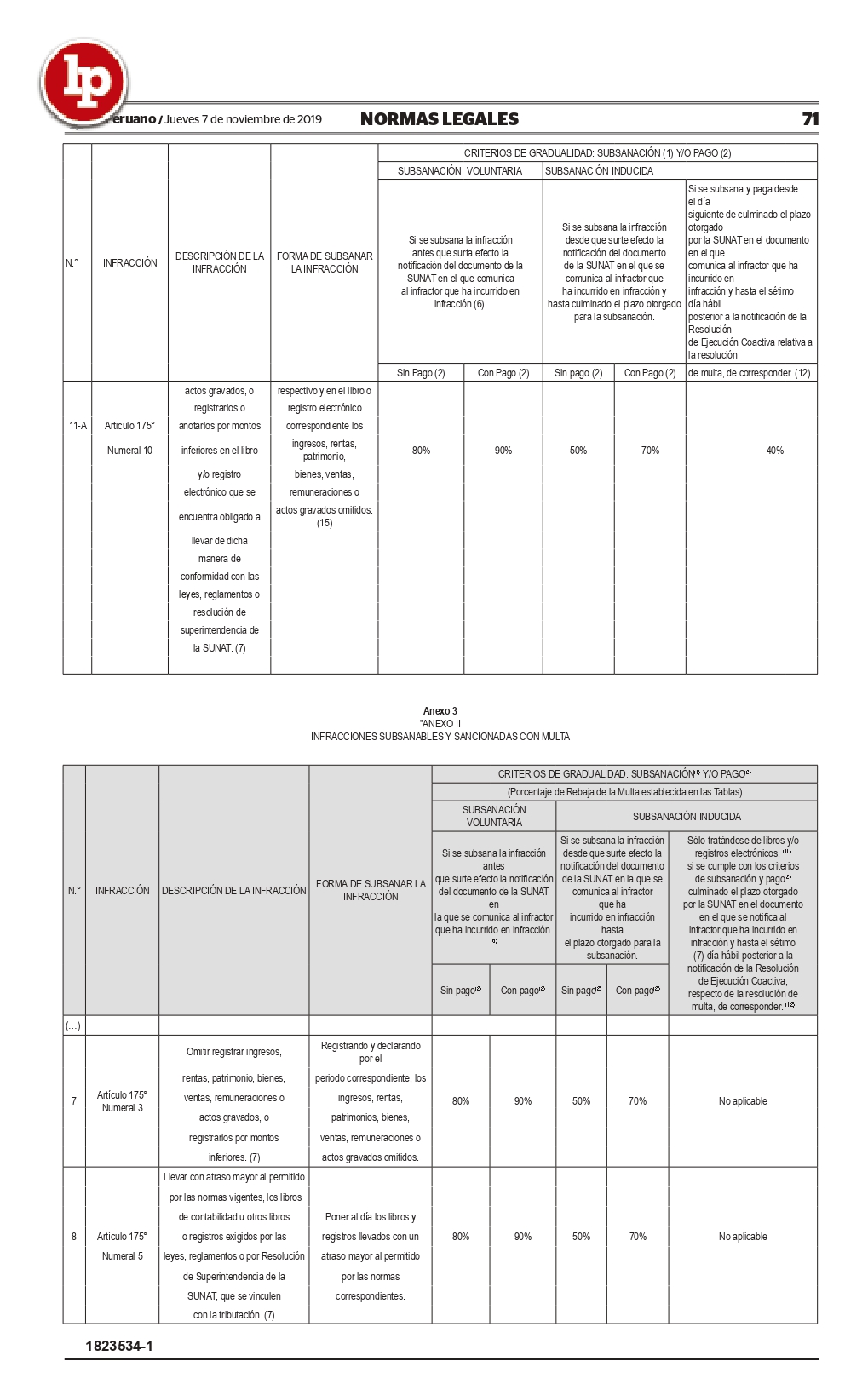

Publicada en el diario oficial El Peruano, el 7 de noviembre de 2019. Entre otros, se concede gradualidad a la multa por haber cometido la infracción de llevar con atraso los libros electrónicos.

Modifican Reglamento del Régimen de Gradualidad aplicable a las infracciones del Código Tributario

RESOLUCIÓN DE SUPERINTENDENCIA Nº 226-2019/SUNAT

RESOLUCIÓN DE SUPERINTENDENCIA QUE MODIFICA EL REGLAMENTO DEL RÉGIMEN DE GRADUALIDAD APLICABLE A INFRACCIONES DEL CÓDIGO TRIBUTARIO RESPECTO DE LAS INFRACCIONES TIPIFICADAS EN LOS NUMERALES 1, 2 Y 3 DEL ARTÍCULO 174 E INCORPORA A DICHO RÉGIMEN EL NUMERAL 10 DEL ARTÍCULO 175 DEL CÓDIGO TRIBUTARIO

Lima, 5 de noviembre de 2019

CONSIDERANDO:

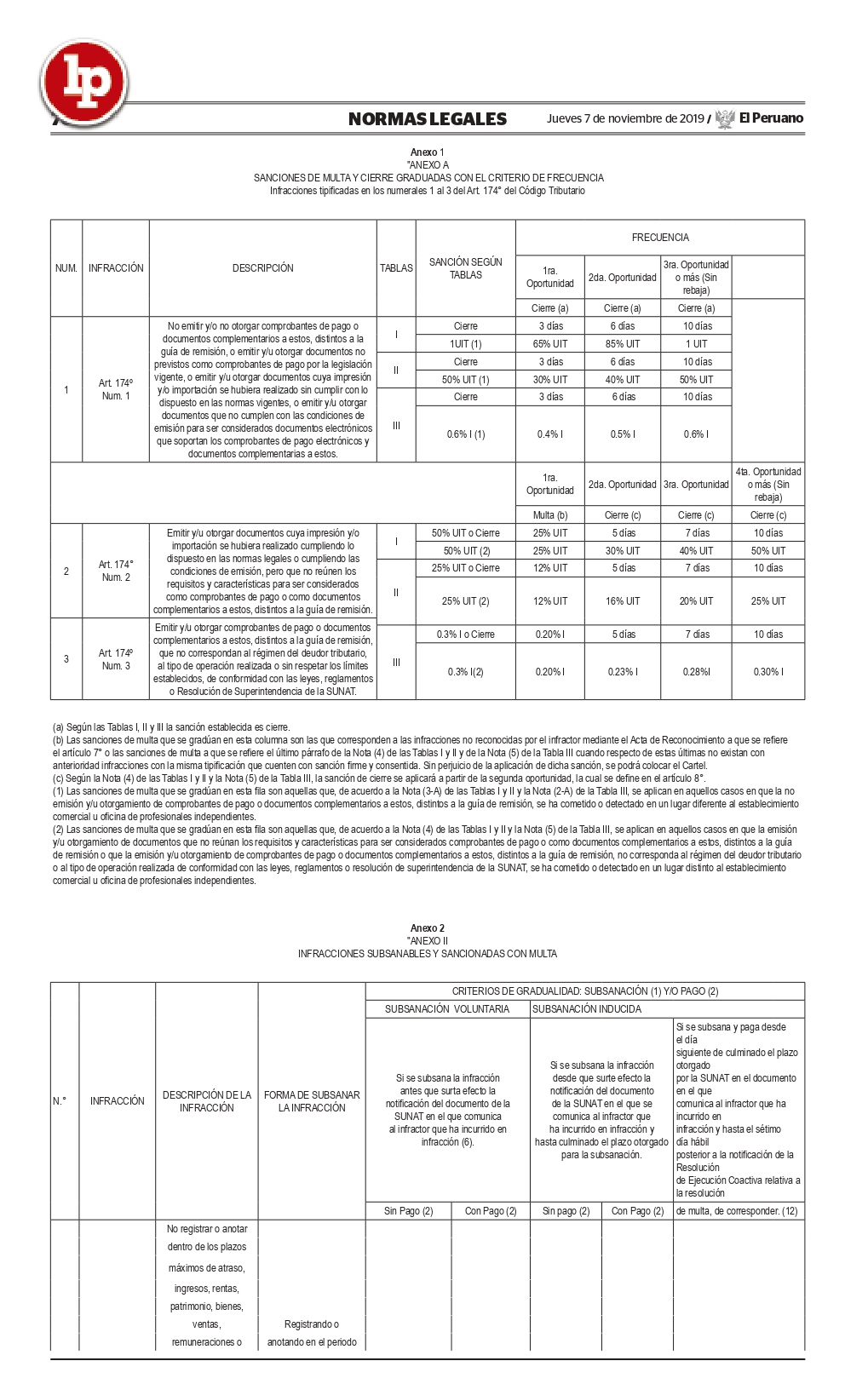

Que el Decreto Legislativo Nº 1420 modifica el Código Tributario, en los extremos referidos a los numerales 1, 2 y 3 del artículo 174 -en los que se incluyen expresamente nuevos supuestos y/o se hacen ajustes a la tipificación existente-; al primer, segundo y tercer ítem del rubro 2 de las Tablas de Infracciones y Sanciones (Tablas) -en los que se adecúan esos ítems a los cambios en los numerales antes indicados-; a la nota (4) de las Tablas I y II y a la nota (5) de la Tabla III -en las que se añade una oportunidad más para la presentación del acta de reconocimiento respecto de las infracciones tipificadas en los numerales 2 y 3 del artículo 174- y al artículo 175. En este último caso, se incluye el numeral 10 con una nueva infracción consistente en no registrar o anotar dentro de los plazos máximos de atraso, ingresos, rentas, patrimonio, bienes, ventas, remuneraciones o actos gravados, o registrarlos o anotarlos por montos inferiores en el libro y/o registro electrónico que se encuentra obligado a llevar de dicha manera de conformidad con las leyes, reglamentos o Resolución de Superintendencia de la SUNAT;

Que, según las Tablas, corresponde aplicar por la infracción tipificada en el numeral 1 del artículo 174 del Código Tributario la sanción de cierre -excepto en un supuesto, en el que se aplica una multa- y por las infracciones tipificadas en los numerales 2 y 3 del artículo 174 y el numeral 10 del artículo 175 del Código Tributario la sanción de multa o cierre. En todos los casos el monto de la multa es fijado en las Tablas, en tanto que, según la primera nota sin número de esas tablas, la sanción de cierre temporal de establecimiento u oficina de profesionales independientes (cierre) se aplica con un máximo de diez (10) días calendario, salvo para aquellas infracciones vinculadas al Impuesto a los Juegos de Casino y Máquinas Tragamonedas en que se aplicará el máximo de noventa (90) días calendario; conforme a la tabla aprobada por la SUNAT, en función a la infracción y respecto a la situación del deudor;

Que la única disposición complementaria final del Decreto Legislativo Nº 1420 señaló que ese decreto entra en vigencia al día siguiente de su publicación con excepción de las modificaciones referidas, entre otras, a los numerales 1, 2 y 3 del artículo 174 del Código Tributario y al primer, segundo y tercer ítem del rubro 2 de las Tablas; las cuales regirán desde el día siguiente de la entrada en vigencia de la resolución de superintendencia que apruebe la tabla a que se refiere la primera nota sin número de las Tablas;

Que la Resolución de Superintendencia Nº 063-2007/SUNAT y normas modificatorias, que aprueba el Reglamento del Régimen de Gradualidad aplicable a las infracciones del Código Tributario (Reglamento), además de graduar, entre otras sanciones, las aplicadas por las infracciones vinculadas al incumplimiento de las obligaciones relativas a la emisión y otorgamiento de comprobantes de pago y al llevado de libros y registros, fija los días de cierre, cuando corresponde su aplicación según las Tablas;

Que, en atención a las modificaciones que introdujo el Decreto Legislativo Nº 1420 en el Código Tributario, es preciso modificar el Reglamento, para fijar los días de cierre y graduar esa sanción y la multa, considerando la infracción, la situación del deudor y la necesidad de fomentar la regularización de la obligación incumplida;

Que, en lo que se refiere a las sanciones por las infracciones tipificadas en los numerales 1, 2 y 3 del artículo 174 del Código Tributario, el Reglamento considera a la frecuencia como criterio para graduar dichas sanciones y para fijar los días de cierre. El referido criterio consiste, según el artículo 5, en el número de oportunidades en que el infractor incurre en una misma infracción a partir del 6.7.2012 o 24.7.2012 -esta última fecha respecto a la infracción tipificada en el numeral 3-, considerando lo previsto en los artículos 6 y 8, que regulan la primera oportunidad y la segunda oportunidad y siguientes, respectivamente;

Que, a partir de los cambios realizados en el Código Tributario respecto de las infracciones señaladas en el considerando precedente y en el artículo 183, se evidencia que la SUNAT también podrá detectar esas infracciones sin intervención de agentes fiscalizadores o sin que estos la presencien, por lo que se considera pertinente que el cómputo de la frecuencia se realice por lapsos determinados, en vista que, con el énfasis que se le dará a esa forma de detección, el infractor puede llegar, en menos tiempo, a tener las oportunidades que le impiden gozar de los beneficios de gradualidad. Además, es necesario que se reinicie el cómputo de la frecuencia, a fin de que se considere desde el inicio únicamente lo relativo a las infracciones reguladas en los numerales 1, 2 y 3 del artículo 174 del Código Tributario modificado por el Decreto Legislativo Nº 1420;

En uso de las facultades conferidas en el artículo 166 y la primera nota sin número de las Tablas del Código Tributario, aprobado por el Decreto Legislativo Nº 816 cuyo último Texto Único Ordenado ha sido aprobado por el Decreto Supremo Nº 133-2013-EF y normas modificatorias; el artículo 11 del Decreto Legislativo Nº 501, Ley General de la SUNAT, y normas modificatorias; el artículo 5 de la Ley Nº 29816, Ley de Fortalecimiento de la SUNAT, y normas modificatorias; y el inciso o) del artículo 8 del Reglamento de Organización y Funciones de la SUNAT, aprobado por la Resolución de Superintendencia Nº 122-2014/SUNAT y normas modificatorias;

SE RESUELVE:

Artículo 1.- DEFINICIÓN

Para efecto de esta resolución, se entiende por “Reglamento” al Reglamento del Régimen de Gradualidad aplicable a las infracciones del Código Tributario, aprobado por la Resolución de Superintendencia Nº 063-2007/SUNAT y normas modificatorias.

[Continúa…]

Descargue en PDF la resolución completa

![Se consideran delitos «especialmente graves» los que tienen una pena de 15 años o más; «graves», los de 8 años o más; y «menos graves», los que están por debajo de los 8 años, todos en su extremo mínimo (precisiones al AP 1-2023) [APE 2-2024/CIJ-112, f. j. 27 (Fe de Erratas)]](https://img.lpderecho.pe/wp-content/uploads/2024/04/palacio-justicia-aguila-LPDerecho-218x150.jpg)

![Niveles de «aminoración» de la pena en casos de tentativa con concurrencia de agravantes específicas: en los delitos «especialmente graves», hasta 1/6 por debajo del mínimo legal; en los «graves», hasta 1/3 por debajo del mínimo legal; y en los «menos graves», hasta una 1/2 por debajo del mínimo legal (precisiones al AP 1-2023) [APE 2-2024/CIJ-112, f. j. 28 (Fe de Erratas)]](https://img.lpderecho.pe/wp-content/uploads/2024/04/palacio-justicia-leon-leones-LPDerecho-218x150.jpg)

![La nulidad en algunos casos es un remedio y en otros un recurso, en la medida que el acto procesal cuestionado este o no contenida en una resolución [Queja NCPP 1577-2022, f. j. 8]](https://img.lpderecho.pe/wp-content/uploads/2024/04/mazo-juez-abogado-civil-corte-sentencia-juicio-penal-LPDerecho-218x150.jpg)

![Ley Orgánica del Registro Nacional de Identificación y Estado Civil (Ley 26497) [actualizada 2025]](https://img.lpderecho.pe/wp-content/uploads/2025/05/Ley-organica-del-registro-nacional-de-identificacion-y-estado-civil1-LPDERECHO-218x150.jpg)

![[VIVO] Clase gratuita sobre Principales modificaciones al régimen de Propiedad Horizontal incorporadas por el Decreto Legislativo 1568. Llena el formulario para recibir las diapositivas](https://img.lpderecho.pe/wp-content/uploads/2025/07/MASCARA-PRINCIPALES-PROPIEDAD-FREDY-SILVA-218x150.jpg)

![Si una donación quedó sólo en minuta (y no llegó a formalizarse en la escritura publica) por la muerte sobrevenida del donante, no debe declararse la nulidad del acto jurídico [Exp. 00010-2024-AA/TC]](https://img.lpderecho.pe/wp-content/uploads/2024/04/abogado-justicia-sentencia-defensa-juicio-civil-penal-escritura-defensa-LPDerecho-218x150.jpg)

![Trabajador considerado como indispensable no puede ir a huelga [Casación 10069-2022, Lima Este] Sindicato](https://img.lpderecho.pe/wp-content/uploads/2023/02/sindicato-despido-huelga-trabajadores-LPDerecho-218x150.png)

![¿Cuándo puede imputarse válidamente una falta por negligencia en el desempeño de funciones? [Informe Técnico 001327-2025-Servir-GPGSC]](https://img.lpderecho.pe/wp-content/uploads/2025/03/SERVIR-LPDERECHO-218x150.jpg)

![Precedente sobre la acreditación del nexo causal entre la no entrega del RISST y el accidente laboral [Resolución Sala Plena 006-2025-Sunafil/TFL]](https://img.lpderecho.pe/wp-content/uploads/2021/07/Inspector-Sunafil-LP-218x150.png)

![Voto singular: Cuando el Convenio 169 de la OIT establece la obligación de consulta previa de «medidas legislativas», se refiere solo a la consulta de actos normativos del Poder Ejecutivo y de los gobiernos regionales y locales [Exp. 00002-2024-PI/TC, 00003-2024-PI/TC y 00005-2024-PI/TC]](https://img.lpderecho.pe/wp-content/uploads/2025/07/PEDRO-HERNANDEZ2-TC-LPDERECHO-218x150.jpg)

![Lineamientos para el proceso de nombramiento del personal de salud [DS 014-2025-SA]](https://img.lpderecho.pe/wp-content/uploads/2024/04/personal-salud-enfermeros-doctores-cirujanos-LPDerecho-218x150.jpg)

![Proyecto de presupuesto multianual 2026-2028 del Poder Judicial [RA 000242-2025-CE-PJ]](https://img.lpderecho.pe/wp-content/uploads/2024/03/placio-de-justicia-pj-poder-judicial-fachada-LPDerecho-218x150.jpg)

![Aprueban nuevos montos de la remuneración del personal militar y policial [Decreto Supremo 148-2025-EF] Policia y fuerzas armadas - LPDerecho](https://img.lpderecho.pe/wp-content/uploads/2022/10/Policia-y-fuerzas-armadas-LPDerecho-218x150.png)

![Reglamento de la Ley 30364 (Decreto Supremo 009-2016-MIMP) [actualizado 2025]](https://img.lpderecho.pe/wp-content/uploads/2024/07/Reglamento-de-la-Ley-30364-LPDERECHO-218x150.jpg)

![Código Procesal Penal peruano [actualizado 2025]](https://img.lpderecho.pe/wp-content/uploads/2024/02/VENTA-CODIGO-PENAL-BANNER-POST-TAPA-DURA-LPDERECHO-218x150.jpg)

![Reglamento sobre encuestas electorales durante los procesos electorales [Resolución 0107-2025-JNE]](https://img.lpderecho.pe/wp-content/uploads/2025/05/REGLAMENTO-ENCUESTAS-ELECTORALES-LPDERECHO-1-218x150.jpg)

![Diseño de la cédula de sufragio para la Consulta Popular de Revocatoria del Mandato de Autoridades Municipales 2025 [Resolución Jefatural 000031-2025-JN/ONPE]](https://img.lpderecho.pe/wp-content/uploads/2025/05/DISENO-CELULA-SUFRAGIO-REVOCATORIA-LPDERECHO-218x150.jpg)

![[VIDEO] Juez propone que todos los delitos se tramiten en unidades de flagrancia, sin excepción](https://img.lpderecho.pe/wp-content/uploads/2025/05/DELITOS-PLANTEA-TABOA-LPDERECHO-218x150.jpg)

![[VIDEO] Hay jueces que rechazan cautelares porque «el caso es complejo», advierte Giovanni Priori en LP](https://img.lpderecho.pe/wp-content/uploads/2025/05/JUECES-RECHAZAN-CAUTELARES-GIOVANNI-LPDERECHO-218x150.jpg)

![[VIDEO] Pedro Castillo podría buscar asilo político si enfrenta el juicio en libertad, advierten Benji Espinoza y Elio Riera](https://img.lpderecho.pe/wp-content/uploads/2025/05/PEDRO-CASTILLO-ASILO-ABOGADOS-LPDERECHO-218x150.jpg)

![Multan a Manzana Verde por cláusula abusiva que limitaba devoluciones a consumidores [Res. 1788-2025/SPC-Indecopi]](https://img.lpderecho.pe/wp-content/uploads/2025/07/manzana-verde-indecopi-clausulas-abusivas-LPDerecho-218x150.jpg)

![PJ realizará maratón judicial de descarga procesal [Resolución Administrativa 000241-2025-CE-PJ]](https://img.lpderecho.pe/wp-content/uploads/2024/03/placio-de-justicia-pj-poder-judicial-fachada-2-LPDerecho-218x150.jpg)

![Cuestionan al presidente del INPE luego de ser multado por recibir pago de $3500 y no cumplir con el trabajo prometido a su cliente [Res. 2304-2024/SPC-Indecopi]](https://img.lpderecho.pe/wp-content/uploads/2025/07/IVAN-PAREDES-YATACO-LPDERECHO-100x70.jpg)

![Si una donación quedó sólo en minuta (y no llegó a formalizarse en la escritura publica) por la muerte sobrevenida del donante, no debe declararse la nulidad del acto jurídico [Exp. 00010-2024-AA/TC]](https://img.lpderecho.pe/wp-content/uploads/2024/04/abogado-justicia-sentencia-defensa-juicio-civil-penal-escritura-defensa-LPDerecho-100x70.jpg)

![Código Penal peruano [actualizado 2025]](https://img.lpderecho.pe/wp-content/uploads/2024/05/VENTA-CODIGO-PENAL-LPDERECHO-100x70.jpg)

![Código Procesal Penal peruano [actualizado 2025]](https://img.lpderecho.pe/wp-content/uploads/2024/02/VENTA-CODIGO-PENAL-BANNER-POST-TAPA-DURA-LPDERECHO-100x70.jpg)

![[VIVO] Clase gratuita sobre Principales modificaciones al régimen de Propiedad Horizontal incorporadas por el Decreto Legislativo 1568. Llena el formulario para recibir las diapositivas](https://img.lpderecho.pe/wp-content/uploads/2025/07/MASCARA-PRINCIPALES-PROPIEDAD-FREDY-SILVA-324x160.jpg)

![Se consideran delitos «especialmente graves» los que tienen una pena de 15 años o más; «graves», los de 8 años o más; y «menos graves», los que están por debajo de los 8 años, todos en su extremo mínimo (precisiones al AP 1-2023) [APE 2-2024/CIJ-112, f. j. 27 (Fe de Erratas)]](https://img.lpderecho.pe/wp-content/uploads/2024/04/palacio-justicia-aguila-LPDerecho-100x70.jpg)

![Niveles de «aminoración» de la pena en casos de tentativa con concurrencia de agravantes específicas: en los delitos «especialmente graves», hasta 1/6 por debajo del mínimo legal; en los «graves», hasta 1/3 por debajo del mínimo legal; y en los «menos graves», hasta una 1/2 por debajo del mínimo legal (precisiones al AP 1-2023) [APE 2-2024/CIJ-112, f. j. 28 (Fe de Erratas)]](https://img.lpderecho.pe/wp-content/uploads/2024/04/palacio-justicia-leon-leones-LPDerecho-100x70.jpg)

![[VIVO] Clase gratuita sobre Principales modificaciones al régimen de Propiedad Horizontal incorporadas por el Decreto Legislativo 1568. Llena el formulario para recibir las diapositivas](https://img.lpderecho.pe/wp-content/uploads/2025/07/MASCARA-PRINCIPALES-PROPIEDAD-FREDY-SILVA-100x70.jpg)