Conclusión: Los beneficios tributarios establecidos por el artículo 10 de la Ley 31110, Ley del régimen laboral agrario y de incentivos para el sector agrario y riego, agroexportador y agroindustrial, no son aplicables para el sector de acuicultura.

INFORME N.° 16-2021-SUNAT/7T0000

MATERIA:

Se consulta si son aplicables para el sector de acuicultura los beneficios tributarios establecidos por el artículo 10 de la Ley 31110, Ley del régimen laboral agrario y de incentivos para el sector agrario y riego, agroexportador y agroindustrial, en la medida que realiza cultivo y/o crianza de organismos acuáticos. BASE LEGAL: Ley N.° 31110, Ley del régimen laboral agrario y de incentivos para el sector agrario y riego, agroexportador y agroindustrial, publicada el 31.12.2020 (en adelante, Ley 31110).

ANÁLISIS:

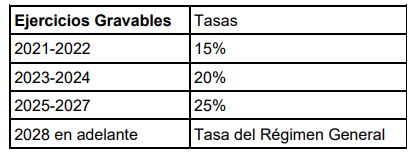

1. La Ley 31110, según lo previsto en su artículo 1, tiene por objeto promover y fortalecer el desarrollo del sector agrario y riego, agroexportador y agroindustrial, así como garantizar los derechos laborales de los trabajadores reconocidos por la Constitución Política del Perú y los tratados internacionales laborales y de protección de los derechos humanos, y contribuir a la competitividad y desarrollo de las actividades de estos sectores. A su vez, el inciso a) del artículo 2 de la citada ley señala que se encuentran incluidas en los alcances de esta las personas naturales o jurídicas que desarrollen cultivos y/o crianzas. Asimismo, el artículo 10 de la Ley 31110 establece beneficios tributarios, por un período de tiempo determinado[1] para las personas naturales o jurídicas comprendidas en los alcances de la referida ley; a saber:

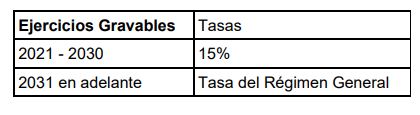

a) Respecto de la tasa del impuesto a la renta, dispone la aplicación de las siguientes:

i. Para las personas naturales o jurídicas cuyos ingresos netos no superen las 1,700 (mil setecientas) UIT en el ejercicio gravable:

ii. Para las personas naturales o jurídicas cuyos ingresos netos superen las 1,700 (mil setecientas) UIT en el ejercicio gravable:

b) Establece, para efecto del impuesto a la renta, que se podrán depreciar a razón de 20% anual, el monto de las inversiones en obras de infraestructura hidráulica y obras de riego.

c) Señala la posibilidad de acogerse al Régimen Especial de Recuperación Anticipada del Impuesto General a las Ventas, aprobado por el Decreto Legislativo 973 y sus modificatorias.

d) Crea, para las personas naturales o jurídicas cuyos ingresos netos no superen las 1,700 UIT en el ejercicio gravable, un crédito tributario del 10% de la reinversión de hasta el 70% del monto de las utilidades anuales, luego del pago del impuesto a la renta, durante el periodo del 2021 al 2030.

De otro lado, el artículo 6 del Decreto Legislativo N.° 1195 que aprueba la Ley General de Acuicultura[2] define a la acuicultura

como el cultivo de organismos acuáticos, que implica la intervención en el proceso de cría para aumentar la producción, como fuente de alimentación, empleo e ingresos, optimizando los beneficios económicos en armonía con la preservación del ambiente y la conservación de la biodiversidad, el uso óptimo de los recursos naturales y del territorio; garantizando la propiedad individual o colectiva del recurso cultivado.

2. A partir de lo establecido en las disposiciones previamente citadas, corresponde dilucidar si cuando la Ley 31110 señala que se encuentran dentro de sus alcances las personas naturales o jurídicas que desarrollen cultivos y/o crianzas también podrían incluirse a aquellas que desarrollen actividades de acuicultura en la medida que realizan cultivo y/o crianza de organismos acuáticos, de modo tal que les resulten aplicables los beneficios tributarios otorgados por dicha ley.

Al respecto, toda vez que el objeto de la Ley 31110 es promover y fortalecer el desarrollo del sector agrario y riego, agroexportador y agroindustrial, el sentido del término cultivo a que alude su artículo 2 para determinar qué sujetos se incluyen dentro de sus alcances debe enmarcarse en dicho objeto.

Cabe señalar que de conformidad con lo previsto en el literal b) de la Norma IV del Título Preliminar del Código Tributario[3], solo por ley o por decreto legislativo, en caso de delegación, se puede conceder exoneraciones y otros beneficios tributarios.

Por su parte, el segundo párrafo de la Norma VIII del mismo cuerpo legal establece que en vía de interpretación no podrá crearse tributos, establecerse sanciones, concederse exoneraciones, ni extenderse las disposiciones tributarias a personas o supuestos distintos de los señalados en la ley.

En ese orden de ideas, dado que la acuicultura no forma parte del sector agrario y riego, agroexportador o agroindustrial[4], el hecho que una actividad se defina como un cultivo o que implique la intervención en un proceso de cría no basta para que se considere a las personas naturales o jurídicas que desarrollan esa actividad dentro de los alcances de la Ley 31110; siendo que dicho cultivo o cría debe realizarse dentro de los sectores cuya promoción tiene como objeto esta norma.

En consecuencia, los beneficios tributarios previstos en el artículo 10 de la Ley 31110 no resultan de aplicación para el sector de acuicultura.

CONCLUSIÓN:

Los beneficios tributarios establecidos por el artículo 10 de la Ley 31110, Ley del régimen laboral agrario y de incentivos para el sector agrario y riego, agroexportador y agroindustrial, no son aplicables para el sector de acuicultura.

Lima, 09 de marzo de 2021.

Descargue en PDF el Informe 16-2021-Sunat/7T0000

[1] Hasta el 31.12.2025, según lo dispuesto en el literal d) del citado artículo, excepto el pago del impuesto a la renta que se sujeta a lo dispuesto en el literal a) del mismo artículo.

[2] Publicada el 30.8.2015

[3] Cuyo Texto Único Ordenado fue aprobado por Decreto Supremo N.° 133-2013-EF, publicado el 22.6.2013 y normas modificatorias.

[4] Debe tenerse en cuenta que en el caso de la derogada Ley N.° 27360 – Ley que aprueba las normas de Promoción del Sector Agrario, esta también establecía en su artículo 2 que estaban comprendidas en sus alcances las personas naturales o jurídicas que desarrollasen cultivos y/o crianzas (texto similar al recogido en el artículo 2 de la Ley 31110); y que para aplicar al sector acuícola los beneficios tributaria que establecía la citada ley, fue necesario que la ley lo señale de manera expresa. Así, mediante el Decreto Legislativo N.° 1431 (publicado el 16.9.2018 y vigente desde el 1.1.2019) se incorporó la Sexta Disposición Complementaria Final del Decreto Legislativo N.° 1195 que disponía dicha aplicación.

![Que policía haya demorado menos de 20 minutos en llevar al hospital a una víctima con herida superficial (rozamiento de bala en área no vital como el pómulo), no constituye retardo en la prestación de auxilio, porque en modo alguno pudo poner en peligro la integridad física o la vida del agraviado, aun cuando al pasar por la comisaría se detuvo a informar a sus colegas lo sucedido antes de llegar al nosocomio (la tutela penal solo interviene en casos de ataques muy graves a los bienes jurídicos más importantes) [RN 2411-2017, Lima, ff. jj. 7-9]](https://img.lpderecho.pe/wp-content/uploads/2024/04/palacio-justicia-2-LPDerecho-218x150.jpg)

![La interpretación constitucional del art. 29 y la Segunda Disposición Complementaria Final del NCPC —que establece la competencia del juez constitucional en los procesos de hábeas corpus— involucra que el PJ habilite provisionalmente a los juzgados ordinarios para conocer las causas cuando se exceda la capacidad operativa de los juzgados constitucionales (caso NCPC II) [Exp. 00030-2021-PI/TC, punto resolutivo 4]](https://img.lpderecho.pe/wp-content/uploads/2025/10/INTERPRETACION-CONTITUCIONAL-NCPC-LPDERECHO-218x150.jpg)

![Delitos imputados a Daniel Urresti, cometidos antes de la vigencia en el Perú del Estatuto de Roma, no pueden ser calificados como delitos de lesa humanidad [Expediente 02939-2025-PHC/TC]](https://img.lpderecho.pe/wp-content/uploads/2024/06/urresti-LPDERECHO-218x150.jpg)

![TC declara nula condena contra Daniel Urresti y ordena su libertad [Expediente 02939-2025-PHC/TC]](https://img.lpderecho.pe/wp-content/uploads/2023/04/Daniel-Urresti-LPDerecho-218x150.png)

![Ley Orgánica del Registro Nacional de Identificación y Estado Civil (Ley 26497) [actualizada 2025]](https://img.lpderecho.pe/wp-content/uploads/2025/05/Ley-organica-del-registro-nacional-de-identificacion-y-estado-civil1-LPDERECHO-218x150.jpg)

![[VÍDEO] Aplica el «ne bis in idem» en San Valentin: nadie puede ser celado dos veces por el mismo hecho](https://img.lpderecho.pe/wp-content/uploads/2023/02/aplica-principio-ne-bis-in-idem-san-valentin-LPDERECHO-218x150.png)

![[Balotario notarial] Todo sobre el poder notarial, sus clases y formalidades](https://img.lpderecho.pe/wp-content/uploads/2025/10/PODER-NOTARIAL-CONCEPTO-LPDERECHO-218x150.jpg)

![Reglamento del registro electoral de encuestadoras [Resolución 0340-2026-JNE]](https://img.lpderecho.pe/wp-content/uploads/2021/10/JNE-218x150.png)

![[VÍDEO] JNJ destituyó a juez superior por maltratar a juezas: «Usted ha aceptado un alto cargo sin saber leer ni escribir»](https://img.lpderecho.pe/wp-content/uploads/2026/02/BANNER-NOTICIA-JUEZ-DESTITUIDO-LPDERECHO-218x150.jpg)

![Nueva conformación de salas de la Corte Suprema (salas constitucional y social, y salas civiles) [RA 000042-2026-P-PJ]](https://img.lpderecho.pe/wp-content/uploads/2024/03/placio-de-justicia-pj-poder-judicial-2-LPDerecho-218x150.jpg)

![Multan a Pacífico Seguros y a empresa de peritaje por calcular indemnización con un valor menor al real de los bienes asegurados [Resolución 3228-2025/SPC-Indecopi]](https://img.lpderecho.pe/wp-content/uploads/2025/07/fachada-indecopi-10-anos-LPDerecho-218x150.jpg)

![Constitución Política del Perú [actualizada 2026]](https://img.lpderecho.pe/wp-content/uploads/2025/08/CONSTITUCION-RELEVANTE-Y-ACTUAL-LPDERECHO-218x150.jpg)

![Nuevo Código Procesal Constitucional (Ley 31307) [actualizado 2026]](https://img.lpderecho.pe/wp-content/uploads/2026/02/BANNER-CONSTI-REGLAMENTOS-3-218x150.jpg)

![Reglamento Normativo del Tribunal Constitucional [actualizado 2026]](https://img.lpderecho.pe/wp-content/uploads/2026/02/BANNER-CONSTI-REGLAMENTOS-218x150.jpg)

![Ley de Delitos Informáticos (Ley 30096) [actualizada]](https://img.lpderecho.pe/wp-content/uploads/2024/08/ley-de-delitos-informaticos-ley-30096-actualizada-LPDERECHO-218x150.jpg)

![Código Penal peruano [actualizado 2026]](https://img.lpderecho.pe/wp-content/uploads/2024/05/VENTA-CODIGO-PENAL-LPDERECHO-218x150.jpg)

![[VÍDEO] ¿Quieres postular a la Fiscalía? Estas son las preguntas que hacen en las entrevistas](https://img.lpderecho.pe/wp-content/uploads/2021/10/postular-fiscalia-preguntas-entrevista-LP-218x150.jpg)

![Para acceder al crédito fiscal se debe acreditar la trazabilidad plena de las operaciones, no basta solo presentar comprobantes de pago y contratos [Tribunal Fiscal 01654-11-2025]](https://img.lpderecho.pe/wp-content/uploads/2022/07/calculadora-finanzas-cuentas-1-LP-218x150.png)

![Delitos imputados a Daniel Urresti, cometidos antes de la vigencia en el Perú del Estatuto de Roma, no pueden ser calificados como delitos de lesa humanidad [Expediente 02939-2025-PHC/TC]](https://img.lpderecho.pe/wp-content/uploads/2024/06/urresti-LPDERECHO-100x70.jpg)