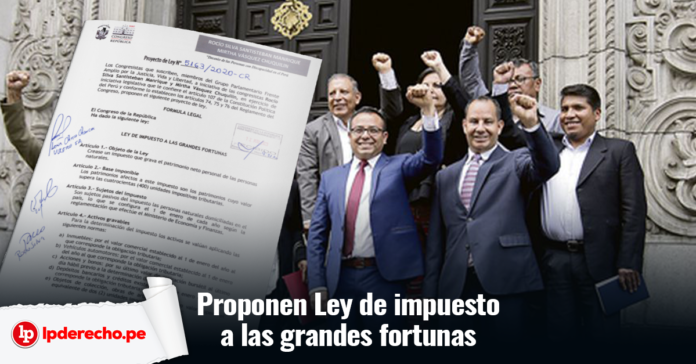

Las congresistas Rocío Silva Santisteban Manrique y Mirtha Vásquez Chuquilín, integrantes de la bancada del Frente Amplio, presentaron el Proyecto de ley 5163/2020-CR, a fin crear un impuesto a las grandes fortunas.

Las parlamentarias proponen que se graben los patrimonios que superan el valor de las 400 UIT, es decir, a 1 680 000 soles.

El monto del impuesto será gradual, se evaluará calculando los inmuebles y vehículos por el valor comercial establecido al 1 de enero del año correspondiente; las acciones y bonos, por su último valor de cotización bursátil al último día hábil previo a la determinación del impuesto, así como depósitos bancarios y créditos existentes al 1 de enero del año que corresponde al obligación tributaria.

Exceptúa de esta disposición a los bienes muebles que forman parte del Patrimonio Cultural de la Nación.

A continuación les dejamos la fórmula legal.

Fórmula Legal

LEY DE IMPUESTO A LAS GRANDES FORTUNAS

Artículo 1.- Objeto de la Ley

Crease un impuesto que grava el patrimonio neto personal de las personas naturales.

Artículo 2.- Base imponible

Los patrimonios afectos a este impuesto son los patrimonios cuyo valor supera las cuatrocientas (400) unidades impositivas tributarias.

Artículo 3.- Sujetos del impuesto

Son sujetos pasivos del impuesto las personas naturales domiciliadas en el país, lo que se configura el 1 de enero de cada año según la reglamentación que efectúe el Ministerio de Economía y Finanzas.

Artículo 4.- Activos gravables

Para la determinación del impuesto los activos se valúan aplicando las siguientes normas:

a.- Inmuebles: por el valor comercial establecido al 1 de enero del año al que corresponde la obligación tributaria;

b.- Vehículos automotores: por el valor comercial establecido al 1 de enero del año al que corresponde la obligación tributaria;

c.- Acciones y bonos: por su último valor de cotización bursátil al último día hábil previo a la determinación del impuesto;

d.- Depósitos bancarios y créditos existentes al 1 de enero del año que corresponde la obligación tributaria;

f.- Objetos de colección, obras de arte y joyas cuyo valor supere el equivalente de dos (2) unidades impositivas tributarias;

e.- Otros títulos financieros que se establezca mediante el reglamento de la ley.

No están comprendidos en las disposiciones precedentes los bienes muebles que formen parte del Patrimonio Cultural de la Nación.

Es posible deducir los pasivos asociados a los activos señalados según las estipulaciones que el Ministerio de Economía establezca en el reglamento.

Artículo 5.- Determinación del impuesto

El impuesto se determina aplicando la escala de tasas progresiva acumulativa siguiente:

Artículo 6.- Determinación del impuesto

El impuesto se determina el 1 de enero de cada ejercicio fiscal mediante la declaración jurada patrimonial que debe efectuar el contribuyente.

Puede pagarse de acuerdo a las siguientes alternativas:

a) Al contado, hasta el último día hábil del mes de febrero;

b) En forma fraccionada, para lo cual el Ministerio de Economía y Finanzas establece en el reglamento las formas de pago con las tasas de interés respectivas, las cuales no son menores a las que se ofrece en el mercado financiero.

Artículo 7.- Obligación del Ministerio de Economía y Finanzas

Corresponde al Ministerio de Economía y Finanzas establecer en el reglamento normas expresas que establezcan medidas anti elusivas y anti evasión de las disposiciones de la presente ley.

Artículo 8.- Padrón de la riqueza

Encárguese a la Superintendencia de Administración Tributaria (SUNAT) la elaboración de un padrón de la riqueza que registre la información contenida en las declaraciones juradas patrimoniales de los sujetos de este impuesto. Este padrón incorporará la información patrimonial necesaria para la determinación del impuesto.

DISPOSICIONES COMPLEMENTARIAS FINALES

Primera.- La administración y recaudación del presente impuesto está a cargo de la Superintendencia de Administración Tributaria (SUNAT)

El Ministerio de Economía y Finanzas reglamenta la presente ley en un plazo de 60 días, precisando los sujetos obligados a efectuar su declaración jurada patrimonial, los plazos y demás requisitos.

Segunda.- No tiene efectos en la determinación del impuesto cualquier transferencia, incluso a título gratuito, que se efectúe de alguno de los activos que forman parte del patrimonio gravable después de la aprobación de la presente ley.

![Matar a una mujer porque está terminó la relación sentimental constituye un supuesto basado en un estereotipo de género, en tanto se concibe a la mujer como posesión del varón [RN 212-2025, Lima]](https://img.lpderecho.pe/wp-content/uploads/2025/07/MAZO-FIRMA-DOCUMENTO-LPDERECHO-218x150.jpg)

![Tribunal superior no puede otorgar un valor probatorio distinto a la prueba personal registrada en audio y video, pues no difiere sustancialmente de la declaración presencial: en ambos casos, el juez de primer grado puede captar los datos que le brindan su percepción auditiva y visual, vinculados a la inmediación, y, con base en ello, fijar su valor probatorio [Casación 4-2022, Arequipa, f. j. 3]](https://img.lpderecho.pe/wp-content/uploads/2025/10/MAZO-JUEZ-SENTENCIA-PENAL-LPDERECHO-218x150.jpg)

![Aunque el alcalde tiene la obligación de verificar y supervisar la correcta contratación y ejecución de los proyectos la responsabilidad no es corporativa, sino debe determinarse en relación con las acciones u omisiones de cada uno de los funcionarios [Exp. 01231-2024-PHC/TC, f. j. 38]](https://img.lpderecho.pe/wp-content/uploads/2024/03/tribunal-constitucional-2-LPDerecho-218x150.jpg)

![Defraudación tributaria: Mientras que el contribuyente es el autor del delito cuando se beneficia con la obtención indebida del crédito fiscal (ya que tiene el deber jurídico frente a la administración tributaria), el contador puede responder como cómplice cuando colabora técnicamente en la elaboración o registro de documentación contable falsa que permite la obtención indebida del beneficio tributario [RN 88-2025, Lima]](https://img.lpderecho.pe/wp-content/uploads/2025/10/MAZO-LIBRO-JUEZ-LEY-LPDERECHO-218x150.jpg)

![Ley Orgánica del Registro Nacional de Identificación y Estado Civil (Ley 26497) [actualizada 2025]](https://img.lpderecho.pe/wp-content/uploads/2025/05/Ley-organica-del-registro-nacional-de-identificacion-y-estado-civil1-LPDERECHO-218x150.jpg)

![[VÍDEO] Aplica el «ne bis in idem» en San Valentin: nadie puede ser celado dos veces por el mismo hecho](https://img.lpderecho.pe/wp-content/uploads/2023/02/aplica-principio-ne-bis-in-idem-san-valentin-LPDERECHO-218x150.png)

![[Balotario notarial] Instrumentos públicos notariales: protocolares y extraprotocolares](https://img.lpderecho.pe/wp-content/uploads/2025/09/INSTRUMENTO-PUBLICO-NOTARIAL-LPDERECHO-218x150.jpg)

![El tiempo destinado a colocarse EPP debe computarse como parte de la jornada de trabajo [Resolución 0007-2026-Sunafil/TFL-Primera Sala]](https://img.lpderecho.pe/wp-content/uploads/2026/03/Trabajador-seguridad-asistencia-horario-LPDerecho-218x150.png)

![Obligación del trabajador de usar EPP no exime al empleador sus deberes de previsión, protección y control [Casación 34506-2023, Loreto]](https://img.lpderecho.pe/wp-content/uploads/2024/04/indumentaria-casco-trabajador-seguridad-guantes-obrero-proteccion-trabajo-laboral-LPDerecho-218x150.jpg)

![El empleo de las máximas de la experiencia, si bien es necesario y esencial en las inferencias probatorias, exige que estas sean correctas y estén justificadas [Exp. 04614-2023-PHC/TC, f. j. 12]](https://img.lpderecho.pe/wp-content/uploads/2024/03/tribunal-constitucional-4-LPDerecho-218x150.jpg)

![Si bien los vecinos, por seguridad, pueden instalar elementos de seguridad (rejas y puertas) en accesos a la urbanización, tal medida, aparte de ser razonable y proporcional, debe contar con el permiso de la autoridad competente [Exp. 04537-2023-PHC/TC, f. j. 14]](https://img.lpderecho.pe/wp-content/uploads/2023/05/tribunal-constitucional-fachada-exterior-tc-peru-LPDerecho-218x150.png)

![La tutela de derechos es un medio idóneo para interrumpir los efectos de una medida de decomiso [Exp. 00168-2025-PA/TC, f. j. 6] Congruencia recursal](https://img.lpderecho.pe/wp-content/uploads/2024/03/tribunal-constitucional-3-LPDerecho-218x150.jpg)

![El acceso a expedientes judiciales en los que el Estado es parte no vulnera la Ley de Transparencia [Resolución 05838-2025-JUS/TTAIP-Segunda Sala]](https://img.lpderecho.pe/wp-content/uploads/2020/06/documentos-archivos-expedientes-delito-ocultamiento-documento-LPDerecho-218x150.png)

![Cautelar permite que jueza cesada por haber cumplido 70 años trabaje hasta el 31 de diciembre de 2026 [Exp. 02539-2026-12-1801-JR-DC-03]](https://img.lpderecho.pe/wp-content/uploads/2026/02/Mariem-Vicky-de-la-Rosa-LPDerecho-218x150.jpg)

![Constitución Política del Perú [actualizada 2026]](https://img.lpderecho.pe/wp-content/uploads/2025/08/CONSTITUCION-RELEVANTE-Y-ACTUAL-LPDERECHO-218x150.jpg)

![Nuevo Código Procesal Constitucional (Ley 31307) [actualizado 2026]](https://img.lpderecho.pe/wp-content/uploads/2026/02/BANNER-CONSTI-REGLAMENTOS-3-218x150.jpg)

![Reglamento Normativo del Tribunal Constitucional [actualizado 2026]](https://img.lpderecho.pe/wp-content/uploads/2026/02/BANNER-CONSTI-REGLAMENTOS-218x150.jpg)

![Ley de Delitos Informáticos (Ley 30096) [actualizada]](https://img.lpderecho.pe/wp-content/uploads/2024/08/ley-de-delitos-informaticos-ley-30096-actualizada-LPDERECHO-218x150.jpg)

![Código Penal peruano [actualizado 2026]](https://img.lpderecho.pe/wp-content/uploads/2024/05/VENTA-CODIGO-PENAL-LPDERECHO-218x150.jpg)

![Cautelar permite que jueza cesada por haber cumplido 70 años trabaje hasta el 31 de diciembre de 2026 [Exp. 02539-2026-12-1801-JR-DC-03]](https://img.lpderecho.pe/wp-content/uploads/2026/02/Mariem-Vicky-de-la-Rosa-LPDerecho-100x70.jpg)

![Código Penal peruano [actualizado 2026]](https://img.lpderecho.pe/wp-content/uploads/2024/05/VENTA-CODIGO-PENAL-LPDERECHO-100x70.jpg)

![Nombre del año 2026: Año de la Esperanza y el Fortalecimiento de la Democracia [Decreto Supremo 011-2026-PCM]](https://img.lpderecho.pe/wp-content/uploads/2022/12/palacio-gobierno-1-LPDerecho-100x70.png)

![Matar a una mujer porque está terminó la relación sentimental constituye un supuesto basado en un estereotipo de género, en tanto se concibe a la mujer como posesión del varón [RN 212-2025, Lima]](https://img.lpderecho.pe/wp-content/uploads/2025/07/MAZO-FIRMA-DOCUMENTO-LPDERECHO-324x160.jpg)

![[Balotario notarial] Instrumentos públicos notariales: protocolares y extraprotocolares](https://img.lpderecho.pe/wp-content/uploads/2025/09/INSTRUMENTO-PUBLICO-NOTARIAL-LPDERECHO-100x70.jpg)

![Matar a una mujer porque está terminó la relación sentimental constituye un supuesto basado en un estereotipo de género, en tanto se concibe a la mujer como posesión del varón [RN 212-2025, Lima]](https://img.lpderecho.pe/wp-content/uploads/2025/07/MAZO-FIRMA-DOCUMENTO-LPDERECHO-100x70.jpg)