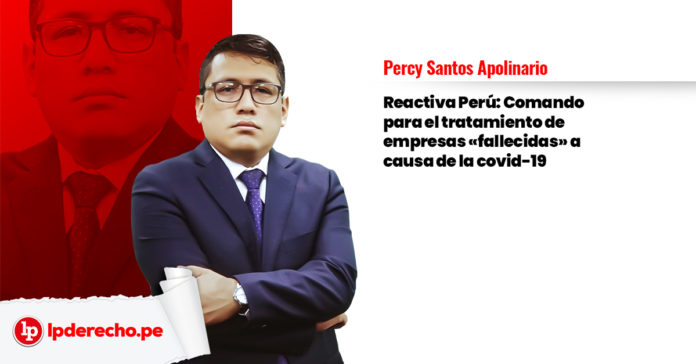

Sumario: 1. Aislamiento social y crisis financiera de los agentes del mercado, 2. Rescate financiero para empresas peruanas (Programa Reactiva Perú), 3. Algunas dudas sobre la real eficacia del programa “Reactiva Perú”, 4. Las alternativas que plantea el derecho concursal peruano, 5. Reflexiones finales.

Resumen: El autor analiza un escenario de crisis financiera a las que podrían verse enfrentadas aquellas empresas que no accedan al financiamiento promovido por el programa “Reactiva Perú”. Y como consecuencia de ello, se plantean algunas respuestas desde la óptica del derecho concursal, como vía coadyuvante al programa o como vía para una salida ordenada de la empresa “en quiebra”.

1. Aislamiento social y crisis financiera de los agentes del mercado

Es un hecho de público conocimiento que, a raíz de la pandemia de la covid-19, diversos países en el mundo vienen adoptando medidas de distinto alcance; en materia de salud pública, en el plano social, económico, seguridad, etc. Por tal motivo, en el Perú, desde el 15 de marzo de 2020, la población viene acatando un estado de emergencia, con disposiciones de aislamiento y espacios temporales con toques de queda.

Y dentro del conjunto de medidas adoptadas, en particular, se advierte una que, no obstante su plena justificación técnica, generó cierto escenario de pánico. Y es que el Ministro de Salud informó públicamente[1], sobre la conformación del denominado “Comando para el tratamiento de personas fallecidas por el Covid-19”, equipo que se encargaría entre otros, de “recoger” los cadáveres de las personas fallecidas con indicios de síntomas de la enfermedad; en sus domicilios, en las calles, albergues, etc. Lo que se hizo efectivo, mediante la publicación de la Directiva Sanitaria Nº 087-2020-DIGESA/MINSA[2].

Específicamente, en relación a las medidas de aislamiento social, podríamos referir que su impacto ha sido significativo en el plano económico, pues como consecuencia, dicha medida ha generado que muchas empresas (o personas naturales que desarrollan alguna actividad económica), paralicen de golpe la realización de sus respectivos giros de negocio; salvo aquellas empresas vinculadas a prestar servicios calificados como esenciales, tales como el de provisión de alimentos de primera necesidad, medicina, energía eléctrica, suministro de agua potable y similares.

De manera descriptiva y no limitativa, podríamos mencionar algunos sectores económicos afectados de forma sensible por la referida medida de aislamiento, así por ejemplo, empresas de turismo, transporte (aéreo o terrestre), retail, construcción, automotriz, organización de eventos musicales, de deporte y cultura; que en suma representan en el Perú entre el 50% y 55% del PBI[3].

De forma particular, conviene citar el análisis realizado por el Grupo Verona, quien refiere que los sectores igualmente afectados de forma sensible, serán las empresas del sector pesquero e hidrocarburos, respectivamente. El primero de ellos, debido al desplome de la demanda externa, que entre EEUU, China y la Unión Europea, representaban el 60% de envíos al extranjero. En tanto el sector hidrocarburos, debido a la caída del precio del petróleo a sus niveles más bajos en 18 años, sobre todo, debido a la paralización del turismo y comercio mundial; se avizora un escenario de reducción de los indicadores en las exportaciones peruanas de hidrocarburos[4].

2. Rescate financiero para empresas peruanas (Programa Reactiva Perú)

En consideración al escenario de crisis financiera antes descrito, que comprende tanto a personas naturales que desarrollan alguna actividad económica y –naturalmente– a las empresas, conviene advertir una realidad innegable que viene manifestándose desde ahora, y seguirá manifestándose progresivamente en el corto y mediano plazo, esto es, el desenlace cada vez más crítico de un escenario la recesión económica en el mercado peruano.

De allí también la preocupación del Gobierno de adoptar diversas medidas para afrontar dicho escenario, que a la fecha, entre otros, ha conllevado a la aprobación del Decreto Legislativo 1455[5] (06.04.2020) y el Decreto Legislativo 1457[6] (12.04.2020); en virtud de los cuales se aprobó el programa denominado “Reactiva Perú”, cuyo reglamento operativo fue aprobado mediante Resolución Ministerial Nº 134-2020-EF/15[7] (13.04.2020).

El objetivo principal del referido programa es buscar que las empresas que integran el sistema financiero peruano, y operan bajo la supervisión de la Superintendencia de Banca y Seguros (SBS)[8], otorguen préstamos a los referidos agentes del mercado, afectados por la covid-19 y la medida de aislamiento dispuesta por el Gobierno (se traten de personas naturales con negocio o empresas). Y los fondos con los cuales se harán efectivos los mencionados préstamos, serán otorgados precisamente por el Banco Central de Reserva (BCR), quien a su vez, mediante subasta canalizará dichos fondos a aquellas empresas del sistema financiero, que mejores condiciones y tasas de interés ofrezcan; todo ello acorde a la Circular del BCR 0017-2020-BCRP (15.04.2020)[9]. Lo que a su vez fue referido por la actual Ministra de Economía y Finanzas[10].

Ahora bien, a fin de que se facilite el otorgamiento del financiamiento en cuestión, el Gobierno, a través del Ministerio de Economía y Finanzas, prestará una garantía de hasta el 98% de cada “préstamo”, a favor de las respectivas entidades financieras que otorguen el mencionado financiamiento, el cual –finalmente– será otorgado sólo si la empresa solicitante del préstamo no se encontrara inmersa en alguno de los supuestos del artículo 6º del Reglamento Operativo del Programa “Reactiva Perú”[11]:

a) Tener deudas tributarias administradas por la Sunat, exigibles en cobranza coactiva, mayores a una (01) UIT al 29 de febrero de 2020, correspondientes a periodos tributarios anteriores a 2020.

b) En caso de encontrarse clasificada en la Central de Riesgos de la SBS, si a febrero de 2020 menos del 90% de sus operaciones crediticias en el sistema financiero presentan calificación de “Normal” o “Con Problemas Potenciales” (CPP).

c) Empresas vinculadas a la ESF otorgante del PRÉSTAMO.

d) Estar comprendidas en el ámbito de la Ley 30737, Ley que asegura el pago inmediato de la reparación civil a favor del Estado peruano en casos de corrupción y delitos conexos.

El préstamo de dinero en favor de los agentes del mercado, que no deberá superar el importe de 10 000 000 (diez mil millones y 00/100 Soles) por cada beneficiario, y que se extenderá por un periodo máximo de 36 meses, de los cuales los 12 primeros meses constituirá un periodo de gracia (sin cobro de capital ni intereses)[12], tiene como finalidad y condición, que sea destinado a la reposición de los fondos de capital de trabajo, de aquellos agentes económicos beneficiados (para de ese modo, ellos puedan cubrir los costos operativos, pago de planilla y pago de sus proveedores de materias primas, insumos y otros). Con lo cual, se espera salvaguardar la cadena de pagos de los referidos agentes, y de ese modo evitar un escenario de crisis financiera en cadena.

3. Algunas dudas sobre la real eficacia del programa “Reactiva Perú”

De una aproximación inicial, el referido plan de salvataje financiero “Reactiva Perú”, sin lugar a dudas resulta oportuno y pertinente, y seguramente estará sujeto a próximos justes, de acuerdo a como la realidad empiece a poner de manifiesto el logro de sus objetivos. Sin embargo, y muy a pesar de ello, también hay una realidad que desde ahora es posible avizorar, y cuyo tratamiento y/o análisis no debemos obviar, en la medida en que ello nos permita plantear respuestas que de seguro serán pertinentes también llegado el momento. Así como acertadamente, en su momento, el ministro de Salud anunció la conformación de un “Comando de tratamiento de personas fallecidas por el Covid-19”, para evitar problemas de falta de claridad, cuando un escenario así de terrible llegara a suceder.

Con esto no queremos decir que el referido programa de rescate financiero vaya a fracasar, en lo absoluto, por el contrario, el objetivo del presente trabajo es identificar aquél sector del empresariado que no calificará para acceder al financiamiento del programa en mención, ello por las siguientes consideraciones:

a) Impedimento subjetivo: Porque la empresa solicitante del préstamo se encuentre inmersa en algunas de las causales del artículo 6º del Reglamento Operativo del Programa Reactiva Perú, que en resumen descalifica al solicitante del préstamo, por no reunir condiciones mínimas (por mantener deudas en cobranza coactiva en la Sunat, por importes superiores a 1 UIT, de ejercicios anteriores al año 2020).

b) Impedimento objetivo: Porque alguna de las empresas eventualmente interesadas en el financiamiento del programa en mención, de plano están prohibidas de acceder al mismo, por disposición del Anexo I del Reglamento Operativo en referencia, el cual contiene una lista de sectores económicos, cuyos agentes están impedidos de acogerse al programa Reactiva Perú. Por ejemplo, empresas tabacaleras, empresas de juego de azar, casinos, empresas de producción, comercialización, almacenamiento y transporte de productos químicos peligrosos (en escala de “volúmenes importantes”), entre otras[13].

c) Impedimentos por informalidad manifiesta: Si bien este impedimento podría abordarse dentro de alguna de las categorías antes descritas, por razones metodológicas resulta conveniente abordarlos por separado. Y ello, debido a que muchas de las empresas peruanas operan bajo altos indicadores de informalidad, no sólo de tipo laboral, sino en general, operan en informalidad tributaria, informalidad regulatoria (sin permisos ni licencias), entre otras variables de informalidad. Lo cual, como es evidente, hace que se auto-descalifiquen de la posibilidad siquiera, de acceder al financiamiento del programa “Reactiva Perú”. Y desde luego, estas empresas antes del covid-19, ya venían operando con deudas laborales, tributarias, previsionales, seguridad social, proveedores, entre otros tipo de deudas.

Al respecto, es oportuno citar una de las confirmaciones realizadas por Ceplan (Centro Nacional de Planeamiento Estratégico), que en su publicación “Economía informal en Perú: Situación actual y perspectivas”, refirió:

A pesar de los avances macroeconómicos, la informalidad persiste adoptando nuevas formas y afectando a diversos grupos vulnerables (mujeres, jóvenes, independientes, pobres, etc.). Datos recientes revelan que Perú es uno de los países con mayor informalidad laboral en América Latina. Si bien es los últimos diez años el empleo informal no agrícola de Perú se ha reducido, ha sido insuficiente para salir del grupo de los cinco países más informales de la región.[14]

Sin perjuicio de las razones que hemos identificado como impedimentos, que seguro segmentará a un grupo de empresas que quedarán fuera del alcance del programa de “Reactiva Perú”, también es cierto que a dicho grupo se sumarán otros agentes económicos, en el mediano y largo plazo. Ello a pesar de que dichos agentes, en un inicio, eventualmente pudieron acceder al financiamiento del programa en mención, pues también es posible que las condiciones de mercado (falta de demanda, por ejemplo), más adelante, les podría conllevar a que tengan que afrontar una escenario de inviabilidad económica; inclusive, esta vez, dejando de reintegrar el préstamo al que accedieron a través del programa “Reactiva Perú”.

Con lo hasta aquí expuesto no pretendemos cargar de pesimismo la ardua labor que de seguro realizan quienes trabajan en sacar adelante el mencionado programa de reactivación económica, sino tan sólo, como dijimos líneas arriba, pretendemos describir un escenario que es posible avizorar desde ahora, para a su vez, ir repasando algunas posibles respuestas que el ordenamiento jurídico plantee para cuando dicho escenario no deseado, se materialice.

4. Las alternativas que plantea el derecho concursal peruano

Partiendo entonces de la eventual realidad que nos atrevemos avizorar, corresponde ahora, repasar aquellas respuestas que el ordenamiento jurídico nos permitirá abordar el tema de forma ordenada.

En ese sentido, comencemos por describir algunas características comunes en los agentes del mercado, cuando estos ingresan en una situación de crisis financiera. Por lo general, dichos agentes, empiezan por suspender el pago a sus proveedores de materias primas, insumos o servicios que contrataron de otras empresas, bajo la modalidad de tercerización y/o intermediación laboral (por ejemplo, servicio de limpieza, vigilancia, alimentación), y si la crisis se agudiza, es posible que la empresa con tal problema, empiece a suspender el abono de las CTS de sus trabajadores, o no pagar oportunamente las gratificaciones e, inclusive, no pagarán la íntegramente la remuneración. Y en la misma línea, la empresa que enfrenta una situación de crisis, suspenderá el aporte a la AFP y ONP en las que sus trabajadores se encuentran afiliados. Y si acaso la empresa en cuestión, venía operando en el mercado con préstamos bancarios, es posible también, que los mismos, a estas alturas, ya se encuentren suspendidas, así como el pago de impuestos municipales (predial y arbitrios, respecto de los establecimientos en los que opera la empresa en crisis), además del impuesto a la renta; correspondiente a la SUNAT.

De la situación antes descrita, que seguro podría tener distinta intensidad en cada empresa, de acuerdo al grado de formalidad o informalidad en el que venía operando, lo cierto es que podríamos identificar los siguientes tipos de acreedores, que a su vez ordenamos de acuerdo al orden de prelación que la Ley establece[15]:

a) Acreedores laborales (remuneración, CTS, gratificaciones, etc.).

b) Acreedores previsiones y seguridad social (aportes a la AFP/ONP y a EsSalud, respectivamente).

c) Acreedores garantizados (aquellos que acreedores que tienen el respaldo de una hipoteca, garantía mobiliaria, aval, fiador o similares).

d) Acreedores tributarios (derivados del no pago de impuesto a la renta, predial o arbitrios).

e) Acreedores quirografarios (en el que ingresan todos los acreedores que no tengan garantía a su favor, que en su mayoría serán los proveedores de materias primas, insumos, o aquellos servicios contratados bajo la modalidad de tercerización y/o intermediación laboral).

Como es natural, cada acreedor, legítimamente promoverá las respectivas acciones de cobranza en sede administrativa (vía ejecución coactiva) o en sede judicial, todo lo cual generará superposición de medidas cautelares sobre los bienes del deudor, así como la ejecución de aquellas garantías otorgadas a favor de algunos acreedores, dando lugar a lo que se conoce como situación de “canibalización del patrimonio del deudor”. En esa medida, y a fin de evitar que la empresa deudora afronte procesos superpuestos, desorganizados e ineficientes de cobranza, el ordenamiento jurídico plantea como alternativa para abordar este problema del mercado, la vía del Sistema Concursal, regulado en la Ley Nº 27809, publicado en el diario oficial el 08 de agosto de 2002, que a la fecha ha tenido diversas normas complementarias y modificatorias[16].

El referido sistema tiene como objetivo, la protección del crédito, pues de esa manera se hacen prevalecer imperativos constitucionales dentro de una economía social de libre mercado (tutela efectiva de los derechos laborales y de seguridad social), garantizando a su vez, las libertades económicas que permiten el normal funcionamiento del mercado (evitando eventuales situaciones de crisis en cadena); todo ello bajo reducidos costos de transacción.

La cobranza en vía concursal se considera bajo reducidos costos de transacción, porque a diferencia de una cobranza desorganizada y en distintas vías, en el procedimiento concursal se permitirá la posibilidad de reunir a todos los acreedores involucrados en una junta (Junta de Acreedores), quienes así reunidos tendrán que decidir lo más eficiente para la recuperación de sus acreencias: i) La reestructuración del deudor, con el compromiso de pago de todos los créditos (sin respetar necesariamente el orden de prelación establecido en la Ley), o ii) La disolución y liquidación del deudor, para realizar (vender) todos sus activos, y con ello cancelar las deudas hasta donde alcance; respetando imperativamente el orden de prelación de acreencias establecidos en la Ley.

4.1. El procedimiento concursal preventivo

El sistema concursal peruano se caracteriza por estar organizado por dos procedimientos, uno preventivo y otro ordinario. Al primero de ello sólo es posible acceder, cuando el propio deudor, advirtiendo que en el corto o mediano plazo se podría encontrar frente a un escenario de crisis financiera, solicita voluntariamente acogerse a dicho procedimiento (ante la Comisión de Procedimientos Concursales del INDECOPI); con el objetivo de convocar a todos sus acreedores, quienes una vez reunidos en junta, tendrán que decidir si aprueban o desaprueban el “Plan de Refinanciación” ofrecido por el deudor. Nótese que con el mencionado instrumento el deudor pretende el aplazamiento del vencimiento de sus deudas, a cambio de ofrecer a sus acreedores, tasas de interés atractivas por la aprobación del referido plan de reprogramación de pagos. Lo que bien podría resultar oportuno en estos tiempos, ya que el financiamiento del programa “Reactiva Perú”, por los controles a los que se encuentra sujeto, podría tomar cierto tiempo hasta su aprobación final.

De allí la necesidad que el INDECOPI pueda ir previendo la conformación de un equipo de trabajo (comando) para atender eventuales solicitudes de procedimientos concursales preventivos; y no así tramitar dichos pedidos en los plazos ordinarios que de seguro agudizarían aún más la situación de crisis de las empresas, y de forma más sensible en aquellas que por distintas razones, tampoco calificaron para obtener el financiamiento del programa “Reactiva Perú”.

Nótese que si una empresa deudora, que aún no tiene una crisis manifiesta, es decir, que a la fecha aún viene honrando el pago de sus deudas, pero que a raíz del Covid-19 ya puede anticipar un escenario de crisis en el corto y mediano plazo, además del financiamiento del programa de “Reactiva Perú” (sin pago de capital ni intereses en 12 meses), la reprogramación de algunos pagos, a través de la aprobación de un “Plan de Refinanciación”, sería un complemento que de seguro coadyuvaría de forma eficaz el propósito del rescate financiero promovido por el Gobierno.

4.2. El procedimiento concursal ordinario:

De otro lado, si acaso la crisis financiera ya es manifiesta en el agente del mercado (personas naturales con negocio o empresas), porque ya venía sobrellevando problemas de cumplimiento de sus obligaciones, los cuales a su vez se agudizaron a raíz del Covid-19, y peor aún, dicho agente tampoco califica para acogerse al financiamiento del programa “Reactiva Perú”, naturalmente para evitar una situación de “Canibalización de su patrimonio”, corresponderá ahora que dicho deudor sea sometido a un procedimiento concursal ordinario, al cual se puede acceder, de dos maneras:

a) A solicitud del acreedor.- Cualquier acreedor de la empresa en situación de crisis, de forma individual o junto a otros acreedores, pueden presentar dicha solicitud a la Comisión de Procedimientos Concursales del INDECOPI, siempre que el crédito que sustenta el pedido supere las 50 UIT (Unidades Impositivas Tributarias), y se encuentre en estado “exigible” y vencido por más de 30 días calendarios.

b) A solicitud del propio deudor.- Cualquier deudor, en sus respectivos estados financieros (de ganancias y pérdidas), evidencie como resultado, pérdidas acumuladas (derivados del periodo económico del año 2018 y 2019), a las que luego de descontar las reservas legales, superen el 1/3 del capital social pagado.

De otro lado, y de forma alterna al supuesto antes descrito, el deudor también puede solicitar su concurso ordinario, demostrando que más del 1/3 de sus obligaciones, se encuentran vencidas e impagas por más de 30 días calendarios.

Y si acaso el deudor es una persona natural, una sucesión indivisa o sociedad conyugal, además de acreditar cualquiera de los dos supuestos antes descrito, deberá evidenciar lo siguiente: (i) Que más del 50% de sus ingresos derivaron del ejercicio de una actividad económica, desarrollado directamente y en nombre propio por los mencionados sujetos, o (ii) Que más de los 2/3 de sus obligaciones se hubieran generado también como consecuencia del ejercicio de una actividad económica, desarrollado también por los mencionados sujetos y/o por terceras personas; respecto de las cuales aquellos hubieran asumido el deber de pago de tales deudas.

Por último, y no menos importante, resulta imprescindible que desde ahora el INDECOPI vaya previendo mecanismos que puedan facilitar a que los procedimientos concursales ordinarios sean más expeditivos; pues de lo contrario, pierde absoluto sentido que una empresa en crisis financiera sea sometido a un concurso ordinario, si por la demora de la fase inicial (evaluación del pedido concursal, convocatoria a junta de acreedores, procedimiento de reconocimiento de créditos), hasta la efectiva instalación de la Junta de Acreedores, el deudor llegue a dicha etapa con cero posibilidad de una eventual reestructuración patrimonial; quedando así el procedimiento concursal, limitado a una sola opción, que sería la disolución y liquidación.

5. Reflexiones finales

Con lo hasta aquí expuesto, nos hemos permitido poner en evidencia que el programa “Reactiva Perú”, promovido por el Gobierno peruano, si bien resulta pertinente y oportuno, quedará sujeto a eventuales ajustes, de acuerdo a como se vaya verificando el logro de sus objetivos en la realidad. Sin embargo, también es innegable aceptar que muchas personas naturales con negocio o empresas, no podrán acceder al financiamiento promovido por el referido programa, debido a situaciones de crisis financiera que ya venían arrastrando, incluso antes del periodo de aislamiento dispuesta a raíz del covid-19.

De igual modo, quedarán fuera de este plan de reactivación financiera, aquellas empresas que venían operando en condiciones de informalidad, como también aquellos agentes económicos que simplemente están excluidos de forma explícita de acogerse a dicho programa, o que aún accediendo al programa de financiamiento, en el corto o mediano plazo, por razones de mercado (poca demanda), terminarán enfrentándose a una realidad de inviabilidad económica.

Por cualquiera de las razones indicadas, en el mercado peruano tendremos empresas que quedarán fuera del alcance del programa “Reactiva Perú”, y como consecuencia de ello, muchos agentes económicos se encontrarán en situación de próxima crisis financiera, o alguno de ellos, inclusive, es posible que ya se encuentren en tal situación de crisis.

Conscientes de la evidente realidad, el derecho concursal peruano, a través del procedimiento preventivo, permite a las empresas que todavía no se encuentran en situación de crisis financiera manifiesta, la posibilidad de obtener la reprogramación de algunas de sus obligaciones (deudas), ello como mecanismo coadyuvante y complementario al financiamiento que eventualmente se podría obtener del programa “Reactiva Perú”. De allí la necesidad de que el Indecopi, desde ahora, vaya adoptando medidas para que tales procedimientos, de generarse solicitudes, tengan una atención expeditiva. Y no el tratamiento que normalmente le venía asignando.

Y si acaso el agente económico se ve desbordado por una crisis financiera manifiesta, le corresponderá entonces al procedimiento concursal ordinario, el tratamiento también expeditivo, para que los principales involucrados (trabajadores, AFP, ONP, EsSalud, Sunat, proveedores; en condición de acreedores), decidan reestructurar al deudor concursado o disolverlo, liquidarlo y disponer su salida ordenada del mercado. Lo que en síntesis, vendría a constituir el “Comando para el tratamiento de empresas ‘fallecidas’ a causa del Covid-19”.

[1] Disponible aquí.

[2] Disponible aquí.

[3] Mayor información al respecto, Disponible aquí.

[4] Mayor información al respecto, Disponible aquí.

[5] Disponible aquí.

[6] Disponible aquí.

[7] Disponible aquí.

[8] Bancos, financieras, cajas municipales, cajas rurales de ahorro y crédito, todas dichas empresas constituidas dentro de los alcances de la Ley Nº 26702, Ley General del Sistema Financiero y del Sistema de Seguros y Orgánica de la Superintendencia de Banca y Seguros.

[9] Disponible aquí.

[10] Disponible aquí.

[11] Si bien es cierto, la empresa que pretenda acceder al financiamiento del programa “Reactiva Perú”, no debe estar inmerso en los supuestos descritos en el artículo 6º del Reglamento Operativo del dicho programa, lo cierto es que el artículo 7º del mismo cuerpo normativo, prevé algunas excepciones a tales limitaciones.

[12] Los intereses del préstamo de los 12 primeros meses serán prorrateados dentro del periodo de los 24 meses restantes.

[13] Ver el Anexo I del Reglamento Operativo del Programa Reactiva Perú. Disponible aquí.

[14] CEPLAN. “Economía informal en Perú: Situación actual y perspectivas”. Disponible aquí.

[15] En el artículo 42º de la Ley Nº 27809, Ley General del Sistema Concursal. Dicho orden de preferencia sólo se respeta cuando la Junta de Acreedores decide respecto del deudor concursado, el destino de su disolución y liquidación.

[16] Dichas normas complementarias y modificatorias se pueden revisar Disponible aquí.

![Suprema ratifica que pericia grafotécnica practicada sobre una fotocopia puede afectar su credibilidad, pero no su validez: en cada caso se debe analizar las características y la calidad del documento [Casación 2062-2021, La Libertad, f. j. 15]](https://img.lpderecho.pe/wp-content/uploads/2023/02/palacio-justicia-poder-judicial-LPDerecho-218x150.png)

![El principio del doble conforme: La casación ordinaria o excepcional solo será admisible cuando existan dos sentencias discrepantes: una sentencia o auto de vista que revoca en todo o en parte la decisión de primera instancia; o bien, respecto de la doctrina judicial vinculante de la Corte Suprema, cuando las sentencias emitidas aniquilan algún criterio jurisdiccional supremo vinculante [Casación 2960-2023, Huánuco, f. j. 9] PALACIO DE JUSTICIA-INTERIORES-1](https://img.lpderecho.pe/wp-content/uploads/2022/01/PALACIO-DE-JUSTICIA-INTERIORES-1-218x150.jpg)

![Para acreditar la simulación absoluta no basta afirmar que las concesiones recíprocas de los simuladores son irrazonables al compensar una deuda tan alta con un monto menor, sin ningún medio probatorio (contradocumento) u otros hechos o elementos que valorados de forma conjunta y razonada lleguen a generar convicción [Casación 4958-2021, Lima]](https://img.lpderecho.pe/wp-content/uploads/2025/10/MAZO-JUEZ-SENTENCIA-PENAL-LPDERECHO-218x150.jpg)

![Violación sexual de menor: El perito psicólogo no es el perito idóneo para determinar la edad física de la menor, ello le corresponde al médico legista [Casación 1040-2022, Lambayeque, f. j. 14]](https://img.lpderecho.pe/wp-content/uploads/2023/02/palacio-justicia-poder-judicial-PJ-fachada-frontal-corte-LPDerecho-218x150.png)

![Ley Orgánica del Registro Nacional de Identificación y Estado Civil (Ley 26497) [actualizada 2025]](https://img.lpderecho.pe/wp-content/uploads/2025/05/Ley-organica-del-registro-nacional-de-identificacion-y-estado-civil1-LPDERECHO-218x150.jpg)

![TC ordena reposición de trabajador CAS que realizaba labores de naturaleza permanente [Exp. 02047-2025-PA/TC]](https://img.lpderecho.pe/wp-content/uploads/2024/03/tribunal-constitucional-4-LPDerecho-218x150.jpg)

![¿Qué régimen le corresponde a los inspectores municipales CAS o 276? [Informe Técnico 000502-2025-Servir-GPGSC]](https://img.lpderecho.pe/wp-content/uploads/2024/05/Servir-CAS-LPDerecho-218x150.jpg)

![Suprema confirma constitucionalidad de norma que prohíbe la extracción de mayor escala de recursos hidrobiológicos (pesca), ya sea marina o continental, en toda la extensión de las áreas naturales protegidas [Acción Popular 19816-2024, Lima, ff. jj. 4.9-4.10]](https://img.lpderecho.pe/wp-content/uploads/2024/04/palacio-de-justicia-fachada-pj-LPDerecho-218x150.jpg)

![Derechos de autor: incorporan eximentes de responsabilidad para proveedores de internet ante infracciones [Decreto Legislativo 1724]](https://img.lpderecho.pe/wp-content/uploads/2026/02/Derechos-de-autor-LPDerecho-218x150.png)

![Reglas para el uso adecuado de la numeración telefónica y la trazabilidad de llamadas y mensajes de texto [Decreto Legislativo 1723]](https://img.lpderecho.pe/wp-content/uploads/2025/06/llamada-telefono-celular-deuda-LPDerecho-218x150.jpg)

![Código de Responsabilidad Penal de Adolescentes [actualizado 2026]](https://img.lpderecho.pe/wp-content/uploads/2024/08/CODIGO-DE-RESPONSABILIDAD-PENAL-DE-ADOLESCENTES-DECRETO-LEGISLATIVO-1348-ACTU-LPDERECHO-218x150.jpg)

![Ley de Delitos Informáticos (Ley 30096) [actualizada]](https://img.lpderecho.pe/wp-content/uploads/2024/08/ley-de-delitos-informaticos-ley-30096-actualizada-LPDERECHO-218x150.jpg)

![Código Civil peruano [actualizado 2026]](https://img.lpderecho.pe/wp-content/uploads/2024/05/VENTA-OFICIAL-CODIGO-CIVIL-2024-LPDERECHO-218x150.jpg)

![Código Procesal Penal peruano [actualizado 2026]](https://img.lpderecho.pe/wp-content/uploads/2024/02/VENTA-CODIGO-PENAL-BANNER-POST-TAPA-DURA-LPDERECHO-218x150.jpg)

![[VÍDEO] ¿Quieres postular a la Fiscalía? Estas son las preguntas que hacen en las entrevistas](https://img.lpderecho.pe/wp-content/uploads/2021/10/postular-fiscalia-preguntas-entrevista-LP-218x150.jpg)

![TC ordena reposición de trabajador CAS que realizaba labores de naturaleza permanente [Exp. 02047-2025-PA/TC]](https://img.lpderecho.pe/wp-content/uploads/2024/03/tribunal-constitucional-4-LPDerecho-100x70.jpg)

![Suprema ratifica que pericia grafotécnica practicada sobre una fotocopia puede afectar su credibilidad, pero no su validez: en cada caso se debe analizar las características y la calidad del documento [Casación 2062-2021, La Libertad, f. j. 15]](https://img.lpderecho.pe/wp-content/uploads/2023/02/palacio-justicia-poder-judicial-LPDerecho-100x70.png)

![Para acreditar la simulación absoluta no basta afirmar que las concesiones recíprocas de los simuladores son irrazonables al compensar una deuda tan alta con un monto menor, sin ningún medio probatorio (contradocumento) u otros hechos o elementos que valorados de forma conjunta y razonada lleguen a generar convicción [Casación 4958-2021, Lima]](https://img.lpderecho.pe/wp-content/uploads/2025/10/MAZO-JUEZ-SENTENCIA-PENAL-LPDERECHO-100x70.jpg)

![El principio del doble conforme: La casación ordinaria o excepcional solo será admisible cuando existan dos sentencias discrepantes: una sentencia o auto de vista que revoca en todo o en parte la decisión de primera instancia; o bien, respecto de la doctrina judicial vinculante de la Corte Suprema, cuando las sentencias emitidas aniquilan algún criterio jurisdiccional supremo vinculante [Casación 2960-2023, Huánuco, f. j. 9] PALACIO DE JUSTICIA-INTERIORES-1](https://img.lpderecho.pe/wp-content/uploads/2022/01/PALACIO-DE-JUSTICIA-INTERIORES-1-100x70.jpg)