Sumario: 1. Introducción, 2. Sueldo bruto: Ingresos más usuales, 3. Descuentos de ley: Aportes pensionarios e impuesto a la renta, 4. Y ahora, ¿cómo calculo mi sueldo neto?, 5. Conclusiones.

1. Introducción

A más de uno le ha pasado que, al momento de negociar su contrato de trabajo, el futuro empleador «pone sobre la mesa» el sueldo bruto que recibirá el trabajador. En ese momento, al escuchar el monto, puede pasar que el nuevo trabajador considere que es un monto razonable y, sobre la base del mismo, proyecte sus gastos del mes.

Sin embargo, al momento de revisar su cuenta de haberes, la persona puede darse con la sorpresa que, lamentablemente, no es el monto que tenía proyectado. En el mejor de los casos, puede ser un poco más, y en el peor, puede ser mucho menos.

En tal sentido, la finalidad del presente artículo es identificar y comprender los conceptos que regularmente reciben los trabajadores como ingresos mensuales, así como los descuentos que deben ser aplicados por ley a fin de obtener el sueldo neto del mes.

2. Sueldo bruto: ingresos más usuales

Por ley, el empleador tiene la obligación de pagar, entre otros, los siguientes conceptos:

a) Sueldo básico

Conocido también como «remuneración básica». Dicho concepto no puede ser inferior a la remuneración mínima vital (RMV) vigente, actualmente ascendente a S/930.00.

b) Asignación familiar

El empleador debe pagar dicho concepto a todo trabajador que tenga a su cargo uno o más hijos menores de 18 años. Asimismo, debe pagarse en caso que el trabajador tenga un hijo mayor de edad que realiza estudios superiores o universitarios. El monto por dicho concepto equivale al 10% de la RMV, por lo que asciende a S/93.00.

Se ha descrito dichos ingresos ya que suelen ser los más comunes en toda relación laboral. Sin embargo, también debe considerarse que, por ejemplo, si el trabajador efectúa trabajo en horas extras, en día feriado o en descanso semanal obligatorio, se le debe pagar una determinada suma por dicho trabajo en función a los porcentajes establecidos por ley.

Por otro lado, el empleador tiene la potestad de pagar conceptos adicionales a los de ley (como bonos y comisiones) en función a lo pactado con el trabajador al inicio de la relación laboral.

3. Descuentos de ley: aportes pensionarios e impuesto a la renta

Una vez que el trabajador tenga claro cuáles los ingresos que recibirá en el mes, ahora corresponde determinar los descuentos que le serán aplicables. Por ley, corresponde que el empleador descuente y retenga al trabajador los siguientes conceptos:

a) Aportes pensionarios

Para empezar, se debe tener claro el régimen pensionario al cual pertenece el trabajador. De encontrarse adscrito al Sistema Nacional de Pensiones (SNP), corresponde un descuento ascendente al 13% de sus remuneraciones regulares (en este caso, el sueldo básico y la asignación familiar).

Sin embargo, de encontrarse adscrito al Sistema Privado de Pensiones (SPP), corresponde un descuento compuesto por los siguientes conceptos:

- Fondo de pensiones. Monto equivalente al 10% de la remuneración asegurable y que se encuentra destinado a la Cuenta Individual de Capitalización del trabajador.

- Comisión. Es la prestación que recibe la Administradora de Fondos de Pensiones (AFP) por la prestación de sus servicios. Para hallar dicho monto, el empleador debe verificar lo siguiente: AFP a la cual pertenece el trabajador (Habitat, Integra, Prima o Profuturo), así como la comisión aplicable.

- Prima de Seguro. El monto equivale al 1.35% de la remuneración asegurable y se encuentra destinado a financiar las prestaciones de invalidez, sobrevivencia y sepelio. En caso los ingresos del trabajador excedan la remuneración máxima asegurable (actualmente, ascendente a S/9,788.95), el porcentaje será aplicado sobre dicho monto.

b) Impuesto a la renta

Es una retención aplicable a todo trabajador que reciba rentas de más de siete (7) Unidades Impositivas Tributarias (UIT) anuales, monto equivalente a S/30,100.00[1]. En tal sentido, en caso los ingresos anuales del trabajador y que constituyan renta para efectos tributarios superen dicho monto, corresponde que en la boleta de pago del trabajador se apliqué un descuento por dicho concepto.

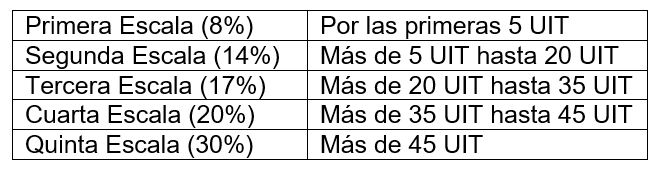

A fin de determinar el monto a retenerse, la norma ha establecido unas tasas progresivas para el cálculo anual del impuesto. Dichas tasas son de 8%, 14%, 17%, 20% y 30%, y son aplicables en función a un número determinado de UIT por escalas, conforme al siguiente detalle:

Ahora bien, también es posible que se acuerde descuentos por conceptos adicionales a los antes mencionados. Por ejemplo, por un seguro privado que haya contratado el trabajador (como un seguro oncológico), consumos del trabajador en el concesionario de alimentos de la empresa, o un préstamo que haya otorgado el empleador.

Debo resaltar que, no se debe confundir los descuentos antes mencionados con las contribuciones sociales a EsSalud, ya que las mismas se encuentran a cargo del empleador. Sólo a manera de referencia, por ley, todo empleador debe realizar aportes a EsSalud, monto equivalente al 9% de la remuneración mensual del trabajador. En caso se realicen aportes a una Entidad Prestadora de Salud (EPS), dicho 9% debe ser disgregado de la siguiente manera: 2.25% debe ser destinado al aporte a la EPS elegida y, el 6.75% restante, a EsSalud.

4. Y ahora, ¿cómo calculo mi sueldo neto?

Una vez que se tenga claro cuáles son los ingresos brutos del mes, así como los descuentos que se aplicarán, es posible tener un panorama más real del ingreso neto mensual. A continuación, desarrollo dos ejemplos que recomiendo considerar:

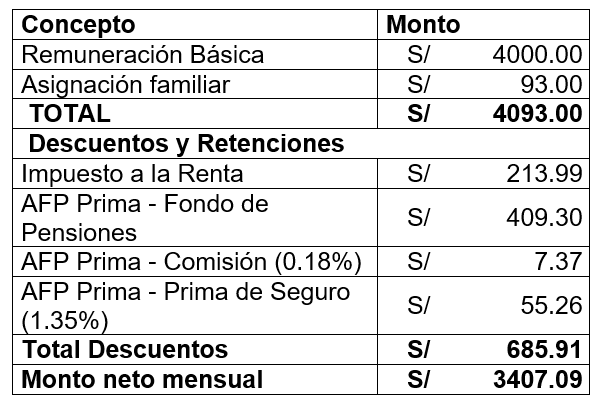

Primer escenario

Se ha estimado un escenario bajo el cual el trabajador recibe rentas anuales que superan las 7 UIT (S/30,100.00), se encuentra adscrito al régimen laboral general y al SPP.

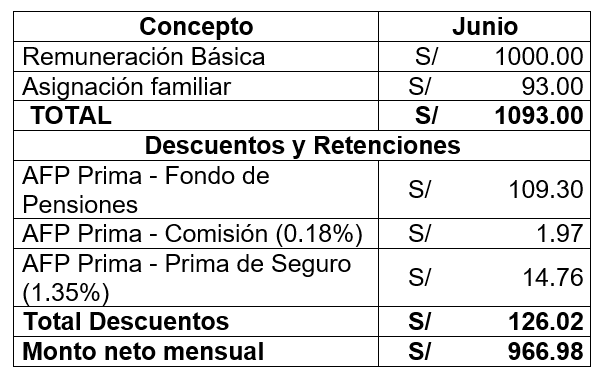

Segundo escenario

Bajo este escenario, el trabajador no recibe rentas anuales que superan las 7 UIT (S/30,100.00), se encuentra adscrito al régimen laboral general y al SPP. Por ende, no corresponde realizar descuento alguno por impuesto a la renta.

Considerar que ambos son escenarios referenciales que no se ajustan a una realidad concreta. Ello debido a que, cada caso concreto debe evaluarse a fin de tener un estimado real del monto neto final.

Por ejemplo, en los meses de julio y diciembre, los trabajadores adscritos al régimen laboral de la actividad privada reciben las gratificaciones legales dentro de los primeros 15 días, así como una bonificación extraordinaria calculada en base a dicho beneficio. En tal sentido, el neto de dichos meses, también sufriría una importante variación a favor del trabajador.

5. Conclusiones

Conforme se puede apreciar de los puntos anteriores, no sólo es importante tener presente cuáles son los ingresos brutos a los que se tiene derecho en virtud a una relación laboral. En efecto, es igual de importante tener claro cuáles son los descuentos y retenciones que corresponden por ley: aportes pensionarios e impuesto a la renta (de corresponder). Así, una vez teniendo claro los montos estimados por los dos últimos conceptos, es posible tener un escenario más real sobre cuál será el ingreso neto que recibirá el trabajador a fin de mes en su cuenta de haberes.

Ello debido a que, en virtud a dicho ingreso neto, podrá proyectar sus gastos del mes. En tal sentido, de no haber previamente estimado un monto acorde a la realidad, puede ello traer problemas en las finanzas personales y familiares del trabajador.

Por lo anterior, mi recomendación es, de ser posible, realizar una proyección anual de ingresos en base a las remuneraciones ofrecidas al trabajador al momento de negociar su contrato de trabajo.

[1] La UIT del año 2020 asciende a S/4300.00.

![Peculado: La mera diferencia de costos o la generación de un «saldo favorable» no equivale, per se, la apropiación de un caudal público [RN 38-2025, Loreto, f. j. 8.4]](https://img.lpderecho.pe/wp-content/uploads/2025/10/MAZO-LIBRO-JUEZ-LEY-LPDERECHO-218x150.jpg)

![Suprema apunta requisitos de procedencia de la solicitud de extradición activa [Extradición activa 16-2026, Lima]](https://img.lpderecho.pe/wp-content/uploads/2025/10/MAZO-BIBLIOTECA-LPDERECHO-218x150.jpg)

![Cómputo del plazo de la prescripción de la acción civil rige desde la fecha de vencido el plazo para que el fiscal la impugne la resolución que declaró extinguida, por prescripción, la acción penal [Apelación 78-2025, Puno, f. j. 13]](https://img.lpderecho.pe/wp-content/uploads/2025/07/JUEZA-MAZO-JUZGADO-LPDERECHO-218x150.jpg)

![Los miembros de un consorcio pueden ser sancionados por información inexacta aunque solo uno haya presentado los documentos [Res. 2150-2026-TCP-S4]](https://img.lpderecho.pe/wp-content/uploads/2025/07/JUEZ-FIRMANDO-DOCUMENTO-LPDERECHO-218x150.jpg)

![Ley Orgánica del Registro Nacional de Identificación y Estado Civil (Ley 26497) [actualizada 2025]](https://img.lpderecho.pe/wp-content/uploads/2025/05/Ley-organica-del-registro-nacional-de-identificacion-y-estado-civil1-LPDERECHO-218x150.jpg)

![[VÍDEO] Aplica el «ne bis in idem» en San Valentin: nadie puede ser celado dos veces por el mismo hecho](https://img.lpderecho.pe/wp-content/uploads/2023/02/aplica-principio-ne-bis-in-idem-san-valentin-LPDERECHO-218x150.png)

![[Balotario notarial] Gestión documental notarial: protocolo notarial, registros notariales, traslados instrumentales (testimonios, partes, boletas y copias)](https://img.lpderecho.pe/wp-content/uploads/2025/09/PROTOCOLO-REGISTRO-GESTION-LPDERECHO-218x150.jpg)

![[Balotario notarial] Escritura pública, minuta y protocolización: concepto, estructura y formalidades esenciales](https://img.lpderecho.pe/wp-content/uploads/2025/10/Escritura-Publica-en-el-Peru-218x150.jpeg)

![Las medidas correctivas adoptadas tras un accidente laboral no liberan de responsabilidad al empleador [Resolución 0036-2026-Sunafil/TFL-Primera Sala]](https://img.lpderecho.pe/wp-content/uploads/2023/06/accidente-laboral-construccion-indemnizacion-caida-lesiones-dano-LPDerecho-218x150.png)

![Contrato de suplencia es fraudulento cuando el trabajador no realiza las labores del trabajador al que supuestamente sustituye [Exp. 04386-2013-PA/TC]](https://img.lpderecho.pe/wp-content/uploads/2024/04/dormir-trabajo-despido-vacaciones-desacanso-horas-libres-feriado-trabajador-formal-extras-laboral-LPDerecho-218x150.jpg)

![Decisiones de Sunafil no obligan al Poder Judicial a pronunciarse en el mismo sentido [Casación Laboral 4517-2023, Lambayeque]](https://img.lpderecho.pe/wp-content/uploads/2025/10/MAZO-JUEZ-SENTENCIA-PENAL-LPDERECHO-218x150.jpg)

![La exigencia de ley previa se sitúa a caballo entre la garantía material y formal: protege tanto la seguridad como la libertad del ciudadano frente a una aplicación sorpresiva del «ius puniendi» —y, así mismo innecesaria desde el prisma de la finalidad de prevención general de la pena—, e impide que las normas sancionadoras, que por no existir no podían ser conocidas y tomadas en consideración por el ciudadano, se apliquen a conductas que cuando se realizaron no estaban prohibidas por una ley, o, aún prohibidas, estaban menos castigadas [Sentencia 54/2023, f. j. 4]](https://img.lpderecho.pe/wp-content/uploads/2026/03/BANNER-GENERICO-Tribunal-Constitucional-de-Espana-LPDerecho-218x150.jpg)

![Minedu dispuso el retorno a la presencialidad en colegios de Lima y Callao [RV 035-2026-Minedu]](https://img.lpderecho.pe/wp-content/uploads/2022/08/clases-LPDerecho-218x150.jpg)

![Decreto Legislativo del Notariado (Decreto Legislativo 1049) [actualizado 2026]](https://img.lpderecho.pe/wp-content/uploads/2026/02/Decreto-legislativo-notariado-LPDerecho-218x150.png)

![Constitución Política del Perú [actualizada 2026]](https://img.lpderecho.pe/wp-content/uploads/2025/08/CONSTITUCION-RELEVANTE-Y-ACTUAL-LPDERECHO-218x150.jpg)

![Nuevo Código Procesal Constitucional (Ley 31307) [actualizado 2026]](https://img.lpderecho.pe/wp-content/uploads/2026/02/BANNER-CONSTI-REGLAMENTOS-3-218x150.jpg)

![Reglamento Normativo del Tribunal Constitucional [actualizado 2026]](https://img.lpderecho.pe/wp-content/uploads/2026/02/BANNER-CONSTI-REGLAMENTOS-218x150.jpg)

![Ley de Delitos Informáticos (Ley 30096) [actualizada]](https://img.lpderecho.pe/wp-content/uploads/2024/08/ley-de-delitos-informaticos-ley-30096-actualizada-LPDERECHO-218x150.jpg)

![Código Penal peruano [actualizado 2026]](https://img.lpderecho.pe/wp-content/uploads/2024/05/VENTA-CODIGO-PENAL-LPDERECHO-100x70.jpg)

![Nombre del año 2026: Año de la Esperanza y el Fortalecimiento de la Democracia [Decreto Supremo 011-2026-PCM]](https://img.lpderecho.pe/wp-content/uploads/2022/12/palacio-gobierno-1-LPDerecho-100x70.png)

![Código Procesal Penal peruano [actualizado 2026]](https://img.lpderecho.pe/wp-content/uploads/2024/02/VENTA-CODIGO-PENAL-BANNER-POST-TAPA-DURA-LPDERECHO-100x70.jpg)

![[Balotario notarial] Gestión documental notarial: protocolo notarial, registros notariales, traslados instrumentales (testimonios, partes, boletas y copias)](https://img.lpderecho.pe/wp-content/uploads/2025/09/PROTOCOLO-REGISTRO-GESTION-LPDERECHO-100x70.jpg)

![[Balotario notarial] Escritura pública, minuta y protocolización: concepto, estructura y formalidades esenciales](https://img.lpderecho.pe/wp-content/uploads/2025/10/Escritura-Publica-en-el-Peru-100x70.jpeg)

![¿Policía puede mantener vínculo laboral indeterminado con una empresa privada? [Exp. 27339-2019-0-1801-JR-LA-03]](https://img.lpderecho.pe/wp-content/uploads/2020/08/Jurisprudencia-constitucional-policia-0.2-LP-324x160.png)