Sumario: 1. Introducción, 2. La protección al consumidor, 3. Relación de consumo, 4. Intervinientes en el contrato de tarjetas de crédito o débito, 5.Tipos de tarjeta, 6. Operaciones no reconocidas, 7. Medidas de seguridad, 8. Situación de los reclamos contra entidades financieras en sede Indecopi, 9. Recomendaciones del autor.

1. Introducción

En las últimas tres décadas las tarjetas de crédito y débito se han convertido en el medio de pago más habitual por parte de los consumidores. Así, han cobrado mayor relevancia al momento de adquirir productos y servicios durante la etapa de cuarentena en nuestro país debido de la propagación de la Covid-19, esto por la facilidad de adquisición y simplicidad al momento de darle un uso.

Tan es así que las tarjetas de crédito y débito se han logrado constituir como un medio eficaz de pago y de obtención de crédito, sirviendo no solo para aquellos usuarios que deseen disponer de dinero en efectivo expedido por cajeros automáticos, sino también a los comerciantes que se benefician del sistema de tarjetas pudiendo cobrar de manera segura el producto vendido, inclusive a través de aplicativos móviles, con independencia que el cliente pueda pagar al contado o a crédito.[1]

Considerando la mayor demanda por utilizar tarjetas como medio de pago, la Superintendencia de Banca y Seguros junto con las entidades financieras que las proveen han determinado distintas medidas de seguridad para los adquirentes para garantizar la protección necesaria para su uso, permitiendo que los usuarios no tengan inconvenientes al momento de acceder a este servicio y logrando así cumplir con salvaguardar a los consumidores de posibles ataques que afecten su patrimonio.

2. La protección al consumidor

La Constitución Política del Perú de 1993, en el capítulo I del título III, dedicado al Régimen Económico, precisa que el modelo económico del Perú es el de una economía social de mercado, que como pilar de dicho modelo, consagra la protección de los consumidores en los siguientes términos:

Artículo 65.- El Estado defiende el interés de los consumidores y usuarios. Para tal efecto garantiza el derecho a la información sobre los bienes y servicios que se encuentran a su disposición en el mercado (…).

Sobre la base del artículo constitucional expuesto, se elaboró la Ley 29571, Código de Protección y Defensa del Consumidor, en la cual se considera como sujetos de protección como consumidor a:

a. La persona natural o jurídica que, actuando fuera del ámbito empresarial, adquiere, usa o disfruta bienes como destinatario final.

b. Las personas que:

- Califiquen como microempresarios.

- Los bienes o servicios adquiridos no se encuentren relacionados al giro propio de su negocio; y,

- Evidencien una situación de asimetría informativa con el proveedor respecto de esos productos o servicios.

La finalidad es que los consumidores accedan a productos y servicios idóneos y que gocen de los derechos y mecanismos efectivos para su protección, reduciendo la asimetría informativa corrigiendo, previniendo o eliminando las conductas prácticas que afecten sus legítimos intereses.

3. Relación de consumo

Un concepto fundamental en la protección al consumidor es el de la relación de consumo. De acuerdo con el numeral 15, del artículo IV del Código de Protección y Defensa del Consumidor, es definida así:

La relación por la cual un consumidor adquiere un producto o contrata un servicio con un proveedor a cambio de una contraprestación económica (…).

A partir de lo expuesto, se puede deducir la relación de consumo es una relación que se presenta entre dos sujetos:

- El consumidor: Persona que celebra un contrato con el que apertura una cuenta bancaria) y;

- El proveedor: Entidad financiera que brinda su servicio previo contrato de apertura de una cuenta y en consecuencia emite las tarjetas de crédito y débito), en virtud de un objeto (bien o servicio) y a cambio de una contraprestación económica denominada membresía.

4. Intervinientes en el contrato de tarjeta de crédito o débito

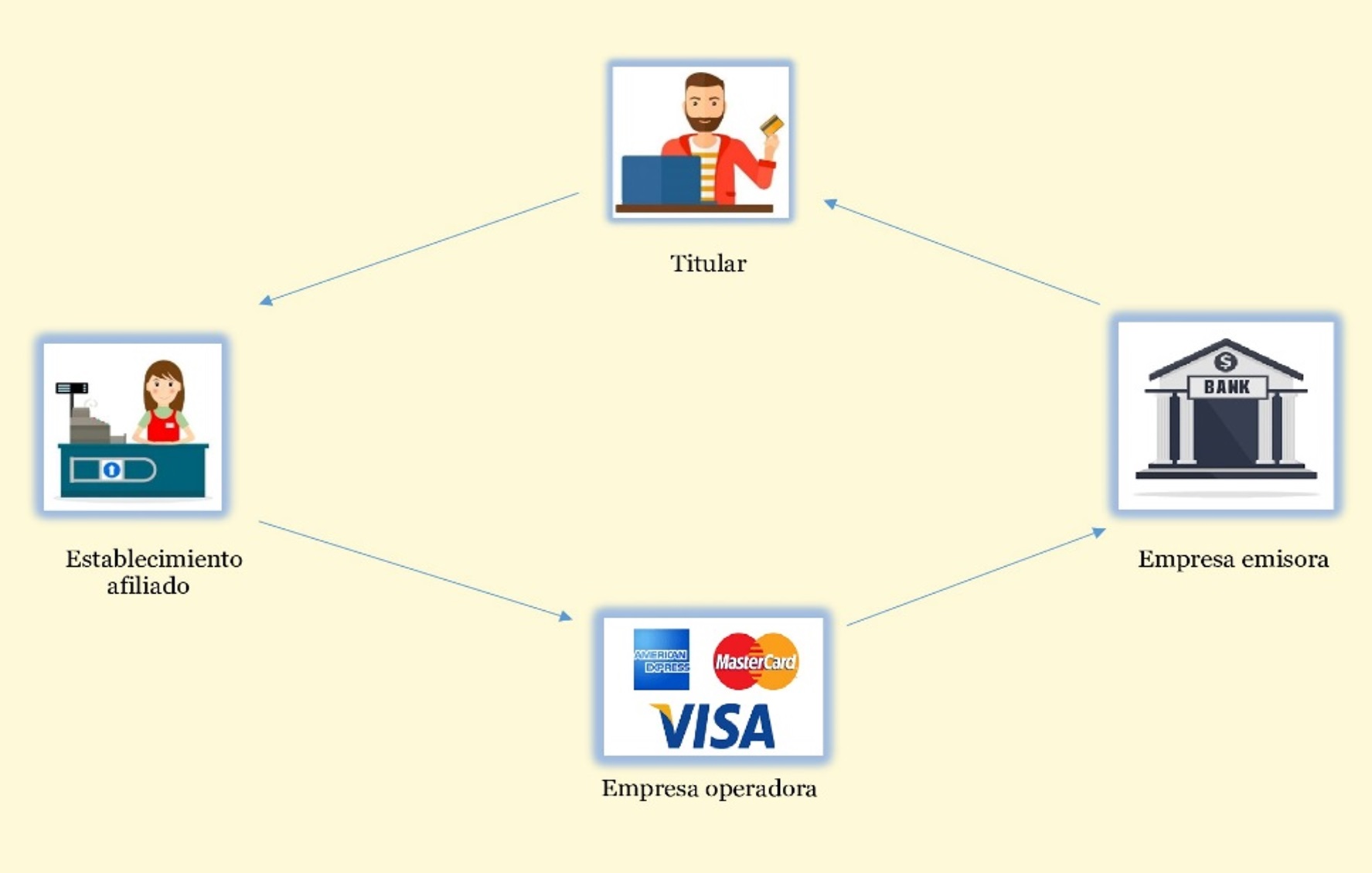

4.1 Empresa emisora

Entidad financiera que se encarga de emitir tarjetas de crédito o débito para los afiliados que tengan cuentas bancarias aperturadas en su institución. En nuestro país como empresas emisoras representativas tenemos al Banco de la Nación, Scotiabank, Banco de Crédito del Perú, Interbank, Banco Continental, etc.

4.2 Empresa operadora

Son entidades que prestan sus servicios a las distintas empresas emisoras de tarjetas, colaborando con la administración y registro de las distintas transacciones realizadas por los usuarios. Entre las empresas operadoras más importantes tenemos a MasterCard, American Express y Visa.

4.3 Titular

Persona natural o jurídica debidamente representada que suscribe un contrato con la empresa emisora para aperturar una cuenta recibiendo en consecuencia una tarjeta de crédito o débito. Es facultad también del titular solicitar que de la cuenta aperturada pueda adquirir dos o más tarjetas para que sean utilizados por terceras personas denominadas usuarios, siendo así, dos o más tarjetas pueden compartir una misma cuenta de origen sin ningún inconveniente.

4.4 Establecimientos afiliados

Empresas o personas que aceptan tarjetas de crédito o débito como medio de pago para los productos y o servicios que ofrecen.

Una transacción con este tipo de tarjetas se realiza de manera instantánea, de graficarse el tránsito de la información entre los intervinientes, se realizaría de la siguiente manera:

5. Tipos de Tarjeta

5.1 Tarjeta de débito

Es un instrumento que permite de acuerdo con lo pactado entre la empresa emisora y el titular, realizar operaciones con cargo a depósitos previamente constituidos (pago antes para poder usar después). Con esta tarjeta, el usuario puede adquirir bienes o servicios en los establecimientos afiliados que los proveen, pagar obligaciones, efectuar el retiro de depósitos realizados a través de los canales puestos a disposición por la empresa emisora (cajeros automáticos) u otros servicios asociados (agentes), dentro de los límites y condiciones pactados, debitándose los montos correspondientes de sus depósitos.[2]

5.2. Tarjeta de crédito

Es un instrumento que permite, de acuerdo con lo pactado entre la empresa emisora y el titular, realizar operaciones a cargo de una línea de crédito resolvente (adquiero el producto o servicio ahora pero pago después), otorgada por la empresa emisora a favor del titular. El usuario puede hacer uso de esta tarjeta al igual que una de débito, obligándose a su vez, a pagar el importe de los bienes y servicios adquiridos, en cuotas futuras.[3]

6. Operaciones no reconocidas

Son aquellas operaciones realizadas con una tarjeta de crédito o débito las cuales el titular no acepta haber efectuado. Con la finalidad de evitar este tipo de inconvenientes las entidades financieras deben cumplir con ciertas medidas de seguridad para garantizar el resguardo del patrimonio de sus usuario.

7. Medidas de seguridad

Según la resolución de la Superintendencia de Banca y Seguros 6523-2013, estas son las medidas de seguridad aplicables:

7.1 Medidas de seguridad incorporadas en la tarjeta

- Cada tarjeta deberán contar con un circuito integrado o chip que permita almacenar y procesar la información del usuario y sus operaciones. Esto con la finalidad de interconectar de manera más rápida y eficiente la información y estados de las distintas cuentas financiares al momento efectuar su uso. Así como emitir mensajes de alerta inmediatos si detectará alguna actividad que ponga en peligro el patrimonio del titular.

- Si el titular tuviera una cuenta financiera vinculadas a dos plásticos (tarjetas), y una presentará el inconveniente con operaciones no reconocidas, el usuario puede seguir operando con la tarjeta valida mientras ocurren o se investigan los consumos fraudulentos con otra tarjeta.[4]

7.2 Medidas de seguridad respecto a los usuarios

- La entidad financiera hará entrega de la tarjeta solo al titular que haya aperturado la cuenta bancaria.

- La primera clave deberá poder ser cambiada antes de su primera operación en cualquier momento, esta modificación podrá realizarse a en la institución bancaria donde se adquirió la tarjeta o en cajeros automáticos que tengan la opción para realizar esta variación.

- Es facultad del titular de la tarjeta habilitar o deshabilitar la opción de realizar operaciones por internet y extranjero. Esta habilitación también denominada como “Activación de clave Token”, podrá realizarse al momento de celebrar el contrato de apertura de cuenta o al activar el servicio en las distintas plataformas físicas, virtuales o cajeros que lo permitan.

- En caso que una persona intente utilizar la tarjeta de manera fraudulenta o se detecte alguna anomalía en su uso, es obligación de la entidad bancaria y de la empresa operadora alertar a través de medios como mensajes de texto, correo electrónico, llamadas al titular de la cuenta para verificar si la operación a consulta es válida, en caso el titular admita que está haciendo uso de la tarjeta en ese momento la transacción se realizará, pero si la repuesta fuera negativa, la tarjeta podría ser retenida e inhabilitada hasta que el titular logre sustituir la tarjeta detenida.

- Establecer como monto máximo operaciones de micropago, debido que estas transacciones al ser de un valor mínimo no necesitan que el titular al momento de realizarla digite su clave secreta. Este método es muy utilizado cuando se extraen tarjetas de billeteras de sus titulares y se planean gastar sin ser detectados. El límite de micropago en la mayoría de instituciones financieras es la suma de S/ 150 (ciento cincuenta soles).

7.3 Medidas de seguridad respecto al monitoreo y realización de las operaciones

- Detectar operaciones fuera de comportamiento habitual de consumo del usuario. Se entiende por habitualidad el tipo de operaciones que usualmente realiza cada usuario con sus tarjetas, considerando diversos factores (ejemplos: la zona geográfica donde se realizó el consumo, tipos de comercio, frecuencia, canal utilizado, etc.) que pueden ser determinados a partir de la información histórica de las operaciones de cada usuario que registra la empresa.

- Gestionar las alertas generadas por el sistema de monitoreo de operaciones.

- Identificar patrones de fraude con la información histórica de las operaciones.

- Requerir al usuario la presentación de un documento de identidad.

- Uso de clave secreta en operaciones de retiro o disposición en efectivo.

7.4 Medidas de seguridad en los establecimientos afiliados

- Deben verificar la valides de la tarjeta, identidad del usuario y la firma (en caso de tarjeta de crédito).

- No guardar o almacenar información de la tarjeta.

De considerar el usuario que las distintas medidas de seguridad de estas tarjetas han fallado, y se han realizado operaciones que desconoce, el titular puede presentar su disconformidad en el libro de reclamaciones (físico o virtual) de la entidad financiera realizando una descripción de los hechos y pidiendo que los montos de las transacciones no autorizadas no sean cobradas y/o de ser ya efectuadas y descontadas del saldo de la tarjeta se realice el respectiva devolución o rembolso.

La carga de la prueba recae en la empresa financiera quien será responsable de demostrar que las operaciones fueron autenticadas y registradas.[5]

En caso el titular de la tarjeta no obtenga una respuesta a su reclamo en el plazo de treinta días hábiles o esta respuesta haya sido negativa, el usuario puede presentar una denuncia ante Indecopi.

8. Situación de los reclamos contra entidades financieras en sede Indecopi

De todos los reclamos presentados a nivel nacional ante esta institución en el primer trimestre del año 2021, en la lista de actividades económicas, la referida al sistema financiero por operaciones no reconocidas ocupa el primer lugar con % 40.078, siendo 12 289 las personas, las cuales en su mayoría tienen inconvenientes con instituciones como el Banco de Crédito del Perú, Banco BBVA Continental y Banco Internacional (Interbank).[6][7]

Sin embargo, pese a ser un gran número de denunciantes, existe una cifra negra ocupada por aquellas personas que por desconocimiento de sus derechos como consumidor en lugar de iniciar acciones contra la institución prefieren pagar la deuda generada por la operación no reconocida, evitando un largo trámite administrativo y posiblemente judicial contra las instituciones financieras.

9. Recomendaciones del autor

- Es necesario tener conocimiento de nuestra actividad financiera, no solo en su funcionamiento habitual sino en los derechos que tenemos como consumidores y saber de qué forma actuar si es que en algún momento nos vemos afectados ante la falla de alguna de las medidas de seguridad establecidas.

- Entendiendo las medidas de seguridad adoptadas también es necesario como consumidores actuar de manera diligente evitando utilizar este medio de pago en establecimientos que no ofrecen una garantía de seguridad así como en páginas web que no certifiquen la seguridad de nuestros datos e información compartida. El phishing es uno de los métodos más usados para cometer delitos informáticos, tanto como para acceder al patrimonio de los usuarios así como a su información personal.[8]

- Se aconseja, en el caso de usar tarjeta de débito, estar pendiente de la lista de los consumos y transacciones realizadas; y en tarjetas de crédito, verificar los estados de cuenta remitidos mensualmente de manera minuciosamente con la finalidad de detectar lo antes posible las operaciones no reconocidas.

- En caso de percatarnos que somos víctimas de algún ataque a nuestro patrimonio con operaciones no reconocidas, a través de una alerta emitida por la empresa emisora de las tarjetas, es preferible bloquear o suspender vía telefónica o virtual así como presentar una denuncia en sede policial, esto con la finalidad que a partir de la suspensión la empresa impida que se realicen más transacciones y de ser aun así realizadas serán de responsabilidad total de la empresa emisora.

- Debemos de difundir entre los usuarios el uso del libro de reclamaciones ya que es el medio más idóneo para manifestar nuestros inconvenientes con las instituciones financieras, en caso no obtengamos una respuesta en treinta días o esta sea desfavorable, podemos acudir a Indecopi.

- En Indecopi el área de atención al ciudadano orientará a toda persona sobre cómo puede continuar con su proceso administrativo, en todo caso el usuario puede asistir a una asociación de consumidores ya que son organizaciones que se constituyen con la finalidad de proteger, defender, informar y representar a los consumidores y usuarios donde, de manera amena, podrán orientarlo hasta disipar todas sus dudas respecto al trámite documentario y asesorarlo en el desarrollo de los procesos en sede administrativa y judicial de ser necesario.

[1] Fernando Zunzunegui. «¿Qué son las tarjetas de crédito?». En Revista del Derecho del Mercado Financiero, Madrid: Pontevedra 2006. Disponible aquí [consultado el 29 de marzo de 2021].

[2] Resolución Superintendencia de Banca y Seguros 6523-2013, p. 3.

[3] Idem.

[4] Circular Superintendencia de Banca y Seguros B-2234-2016, p. 4.

[5] Ibid., p. 7.

[6] Instituto Nacional de Defensa de la Competencia y de la Propiedad Intelectual (Indecopi), Reporte trimestral enero-marzo, 2021 [En línea]. Disponible aquí, p. 5. [consultado el 6 de junio de 2021].

[7] Ibid., p. 36.

[8] «El phishing es el ciberataque que más aumentó en el Perú a raíz de la pandemia». En Andina. Lima: Perú, 2021. Disponible en aquí [consultado el 9 de junio de 2021].

![El principio del doble conforme: La casación ordinaria o excepcional solo será admisible cuando existan dos sentencias discrepantes: una sentencia o auto de vista que revoca en todo o en parte la decisión de primera instancia; o bien, respecto de la doctrina judicial vinculante de la Corte Suprema, cuando las sentencias emitidas aniquilan algún criterio jurisdiccional supremo vinculante [Casación 2960-2023, Huánuco, f. j. 9] PALACIO DE JUSTICIA-INTERIORES-1](https://img.lpderecho.pe/wp-content/uploads/2022/01/PALACIO-DE-JUSTICIA-INTERIORES-1-218x150.jpg)

![Violación sexual de menor: El perito psicólogo no es el perito idóneo para determinar la edad física de la menor, ello le corresponde al médico legista [Casación 1040-2022, Lambayeque, f. j. 14]](https://img.lpderecho.pe/wp-content/uploads/2023/02/palacio-justicia-poder-judicial-PJ-fachada-frontal-corte-LPDerecho-218x150.png)

![Suprema confirma constitucionalidad de norma que prohíbe la extracción de mayor escala de recursos hidrobiológicos (pesca), ya sea marina o continental, en toda la extensión de las áreas naturales protegidas [Acción Popular 19816-2024, Lima, ff. jj. 4.9-4.10]](https://img.lpderecho.pe/wp-content/uploads/2024/04/palacio-de-justicia-fachada-pj-LPDerecho-218x150.jpg)

![TC ordena reposición de trabajador CAS que realizaba labores de naturaleza permanente [Exp. 02047-2025-PA/TC]](https://img.lpderecho.pe/wp-content/uploads/2024/03/tribunal-constitucional-4-LPDerecho-218x150.jpg)

![Ley Orgánica del Registro Nacional de Identificación y Estado Civil (Ley 26497) [actualizada 2025]](https://img.lpderecho.pe/wp-content/uploads/2025/05/Ley-organica-del-registro-nacional-de-identificacion-y-estado-civil1-LPDERECHO-218x150.jpg)

![¿Qué régimen le corresponde a los inspectores municipales CAS o 276? [Informe Técnico 000502-2025-Servir-GPGSC]](https://img.lpderecho.pe/wp-content/uploads/2024/05/Servir-CAS-LPDerecho-218x150.jpg)

![Derechos de autor: incorporan eximentes de responsabilidad para proveedores de internet ante infracciones [Decreto Legislativo 1724]](https://img.lpderecho.pe/wp-content/uploads/2026/02/Derechos-de-autor-LPDerecho-218x150.png)

![Reglas para el uso adecuado de la numeración telefónica y la trazabilidad de llamadas y mensajes de texto [Decreto Legislativo 1723]](https://img.lpderecho.pe/wp-content/uploads/2025/06/llamada-telefono-celular-deuda-LPDerecho-218x150.jpg)

![Código de Responsabilidad Penal de Adolescentes [actualizado 2026]](https://img.lpderecho.pe/wp-content/uploads/2024/08/CODIGO-DE-RESPONSABILIDAD-PENAL-DE-ADOLESCENTES-DECRETO-LEGISLATIVO-1348-ACTU-LPDERECHO-218x150.jpg)

![Ley de Delitos Informáticos (Ley 30096) [actualizada]](https://img.lpderecho.pe/wp-content/uploads/2024/08/ley-de-delitos-informaticos-ley-30096-actualizada-LPDERECHO-218x150.jpg)

![Código Civil peruano [actualizado 2026]](https://img.lpderecho.pe/wp-content/uploads/2024/05/VENTA-OFICIAL-CODIGO-CIVIL-2024-LPDERECHO-218x150.jpg)

![Código Procesal Penal peruano [actualizado 2026]](https://img.lpderecho.pe/wp-content/uploads/2024/02/VENTA-CODIGO-PENAL-BANNER-POST-TAPA-DURA-LPDERECHO-218x150.jpg)

![[VÍDEO] ¿Quieres postular a la Fiscalía? Estas son las preguntas que hacen en las entrevistas](https://img.lpderecho.pe/wp-content/uploads/2021/10/postular-fiscalia-preguntas-entrevista-LP-218x150.jpg)

![Establecen procedimiento especial de control del valor en el régimen aduanero de importación para el consumo [Decreto Legislativo 1721]](https://img.lpderecho.pe/wp-content/uploads/2024/03/superintendencia-aduanas-sunat-2-LPDerecho-218x150.jpg)

![Modifican DL de Migraciones para mejorar la identificación de extranjeros [Decreto Legislativo 1720]](https://img.lpderecho.pe/wp-content/uploads/2024/10/FACHADA-MIGRACIONES-LPDERECHO-218x150.jpg)

![TC ordena reposición de trabajador CAS que realizaba labores de naturaleza permanente [Exp. 02047-2025-PA/TC]](https://img.lpderecho.pe/wp-content/uploads/2024/03/tribunal-constitucional-4-LPDerecho-100x70.jpg)

![El principio del doble conforme: La casación ordinaria o excepcional solo será admisible cuando existan dos sentencias discrepantes: una sentencia o auto de vista que revoca en todo o en parte la decisión de primera instancia; o bien, respecto de la doctrina judicial vinculante de la Corte Suprema, cuando las sentencias emitidas aniquilan algún criterio jurisdiccional supremo vinculante [Casación 2960-2023, Huánuco, f. j. 9] PALACIO DE JUSTICIA-INTERIORES-1](https://img.lpderecho.pe/wp-content/uploads/2022/01/PALACIO-DE-JUSTICIA-INTERIORES-1-324x160.jpg)

![Violación sexual de menor: El perito psicólogo no es el perito idóneo para determinar la edad física de la menor, ello le corresponde al médico legista [Casación 1040-2022, Lambayeque, f. j. 14]](https://img.lpderecho.pe/wp-content/uploads/2023/02/palacio-justicia-poder-judicial-PJ-fachada-frontal-corte-LPDerecho-100x70.png)

![Suprema confirma constitucionalidad de norma que prohíbe la extracción de mayor escala de recursos hidrobiológicos (pesca), ya sea marina o continental, en toda la extensión de las áreas naturales protegidas [Acción Popular 19816-2024, Lima, ff. jj. 4.9-4.10]](https://img.lpderecho.pe/wp-content/uploads/2024/04/palacio-de-justicia-fachada-pj-LPDerecho-100x70.jpg)

![El principio del doble conforme: La casación ordinaria o excepcional solo será admisible cuando existan dos sentencias discrepantes: una sentencia o auto de vista que revoca en todo o en parte la decisión de primera instancia; o bien, respecto de la doctrina judicial vinculante de la Corte Suprema, cuando las sentencias emitidas aniquilan algún criterio jurisdiccional supremo vinculante [Casación 2960-2023, Huánuco, f. j. 9] PALACIO DE JUSTICIA-INTERIORES-1](https://img.lpderecho.pe/wp-content/uploads/2022/01/PALACIO-DE-JUSTICIA-INTERIORES-1-100x70.jpg)

![Covid-19: establecen medidas para facilitar y garantizar el acceso y adquisición de las vacunas [DU 110-2020]](https://img.lpderecho.pe/wp-content/uploads/2020/09/Vacuna-covid-19-LP-324x160.png)