Fundamento destacado. 57. Queda claro entonces que la aplicación de intereses moratorios por el plazo legal que tiene la Administración para resolver persigue un fin constitucional, pero ¿lo es también su aplicación por el exceso del referido plazo? La respuesta es obviamente negativa, “[y] es que es que si bien es cierto que el procedimiento contencioso tributario se activa a iniciativa de parte [reclamación o apelación], lo que implica que la administración tributaria efectúe un despliegue de actividad [que desembocará en la resolución de dichos recursos], también es cierto que dicha actividad debe cumplirse en plazos que la ley fija, los que son tomados en cuenta por los particulares que esperan una solución célere a sus reclamos” [STC 02051-2016-PA, fundamento 19], esto aunado al hecho de que tal exceso impide que el contribuyente pueda prever con certeza el tiempo en el que recibirá respuesta por parte de la Administración, encontrándose así sujeto a la voluntad de esta última para la atención de su recurso, lo que incluso impacta en el monto de la deuda que se controvierte.

No puede perderse de vista que al principio de legalidad subyacen las garantías de certeza y predictibilidad del sistema jurídico como condiciones indispensables para que las personas puedan desarrollarse confiadamente en la vida comunitaria. Es pues esta falta de certeza la que repercute en el derecho de los administrados a impugnar las decisiones de la administración, mediante los mecanismos que provea el propio procedimiento administrativo, ya que en el plano material disuade su ejercicio ante la posibilidad de que se le apliquen intereses moratorios por todo el plazo en exceso que tardaría la Administración en resolver —por causa imputable a esta, claro está— , que pueden ser como en presente caso poco más de siete años.

Cabe recalcar que no debemos entender que la vulneración de este derecho comprende únicamente si se “supeditada al pago de una multa o al pago de una tasa” tal ejercicio, pues como se dijo, también es posible obstaculizar la interposición de los recursos por la falta de certeza y celeridad.

Se debe recalcar que el ejercicio abusivo de este derecho abarca también aquellas conductas dilatorias que se desplieguen por parte del contribuyente en el desarrollo del procedimiento contencioso tributario, y es que puede haberse iniciado sin un afán dilatorio, pero ello no significa que toda conducta notoriamente innecesaria realizada por el administrado en su tramitación lo hagan caer en tal temeridad, lo cual incluso debe sancionarse con el pago de los intereses moratorios por exceso en que incurre la Administración.

EXP. N.° 01808-2013-PA/TC LIMA

JORGE FRANCISCO BACA CAMPODÓNICO

Representado(a) por EMILIA ROSARIO DEL ROSARIO MEDINA DE BACA

RAZÓN DE RELATORÍA

En la sesión del Pleno del Tribunal Constitucional, de fecha 9 de febrero de 2021, se reunieron los magistrados Ledesma Narváez, Miranda Canales, Blume Fortini, Ramos Núñez, Sardón de Taboada y Espinosa-Saldaña Barrera, a efectos de pronunciarse sobre la demanda que dio origen al Expediente 01808- 2013-PA/TC.

La votación arrojó el siguiente resultado:

⎯ La magistrada Ledesma (ponente) votó, en minoría, por declarar improcedente la demanda de amparo.

⎯ Los magistrados Ferrero y Sardón (mediante voto en conjunto), Miranda, Blume, Ramos y Espinosa-Saldaña votaron, en mayoría, por declarar fundada la demanda de amparo.

Estando a la votación mencionada y a lo previsto en el artículo 5, primer párrafo, de la Ley Orgánica del Tribunal Constitucional, el cual establece, entre otros aspectos, que el Tribunal Constitucional, en Sala Plena, resuelve por mayoría simple de votos emitidos, corresponde declarar FUNDADA la demanda de amparo de autos.

La Secretaría del Pleno deja constancia de que la presente razón encabeza los votos antes referidos, y que los magistrados intervinientes firman digitalmente al pie de esta razón en señal de conformidad.

Flavio Reátegui Apaza

Secretario Relator

SS.

LEDESMA NARVÁEZ

FERRERO COSTA

MIRANDA CANALES

BLUME FORTINI

RAMOS NÚÑEZ

SARDÓN DE TABOADA

ESPINOSA-SALDAÑA BARRERA

VOTO SINGULAR DE LOS MAGISTRADOS FERRERO COSTA Y SARDÓN DE TABOADA

Con el mayor respeto por la posición de nuestros colegas magistrados, emitimos el presente voto singular por las siguientes consideraciones.

Cuestión preliminar

Ciertamente, la demanda de amparo ha sido rechazada indebidamente. No obstante ello, corresponde emitir un pronunciamiento de fondo y no remitir los actuados al juez de primera instancia o grado por las siguientes razones:

(i) tal proceder no vulnera ninguna manifestación del derecho al debido proceso de la Sunat; pues se apersonó al proceso de amparo a través de diversos escritos (Cfr. fojas 374, 355, 407, 416 y 383); y

(ii) ni las formalidades del proceso de amparo, ni los errores de apreciación en que han incurrido los jueces de primera y segunda instancia o grado pueden justificar que la solución del problema jurídico tributario, materializado con resoluciones expedidas en el año 2012, se dilate aún más; máxime si las posiciones jurídicas de la Sunat, e incluso del Tribunal Fiscal que también intervino en el proceso contencioso tributario, resultan totalmente objetivas y esta se verán -o deberían verse- reflejada en la propia fundamentación de las resoluciones administrativas que expidieron (cfr. fundamento 14 de la Sentencia 03864- 2014-PA/TC).

Por demás, esta posición resulta plenamente congruente con la idea de anteponer los fines de todo proceso constitucional a las exigencias de tipo procedimental o formal, así como con los principios procesales de economía procesal e informalismo, tal cual lo enuncia el artículo III del Título Preliminar del Código Procesal Constitucional.

Cuestión de fondo

El demandante reclama que se ha producido «una indebida acumulación de intereses moratorios durante más de nueve años, en el marco de un proceso prolongado y de un interés que resulta siendo, al contrario de su naturaleza indemnizatoria, sancionatorio y leonino, además de confiscatorio en sus efectos» (fojas 328; subrayado en el original).

Consideramos que el problema a dilucidar es la constitucionalidad de los siguientes actos de la parte demandada durante el referido procedimiento tributario:

1) el cobro de interés moratorio; y 2) la capitalización de intereses.

1. Sobre el cobro de interés moratorio

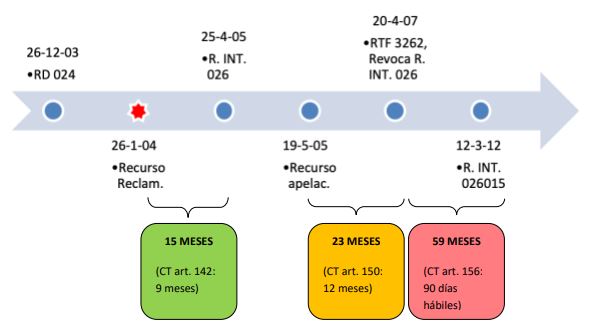

A partir de los hechos que el demandante enumera de fojas 327 a 328, es posible trazar la siguiente línea de tiempo:

El demandante refiere que la SUNAT determinó reparos por concepto del Impuesto a la Renta del ejercicio 1998, emitiendo la Resolución de Determinación 024-003-0003048, del 26 de diciembre de 2003, y dos Resoluciones de Multa. Contra dichas resoluciones, el demandante presentó reclamación el 26 de enero de 2014.

Conforme al artículo 1242 del Código Civil, el interés moratorio «tiene por finalidad indemnizar la mora en el pago». En el caso de autos, tal interés es el que se devenga por no pagar el tributo dentro del plazo legalmente indicado (artículo 33 del Texto Único Ordenado del Código Tributario, Decreto Supremo 133-2013-EF).

En el caso sub judice, no estamos frente a la simple omisión del deudor al pago de un tributo. El caso trata de un contribuyente que, recibida una Resolución de Determinación por parte de la SUNAT, ejercitó su derecho de acceso a los recursos en sede administrativa, planteando primero una reclamación y luego un recurso de apelación. Y es así como el demandante agotó la vía previa o administrativa, contrariamente a lo señalado por la ponencia en sus fundamentos 121 y siguientes.

En atención a ello, la mora en el pago del tributo durante los años del procedimiento contencioso tributario no obedece al arbitrio o capricho del contribuyente, sino que, en virtud del reclamo que éste presentó, son también protagonistas de esta historia los órganos resolutores en materia tributaria, a los que la ley les da muy claramente determinados plazos para resolver las controversias.

Este Tribunal ya se ha pronunciado en el sentido que el cobro de intereses moratorios por el período en que la autoridad administrativa tributaria excede el plazo que le otorga la ley para resolver los recursos administrativos, lesiona el derecho de acceso a los recursos en sede administrativa (cfr. STC 4082-2012-PA/TC, fundamento 70) y el derecho al plazo razonable del procedimiento (cfr. STC 4532-2013-PA/TC, fundamento 47). Así, este Tribunal ha dicho lo siguiente:

[…] dado que el derecho a impugnar en sede administrativa no tiene carácter absoluto, sino que puede ser objeto de ciertas restricciones, resulta constitucionalmente legítimo el cobro de intereses moratorios durante los plazos legales que tiene la autoridad administrativa tributaria para resolver los recursos administrativos que prevé el procedimiento contencioso tributario. Lo que sí resulta inconstitucional es su cobro injustificado o irrazonable en el tramo en el que la autoridad administrativa excede el plazo legal por causas atribuibles a ella [STC 4532-2013-PA/TC, fundamento 27].

En autos, y remitiéndonos a la línea de tiempo arriba indicada, en todos los casos la Administración se pronunció luego del plazo máximo establecido por el Código Tributario. Así, resolvió la reclamación en 15 meses, cuando debía haberlo hecho en un máximo de nueve meses (cfr. artículo 142 de dicho Código). Resolvió el recurso de apelación en 23 meses, cuando debía hacerlo en nueve meses como máximo (cfr. artículo 150). Por último, expidió resolución de cumplimiento en 59 meses, cuando debía hacerlo en un máximo de 90 días hábiles (cfr. artículo 156).

A nuestro juicio, la protección de los derechos constitucionales del demandante pasa por no aplicar intereses moratorios a su deuda tributaria a partir del momento en que la Administración no emitió pronunciamiento vencido el plazo legal que tiene para hacerlo; salvo que tal demora fuera imputable al demandante, lo que no se aprecia en autos.

2. Sobre la capitalización de intereses

En las deudas tributarias, la capitalización de intereses estuvo vigente hasta el 31 de diciembre de 2005, de conformidad con la Segunda Disposición Complementaria Final del Decreto Legislativo 981.

La capitalización de intereses está prevista en nuestro ordenamiento jurídico cuando media acuerdo entre las partes, pero sólo en determinados contratos o ‒también previo pacto‒ cuando existe no menos de un año de atraso en el pago de los intereses (cfr. artículos 1249 y 1250 del Código Civil).

Desde esta perspectiva, resulta a todas luces irrazonable (inconstitucional), por lesionar desproporcionadamente el derecho de propiedad, que la ley mande la capitalización de intereses en la deuda tributaria, pues ésta es de derecho público y no surge de un acuerdo de partes, sino “cuando se realiza el hecho previsto en la ley, como generador de dicha obligación” (artículo 2 del Texto Único Ordenado del Código Tributario, Decreto Supremo 133-2013-EF).

Este argumento contrario a la capitalización de las deudas tributarias, parecería explicar que la Ley 30230 (“Ley que establece medidas tributarias, simplificación de procedimientos y permisos para la promoción y dinamización de la inversión en el país”), en su artículo 2, haya dispuesto “la actualización excepcional de las deudas tributarias pendientes de pago, cualquiera fuera el estado en que se encuentren (…); eliminando la capitalización aplicable desde el 31 de diciembre de 1998 hasta el 31 de diciembre de 2005”.

En atención a ello, de conformidad con el segundo párrafo del artículo 138 de la Constitución, consideramos inaplicable al demandante toda norma legal que disponga la capitalización de intereses en la deuda tributaria materia del amparo de autos.

Por estas consideraciones, nuestro voto es por:

1. Declarar FUNDADA la demanda; y, en consecuencia, NULA la Resolución de Ejecución Coactiva 0230071163551, del 29 de mayo de 2012 (a fojas 193), y NULA la Resolución de Intendencia 0260150004904, del 31 de enero de 2012 (a fojas 183), en lo relativo al cobro de intereses moratorios durante el tiempo en que la Administración Tributaria y el Tribunal Fiscal excedieron los plazos para resolver previstos en la ley.

2. DISPONER que la parte demandada emita nueva resolución, calculando los intereses moratorios sólo durante el plazo legal que la Administración Tributaria y el Tribunal Fiscal tuvieron para resolver el procedimiento contencioso tributario, y sin capitalización de intereses en el cálculo de la deuda tributaria; más los costos del proceso.

SS.

FERRERO COSTA

SARDÓN DE TABOADA

[Continúa…]

![No se requiere de un certificado médico legal que corrobore las lesiones de la víctima para acreditar la violencia ejercida en el robo [Casación 2694-2022, Lambayeque, f. j. 2.8]](https://img.lpderecho.pe/wp-content/uploads/2025/07/JUEZA-MAZO-JUZGADO-LPDERECHO-218x150.jpg)

![Homicidio simple: Conductor de un vehículo motorizado (bien riesgoso) que no reduce la velocidad permitida al aproximarse a un cruce peatonal actúa a título de «dolo eventual», en tanto habiendo divisado al peatón pudo evitar el incremento del riesgo permitido (caso Furrey) [Exp. 01275-2025-1, f. j. 2]](https://img.lpderecho.pe/wp-content/uploads/2025/07/FURREY-ACCIDENTE-AUTO-LPDERECHO-218x150.jpg)

![Diferencias salariales entre trabajadores deben justificarse objetiva y razonablemente [Resolución 0540-2025-Sunafil/TFL]](https://img.lpderecho.pe/wp-content/uploads/2024/03/sunafil-fachada-3-LPDerecho-218x150.jpg)

![Se lesiona el derecho de dignidad cuando restringen el goce a una pensión mínima que permita atender las necesidades básicas del pensionista [Exp. 1417-2005-AA/TC, f. j. 37.c]](https://img.lpderecho.pe/wp-content/uploads/2021/10/pago-remuneraciones-trabajador-labor-LPDerecho-218x150.png)

![Ley Orgánica del Registro Nacional de Identificación y Estado Civil (Ley 26497) [actualizada 2025]](https://img.lpderecho.pe/wp-content/uploads/2025/05/Ley-organica-del-registro-nacional-de-identificacion-y-estado-civil1-LPDERECHO-218x150.jpg)

![Clasificación de los bienes en el Código Civil. Bien explicado [ACTUALIZADO 2025] clasificacion-bienes-codigo-civil-peruano-LP](https://img.lpderecho.pe/wp-content/uploads/2021/06/clasificacion-bienes-codigo-civil-peruano-LP-218x150.jpg)

![Los bienes inmuebles y muebles en el Código Civil peruano [ACTUALIZADO 2025]](https://img.lpderecho.pe/wp-content/uploads/2020/03/Los-bienes-en-el-codigo-civil-LPDerecho-218x150.png)

![La designación solo puede ser aplicada a servidores con una continuidad mayor a cinco años [Informe Técnico 000925-2025-Servir-GPGSC]](https://img.lpderecho.pe/wp-content/uploads/2024/06/servir4-LPDERECHO-218x150.jpg)

![Reglamento de la Ley 30364 (Decreto Supremo 009-2016-MIMP) [actualizado 2025]](https://img.lpderecho.pe/wp-content/uploads/2024/07/Reglamento-de-la-Ley-30364-LPDERECHO-218x150.jpg)

![Código Procesal Penal peruano [actualizado 2025]](https://img.lpderecho.pe/wp-content/uploads/2024/02/VENTA-CODIGO-PENAL-BANNER-POST-TAPA-DURA-LPDERECHO-218x150.jpg)

![Reglamento sobre encuestas electorales durante los procesos electorales [Resolución 0107-2025-JNE]](https://img.lpderecho.pe/wp-content/uploads/2025/05/REGLAMENTO-ENCUESTAS-ELECTORALES-LPDERECHO-1-218x150.jpg)

![Diseño de la cédula de sufragio para la Consulta Popular de Revocatoria del Mandato de Autoridades Municipales 2025 [Resolución Jefatural 000031-2025-JN/ONPE]](https://img.lpderecho.pe/wp-content/uploads/2025/05/DISENO-CELULA-SUFRAGIO-REVOCATORIA-LPDERECHO-218x150.jpg)

![[VIDEO] Juez propone que todos los delitos se tramiten en unidades de flagrancia, sin excepción](https://img.lpderecho.pe/wp-content/uploads/2025/05/DELITOS-PLANTEA-TABOA-LPDERECHO-218x150.jpg)

![[VIDEO] Hay jueces que rechazan cautelares porque «el caso es complejo», advierte Giovanni Priori en LP](https://img.lpderecho.pe/wp-content/uploads/2025/05/JUECES-RECHAZAN-CAUTELARES-GIOVANNI-LPDERECHO-218x150.jpg)

![[VIDEO] Pedro Castillo podría buscar asilo político si enfrenta el juicio en libertad, advierten Benji Espinoza y Elio Riera](https://img.lpderecho.pe/wp-content/uploads/2025/05/PEDRO-CASTILLO-ASILO-ABOGADOS-LPDERECHO-218x150.jpg)

![Código Penal peruano [actualizado 2025]](https://img.lpderecho.pe/wp-content/uploads/2024/05/VENTA-CODIGO-PENAL-LPDERECHO-324x160.jpg)

![Código Procesal Penal peruano [actualizado 2025]](https://img.lpderecho.pe/wp-content/uploads/2024/02/VENTA-CODIGO-PENAL-BANNER-POST-TAPA-DURA-LPDERECHO-100x70.jpg)

![¡Atención, sector público! Aprueban requisitos para la entrega del aguinaldo por Fiestas Patrias [DS 139-2025-EF] Dinero](https://img.lpderecho.pe/wp-content/uploads/2021/11/dinero-sueldo-soles-gratificacion-aguinaldo-bono-cts-normas-legales-LPDerecho-100x70.png)

![Código Penal peruano [actualizado 2025]](https://img.lpderecho.pe/wp-content/uploads/2024/05/VENTA-CODIGO-PENAL-LPDERECHO-100x70.jpg)

![Separación preventiva de docentes con conducta cuestionable busca preservar la educación como derecho fundamental y servicio público [Exps. 0021-2012-PI/TC (acums.), ff. jj. 128-129]](https://img.lpderecho.pe/wp-content/uploads/2023/01/Logo-LP-con-fondo-guinda-LPDERECHO-324x160.png)