Sumario: 1. Introducción, 2. Aplicación temporal de la norma jurídica, 3. Aplicación temporal de la norma sancionadora tributaria, 3.1. La modificación del artículo 178.1 del Código Tributario, 3.2. ¿Aplicación inmediata o retroactividad benigna?, 3.3. ¿Existe la retroactividad benigna en materia tributaria sancionadora?, 4. Conclusiones, 5. Referencias bibliográficas y normativas.

1. Introducción

La Quinta Sala de Derecho Constitucional y Social Transitoria de la Corte Suprema de Justicia de la República del Perú (en adelante, la Sala) ha emitido la Sentencia de Casación 11947-2022 (en adelante, la sentencia)[1], la cual establece que constituyen precedentes vinculantes las siguientes reglas jurisprudenciales:

9.3.1 Entiéndase que, por el principio de aplicación inmediata de la norma, la ley se aplica a las consecuencias de las relaciones y situaciones jurídicas existentes desde su entrada en vigor, por lo que no tiene fuerza ni efectos retroactivos (salvo en materia penal) y, por ende, entra en vigencia y es obligatoria desde el día siguiente de su publicación, salvo que se postergue su vigencia en todo o en parte por la misma ley, conforme lo previsto en el artículo 103 y 109 de la Constitución Política del Perú.

9.3.2 En materia tributaria, conforme a la Norma X del Título Preliminar del Texto Único Ordenado del Código Tributario y al principio de aplicación inmediata de la norma, debe entenderse que la regla de la suspensión del plazo de prescripción, contenida en el artículo 46 del Texto Único Ordenado del Código Tributario, modificado por el Decreto Legislativo 1311, que establece que la suspensión opera sólo dentro de los plazos legales para resolver los recursos impugnatorios tributarios, se aplica a las reclamaciones interpuestas a partir de la vigencia del citado decreto legislativo y a las apelaciones contra las resoluciones que resuelvan dichas reclamaciones o las denegatorias fictas de estas, conforme a lo establecido en la Primera Disposición Complementaria Transitoria del Decreto Legislativo 1311.

9.3.3 Además, no se puede alegar una aplicación de retroactividad benigna respecto del Decreto Legislativo 1311, sino la aplicación inmediata de la norma respecto de aquellos casos en los que no se ha notificado con anterioridad a la vigencia de la citada norma el acto administrativo sancionador, como lo es una resolución de multa, en tanto que tal notificación se haya producido durante la vigencia del mencionado decreto legislativo, conforme al artículo 168 del Texto Único Ordenado del Código Tributario y al principio de aplicación inmediata de la norma.

El fundamento 9.3.1 más que una regla jurisprudencial es una sucinta explicación del principio de aplicación inmediata de la norma, justamente en base a dicho principio, se han elaborado las dos reglas jurisprudenciales contenidas en los fundamentos siguientes.

El fundamento 9.3.2 está referido al cómputo del plazo de prescripción de las acciones para determinar la obligación tributaria, aplicar sanciones, así como para exigir su pago. Al respecto, no hay dudas en relación a que lo dispuesto en el penúltimo párrafo del artículo 46 del Código Tributario[2] no es aplicable para los casos en los cuales el recurso de reclamación se interpuso antes de que entre en vigencia el Decreto Legislativo 1311, porque la Primera Disposición Complementaria Transitoria de dicho decreto así lo precisa. Por tanto, esta regla jurisprudencial no debería suscitar mayor controversia.

En tanto que, el fundamento 9.3.3 está vinculado a la facultad sancionadora de la administración tributaria. Consideramos que esta regla jurisprudencial amerita mayor análisis, por ello, en este artículo nos enfocaremos en ella, sin entrar a ver detalles del proceso judicial, ni otros extremos de la propia sentencia que no guarden relación con el precedente vinculante propiamente dicho.

2. Aplicación temporal de la norma jurídica

El artículo 103 de la Constitución Política del Perú señala que la ley, desde su entrada en vigencia, se aplica a las consecuencias de las relaciones y situaciones jurídicas existentes y no tiene fuerza ni efectos retroactivos; salvo, en materia penal cuando favorece al reo. Esta norma recoge el principio de la aplicación inmediata de la norma, en base a la teoría de los hechos cumplidos. Y, además, incluye explícitamente el principio de irretroactividad de la norma, con la excepción benigna en materia penal.

Como lo señala Rubio, «las normas rigen a partir del momento en que empieza su vigencia y carecen de efectos tanto retroactivos (antes de dicho momento), como ultraactivos (con posterioridad a su derogación)» [3].

En torno a la aplicación temporal de la norma, la doctrina ha desarrollado dos principales teorías: a) La teoría de los derechos adquiridos, la cual sostiene que una vez que un derecho ha nacido, las normas posteriores que se dicten no pueden afectar al sujeto que adquirió tal derecho; y, b) La teoría de los hechos cumplidos, que sostiene que cada norma jurídica debe aplicarse estrictamente a los hechos que ocurran durante su vigencia, esto es aplicación inmediata.

Sobre el particular, Llambías añade: «La tesis más difundida en nuestro tiempo es la de los hechos cumplidos. Para esta tendencia la nueva ley no puede regir los hechos cumplidos con anterioridad a su sanción»[4].

Lo señalado se puede graficar así:

3. Aplicación temporal de la norma sancionadora tributaria

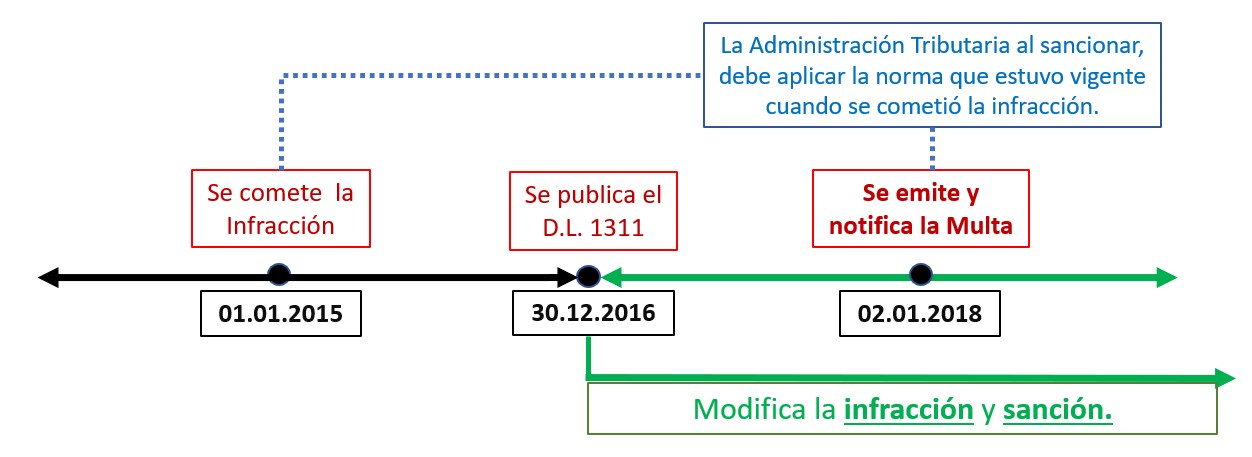

El fundamento 9.3.3 de la sentencia tiene por finalidad señalar cuál norma debería aplicar la adminsitración tributaria al momento de sancionar una infracción cometida cuando se encontraba vigente una norma ya derogada, la cuestión es: ¿debe aplicarse la nueva norma, vigente al momento de imponerse la sanción; o debe aplicarse la norma que estuvo vigente al momento de cometerse la infracción?

3.1. La modificación del artículo 178.1 del Código Tributario

El art. 4 del Decreto Legislativo 1311, entre otros extremos, modificó la infracción tipificada en el art. 178, numeral 1 del Código Tributario. En resumen, la norma modificatoria señala que toda cifra o dato falso declarado por un contribuyente, para que constituya infracción debe influir, no solo en la determinación de la obligación tributaria (como era antes), sino, necesariamente, también en el pago de la misma.

A manera de ejemplo, si un contribuyente declaró un saldo a favor de S/100 000, y luego, mediante una fiscalización, la Sunat determina que el saldo a favor era de S/50 000; esta circunstancia no constituye infracción porque el saldo a favor declarado en exceso no influyó en el pago, puesto que lo único que varió fue un saldo a favor, porque ni con los datos declarados por el contribuyente, ni con lo determinado por la Sunat existe obligación tributaria por pagar.

En cambio, si el contribuyente hubiera declarado S/100 000 de tributo por pagar y luego la Sunat determina que la deuda tributaria es de S/ 200 000, en este ejemplo sí se configura la infracción porque de la declaración errada resultó una deuda tributaria menor por pagar, es decir, influyó en el pago. En este ejemplo, la sanción sería equivalente a S/50 000 (50% del tributo omitido).

Se puede afirmar que la modificación normativa convierte a este tipo infractor en uno menos gravoso, o para ser más preciso, se ha tipificado una infracción más acotada, porque solo se incurrirá en ella cuando el error en la declaración influya en el pago de la obligación tributaria y ya no cuando influya en la obtención de un saldo a favor distinto.

En coherencia con la modificación a la infracción, la sanción ya no se determina en base a saldos a favor indebidamente determinados, sino únicamente en función al tributo por pagar omitido o, en su caso, en base devoluciones indebidamente obtenidas. En suma, se trata de una modificación favorable a los administrados.

3.2. ¿Aplicación inmediata o retroactividad benigna?

En relación a la aplicación temporal de la norma jurídica, la Sala señala que no se puede alegar una aplicación retroactiva benigna respecto del Decreto Legislativo 1311, sino la aplicación inmediata de la norma respecto de aquellos casos en los que no se ha notificado con anterioridad a la vigencia de la citada norma el acto administrativo sancionador, como una multa, en tanto tal notificación se haya producido durante la vigencia del mencionado decreto.

En otras palabras, para el colegiado, aplicar una multa, conforme a la norma vigente al tiempo de emitirse la sanción, pero que no estuvo vigente al momento en que se cometió la infracción a sancionar, no implicaría una aplicación retroactiva benigna, sino que se trataría de la aplicación inmediata de la norma.

Discrepamos respetuosamente de esa posición. Consideramos que, conforme al principio de aplicación imediata de la norma, al momento de imponerse la multa se debe aplicar, más bien, la norma que estuvo vigente cuando ocurrió el hecho infractor. En ese sentido se pronuncia Rubio, cuando señala que «si se aplica ahora la norma derogada, pero para regular hechos que ocurrieron durante su vigencia. Eso es aplicación inmediata»[5].

Es de resaltar que en el caso en particular, la modificación normativa es benigna, pero, si la norma modificatoria fuera más gravosa, el perjudicado sería el administrado, porque, con el criterio del colegiado, se le tendría que aplicar a posteriori, una sanción por una infracción no contemplada al momento de ocurrir el hecho o se le tendría que aplicar una sanción mayor a la que se encontraba vigente cuando cometió la infracción. Esta interpretación vulneraría la seguridad jurídica.

En nuestra opinión, lo que en realidad está realizando el colegiado es aplicación retroactiva de la norma, veamos entonces, si en materia tributaria sancionadora es posible aplicar la retroactividad benigna.

3.3. ¿Existe la retroactividad benigna en materia tributaria sancionadora?

Como se indicó, la Constitución consagra el principio de irretroactividad de la norma, con la excepción benigna en materia penal. Ahora bien, el numeral 5 del art. 248 de la Ley del Procedimiento Administrativo General (LPAG), incluye otra excepción en materia administrativa sancionadora, en los siguientes términos:

5. Irretroactividad.- Son aplicables las disposiciones sancionadoras vigentes en el momento de incurrir el administrado en la conducta a sancionar, salvo que las posteriores le sean más favorables. Las disposiciones sancionadoras producen efecto retroactivo en cuanto favorecen al presunto infractor o al infractor, tanto en lo referido a la tipificación de la infracción como a la sanción y a sus plazos de prescripción, incluso respecto de las sanciones en ejecución al entrar en vigor la nueva disposición.

Tanto el derecho administrativo sancionador como el dereho penal son manifestaciones del ius puniendi estatal, esta circusntancia puede ser el fundmaneto de que en ambas materias se haya incluido la retroactividad benigna, sin embargo, este análisis escapa al fin del presente artículo.

Ahora bien, la retroactividad benigna en derecho administrativo sancionador, no es aplicable en materia tributaria por disposición expresa de la Quinta Disposicón Complementaria Final del Decreto Legislativo 1311:

La Sunat, el Tribunal Fiscal y otras Administraciones Tributarias se sujetarán a los principios de la potestad sancionadora previstos en los artículos 168 y 171 del Código Tributario, no siéndole de aplicación lo dispuesto en el artículo 230 de la Ley Nº 27444. (Subrayado agregado. El artículo 230, actualmente corresponde al art. 248 del TUO de la LPAG).

En relación a la irretroactividad de las normas sancionadoras, en la normativa tributaria encontramos el artículo 168 del Códgo Tributario que señala: «Las normas tributarias que supriman o reduzcan sanciones por infracciones tributarias, no extinguirán ni reducirán las que se encuentren en trámite o en ejecución».

Quiza la duda se suscite al interpretar el extremo del art. 168 del Código Tributario, que alude a las sanciones que «se encuntren en trámite o en ejecución».

Al respecto, consideramos que se debe tener en cuenta dos aspectos diferentes, por un lado que el artículo citado se refiere únicamente a normas que modifiquen sanciones, no a normas que modifiquen la tipificación de las infracciones, por tanto, somos de la opinión de que no es aplicable a la modificación del DL 1311 en el extremo que modifca la infracción tipificada en el artículo 178, numeral 1.

Y, por otro lado, habría que determinar cual es el alcance de «las sanciones que se encuentren en trámite o en ejecución» Sobre el particular nos adherimos a la posición del Tribunal Fiscal recaída en la RTF de Observancia Obligatoria 2000-4-96[6], que señala:

El artículo 168 del Código Tributario, cuando establece que las normas tributarias que suprimen o reduzcan sanciones por infracciones tributarias no extinguirán o reducirán las que se encuentren en trámite o ejecución, se refiere a que las infracciones cometidas durante un determinado régimen jurídico serán sancionadas conforme lo establecía dicho régimen, aun cuando la sanción no hubiere sido aplicada, así, el término en trámite o en ejecución, tratándose de multas, alude a todas aquellas que no estén pagadas.

Es admisible que esta norma puede ser interperetada de distinta manera a la que se acaba de reseñar, pero, en todo caso, la Sala no ha realizado el respectivo análisis. Como ya se dijo, su fundamento, más bien, es que, aplicar la norma vigente al momento de imponer una multa y no la norma que estuvo vigente al momento de cometerse la infracción, no se trataría de una aplicación retroactiva benigna, sino de aplicación inmediata de la norma.

Por lo anterior, consideramos que en un caso como el analizado lo que correspondería es que se imponga una multa equivalente al 50% del saldo o crédito determinado indebidamente, conforme a la norma vigente al momento de cometerse la infracción.

El expresado se puede graficar así:

4. Conclusiones

- Conforme al principio de aplicación imediata de la norma, al momento de imponerse una multa tributaria se debería aplicar la norma que estuvo vigente cuando se cometió la infracción.

- En materia tributaria sancionadora rige el principio de irretroactividad, consagrado en la Constitución Política del Perú; y no la retroactividad benigna incluida en la LPAG.

5. Referencias bibliográficas y normativas

LLAMBÍAS, Jorge Joaquín. (1964). Tratado de Derecho Civil – Parte General. Tomo I. Decimosexta edición. Editorial Perrot, Buenos Aires.

RUBIO CORREA, Marcial. (2009). El sistema jurídico. Introducción al Derecho. Fondo Editorial de la Pontificia Universidad Católica del Perú.

RUBIO CORREA, Marcial. (2013). Aplicación de la norma jurídica en el tiempo. Fondo Editorial de la Pontificia Universidad Católica del Perú.

Texto Único Ordenado de la Ley 27444 – Ley del Procedimiento Administrativo General.

Texto Único Ordenado del Código Tributario.

[1] Publicada en el diario oficial El Peruano el 16 de setiembre de 2023.

[2] Que señala: “En el caso de la reclamación o la apelación, la suspensión opera sólo por los plazos establecidos en el presente Código Tributario para resolver dichos recursos, reanudándose el cómputo del plazo de prescripción a partir del día siguiente del vencimiento del plazo para resolver respectivo”.

[3] RUBIO CORREA, Marcial. El sistema jurídico. Introducción al Derecho. Fondo Editorial de la Pontificia Universidad Católica del Perú, 2009, p. 301.

[4] LLAMBÍAS, Jorge Joaquín. Tratado de Derecho Civil – Parte General. Tomo I. Decimosexta edición. Editorial Perrot, Buenos Aires, 1964, p. 140.

[5] RUBIO CORREA, Marcial. Aplicación de la norma jurídica en el tiempo. Fondo Editorial de la Pontificia Universidad Católica del Perú. 2013, pp. 15 – 16.

[6] Este criterio de observancia obligatoria ha sido recogido en reiterados pronunciamietos del Tribunal Fiscal, como las RTF N.° 05417-4-2017, 05377-1-2020, entre otras,

![Suplencia: ¿es posible terminar el vínculo laboral de una trabajadora embarazada porque titular de la plaza retornó a su puesto? [Exp.-03837-2023-PA/TC]](https://img.lpderecho.pe/wp-content/uploads/2023/01/embarazo-embarazada-gestante-gestacion-LPDerecho-218x150.png)

![Es inconstitucional ordenar el sacrificio de un animal sin un criterio objetivo que determine que tiene rabia y obviando alternativas intermedias para los casos de contagio potenciales [Exp. 20034-2022, Lima]](https://img.lpderecho.pe/wp-content/uploads/2023/06/maltrato-animal-atropello-perrito-perro-momo-LPDerecho-218x150.png)

![Comete delito de usurpación de la función pública el fiscal adjunto que, dolosamente, ejerce funciones reservadas al fiscal provincial [Apelación 170-2024, Junín]](https://img.lpderecho.pe/wp-content/uploads/2025/07/PENAL-BALANZA-LPDERECHO-218x150.jpg)

![El JNE vulneró el derecho a ser elegido y el principio de resocialización al denegar la inscripción de candidato condenado por peculado doloso, pese a encontrarse rehabilitado, pues incluso la «inhabilitación perpetua» puede ser revisable y revertida por lo que dicha restricción no resulta razonable [Exp. 01648-2023-AA/TC, ff. jj. 16-22]](https://img.lpderecho.pe/wp-content/uploads/2025/11/JNE-RESOCIALIZACION-CANDIDATO-CONDENADO-LPDERECHO-218x150.jpg)

![Ley Orgánica del Registro Nacional de Identificación y Estado Civil (Ley 26497) [actualizada 2025]](https://img.lpderecho.pe/wp-content/uploads/2025/05/Ley-organica-del-registro-nacional-de-identificacion-y-estado-civil1-LPDERECHO-218x150.jpg)

![Tercerización laboral: TC ratifica constitucionalidad [Exp. 01902-2023-PA/TC]](https://img.lpderecho.pe/wp-content/uploads/2024/04/trabajadora-empleado-oficina-presencial-trabajador-LPDerecho-218x150.jpg)

![DL 276: aprueban MUC para servidores y funcionarios de las entidades del gobierno nacional y gobiernos regionales [DS 328-2025-EF]](https://img.lpderecho.pe/wp-content/uploads/2024/03/ministerio-economia-finanza-mef-2-LPDerecho-218x150.jpg)

![Curso gratuito «Control constitucional y derechos fundamentales» [Inicio: 10 ENE]](https://img.lpderecho.pe/wp-content/uploads/2026/01/BANNER-DE-CONTROL-CONSTITUCIONAL-218x150.jpg)

![Decreto Supremo que convoca a Elecciones Regionales y Municipales 2026 [DS 001-2026-PCM]](https://img.lpderecho.pe/wp-content/uploads/2021/12/ONPE-elecciones-votaciones-LPDerecho-218x150.png)

![Reglamento general sobre las competencias del JNE en el marco del voto digital [Res. 0839-2025-JNE]](https://img.lpderecho.pe/wp-content/uploads/2025/08/JNE-FACHADA-LPDERECHO-218x150.jpg)

![Cronograma electoral para el proceso de Elecciones Regionales y Municipales 2026 [Res. 0003-2026-JNE]](https://img.lpderecho.pe/wp-content/uploads/2024/03/jurado-nacional-elecciones-JNE-LPDerecho-218x150.jpg)

![Código Penal peruano [actualizado 2025]](https://img.lpderecho.pe/wp-content/uploads/2024/05/VENTA-CODIGO-PENAL-LPDERECHO-218x150.jpg)

![Código de Protección y Defensa del Consumidor (Ley 29571) [actualizado 2025] Codigo proteccion defensa consumidor - LPDercho](https://img.lpderecho.pe/wp-content/uploads/2024/05/Codigo-proteccion-defensa-consumidor-LPDercho-218x150.png)

![Decreto Legislativo del Notariado (Decreto Legislativo 1049) [actualizado 2025]](https://img.lpderecho.pe/wp-content/uploads/2025/10/DECRETO-LEGISLATIVO-NOTARIO-1049-2025-LPDERECHO-218x150.jpg)

![[VÍDEO] ¿Quieres postular a la Fiscalía? Estas son las preguntas que hacen en las entrevistas](https://img.lpderecho.pe/wp-content/uploads/2021/10/postular-fiscalia-preguntas-entrevista-LP-218x150.jpg)

![Código Penal peruano [actualizado 2025]](https://img.lpderecho.pe/wp-content/uploads/2024/05/VENTA-CODIGO-PENAL-LPDERECHO-324x160.jpg)

![Se configura abuso de autoridad cuando un policía conduce y retiene por la fuerza a una persona, bajo el pretexto de un control de identidad, sin la finalidad de prevenir un delito o averiguar el hecho, sino por reclamar un abuso en la intervención vehicular [Exp. 02860-2021-0, f. j. 6]](https://img.lpderecho.pe/wp-content/uploads/2024/10/proyecto-armas-fuego-policia-flagrante-LPDERECHO-100x70.jpg)

![Código Procesal Penal peruano [actualizado 2025]](https://img.lpderecho.pe/wp-content/uploads/2024/02/VENTA-CODIGO-PENAL-BANNER-POST-TAPA-DURA-LPDERECHO-100x70.jpg)

![Suscribir un acta policial como si fuera el efectivo que intervino, cuando en realidad no participó directamente en la intervención, constituye un supuesto de falsedad ideológica [Exp. 02860-2021-0, f. j. 4]](https://img.lpderecho.pe/wp-content/uploads/2025/12/BANNER-GENERICO-POLICIA-NACIONAL2-LPDERECHO-100x70.jpg)

![Decreto Supremo que convoca a Elecciones Regionales y Municipales 2026 [DS 001-2026-PCM]](https://img.lpderecho.pe/wp-content/uploads/2021/12/ONPE-elecciones-votaciones-LPDerecho-324x160.png)

![Código Penal peruano [actualizado 2025]](https://img.lpderecho.pe/wp-content/uploads/2024/05/VENTA-CODIGO-PENAL-LPDERECHO-100x70.jpg)

![Decreto Supremo que convoca a Elecciones Regionales y Municipales 2026 [DS 001-2026-PCM]](https://img.lpderecho.pe/wp-content/uploads/2021/12/ONPE-elecciones-votaciones-LPDerecho-100x70.png)