Mediante el Decreto Supremo 254-2024-EF, aprueban el Reglamento del Impuesto Selectivo al Consumo aplicado a los juegos a distancia y apuestas deportivas a distancia, que establece las disposiciones para aplicar este tributo en el marco de las plataformas tecnológicas explotadas por entidades nacionales e internacionales.

El reglamento define las responsabilidades de las personas jurídicas constituidas en el extranjero, sujetas al impuesto, así como los mecanismos para declarar, pagar, compensar y solicitar devoluciones en caso de pagos indebidos o excesivos.

Entre los puntos clave, el reglamento detalla que la base imponible del impuesto incluye tanto el dinero apostado como las bonificaciones que puedan ser utilizadas en las plataformas.

Además, regula los tipos de cambio aplicables para transacciones realizadas en monedas distintas al sol peruano y especifica que la percepción del impuesto ocurre al momento de aplicar una apuesta. Asimismo, los contribuyentes deben otorgar a la SUNAT acceso a los servidores y bases de datos vinculados a las operaciones para garantizar la transparencia y el control tributario.

Por otro lado, el reglamento prevé que la recaudación del impuesto será distribuida entre el Ministerio de Salud, MINCETUR, el Instituto Peruano del Deporte, la SUNAT y el Tribunal Fiscal, según los porcentajes establecidos. También establece procesos claros para la devolución de pagos indebidos o excesivos, tanto en moneda nacional como extranjera.

Aprueban el Reglamento del Impuesto Selectivo al Consumo a los juegos a distancia y apuestas deportivas a distancia

DECRETO SUPREMO N° 254-2024-EF

LA PRESIDENTA DE LA REPÚBLICA

CONSIDERANDO:

Que, mediante la Única Disposición Complementaria Modificatoria de la Ley Nº 31557, Ley que regula la explotación de los juegos a distancia y apuestas deportivas a distancia, se incorporó dentro del ámbito de aplicación del Impuesto Selectivo al Consumo, regulado en la Ley del Impuesto General a las Ventas e Impuesto Selectivo al Consumo, a los juegos a distancia y apuestas deportivas a distancia;

Que, posteriormente, mediante Decreto Legislativo Nº 1644, Decreto Legislativo que modifica la Ley del Impuesto General a las Ventas e Impuesto Selectivo al Consumo y la Ley Nº 31557, Ley que regula la explotación de los juegos a distancia y apuestas deportivas a distancia, se modifica, entre otros, la Ley del Impuesto General a las Ventas e Impuesto Selectivo al Consumo respecto a la aplicación del Impuesto Selectivo al Consumo a los juegos distancia y apuestas deportivas a distancia;

Que, conforme a la Segunda Disposición Complementaria Final del citado decreto legislativo, mediante decreto supremo refrendado por el ministro de Economía y Finanzas se adecúan las normas reglamentarias del Impuesto Selectivo al Consumo de acuerdo con las modificaciones a la Ley del Impuesto General a las Ventas e Impuesto Selectivo al Consumo dispuestas en la Ley Nº 31557 y en el Decreto Legislativo Nº 1644;

Que, por su parte, en la Séptima Disposición Complementaria Final del Decreto Legislativo antes citado, entre otros, se contempla la compensación o devolución de los pagos indebidos o en exceso que realicen las personas jurídicas constituidas en el exterior gravadas con el Impuesto Selectivo al Consumo; sin embargo, se requiere dictar las disposiciones reglamentarias necesarias para la implementación de la mencionada compensación o devolución;

Que, en consecuencia, resulta necesario aprobar las normas reglamentarias antes mencionadas;

De conformidad con lo dispuesto en el numeral 8 del artículo 118 de la Constitución Política del Perú y en la Segunda y Séptima Disposiciones Complementarias Finales del Decreto Legislativo Nº 1644;

DECRETA:

Artículo 1.- Objeto

El presente Decreto Supremo tiene por objeto reglamentar las disposiciones que regulan la aplicación del Impuesto Selectivo al Consumo a los juegos a distancia y a las apuestas deportivas a distancia previstas en el Título II de la Ley del Impuesto General a las Ventas e Impuesto Selectivo al Consumo, cuyo Texto Único Ordenado ha sido aprobado por el Decreto Supremo Nº 055-99-EF y en la Séptima Disposición Complementaria Final del Decreto Legislativo Nº 1644, respecto de la compensación o devolución de los pagos indebidos o en exceso del Impuesto Selectivo al Consumo a los juegos a distancia y a las apuestas deportivas a distancia.

Artículo 2.- Finalidad

El presente Decreto Supremo tiene por finalidad establecer los alcances, conceptos y contenidos específicos para la aplicación del Impuesto Selectivo al Consumo a los juegos a distancia y a las apuestas deportivas a distancia.

Artículo 3.- Definiciones

Para efectos del presente Decreto Supremo se entiende por:

3.1. Código Tributario: Al aprobado mediante Decreto Legislativo Nº 816, cuyo Texto Único Ordenado ha sido aprobado mediante Decreto Supremo Nº 133-2013-EF.

3.2. Decreto: Al Decreto Legislativo Nº 821, Ley del Impuesto General a las Ventas e Impuesto Selectivo al Consumo, cuyo Texto Único Ordenado ha sido aprobado por el Decreto Supremo Nº 055-99-EF.

3.3. Decreto Legislativo: Al Decreto Legislativo Nº 1644, Decreto Legislativo que modifica la Ley del Impuesto General a las Ventas e Impuesto Selectivo al Consumo y la Ley Nº 31557, Ley que regula la explotación de los juegos a distancia y apuestas deportivas a distancia.

3.4. Impuesto: Al Impuesto Selectivo al Consumo.

3.5. Jugador: A la persona natural a la que se refiere el numeral 3.10 de la Ley Nº 31557, Ley que regula la explotación de los juegos a distancia y apuestas deportivas a distancia.

3.6. SBS: A la Superintendencia de Banca y Seguros y Administradoras Privadas de Fondos de Pensiones.

Artículo 4.- Ámbito de aplicación

El Impuesto se aplica respecto de los juegos a distancia y apuestas deportivas a distancia realizados o consumidos en el país desarrollados mediante plataformas tecnológicas explotadas por personas jurídicas constituidas en el Perú, sucursales de personas jurídicas constituidas en el exterior y las personas jurídicas constituidas en el exterior, titulares de una autorización concedida por la autoridad competente.

Artículo 5.- Empresas del Sistema Financiero Peruano

Las empresas del sistema financiero peruano a las que se refiere el numeral 3 del inciso c) del artículo 50 del Decreto son:

a) Las empresas de operaciones múltiples y empresas emisoras de dinero electrónico a que se refieren el literal A del artículo 16 y el numeral 4 del artículo 17 de la Ley General del Sistema Financiero y del Sistema de Seguros y Orgánica de la Superintendencia de Banca y Seguros – Ley Nº 26702.

b) El Banco de la Nación.

Artículo 6.- Del nacimiento de la obligación tributaria del Impuesto y el momento en que se debe efectuar la percepción del Impuesto

6.1. Para determinar cuándo nace la obligación tributaria del Impuesto, conforme lo establece el último párrafo del artículo 52 del Decreto, se debe entender que la apuesta es aplicada en el juego a distancia o apuesta deportiva a distancia cuando el dinero o bonificación valorizada en dinero se debite de la cuenta de juego para la realización de una determinada apuesta.

6.2. El momento para efectuar la percepción del Impuesto, de conformidad con lo establecido en el tercer párrafo del artículo 63-A del Decreto, ocurre en la misma oportunidad contemplada en el párrafo anterior respecto de la aplicación de una apuesta al juego a distancia o apuesta deportiva a distancia.

Artículo 7.- De la determinación de la base imponible del Impuesto

Para determinar la base imponible del Impuesto, conforme con lo dispuesto en el numeral 4 del inciso a) del artículo 56 del Decreto, se debe tener en cuenta lo siguiente:

a) Las bonificaciones valorizadas en dinero son aquellos créditos recibidos por los jugadores en su cuenta de juego que pueden ser apostados en un juego a distancia o apuesta deportiva a distancia. No se consideran bonificaciones valorizadas en dinero a aquellos bienes que pudieran entregarse a título gratuito a los jugadores con fines promocionales que no sean susceptibles de ser apostados.

b) El dinero o bonificación valorizada en dinero se entiende aplicado al juego a distancia o apuesta deportiva a distancia cuando se debite de la cuenta de juego del jugador.

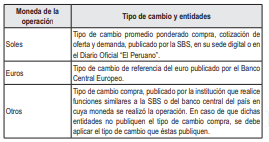

Artículo 8.- Tipos de cambio

Para determinar el Impuesto de operaciones realizadas en una moneda distinta a aquella elegida para la declaración y el pago de este, según corresponda, se tiene en cuenta lo siguiente:

a) Tratándose de la declaración y pago del Impuesto en moneda nacional:

i) Las apuestas efectuadas en moneda extranjera se convierten a moneda nacional utilizando el tipo de cambio promedio ponderado venta, cotización de oferta y demanda, publicado por la SBS, en su sede digital o en el Diario Oficial “El Peruano”, que corresponda a la fecha en que las apuestas son percibidas.

ii) Si la SBS no publica el tipo de cambio promedio ponderado venta, cotización de oferta y demanda, correspondiente a la fecha señalada en el acápite anterior, se utiliza el del último día anterior a dicha fecha que hubiera sido publicado por la citada superintendencia, aun cuando dicha publicación se efectúe con posterioridad a la fecha antes señalada.

iii) En caso la SBS no publique un tipo de cambio para la moneda extranjera en que se realizó la operación, esta se convierte a dólares de los Estados Unidos de América y luego es expresada en moneda nacional. Para la conversión a dólares de los Estados Unidos de América se utiliza el tipo de cambio compra del país en cuya moneda se realizó la apuesta, que corresponda a la fecha señalada en el acápite i), publicado por una institución con funciones similares a la SBS en dicho país, incluyendo al banco central, según corresponda, o en defecto del tipo de cambio compra, se debe tomar en consideración el que fuere publicado por dicha institución; mientras que para la conversión de dólares de los Estados Unidos de América a moneda nacional se debe aplicar lo previsto en el referido acápite.

b) Tratándose de la declaración y pago del Impuesto en dólares de los Estados Unidos de América las apuestas efectuadas en moneda distinta a dólares de los Estados Unidos de América, se convierten a dicha moneda utilizando el tipo de cambio que se señala a continuación, que corresponda a la fecha en que las apuestas son percibidas, publicado por las siguientes entidades:

Si no se publica el tipo de cambio de la fecha en que las apuestas son percibidas, se utiliza el del último día anterior a dicha fecha que hubiera sido publicado, aun cuando dicha publicación se efectúe con posterioridad a dicha fecha.

Artículo 9.- Declaración y pago

La declaración y pago en moneda nacional y dólares de los Estados Unidos de América del Impuesto aplicable a los juegos a distancia y apuestas deportivas a distancia se realiza de acuerdo con lo que establezca la SUNAT mediante resolución de superintendencia.

Artículo 10.- De la compensación de las percepciones del Impuesto efectuadas en forma indebida o en exceso a jugadores declaradas y pagadas por la persona jurídica constituida en el exterior

Para efecto de aplicar la compensación a que se refiere el segundo párrafo de la Séptima Disposición Complementaria Final del Decreto Legislativo, la persona jurídica constituida en el exterior debe:

a) Efectuar, previamente, la devolución del monto del Impuesto percibido en exceso o en forma indebida al jugador o jugadores.

b) Consignar en la declaración mensual del Impuesto correspondiente al mes en que realizó la devolución, el monto del importe devuelto al jugador o jugadores, a fin de compensar dicho monto con las percepciones del Impuesto que hubiera efectuado, por dicho mes o, de no agotarse este, en los meses siguientes.

Artículo 11.- De la compensación o devolución de los pagos indebidos o en exceso que realice la persona jurídica constituida en el exterior

11.1. Para efecto de la aplicación de lo dispuesto en el tercer párrafo de la Séptima Disposición Complementaria Final del Decreto Legislativo, la persona jurídica constituida en el exterior que realice pagos indebidos o en exceso del Impuesto que se originen en un error en la determinación de la obligación tributaria consignada en la declaración mensual debe, previamente a compensar o solicitar la devolución, presentar la declaración rectificatoria correspondiente. Una vez que surta efectos la declaración rectificatoria indicada en el párrafo anterior, la persona jurídica constituida en el exterior puede optar por la compensación o la devolución.

11.2. Si el pago indebido o en exceso del Impuesto es causado por un error únicamente en el pago, la persona jurídica constituida en el exterior puede compensar este o solicitar su devolución a partir del mes siguiente en que se efectuó el pago.

11.3. La compensación a que se refiere el presente artículo, así como el artículo anterior, se realiza en la declaración mensual correspondiente de la persona jurídica constituida en el exterior, de acuerdo con la forma y condiciones que establezca la SUNAT mediante resolución de superintendencia.

11.4. Si el Impuesto por declarar y pagar son menores al pago indebido o en exceso realizado, el monto restante de dicho pago se arrastra a los meses siguientes hasta agotarlo. En caso el pago indebido o en exceso se hubiera realizado en moneda nacional y la persona jurídica constituida en el exterior opte por declarar y pagar en dólares de los Estados Unidos de América, el tipo de cambio a aplicar para efecto del monto del pago indebido o en exceso que se venga arrastrando se establece en la resolución de superintendencia a que se refiere el segundo párrafo del literal a) del artículo 63-A del Decreto.

11.5. En caso la persona jurídica constituida en el exterior opte por solicitar la devolución debe presentar el escrito fundamentado, así como el formulario correspondiente, ante la SUNAT en la forma y condiciones que esta establezca mediante resolución de superintendencia. La SUNAT resuelve las solicitudes de devolución dentro del plazo de cuarenta y cinco (45) días hábiles contados a partir del día hábil siguiente de la fecha de presentación de la solicitud. Vencido dicho plazo, la persona jurídica constituida en el exterior puede considerar denegada su solicitud e interponer el recurso previsto en el segundo párrafo del artículo 163 del Código Tributario. La devolución se realiza, en moneda nacional o, en el caso de que el pago indebido o en exceso se hubiese efectuado en dólares de los Estados Unidos de América, en dicha moneda, mediante abono en cuenta nacional o internacional, conforme a lo que se establezca mediante decreto supremo refrendado por el ministro de Economía y Finanzas, previa opinión de la SUNAT y del Banco de la Nación, en lo que corresponda.

11.6. Respecto de las solicitudes de devolución de pagos indebidos o en exceso del Impuesto resulta de aplicación lo dispuesto en el inciso c) del primer párrafo del artículo 39 del Código Tributario. De quedar un saldo por devolver, la devolución se realiza conforme a lo que establezca el decreto supremo a que se refiere el párrafo anterior.

En caso de que la persona jurídica constituida en el exterior tenga deudas tributarias exigibles, la SUNAT puede emitir Notas de Crédito Negociables o cheques no negociables hasta por el monto de aquellas, para que se apliquen contra dichas deudas.

El cheque no negociable a que se refiere el párrafo anterior se gira a la orden de la SUNAT.

Para este efecto, se entiende como exigibles las deudas a que se refiere el artículo 115 del Código Tributario.

Artículo 12.- Refrendo

El presente decreto supremo es refrendado por el ministro de Economía y Finanzas.

DISPOSICIÓN COMPLEMENTARIA FINAL

Única.- Vigencia

El presente decreto supremo entra en vigor el primer día calendario del mes siguiente a su publicación en el Diario Oficial “El Peruano”.

DISPOSICIÓN COMPLEMENTARIA TRANSITORIA

Única.- Devolución de los pagos indebidos o en exceso del Impuesto realizados en moneda nacional por la persona jurídica constituida en el exterior

a) La devolución de los pagos indebidos o en exceso del Impuesto a la persona jurídica constituida en el exterior a que se refiere el tercer párrafo de la Séptima Disposición Complementaria Final del Decreto Legislativo N° 1644, realizados en moneda nacional se efectúa, en tanto no se apruebe el decreto supremo a que se refiere el numeral 11.5. del artículo 11 del reglamento aprobado por el presente dispositivo, mediante abono en cuenta corriente o de ahorros conforme al Decreto Supremo Nº 155-2011-EF “Devolución de pagos indebidos o en exceso de deudas tributarias cuya administración está a cargo de la SUNAT, del saldo a favor materia del beneficio, del reintegro tributario para la Región Selva y del reintegro tributario, mediante abono en cuenta corriente o de ahorros” y sus normas complementarias.

b) Respecto de las solicitudes de devolución de pagos indebidos o en exceso del Impuesto realizados en moneda nacional a que se refiere la presente disposición complementaria transitoria, resulta de aplicación lo dispuesto en el inciso c) del primer párrafo del artículo 39 del Código Tributario. De quedar un saldo por devolver, la devolución se realiza conforme a lo dispuesto en el literal anterior.

En caso de que la persona jurídica constituida en el exterior tenga deudas tributarias exigibles, la SUNAT puede emitir Notas de Crédito Negociables o cheques no negociables hasta por el monto de aquellas, para que se apliquen contra dichas deudas.

El cheque no negociable a que se refiere el párrafo anterior se gira a la orden de la SUNAT.

Para este efecto, se entiende como exigibles las deudas a que se refiere el artículo 115 del Código Tributario.

Dado en la Casa de Gobierno, en Lima, a los trece días del mes de diciembre del año dos mil veinticuatro.

DINA ERCILIA BOLUARTE ZEGARRA

Presidenta de la República

JOSÉ BERLEY ARISTA ARBILDO

Ministro de Economía y Finanzas

![Dos requisitos para dictar una medida de seguridad: i) que el agente haya realizado un acto previsto como delito; y ii) que del hecho y de la personalidad del agente pueda deducirse un pronóstico de comportamiento futuro que revele una elevada probabilidad de comisión de nuevos delitos [Exp. 8815-2005-PHC/TC, f. j. 6]](https://img.lpderecho.pe/wp-content/uploads/2023/02/palacio-justicia-poder-judicial-PJ-fachada-frontal-corte-LPDerecho-218x150.png)

![Corresponde absolver al padrastro que trata de encubrir a su hijastro en virtud del «grado de afectividad» (El Salvador) [P1201-51-2005]](https://img.lpderecho.pe/wp-content/uploads/2025/07/JUEZ-DOCUMENTO-ESCRITORIO-LPDERECHO-218x150.jpg)

![Cachetear a compañero de trabajo en las instalaciones de la empresa justifica despido (mujer golpeó a su expareja aduciendo que era hostigada sexualmente por él) [Casación 10034-2023, Lima, ff. jj. 15-18]](https://img.lpderecho.pe/wp-content/uploads/2024/04/palacio-de-justicia-fachada-pj-LPDerecho-218x150.jpg)

![La pretensión de nulidad de cosa juzgada fraudulenta no procede contra sentencias emitidas en procesos no contenciosos [Casación 106-2019, Puno]](https://img.lpderecho.pe/wp-content/uploads/2025/10/MAZO-JUEZ-SENTENCIA-PENAL-LPDERECHO-218x150.jpg)

![Ley Orgánica del Registro Nacional de Identificación y Estado Civil (Ley 26497) [actualizada 2025]](https://img.lpderecho.pe/wp-content/uploads/2025/05/Ley-organica-del-registro-nacional-de-identificacion-y-estado-civil1-LPDERECHO-218x150.jpg)

![[VÍDEO] Aplica el «ne bis in idem» en San Valentin: nadie puede ser celado dos veces por el mismo hecho](https://img.lpderecho.pe/wp-content/uploads/2023/02/aplica-principio-ne-bis-in-idem-san-valentin-LPDERECHO-218x150.png)

![Tres elementos para la configuración de la competencia desleal como falta grave [Casación 7377-2023, Junín]](https://img.lpderecho.pe/wp-content/uploads/2024/04/despido-desconcierto-trabajador-laboral-LPDerecho-218x150.jpg)

![Los criterios de apreciación de la prueba ante un tribunal internacional de DD.HH tienen mayor amplitud, pues la determinación de la responsabilidad internacional de un Estado permite mayor flexibilidad en la valoración de la prueba, de acuerdo con las reglas de la lógica y experiencia [“La Última Tentación de Cristo” (Olmedo Bustos y otros) vs. Chile , ff. jj. 50-51]](https://img.lpderecho.pe/wp-content/uploads/2023/01/Logo-LP-con-fondo-guinda-LPDERECHO-218x150.png)

![El principio según el cual «no hay pena sin dolo o culpa» (recogido en el art. 12 del Código Penal de 1991) exige que el actor haya actuado con voluntad de afectar bienes jurídicos (caso Marcelino Tineo Silva) [Exp. 00010-2002-AI/TC, f. j. 62]](https://img.lpderecho.pe/wp-content/uploads/2024/03/tribunal-constitucional-4-LPDerecho-218x150.jpg)

![Código de Ética y Conducta del Tribunal Constitucional [RA 027-2024-P/TC]](https://img.lpderecho.pe/wp-content/uploads/2024/03/tribunal-constitucional-5-LPDerecho-218x150.jpg)

![Constitución Política del Perú [actualizada 2026]](https://img.lpderecho.pe/wp-content/uploads/2025/08/CONSTITUCION-RELEVANTE-Y-ACTUAL-LPDERECHO-218x150.jpg)

![Nuevo Código Procesal Constitucional (Ley 31307) [actualizado 2026]](https://img.lpderecho.pe/wp-content/uploads/2026/02/BANNER-CONSTI-REGLAMENTOS-3-218x150.jpg)

![Reglamento Normativo del Tribunal Constitucional [actualizado 2026]](https://img.lpderecho.pe/wp-content/uploads/2026/02/BANNER-CONSTI-REGLAMENTOS-218x150.jpg)

![Ley de Delitos Informáticos (Ley 30096) [actualizada]](https://img.lpderecho.pe/wp-content/uploads/2024/08/ley-de-delitos-informaticos-ley-30096-actualizada-LPDERECHO-218x150.jpg)

![Código Penal peruano [actualizado 2026]](https://img.lpderecho.pe/wp-content/uploads/2024/05/VENTA-CODIGO-PENAL-LPDERECHO-218x150.jpg)

![Código Penal peruano [actualizado 2026]](https://img.lpderecho.pe/wp-content/uploads/2024/05/VENTA-CODIGO-PENAL-LPDERECHO-324x160.jpg)

![Nombre del año 2026: Año de la Esperanza y el Fortalecimiento de la Democracia [Decreto Supremo 011-2026-PCM]](https://img.lpderecho.pe/wp-content/uploads/2022/12/palacio-gobierno-1-LPDerecho-100x70.png)

![Código Procesal Penal peruano [actualizado 2026]](https://img.lpderecho.pe/wp-content/uploads/2024/02/VENTA-CODIGO-PENAL-BANNER-POST-TAPA-DURA-LPDERECHO-100x70.jpg)

![Código de Ética y Conducta del Tribunal Constitucional [RA 027-2024-P/TC]](https://img.lpderecho.pe/wp-content/uploads/2024/03/tribunal-constitucional-5-LPDerecho-100x70.jpg)

![Código Penal peruano [actualizado 2026]](https://img.lpderecho.pe/wp-content/uploads/2024/05/VENTA-CODIGO-PENAL-LPDERECHO-100x70.jpg)

![¿Cuándo procede la rotación del personal administrativo 276 del sector educación? [Informe 000169-2022-Servir-GPGSC] Profesor-docente-catedratico-universidad-clases-colegio-alumnos-LP Derecho](https://img.lpderecho.pe/wp-content/uploads/2022/02/Profesor-docente-catedratico-universidad-clases-colegio-alumnos-LP-Derecho-324x160.png)